Banca d'Italia

Banca d'Italia

Sana e prudente gestione

La nuova Banca d'Italia

di

23 dicembre

Il Senato con 142 voti a favore e 24 contrari approva il disegno di legge di riforma del risparmio e della Banca d'Italia. La nuova normativa prevede fra l'altro che il governatore dell'Istituto centrale sia nominato dal capo dello Stato, su proposta del governo, per un mandato di sei anni rinnovabile una sola volta. Viene trasferita al Direttorio, costituito dal governatore, dal direttore generale e dai vicedirettori generali, la competenza sui provvedimenti con rilevanza esterna.

Scandali e rimedi

Con riferimento agli scandali bancari del 2005, ho scritto che "i paesi si capiscono dagli scandali e si giudicano dai rimedi". Per ambedue questi aspetti, le nostre vicende degli ultimi anni restano preoccupanti: gravi gli scandali, insufficienti i rimedi. Il principale rimedio - cioè la l. 28 dicembre 2005, nr. 262, "Disposizioni per la tutela del risparmio e la disciplina dei mercati finanziari" - è da considerare tardivo e frettoloso: la legge è infatti stata approvata dal Parlamento dopo un dibattito durato alcuni anni (Vaciago 2004) e ciò nonostante presenta limiti ed errori che richiederanno nuovi interventi legislativi. In quanto segue, ci concentriamo su un lato importante della nuova normativa, che riguarda ciò che innova le competenze, la struttura, e il modus operandi della Banca d'Italia. Ma per farlo a ragion veduta, iniziamo con alcune riflessioni più generali sui tre aspetti per i quali, da anni, si attendeva un adeguamento legislativo. Anzitutto, come in altri paesi, c'era la necessità di reagire agli scandali che si erano verificati. Ce ne sono stati tanti negli ultimi anni, a New York come a Londra, come in molti paesi emergenti.

Da questo punto di vista, l'anomalia nostra non era tanto dovuta al verificarsi di scandali finanziari ma, semmai, al ritardo di reazione da parte delle autorità e del Parlamento (i ritardi della giustizia italiana essendo ormai cronici). Il secondo aspetto che richiedeva di intervenire era legato all'evoluzione dei mercati e delle attività finanziarie, tra globalizzazione e integrazione europea. Il terzo aspetto era più 'politico', e strutturale, riguardando i rapporti tra i diversi obiettivi della regolamentazione e della vigilanza nei vari ambiti della struttura finanziaria.

Da questo punto di vista, le proposte - se non altro in campo accademico - di riforma delle competenze e della governance della nostra Banca centrale si erano già, da tempo e inutilmente, accumulate. Le vicende del 2005 hanno funzionato da catalizzatore anche da questo punto di vista, oltre a raccogliere quanto emergeva dai precedenti due punti: può sembrare paradossale, ma alla fine sembra quasi che in Italia senza nuovi scandali non si riesca neppure a fare ciò che da tempo sarebbe stato comunque utile!

Solo quando, come è successo nel 2005, gli scandali bancari hanno coinvolto direttamente il vertice della Banca centrale, si è posto mano a quelle riforme delle sue competenze e organizzazione che erano state peraltro proposte da tempo, anche perché normali altrove. Il problema è che a quel punto si è interrotto quel forte collegamento funzionale che nell'Italia repubblicana ha sempre tenuto vicina la Banca d'Italia alle istituzioni. Tutta la legislazione italiana in materia di moneta, risparmio, credito e finanza si è di solito avvalsa del contributo di analisi e di suggerimento della Banca d'Italia. Il Parlamento sapeva che poteva contare su questa collaborazione e non si è quindi mai attrezzato per farne a meno. Il risultato di tutto ciò è ben evidente nella l. 262/2005, che alla fine è apparsa - anche nelle polemiche che l'hanno accompagnata - soprattutto come legge anti-Banca d'Italia: ricca a volte di buoni principi, ma anche di evidenti errori tecnici. Una legge di 'tutela del risparmio' che avrebbe richiesto una tutela assai maggiore. Quindi una legge ancora da correggere, presto e bene.

Le proposte di riforma

I disegni di legge in tema di supervisione nel sistema finanziario, che nel corso degli anni si erano accumulati nei cassetti del Parlamento (Proietti - Santoboni - Vincioni 2006), erano accomunati da alcune caratteristiche: 1) un riordino delle diverse Autorità, per renderle più omogenee; 2) la previsione di un più efficiente e sistematico coordinamento delle diverse Autorità (senza peraltro ancora ipotizzare il passaggio a una Autorità unica, come nell'esperienza del Regno Unito e della Germania, due paesi che hanno puntato su questo aspetto per definire un loro vantaggio competitivo); 3) un aumentato grado di tutela del risparmio (con interventi sulla governance societaria, sui prospetti, sui conflitti di interesse ecc.); 4) il trasferimento di competenze della Banca d'Italia all'Autorità antitrust in tema di concorrenza bancaria.

All'inizio del 2004 restavano ancora alcuni nodi irrisolti. Tre aspetti in particolare risultavano non facilmente componibili dalle forze politiche, di governo e di opposizione. Il primo riguardava la disciplina penale relativamente ai reati finanziari e di bilancio;

il secondo, il grado di autonomia attribuibile alla Banca d'Italia e in particolare i rapporti Banca d'Italia - Comitato per il Credito e il Risparmio (CICR); il terzo, il previsto ridimensionamento delle competenze della Banca centrale in tema di concorrenza. Quest'ultimo aspetto già incontrava un ampio consenso prima delle vicende del 2005; gli altri due hanno continuato a essere (e almeno in parte sono tuttora) controversi.

Merita concentrarci in proposito sui problemi resi evidenti dall'integrazione europea, che da anni avevano suggerito una riflessione critica sulla nostra esperienza, che peraltro faticava a essere tradotta in norme e quindi realizzata dal Parlamento italiano. I due aspetti a tal fine rilevanti sono: da un lato, il modello di vigilanza che si va affermando in Europa nei confronti delle diverse figure di intermediari e/o delle diverse attività da essi svolte; dall'altro, il modello di organizzazione (più in generale, la governance) delle Autorità di supervisione finanziaria, siano esse la Banca centrale oppure no. L'ipotesi duplice che si può avanzare è rilevante sia al fine di correggere eventuali nostre anomalie, sia al fine di adeguarci a quanto richiesto da un processo di competizione (o meglio di emulazione) tra diversi modelli nazionali. Solo se il nostro modello è da ritenere migliore di quelli altrui, possiamo pensare che tenda a essere imitato e quindi a diventare in qualche modo prevalente.

Se ciò non è vero, rischiamo di perdere i benefici (ma non i costi!) dell'integrazione europea, rimanendo affezionati a un modello che non è tale per nessun altro.

Per quanto riguarda i diversi modelli di vigilanza, sappiamo che in Europa vi è stata nel tempo un'evoluzione, da una vigilanza per istituzioni a una per attività, a una per finalità, a una unica (o accentrata); permanendo anche modelli di vigilanza mista, come è tipicamente nel nostro caso. Il primo modello, tradizionalmente il più semplice, collega i soggetti che operano all'Autorità corrispondente, per ciascun diverso settore: bancario, mobiliare, assicurativo, previdenziale. Nel secondo modello, il riferimento è all'attività svolta, anche da diversi soggetti. Negli ultimi anni, si è invece preferito il modello per finalità, in cui ciascuna Autorità si dedica a uno specifico obiettivo, per es. la stabilità, oppure la trasparenza delle informazioni, o ancora la concorrenza. Qualora l'integrazione di attività e di responsabilità sia molto aumentata (il che tipicamente avviene dove il settore finanziario è più maturo e/o più libero da ostacoli alla despecializzazione), si va a una vigilanza accentrata, in capo a un'Autorità unica.

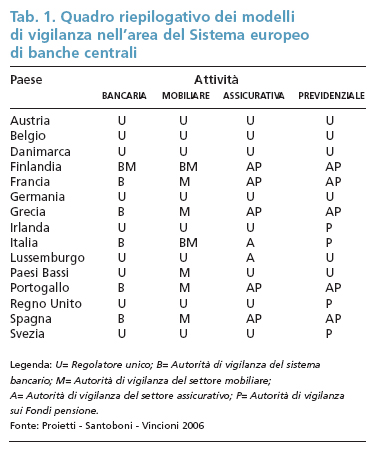

La tabella 1 mostra come, all'interno dell'area dell'Unione Europea a 15 paesi membri, l'Autorità unica tenda a rappresentare il modello prevalente, pur permanendo diversi sistemi misti (specificamente in Francia e Spagna) che in qualche misura assomigliano al nostro. È anche evidente che in sistemi come il nostro, la sovrapposizione, e quindi la necessaria cooperazione, di più Autorità nei confronti degli stessi soggetti è più frequente. D'altra parte, la necessità di cooperazione si ritrova anche in campo europeo, con la cosiddetta 'struttura Lamfalussy' che a più livelli (ministri, Autorità, intermediari) coordina la normativa, sia primaria sia secondaria, e l'attività di vigilanza, al duplice fine di garantire convergenza e uniforme attuazione di queste misure in tutti i paesi dell'Unione.

Per quanto riguarda il secondo aspetto - quello della governance dell'Autorità di vigilanza, sia essa Banca centrale oppure no - è evidente la necessità di un sistema che privilegi valori di trasparenza, accountability e collegialità, che non sia però irresponsabilità, ma derivi semmai da un corretto sistema di checks and balances. Tutti aspetti meno presenti nel tradizionale ordinamento della nostra Banca centrale, mentre sono ovvi con riferimento a Autorità diverse, o di altri paesi.

I problemi emersi nel 2005

Come ricordava Antonio Fazio al Congresso bancario europeo svoltosi a Francoforte il 19 novembre 2004, "in Europa, l'organizzazione su base nazionale dell'attività di supervisione bancaria è conforme al principio cardine del mercato unico europeo, fondato sull'armonizzazione minima e sul riconoscimento reciproco. La vigilanza su base nazionale consente alle Autorità di operare in prossimità dei soggetti controllati. Favorisce uno scambio costante di informazioni e il contatto diretto con gli intermediari".

Il problema, come è ben spiegato nella letteratura scientifica, è che quella prossimità è un'arma a doppio taglio: consente una vigilanza più accurata, ma presenta anche il rischio della 'cattura' del vigilante da parte del vigilato. Può quindi succedere che gli interessi del singolo prevalgano su quelli della collettività, che sono perseguiti da chi ha la responsabilità della vigilanza stessa. Si noti bene che la letteratura scientifica sul rischio di 'cattura' del vigilante da parte del vigilato non porta a prevedere le caratteristiche della corruzione né del reato, ma semplicemente fa temere una prevalenza di interessi e quindi sostiene la necessità di correttivi che servano a ridurre quei rischi. Rimedi come trasparenza, accountability, collegialità, e limiti temporali negli incarichi sono tutti elementi da tempo presenti nelle altrui 'migliori prassi'. Il ritardo con cui ciò è stato considerato utile anche nel nostro caso, con riferimento alle funzioni di vigilanza bancaria svolte dalla Banca d'Italia, è un evidente tributo alla tradizionale buona reputazione della nostra Banca centrale. Che, al di là delle vicende invero sconcertanti del 2005, può spiegare anche la riluttanza e l'incompletezza dei provvedimenti cui infine si è deciso il nostro Parlamento.

Se riflettiamo sulle radici più profonde dei problemi emersi nel 2005, c'è un'ovvia questione politica: è pensabile che serva un'opera di regia delle trasformazioni in atto nel nostro sistema finanziario, e più in particolare bancario? E se una regia è utile, a chi deve essere affidata: al governo, al ministro del Tesoro, al governatore della Banca centrale, a un vertice collegiale della Banca centrale? La risposta teorica la conosciamo: in un mercato di concorrenza perfetta, una regia non è neppure possibile; come non sono possibili giochi strategici in cui i singoli attori ottengono risultati ottimali tenendo conto delle altrui reazioni alle proprie mosse. Ma il mondo non è quasi mai quello dipinto dal modello di concorrenza perfetta, quindi il problema rimane; e certamente era evidente negli anni passati in Italia, quando il sistema bancario veniva trasformandosi da pubblico a privato, e poi concentrandosi in unità in grado di partecipare all'integrazione europea, invece che limitarsi a subirla.

Il tradizionale modello italiano era basato su due pilastri, deboli da un punto di vista costituzionale, ma efficaci quando sorretti da reputazione e capacità di realizzare giochi cooperativi. Un pilastro era dato dalla regia affidata alla persona del governatore, sorretto da una tecnostruttura meritocratica. L'altro pilastro era rappresentato dal ministro del Tesoro, politicamente responsabile di ogni scelta discrezionale adottata dalla Banca centrale. Questo modello ha funzionato benissimo in tanti periodi del nostro dopoguerra. Ricordo in particolare la stabilizzazione macroeconomica negli anni Sessanta del Novecento, che fu definita 'linea Carli-Colombo', dai nomi del governatore e del ministro del Tesoro di allora. Ma non meno efficace fu, quindici anni or sono, l'avvio delle privatizzazioni delle banche pubbliche; come lo furono altri momenti positivi della nostra politica economica. Nel 2005 quel sistema ha funzionato davvero male producendo la caricatura di quella che era una scelta politica discrezionale: anche prescindendo completamente da eventuali aspetti penali e da quanto emerso dalle intercettazioni telefoniche, abbiamo infatti assistito a una regia mediocre nelle sue ambizioni, unicamente dominata dall'equilibrio di breve periodo dei consensi. Non stupisce che alla fine il Parlamento, più che riuscire a fare una buona e lungimirante riforma, si sia limitato a fare solo quanto può bastare per evitare il ripetersi di quei problemi. Una soluzione che per definizione non è piaciuta né agli studiosi più rigorosi né ai politici con maggiori ambizioni.

La riforma della Banca d'Italia

Gli articoli della l. 262/2005 che modificano l'attività della Banca d'Italia, la sua organizzazione e i suoi rapporti con le altre Autorità di vigilanza sono i nr. 19-29. L'art.19 è quello direttamente rivolto alla Banca centrale, mentre i restanti articoli riguardano in vario modo la Banca d'Italia e le altre Autorità.

L'art. 19 ridefinisce la Banca d'Italia come "parte integrante del Sistema europeo di banche centrali, che agisce secondo gli indirizzi e le istruzioni della Banca centrale europea". Nei commi successivi, sono rapidamente rivoluzionate quattro cose: 1) sono "trasferite al Direttorio la competenza ad adottare i provvedimenti aventi rilevanza esterna rientranti nella competenza del governatore e quella relativa agli atti adottati su sua delega"; 2) il governatore, e gli altri membri del Direttorio, durano in carica sei anni, con un solo possibile rinnovo; 3) acquisizioni e concentrazioni bancarie devono essere approvate sia dalla Banca d'Italia per gli aspetti relativi alla "sana e prudente gestione", sia dall'Autorità garante della concorrenza e del mercato, per le valutazioni relative all'assetto concorrenziale; 4) le quote di partecipazione al capitale della Banca d'Italia non potranno più appartenere a soggetti diversi dallo Stato o da altri enti pubblici. Inoltre, la legge più volte ribadisce la necessità che tutto ciò che la Banca d'Italia decide abbia forma scritta, sia motivato, sia trasparente. A voler essere spiritosi, si potrebbe dire che manca solo una norma che limiti l'uso del telefono… Più seriamente, e al di là delle tante polemiche successive, è evidente che questi aspetti sono importanti e rappresentano nella sostanza un passo avanti nella storia della nostra Banca centrale, un vero e proprio adeguamento a quella che è la prevalente organizzazione di tutte le altre Banche centrali. Non a caso, vi è stato il consenso da parte della Banca centrale europea (BCE), manifestato nei suoi due 'Pareri', espressi il 6 ottobre e il 23 dicembre 2005. Le dimissioni del governatore Fazio sono arrivate troppo tardi (il 19 dicembre 2005) per consentire una migliore formulazione della nuova legge; che ha quindi potuto beneficiare solo di questi due pareri della BCE, oltre che dell'importante analisi critica pubblicata il 9 novembre 2005 dall'Associazione Astrid. Un qualche miglioramento del testo originariamente sottoposto al Parlamento è così stato ancora possibile, ma come vedremo non sufficiente.

La BCE, nel parere richiesto dal nostro Ministero dell'Economia e delle Finanze e firmato ad Atene dal presidente Jean-Claude Trichet il 6 ottobre, ricorda anzitutto di aver già nel 2004 formulato un parere su una precedente versione del disegno di legge, recante interventi per la tutela del risparmio. In merito alla bozza del nuovo articolo inserita in quel disegno di legge, riguardante la Banca d'Italia, la BCE apprezza tutto ciò che è relativo all'indipendenza della Banca d'Italia, che è una Banca centrale nazionale (BCN), parte integrante del Sistema europeo di banche centrali (SEBC), per quanto riferibile alla politica monetaria. Chiede che ciò sia ulteriormente precisato quando in futuro (come già previsto nella stessa bozza di articolo) si sarà attuato il trasferimento allo Stato (e altri enti pubblici) delle quote di partecipazione al capitale della Banca d'Italia e ne sarà perciò rivisto anche il Consiglio superiore. Con riferimento alla figura del governatore e degli altri membri del Direttorio, la BCE critica la previsione di un termine al mandato del solo governatore, come pure critica l'insufficiente definizione del 'principio di collegialità' riferito a decisioni in materia di vigilanza (che la BCE definisce "pratica diffusa nell'Unione Europea"!). Ambedue quelle critiche sono state rilevanti per migliorare il disegno di legge e hanno portato all'attuale formulazione dell'art. 19 della l. 262/2005. Il parere Astrid-Spaventa colpisce per la durezza di alcune conclusioni: se non si riesce a migliorare radicalmente il testo in corso di approvazione, meglio lasciar perdere e rinviare la questione Banca d'Italia alla prossima legislatura! Come vedremo, la soluzione infine adottata ha, da un lato, migliorato il testo in corso di approvazione e, dall'altro, mantenuto un diffuso grado di insoddisfazione: non c'è stato quindi il rischio più temuto dal gruppo Astrid e cioè che si facesse una riforma brutta e poi si considerasse così definitivamente chiusa la vicenda. Nel parere Astrid sono condivise tutte le critiche già manifestate dalla BCE, ma sono ulteriormente approfondite altre questioni che per difetto di competenza la BCE non tratta: la discrezionalità che il Testo Unico Bancario consente nell'autorizzare concentrazioni bancarie; l'attribuzione alla Banca d'Italia di competenze in materia di concorrenza nel settore bancario; l'ulteriore indebolimento di poteri della CONSOB secondo il testo del disegno di legge come inizialmente approvato dal Senato. Ed è con riferimento a questi tre aspetti che il parere Astrid-Spaventa indica una linea di resistenza: senza correzioni, meglio rinviare alla nuova legislatura. Il pregio di questo testo è di essere anche immediatamente operativo: scritto da chi sa come si fanno bene le cose, presenta ciascun problema, ne discute il merito, ne formula una proposta legislativa, distintamente per ciò che riguarda la governance (in senso lato) della Banca d'Italia, e più compiutamente per le competenze in tema di vigilanza e di tutela della concorrenza. È evidentemente un testo ambizioso e che ha però il pregio di affrontare non solo i problemi di una vicenda che, trascurata troppo a lungo, è diventata (siamo nel novembre 2005) una vera e propria emergenza, ma anche quelli in prospettiva: è bene che la Banca d'Italia diventi una Fondazione? Il Consiglio superiore (e i Consigli di Reggenza presso le sedi) serve ancora? Al di là di aspetti come questi, rinviati all'attuazione della 'ripubblicizzazione' della Banca d'Italia, il testo Astrid-Spaventa e il precedente primo parere BCE sono serviti, come si è detto, a migliorare un po' l'originario emendamento governativo, poi diventato l'art. 19 della l. 262/2005. La collegialità dell'organo di vertice della Banca è stata meglio definita, come sono stati meglio delineati i suoi rapporti con le altre Autorità nei successivi articoli della legge. Ci sono però ancora numerosi problemi, come ha sottolineato la stessa Banca d'Italia in due modi diversi: il governatore Draghi con una battuta nelle Considerazioni finali del 31 maggio 2006, quando ha definito "artificiosa" la previsione di un unico atto con cui Banca d'Italia e Antitrust autorizzano acquisizioni e concentrazioni bancarie; e la Relazione annuale, che individua "alcuni aspetti problematici" della legge, che potranno essere chiariti/corretti nell'adempimento delle numerose deleghe legislative predisposte per la sua attuazione della nuova legge.

Conclusioni

Due anni di tempo per preparare la nuova legge non sono bastati: ce ne vorrà almeno un altro per correggerla, e occorrerà un altro paio d'anni per realizzarla appieno. Si poteva far meglio? Sì. Dovevamo rinviare tutto? Meglio di no.

Grazie alla l. 262/2005 abbiamo fatto un passo nella direzione di una banca centrale meno medievale, cioè più trasparente e collegiale in attività - come quella di vigilanza - che contengono sempre un qualche grado di discrezionalità, che deve essere lasciata alla saggezza del banchiere centrale: un'istituzione di cui sembra difficile riuscire a fare a meno. D'altra parte, se prosegue l'integrazione finanziaria europea - basata, come è stato finora, sulla complementarità di banche e mercati - diverrà sempre maggiore la necessità di cooperazione tra le autorità dei diversi paesi. Autorità che rispettino comuni codici di condotta per tutto ciò che attiene alla loro attività: obiettivi, autonomia dalla politica, trasparenza, etica.

Le difficoltà incontrate da governo e Parlamento nell'intervenire in modo rapido ed efficace a porre rimedio a quanto emerso in occasione di alcuni gravi scandali finanziari sono emblematiche di almeno tre problemi del nostro paese. Anzitutto, è bene ricordare che molti scandali derivano non tanto dalla carenza di leggi quanto dal fatto che quelle esistenti non sono rispettate. Pur essendovi a volte la necessità di avere nuove norme (va da sé che quando il mondo cambia, tenerne conto è utile…), è bene ribadire anche, e soprattutto, che ogni giorno si devono rispettare le leggi che ci sono.

Il secondo aspetto riguarda la 'strategia delle riforme'. Specie in campo finanziario, è prevalente il modello big-bang: dal giorno indicato, entrano in vigore le nuove regole. Ma noi sembriamo incapaci di seguire questi modelli, e quando iniziamo una riforma il processo dura anni. Sarà così anche questa volta? Quanti nuovi Statuti della Banca d'Italia dovremo avere? Il terzo aspetto riguarda l'elemento immateriale, ma assai importante, della fiducia. Si è detto che le norme che riformano la Banca d'Italia sono state punitive e comunque espressione di sfiducia nei suoi confronti. In realtà, a ben guardare, e a parte qualche errore tecnico rimediabile, la normativa infine approvata ci avvicina al modello prevalente in Europa sia per le competenze sia per la governance della nostra Banca centrale.

bibliografia

F. Capriglione, Crisi di sistema e innovazione normativa: prime riflessioni sulla nuova legge sul risparmio, «Banca Borsa e Titoli di credito», marzo-aprile 2006, pp. 125-79.

C. Giannini, L'età della banche centrali, Bologna, Il Mulino, 2004, p. 448.

D. Masciandaro - G. Tabellini, La governance della Banca d'Italia, «Il Mulino», 6, 2005, pp. 1019-31.

F. Merusi, Diritto contro economia, Resistenze all'innovazione nella legge sulla tutela del riparmio, «Banca Impresa Società», aprile 2006, pp. 3-17.

L. Porietti - F. Santoboni - A. Vincioni, La vigilanza dei sistemi finanziari nell'area del SEBC. Le recenti tendenze evolutive, «Banche e Banchieri», I, 2006, pp. 5-23.

L. Spaventa et al., La Banca d'Italia e l'assetto della vigilanza bancaria. Proposte di riforma, Roma, Astrid, 9 novembre 2005.

G. Vaciago, La tutela del risparmio, in Treccani. Il libro dell'anno, Roma, Istituto della Enciclopedia Italiana 2004, pp. 470-88.

Id., Capitali senza capitalismi, «Il Mulino», I, 2006.

repertorio

Storia della Banca d'Italia

La Banca d'Italia nacque nel 1893 in seguito alla fusione della Banca nazionale nel Regno con la Banca nazionale toscana e con la Banca toscana di credito per le industrie e il commercio d'Italia. La l. 10 agosto 1893, nr. 449 stabilì che il vertice del nuovo istituto fosse nominato dall'organo di amministrazione, mentre il governo si limitava ad approvare le nomine. La Banca d'Italia era allora una comune banca, costituita sotto forma di società anonima. Si differenziava dalle altre banche ordinarie per il privilegio, condiviso fino al 1926 con il Banco di Napoli e il Banco di Sicilia, di emettere banconote con valore legale. Fu soprattutto grazie a questa facoltà che assunse, allo stesso modo di istituti di emissione di altri paesi, una posizione sempre più preponderante, prima nel sistema bancario, poi nel sistema monetario e finanziario dell'intero ordinamento. Già dal 1894, peraltro, la Banca d'Italia si trovava in una posizione privilegiata nei confronti degli altri due istituti di emissione, in seguito all'assegnazione esclusiva della gestione del servizio di tesoreria provinciale dello Stato in tutto il paese. Questa funzione di cassiere dello Stato, strettamente collegata con la facoltà di emettere banconote in situazione di monopolio, attuata con il r.d.l. 6 maggio 1926, nr. 812, fece evolvere la Banca d'Italia in vera e propria banca centrale. Con lo stesso decreto le furono attribuiti, con anticipo rispetto agli ordinamenti di altri paesi, formali poteri di vigilanza sulle banche.

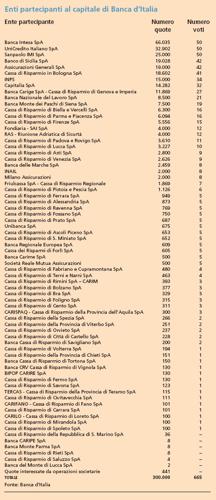

La legge bancaria del 1936 trasformò la Banca d'Italia da società anonima in istituto di diritto pubblico "ai fini della tutela del pubblico credito e della continuità dell'indirizzo dell'istituto di emissione" (art. 20), dotandola di un capitale di 300 milioni di lire, suddiviso in 300.000 quote nominative di 1000 lire ciascuna. Il possesso delle quote, per il cui trasferimento si richiedeva l'autorizzazione del Consiglio superiore della Banca, veniva limitato alle casse di risparmio, agli istituti di credito di diritto pubblico e banche di interesse nazionale, agli istituti di previdenza e di assicurazione (v. tabella).

Le autorità di vigilanza bancaria, individuate sin dalla legislazione del 1936 in un Comitato di ministri presieduto dal capo del governo e nell'Ispettorato per la difesa del risparmio e per l'esercizio del credito con a capo il governatore della Banca d'Italia, mutarono nel dopoguerra, passando le relative competenze inizialmente al ministro del Tesoro, successivamente al Comitato interministeriale per il credito e il risparmio, presieduto dal ministro del Tesoro, e alla Banca d'Italia. Il d.p.R. 19 aprile 1948, nr. 482 ribadiva il ruolo fondamentale attribuito al governatore della Banca d'Italia, stabilendo tra l'altro che egli "dispone, in relazione alle esigenze di controllo della liquidità del mercato, le variazioni alla ragione normale dello sconto e alla misura dell'interesse sulle anticipazioni in conto corrente e a scadenza fissa presso la Banca d'Italia, con proprio provvedimento da pubblicarsi nella Gazzetta Ufficiale della Repubblica italiana".

Nei decenni successivi l'autonomia dell'Istituto centrale rimase un caposaldo della politica finanziaria ed economica italiana, ulteriormente rafforzandosi, negli anni Novanta, grazie all'attribuzione alla Banca della facoltà di disporre le variazioni del tasso ufficiale di sconto senza doverlo più concordare con il ministro del Tesoro (1992), al trasferimento del potere di variare l'aliquota della riserva obbligatoria e di fissarne la remunerazione (1993), all'eliminazione dell'obbligo di finanziare il Tesoro (1994).

Si andava intanto definendo il percorso verso l'integrazione in materia di politica monetaria, sfociato nella costituzione del Sistema europeo delle banche centrali, del quale la Banca d'Italia è entrata a far parte integrante nel 1998, in base al d. lgs. 10 marzo, nr. 43. La gestione della politica monetaria nell'area dell'euro è dal 1° gennaio 1999 compito istituzionale della Banca centrale europea. Rimangono di competenza della Banca d'Italia le funzioni in materia di vigilanza sugli intermediari bancari e finanziari, di supervisione sui mercati, di tutela della concorrenza sul mercato del credito e, unitamente alla Banca centrale europea, di sorveglianza sui sistemi di pagamento. La Banca d'Italia inoltre continua a gestire, per conto dello Stato, il servizio di tesoreria provinciale.

I governatori

Lo Statuto della Banca d'Italia approvato con Regio decreto l'11 giugno 1936 - e poi modificato da decreti del presidente della Repubblica il 19 aprile 1948, il 12 febbraio 1963, il 14 agosto 1969, il 20 luglio 1973, il 6 marzo 1992, il 18 luglio 1992 e il 24 aprile 1998 - stabilisce che i poteri dell'istituto risiedano nell'Assemblea generale dei partecipanti; nel Consiglio superiore, nel Comitato del Consiglio superiore e nel Direttorio, costituito dal governatore, dal direttore generale e dai vicedirettori generali. Come nelle società per azioni gli organi amministrativi e di controllo sono di nomina assembleare, mentre il Consiglio superiore ha il compito di eleggere tra i suoi membri il Comitato, il governatore, il direttore generale e i vicedirettori. Solo per queste ultime tre cariche è previsto l'intervento dello Stato: l'ultimo comma dell'art. 19 dello Statuto stabilisce infatti che le nomine e le revoche del governatore, del direttore generale e dei vicedirettori siano approvate con decreto del presidente della Repubblica, promosso dal presidente del Consiglio dei ministri di concerto con il ministro per il Tesoro.

La carica di governatore fu istituita nel 1928; fino a quella data la funzione era assegnata al direttore generale. Primo direttore generale divenne il 28 dicembre 1893 Giacomo Grillo, il quale dal 1882 ricopriva lo stesso ruolo nella Banca Nazionale nel Regno d'Italia (BNRI). Come tale, si era impegnato per rendere la BNRI unica banca di emissione, eliminando la concorrenza degli altri istituti, e nell'elaborazione della legge costitutiva della Banca d'Italia. Nel 1894 prese il suo posto Giuseppe Marchiori che, in un periodo della storia italiana caratterizzato da stagnazione economica, gravi tensioni sociali e instabilità politica, riuscì a conseguire notevoli successi nel risanamento patrimoniale, superando le difficoltà organizzative seguite alla fusione e divenendo interlocutore fidato del governo.

Bonaldo Stringher fu alla guida della Banca centrale dal 1900 al 1928 come direttore generale e poi come governatore fino al 1930. Funzionario dello Stato e studioso dei problemi monetari e creditizi, aveva preparato la legge bancaria del 1893. In Banca d'Italia svolse con energia il suo ruolo, cooperando al risanamento e al rapido sviluppo dell'istituto. Lo sostituì di fatto nelle funzioni di governatore già durante la lunga malattia precedente alla sua morte, e poi definitivamente dal 10 gennaio 1931, Vincenzo Azzolini, che nel 1928 Stringher aveva voluto accanto a sé come direttore generale. In tale veste, Azzolini contribuì all'attuazione della normativa che richiedeva la creazione di strutture per compiti di vigilanza e di controllo sull'attività delle banche e inoltre si impegnò nei rapporti con l'estero, partecipando anche ai lavori che portarono alla creazione della Banca dei regolamenti internazionali. Come governatore, dovette gestire una realtà economica e finanziaria molto complessa, caratterizzata da profondi mutamenti legislativi e istituzionali. Tra questi, la legge bancaria del 1936 che, oltre a trasformare la Banca d'Italia in istituto di diritto pubblico, affidava al governatore la presidenza dell'Ispettorato per la difesa del risparmio e per l'esercizio del credito, conferendogli il ruolo di supremo responsabile della politica monetaria e creditizia. Coinvolto nelle vicende belliche, Azzolini il 14 ottobre 1944 fu condannato dall'Alta Corte di giustizia a 30 anni di reclusione sotto l'imputazione di aver consegnato, dopo l'8 settembre 1943, la riserva aurea italiana ai Tedeschi. La Corte di cassazione il 14 febbraio 1948 annullò la sentenza, sentenziando che la consegna dell'oro non poteva costituire reato perché Azzolini, che aveva cercato ogni via per nasconderlo, non aveva alcun mezzo per opporsi alle richieste dei nazisti, avendo il re e il capo del governo abbandonato Roma ed essendo latitante il comando militare. Era stato suo merito nella primavera 1944, superando l'opposizione del governo della Repubblica sociale italiana, la restituzione di 23 tonnellate d'oro alla Banca nazionale svizzera e alla Banca dei regolamenti internazionali.

Nel gennaio 1945 divenne governatore Luigi Einaudi, che ebbe poteri vastissimi di direzione della politica economica italiana, anche come ministro del Bilancio, dicastero costituito appositamente per lui nel 1947, permettendogli con un decreto la compatibilità con la carica ricoperta alla Banca d'Italia. Einaudi condusse il paese fuori dall'inflazione postbellica con una politica monetaria molto rigorosa e restrittiva, e una politica economica liberista. Nel 1948, divenuto presidente della Repubblica, fu sostituito alla guida della banca centrale da Donato Menichella, che nel 1946 aveva scelto come direttore generale. Menichella fu protagonista delle vicende della ricostruzione postbellica, con la gestione dei fondi del Piano Marshall, e del processo espansivo dell'apparato produttivo italiano - cui contribuì anche, nel 1950, concependo il progetto della Cassa del Mezzogiorno -, grazie al quale la lira poté diventare una moneta tanto forte da ottenere, nel 1959, l'Oscar per la migliore valuta assegnato dal Financial Times. Nel 1960, costretto a lasciare la carica per motivi di salute, Menichella fu nominato governatore onorario.

Gli subentrò Guido Carli, profondo conoscitore dei problemi della finanza internazionale, oltre che dell'economia italiana. Come capo dell'Istituto ebbe tra i suoi meriti quello di aver stimolato la ricerca economica con l'impiego dei metodi più avanzati, di aver dato impulso all'applicazione dell'informatica fin dai primi anni Sessanta e alla sua estensione a tutto il sistema bancario, di aver aggiornato la prassi delle ispezioni di vigilanza e dei metodi di supervisione bancaria. Indicò le fonti di instabilità del sistema monetario internazionale, riconoscendo l'impossibilità di 'incatenare il mercato' in un contesto di affermazione degli ordinamenti democratici e mentre si sviluppava l'interscambio commerciale e si diffondeva l'innovazione tecnologica. Applicò il modello econometrico, la cui prima versione risale al 1964, per una politica attiva sul mercato dei titoli, per controllare la creazione di liquidità con strumenti flessibili, per accrescere l'autonomia della banca centrale e per la definizione del piano di stabilizzazione dell'economia italiana dopo la prima crisi petrolifera, grazie al quale, in pochi mesi, l'inflazione fu dimezzata, il cambio stabilizzato, la funzionalità dei mercati dei titoli e del credito garantita.

Nel 1975 fu nominato governatore Paolo Baffi, che dal 1944 al 1956 aveva diretto il servizio studi economici e dal 1960 al 1975 era stato direttore generale. Il periodo del suo governatorato fu caratterizzato da gravissime difficoltà economiche, su scala mondiale a causa dei forti rialzi del prezzo del petrolio durante la crisi degli anni Settanta, sul piano interno a causa del crescente deficit pubblico, dell'elevato tasso di inflazione, di una indicizzazione salariale troppo accentuata, delle esportazioni di capitali. Indisponibile a compromessi, Baffi fu un rigoroso custode dell'autonomia del banchiere centrale rafforzando l'istituzione. Oltre ai risultati ottenuti nella lotta all'inflazione, dette un contributo decisivo nel diffondere il convincimento della necessità del risanamento economico, della restaurazione della stabilità monetaria come precondizione del risanamento stesso e, in ultima analisi, dell''aggancio' all'Europa. Si dimise dall'incarico di governatore nel 1979 e fu nominato governatore onorario.

Carlo Azeglio Ciampi, in Banca d'Italia dal 1946, divenne direttore generale nel 1978 e governatore l'anno successivo. A fronte della seconda crisi petrolifera, che aprì gli anni Ottanta e portò l'inflazione a superare il 20%, impose una progressiva restrizione monetaria. L'aumento dei tassi di interesse anche sui prestiti bancari e il controllo dell'espansione monetaria consentirono di ridimensionare gradualmente l'aumento dei prezzi. Il meccanismo della scala mobile venne rivisto, nell'ambito di una politica di concertazione, con gli accordi sulla predeterminazione degli scatti. Ciampi lasciò la Banca d'Italia nel 1993 per assumere l'incarico di presidente del Consiglio dei ministri. Gli successe Antonio Fazio, dal 1980 vicedirettore generale. La tappa più significativa del suo mandato è stato il passaggio dalla lira all'euro, avvenuto tra il 1° gennaio 1999 e il 1° marzo 2002. Dopo le sue dimissioni, a dicembre 2005, il 16 gennaio 2006 è stato nominato governatore Mario Draghi, il primo governatore ad avere un mandato a termine di sei anni, rinnovabile una sola volta.

repertorio

La Banca centrale europea

Dalla cooperazione fra le banche centrali alla BCE

Il primo atto verso la costituzione della Banca centrale europea (BCE) è rappresentato nel 1964 dall'istituzione del Comitato dei governatori delle banche centrali della CEE. Fino ad allora il sistema monetario internazionale uscito dalla conferenza di Bretton Woods del 1944, che legava in un sistema di cambi fissi tutte le monete al dollaro degli Stati Uniti e per suo tramite all'oro, aveva garantito un'adeguata stabilità e non si erano rese necessarie forme più strette di cooperazione monetaria a livello regionale. Fu solo quando quel sistema cominciò a mostrare sintomi di debolezza e si intravidero i segni premonitori della sua crisi che Belgio, Francia, Germania, Italia, Lussemburgo e Olanda, i sei paesi fondatori della CEE, avvertirono l'esigenza di avviare forme di consultazione e cooperazione nel settore delle politiche monetarie e di cambio. Nel 1970 si compì il primo tentativo di costituire un'unione monetaria, con l'affidamento al primo ministro del Lussemburgo, Pierre Werner, del compito di redigere un rapporto che delineasse contenuti e tempi di realizzazione dell'unione. Nel 1972 alcuni paesi europei raggiunsero l'accordo noto come 'serpente monetario' per limitare le variazioni dei tassi di cambio delle rispettive monete. La crisi petrolifera del 1973-74, la lunga fase di turbolenza monetaria e valutaria che seguì, il definitivo abbandono del sistema monetario nato a Bretton Woods determinarono poi l'archiviazione del progetto Werner. Nel 1978, però, la cooperazione monetaria europea riprese slancio, per iniziativa dei governi francese e tedesco che proposero la costituzione del Sistema monetario europeo, caratterizzato, in particolare, da un accordo di cambio che avrebbe dovuto limitare le oscillazioni di ciascuna moneta europea nei confronti delle altre. Nacque così il precursore dell'euro, l'ECU (European Currency Unit), una moneta-paniere composta da quantità fisse delle valute dei paesi della Comunità. Il Sistema monetario europeo prese avvio all'inizio del 1979 e suo corollario fu l'intensificazione del coordinamento delle politiche monetarie dei paesi partecipanti all'accordo.

Gli anni Ottanta segnarono un'accelerazione dei progetti di integrazione: nel 1986 fu firmato l'Atto unico europeo, che fissava al 1992 il completamento del mercato comune, la creazione cioè di un'area nella quale fosse libero il movimento di merci, servizi, capitali e persone. La prospettiva del mercato unico faceva emergere il problema, economico e politico insieme, della sua conciliazione con una pluralità di monete, seppure strette fra loro da un accordo che ne limitasse l'oscillazione sui mercati dei cambi, e con le politiche monetarie nazionali. La decisione che si fece strada nei governi europei, sotto l'impulso del presidente della Commissione Europea, Jacques Delors, fu di muovere verso un'unione economica e monetaria, caratterizzata da un'unica moneta e da un'unica politica monetaria: lo studio delle modalità di attuazione fu affidato dal Consiglio Europeo a un Comitato, del quale facevano parte i governatori delle banche centrali dei 15 paesi membri, presieduto da Delors. Alla fine del 1989 fu convocata una conferenza intergovernativa, che sfociò nel Trattato di Maastricht, firmato nel 1992 ed entrato in vigore alla fine del 1993. In merito al futuro assetto monetario dell'Europa, il Trattato recepiva pressoché integralmente il disegno del rapporto Delors, stabilendo che il cammino verso l'unione economica e monetaria fosse scandito in tre tappe, delle quali cruciale appariva la seconda, a partire dal 1994, durante la quale i paesi aspiranti a entrare nell'area dell'euro, la moneta unica europea, avrebbero dovuto completare un programma di 'convergenza' per rispettare i cosiddetti 'criteri di Maastricht': un basso tasso di inflazione, tassi di interesse a lungo termine simili e relativamente bassi, una moneta stabile sul mercato dei cambi, finanze pubbliche sane ed equilibrate.

Nel gennaio 1994 iniziò a operare l'Istituto monetario europeo (IME), previsto dal Trattato di Maastricht, al quale era stato affidato il duplice compito di rendere più stretta la cooperazione monetaria e di predisporre, sotto il profilo organizzativo, l'avvento della BCE. Nel maggio 1998, il Consiglio Europeo decise il passaggio alla moneta unica, dal gennaio 1999, di 11 paesi (Austria, Belgio, Finlandia, Francia, Germania, Irlanda, Italia, Lussemburgo, Paesi Bassi, Portogallo e Spagna; un dodicesimo paese, la Grecia, aderì dal gennaio 2001). L'IME, terminato il suo mandato, fu posto in liquidazione e in giugno nacque la BCE, che nella restante parte del 1998 portò a compimento la preparazione. Dal gennaio 1999, divenuto l'euro la moneta unica europea, assunse la responsabilità della politica monetaria per i partecipanti all'area dell'euro, per i quali fu coniato il termine 'Eurosistema'. Sotto il profilo istituzionale e costituzionale, la BCE costituisce un unicum nella storia delle relazioni fra paesi. Si è infatti creato un organismo con una struttura federale, al quale un gruppo di Stati sovrani ha devoluto la propria sovranità monetaria. Il passaggio delle responsabilità della politica monetaria dall'ambito nazionale a quello sovranazionale, tuttavia, non ha affievolito la ragione d'essere delle banche centrali nazionali. Queste, infatti, mantengono piena operatività nel settore della gestione delle riserve valutarie; conservano i loro centri di studio e di analisi economica, al servizio anzitutto del contributo che il rispettivo governatore è chiamato a dare alla politica monetaria unica. Le banche centrali nazionali, inoltre, sotto la loro responsabilità possono svolgere funzioni diverse, purché non incompatibili, da quelle previste per l'istituto centrale: tra queste, per molte banche centrali, inclusa la Banca d'Italia, preminenti sono quelle connesse con la vigilanza prudenziale sugli enti creditizi, sugli intermediari non bancari, sui mercati.

La struttura organizzativa della BCE

La BCE insieme alle banche centrali nazionali dei paesi membri dell'Unione Europea forma il Sistema europeo di banche centrali (SEBC). Lo Statuto del SEBC e della BCE, allegato al Trattato di Maastricht, prevede che la BCE abbia un capitale di 5 miliardi di euro, conferito dalle banche centrali nazionali, che assumono pertanto la caratteristica di 'azioniste'. La distribuzione del capitale fra queste è legata a una formula prevista dallo Statuto, basata sulla popolazione e sul Prodotto interno lordo (PIL) di ciascun paese. La quota maggiore è quella della Bundesbank (31%), seguita dalla Banque de France (21%) e dalla Banca d'Italia (19%).

L'art. 8 dello Statuto stabilisce che il SEBC sia governato dagli organi decisionali della BCE. Essi sono il Consiglio direttivo e il Comitato esecutivo (è altresì previsto un Consiglio generale, del quale fanno parte anche le banche centrali nazionali dei paesi membri della UE non partecipanti all'area dell'euro, che non ha responsabilità di politica monetaria, ma solo funzioni di consultazione e coordinamento). Il Consiglio direttivo è composto dai membri del Comitato esecutivo e dai governatori delle banche centrali nazionali partecipanti all'area dell'euro. A sua volta il Comitato esecutivo è composto dal presidente della BCE, dal vicepresidente e da altri quattro componenti. I membri del Comitato esecutivo sono nominati dai governi dei paesi partecipanti, sentito il Parlamento europeo, per un periodo di otto anni; devono essere scelti "tra persone di riconosciuta levatura ed esperienza professionale nel settore monetario o bancario" (art. 11.2 dello Statuto). Il Trattato e lo Statuto prevedono garanzie a tutela dell'indipendenza dei governatori e dei membri del Comitato esecutivo. I governatori, nominati con procedure nazionali, devono rimanere in carica per un periodo non inferiore a cinque anni. Il loro mandato, come pure quello dei componenti del Comitato esecutivo, non può essere revocato, tranne nel caso in cui "non soddisfino più le condizioni richieste per l'espletamento delle loro funzioni" o per "gravi mancanze". È ammesso, in caso di revoca, il ricorso alla Corte di giustizia. L'organo decisionale più importante della BCE è il Consiglio direttivo: a esso infatti fanno capo tutte le decisioni relative alla politica monetaria unica. È il Consiglio che definisce la strategia di politica monetaria ritenuta idonea al conseguimento del fine primario della stabilità dei prezzi, che decide il ricorso ai vari strumenti della politica monetaria, che fissa, in particolare, i tassi di interesse rilevanti per la politica monetaria. Il Consiglio direttivo, di regola, prende le sue decisioni a maggioranza semplice; ogni membro è titolare di un voto. Si è inteso così sottolineare che i governatori delle banche centrali nazionali non sono i rappresentanti dei paesi di provenienza, ma contribuiscono alle decisioni di politica monetaria guardando all'interesse dell'intera area dell'euro. Il Comitato esecutivo, oltre a essere responsabile della gestione ordinaria della BCE, esercita come primaria funzione quella di dare attuazione alle decisioni di politica monetaria del Consiglio direttivo, in stretto collegamento operativo con le banche centrali.

Gli obiettivi della BCE

Il Trattato di Maastricht e lo Statuto (art. 2) assegnano al SEBC l'obiettivo principale del mantenimento della stabilità dei prezzi; inoltre il SEBC "sostiene le politiche economiche generali della Comunità al fine di contribuire alla realizzazione degli obiettivi della Comunità definiti nell'art. 2 del Trattato", riguardanti, in particolare, la crescita equilibrata delle economie e dell'occupazione, nonché lo sviluppo di una società equa e solidale. La stabilità dei prezzi come fine primario della Banca centrale non implica tanto l'individuazione di una scala di priorità, quanto l'assegnazione a ciascun obiettivo delle politiche più idonee a conseguirli. In altre parole, la stabilità dei prezzi non è più importante della piena occupazione o dell'assistenza ai cittadini bisognosi o della tutela dell'ambiente; essa può essere però conseguita con gli strumenti propri della politica monetaria, mentre gli altri obiettivi, ugualmente importanti, sono affidati ad altre politiche (fiscale e di bilancio, della concorrenza e via dicendo).

Nel perseguimento dei fini statutari, gli organi direttivi della BCE sono indipendenti. L'art. 108 del Trattato, ripreso dall'art. 7 dello Statuto, impegna la BCE, le banche centrali nazionali e i membri dei rispettivi organi decisionali a non "sollecitare o accettare istruzioni dalle istituzioni o dagli organi comunitari, dai governi degli Stati membri né da qualsiasi altro organismo". Oltre che con la garanzia di indipendenza personale dei membri degli organi decisionali della BCE e delle banche centrali nazionali, il Trattato tutela l'autonomia della politica monetaria con il divieto alle stesse BCE e banche centrali nazionali di finanziare in qualunque forma (per es. con concessione di facilitazioni creditizie o con l'acquisto diretto, all'emissione, di titoli) istituzioni comunitarie e amministrazioni pubbliche, centrali o locali (art. 101). Il divieto di finanziamento dei disavanzi pubblici con mezzi monetari previene commistioni fra le politiche di bilancio e monetaria. Eventuali disavanzi pubblici devono essere coperti con ricorso al mercato finanziario, attingendo quindi al risparmio privato; le forze del mercato faranno all'occorrenza sentire la pressione del vincolo di bilancio anche all'operatore pubblico. Nell'Unione Europea la politica del cambio, quale emerge dall'art. 111 del Trattato, è responsabilità congiunta del Consiglio Europeo e della BCE. Spetta al Consiglio Europeo, cioè ai governi, concludere eventuali accordi di cambio fra euro e monete terze o, in assenza di intese formali, formulare eventuali orientamenti generali di politica del cambio nei confronti di queste valute. La gestione degli accordi di cambio o degli orientamenti generali compete alla BCE, le cui azioni devono però essere coerenti con l'obiettivo della stabilità dei prezzi. L'autorizzazione all'emissione delle banconote in euro, dal gennaio 2002, è, in base allo Statuto, diritto esclusivo del Consiglio direttivo della BCE. Le banconote possono essere emesse sia dalla BCE sia dalle banche centrali nazionali; esse costituiscono le uniche banconote aventi corso legale nell'Unione. Gli Stati membri coniano le monete metalliche, peraltro nei limiti fissati dalla BCE, che, in questo modo, garantisce che il volume e il valore delle monete coniate siano funzione delle esigenze di correntezza dei piccoli pagamenti e non configurino una forma impropria di finanziamento del Tesoro.

L'attribuzione delle responsabilità di vigilanza sul sistema bancario e, più in generale, su quello finanziario varia da paese a paese: in alcuni, il legislatore nazionale ha scelto la banca centrale, in altri, un'agenzia pubblica specializzata, in altri ancora, ha definito un assetto con responsabilità congiunte. L'istituzione del SEBC non ha modificato gli assetti esistenti in ciascun paese; le responsabilità di vigilanza restano affidate alle autorità nazionali competenti. Il Trattato e lo Statuto hanno soltanto stabilito che "il SEBC contribuisce a una buona conduzione delle politiche perseguite dalle competenti autorità per quanto riguarda la vigilanza prudenziale degli enti creditizi e la stabilità del sistema finanziario". Il Trattato ha inoltre previsto la possibilità che il Consiglio europeo, deliberando all'unanimità, affidi alla BCE compiti specifici in materia di "vigilanza prudenziale degli enti creditizi e delle altre istituzioni finanziarie, escluse le imprese d'assicurazione". L'interesse del SEBC per un'efficiente ed efficace vigilanza sul sistema creditizio nasce in primo luogo dal ruolo primario che le banche hanno nella trasmissione alle economie degli impulsi di politica monetaria che promanano dalla Banca centrale. Coerentemente, l'art. 25 dello Statuto prevede che la BCE possa, di sua iniziativa o su richiesta delle competenti autorità comunitarie o nazionali, fornire pareri sulla legislazione comunitaria concernente la vigilanza sulle banche e la stabilità del sistema finanziario.