Crisi economica e crescita diseguale

La crisi e gli impatti sulla crescita

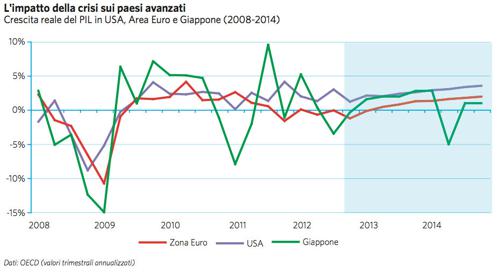

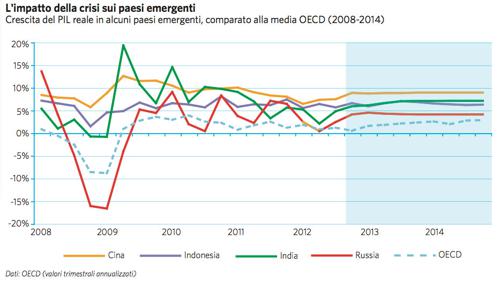

La crisi finanziaria ha portato l’economia globale in una recessione profonda che ha raggiunto il suo massimo alla fine del 2008 per poi riprendersi rapidamente nel corso dell’anno successivo. La ripresa però non si è consolidata e, nella seconda metà del 2012, si è ulteriormente indebolita in tutti i paesi avanzati ed è diventata negativa per i paesi dell’area dell’euro. I paesi emergenti, pur seguendo un profilo simile, hanno continuato ad avere una crescita positiva. Un simile andamento, che viene spesso descritto come una ‘doppia caduta’ (double dip) non si può interpretare come un semplice fenomeno ciclico, ma nasconde determinanti più profonde, che hanno a che fare con la natura della crisi e il suo impatto sulle forze fondamentali che guidano la crescita.

La recessione innescata dalla crisi scoppiata nel 2008 è stata definita una ‘recessione dei saldi di bilancio’ (balance sheet recession), cioè un fenomeno generato e poi amplificato da squilibri profondi nell’indebitamento di imprese, famiglie, banche e stati sovrani. La crisi è scoppiata nel mercato immobiliare degli Stati Uniti dove il debito che le famiglie avevano contratto per acquistare una casa si era gonfiato eccessivamente, alimentato dalla bolla dei prezzi delle abitazioni, e si è dimostrato essere insostenibile. L’insolvenza delle famiglie ha provocato una forte caduta della domanda, che ha messo in seria difficoltà le imprese, che hanno dovuto diminuire l’occupazione (peggiorando i bilanci delle famiglie) e non hanno potuto rimborsare i debiti alle banche, i cui bilanci, a loro volta, si sono indeboliti, costringendole a tagliare il credito e a peggiorare la recessione. I governi sono dovuti intervenire per salvare le banche, immettendo nuovo capitale ma al costo di un aumento del debito pubblico, sopratutto nei paesi più deboli dell’area euro. In questi ultimi si è innescato un circolo vizioso in quanto l’aumento del debito pubblico ne ha fatto aumentare il rischio, che ha comportato una caduta del valore dei titoli pubblici, che rappresentano una parte consistente dell’attivo di bilancio delle banche. Ma poiché il debito dei paesi più rischiosi era presente anche nei bilanci delle banche dei paesi più solidi la fragilità finanziaria si è diffusa a questi ultimi, secondo un classico meccanismo di contagio.

La descrizione di questo intreccio, che ha assunto caratteristiche diverse da paese a paese, potrebbe continuare a lungo, ma ai nostri fini il punto è relativamente semplice. L’uscita da una ‘crisi di bilancio’ sarà completata solo quando i bilanci degli operatori saranno stati riportati in equilibrio. Ciò implica che una parte significativa del reddito che ciascun operatore riceve (sotto forma di salari, stipendi, profitti, pagamento di interessi o tassazione) non può tradursi in spesa ma deve essere accantonato (risparmiato) per diminuire il debito (il deleveraging) e quindi, a parità di altre condizioni, la domanda aggregata sarà più debole e l’uscita dalla recessione sarà più lenta.

Il quadro globale di crescita si è indebolito anche per altre ragioni, che hanno a che fare con l’impatto della recessione sul prodotto potenziale (cioè l’ammontare di ricchezza che una economia può produrre se utilizza pienamente le risorse a sua disposizione). Una recessione profonda e prolungata come quella iniziata nel 2008 ha avuto un impatto sul livello e probabilmente anche sul tasso di crescita del prodotto potenziale attraverso vari canali. La recessione ha colpito infatti i mercati finanziari e quindi il processo di accumulazione di capitale. Ma ha anche ridotto la forza lavoro nella misura in cui la disoccupazione di lungo periodo scoraggia la partecipazione al mercato del lavoro (sopratutto da parte delle donne e dei giovani). Infine, la recessione prolungata e la mancanza di lavoro danneggiano gli skills, cioè diminuiscono il capitale umano e quindi indeboliscono la attività di innovazione da cui la crescita potenziale dipende in misura crescente. In definitiva una recessione profonda e prolungata come quella che stiamo vivendo non può non avere ripercussioni sui meccanismi che governano la crescita di lungo periodo. Ne segue che, anche quando l’economia globale sarà uscita dalla recessione, è difficile immaginare che possa ritornare a crescere con modalità e caratteristiche simili a quelle del periodo precedente alla crisi. Occorre quindi chiedersi quali caratteristiche potrà avere la crescita nel dopo-crisi.

Le determinanti della crescita

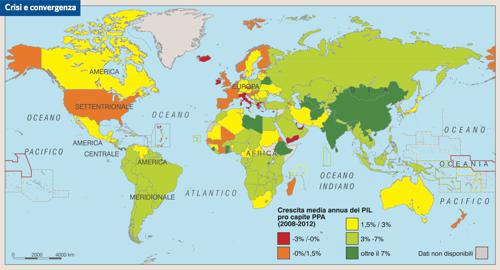

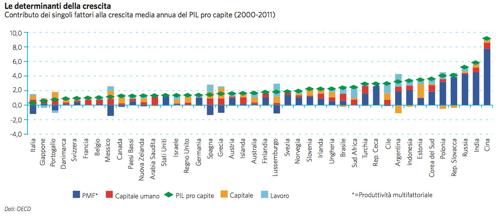

Nel lungo periodo la crescita è determinata dal contributo della forza lavoro, del capitale materiale e immateriale, del capitale umano e dalla attività di innovazione (tecnologica e non tecnologica). Poiché non tutte le economie si trovano sulla ‘frontiera tecnologica’, cioè dispongono delle tecnologie più avanzate, o ne dispongono solo in parte, i tassi di crescita saranno differenti in base alla ‘distanza’ dalla frontiera tecnologica. I paesi più arretrati, più lontani dalla frontiera, potranno alimentare la crescita anche grazie all’importazione di tecnologia originata nei paesi ‘sulla frontiera’ e ciò permetterà loro di crescere a tassi più elevati di quelli dei paesi sulla frontiera. Poiché il livello di reddito pro capite dei paesi inseguitori è, per definizione, più basso di quello dei paesi avanzati, la crescita più veloce dei primi darà vita a una convergenza dei livelli di reddito pro capite verso quelli dei paesi avanzati.

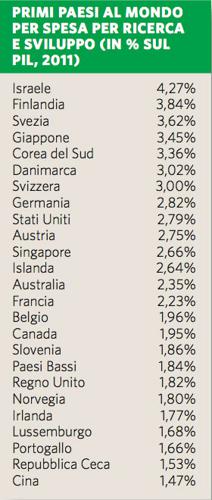

Nel decennio alle nostre spalle le determinanti principali della crescita sono state l’accumulazione del capitale umano e l’attività di innovazione, che viene indicata come la crescita della ‘produttività multifattoriale’ (pmf), un concetto che racchiude il contributo di molteplici fattori di innovazione, tecnologia, organizzazione manageriale, istituzioni e regole, ecc. (Easterly, Levine 2001; Duval, de la Maisonneuve 2010). Nel primo decennio di questo secolo le differenze rispetto alla pmf degli Stati Uniti, che rappresenta il paese più avanzato (e quindi ‘sulla frontiera tecnologica’), sono state più elevate per i paesi dell’Europa Orientale, dell’America Latina e per i grandi paesi emergenti quali Cina, India, Brasile, Indonesia e Federazione Russa. Ma divari significativi nella pmf si riscontrano anche in paesi avanzati come Svizzera e Corea (Oecd 2012).

In passato, come probabilmente anche in futuro, la chiusura del divario di reddito pro capite in questi paesi dipenderà dalla chiusura del divario di pmf, oltre che dal miglioramento della qualità del capitale umano. Da questo punto di vista il potenziale di miglioramento di paesi come Portogallo, Turchia, Sudafrica, Cina, India e Indonesia è ancora notevole. Questo non garantisce però che il processo di convergenza sia completo (Oecd 2012).

Il capitale materiale, in passato, ha fornito un contributo significativo alla crescita dei paesi inseguitori, ma è da ritenere che in futuro tale contributo sarà decrescente o, comunque, meno rilevante di quello di altri fattori. Discorso diverso va fatto per il cosiddetto ‘capitale immateriale’ che racchiude in varie forme lo stock di conoscenza, il cui contributo dovrebbe invece aumentare e diventare (Andrews, de Serres 2012) una determinante cruciale della crescita tanto nei paesi emergenti che in quelli avanzati.

Questo ci permette di approfondire un altro aspetto, e cioè quali siano le determinati della crescita dei paesi ‘sulla frontiera tecnologica’ per i quali, ovviamente, la crescita non può essere generata che da un movimento ‘della frontiera’, non ‘verso la’ frontiera. Muovere la frontiera significa introdurre innovazioni che permettono di aumentare la produttività. Ma fino a che punto questo è possibile per i paesi più avanzati? Un recente contributo di Robert Gordon (2012) sostiene che gli episodi di accelerazione significativa della produttività nei paesi più avanzati, e in particolare negli Stati Uniti, sono associati all’introduzione di innovazioni ‘fondamentali’ (come l’elettricità o la macchina a vapore) che si sono verificate solo poche volte in passato e che appare assai difficile o addirittura impossibile che si verifichino in futuro. Si può essere un po’ meno pessimisti di Gordon e ritenere che nuove fonti di crescita della produttività potranno venire dal capitale immateriale, dagli investimenti in conoscenza e dalla ‘crescita verde’ (Oecd 2011). Anche per questo, quindi, la crescita del dopo-crisi sarà significativamente diversa da quella precedente.

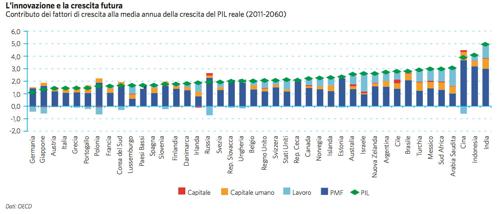

Quale che sia la loro origine nei prossimi decenni, attività di innovazione sulla frontiera o innovazione nella rincorsa verso la frontiera saranno i principali motori della crescita. Nello scenario qui descritto (che si basa su Oecd 2012) la crescita annua della pmf sarà dell’1,5% all’anno in media, ma con valori molto più elevati nei paesi emergenti e più bassi nei paesi sulla frontiera. La crescita della produttività sarà alimentata anche dall’ulteriore apertura dei mercati internazionali e dalla spinta della concorrenza nei mercati domestici, alimentata dalle politiche di liberalizzazione (Bloom et al. 2009; Aghion, Howitt 2009). Il contributo alla crescita della maggiore apertura e concorrenza sarà anche molto rilevante come canale di diffusione della tecnologia dai paesi avanzati a quelli inseguitori.

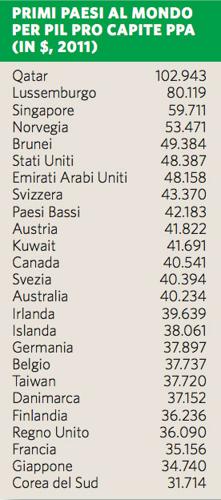

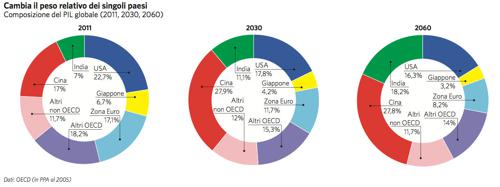

La differenza nei tassi di crescita comporterà cambiamenti significativi nella dimensione relativa dei paesi in termini di pil. La Cina dovrebbe superare la zona euro già nel 2012 e gli Stati Uniti qualche anno dopo, per diventare la più grande economia del mondo. L’India, che sta sorpassando il Giappone, dovrebbe superare la zona euro nel 2020. Cina e India insieme supereranno il gruppo delle economie del G7 attorno al 2025. Nel 2060 Cina e India insieme saranno più grandi dell’intero gruppo dei paesi dell’Oecd oggi.

Ciò malgrado, il divario tra paesi in termini di pil pro capite non sarà completamente colmato. Nei prossimi 50 anni la media del pil pro capite dovrebbe crescere del 3% nei paesi emergenti e solo dell’1,7% nei paesi Oecd. Nel 2060, quindi, il pil pro capite delle economie più povere dovrebbe quadruplicarsi e solo raddoppiare nelle economie più avanzate. Cina e India invece vedranno aumentare di sette volte il reddito pro capite, grazie sopratutto all’aumento della produttività. Infine, in molti paesi europei l’invecchiamento della popolazione porterà a un rallentamento della crescita tale da amplificare, invece che ridurre, il divario rispetto agli Stati Uniti (Oecd 2012).

Squilibri globali e sostenibilità della crescita

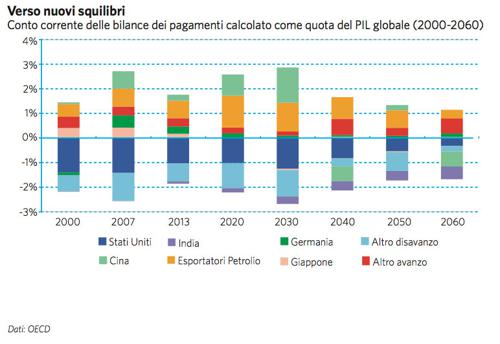

Nel lungo periodo la crescita sarà condizionata dall’ammontare di risparmio e dalla sua trasformazione in investimento, cioè in un aumento delle diverse forme di capitale – materiale, immateriale, umano. Il tasso di risparmio tenderà a diminuire sia nei paesi avanzati che in quelli emergenti, come Cina e India, a causa dell’invecchiamento della popolazione. Il risparmio, per un dato ammontare di investimenti, sarà anche determinante nel definire l’andamento degli squilibri di parte corrente, i cosiddetti ‘squilibri globali’.

Negli anni precedenti alla crisi la crescita globale è stata accompagnata da squilibri crescenti delle bilance di conto corrente – squilibri che riflettono, appunto, differenze tra risparmi e investimenti. La recessione ha ridotto gli squilibri globali, in quanto la caduta del reddito ha compresso le importazioni e il commercio internazionale. Ma con la ripresa della crescita ci si deve attendere un riemergere degli squilibri, che dovrebbero aumentare fino al 2020 e poi ridursi di nuovo. Nel breve termine gli squilibri aumenteranno perché la ripresa della crescita negli Stati Uniti dovrebbe riflettersi in un deficit corrente più elevato e, simmetricamente, in surplus più elevati nei grandi paesi esportatori come Germania e Cina. Nel lungo termine, invece, i saldi di parte corrente saranno influenzati maggiormente dall’andamento del tasso di risparmio. Nei paesi in cui questo sarà relativamente elevato si verificheranno dei surplus e il contrario avverrà nei paesi con risparmio più limitato. In Europa ciò si rifletterà in saldi di segno diverso. Paesi come Germania e Olanda continueranno a registrare surplus, mentre il contrario avverrà in paesi come l’Italia, la Grecia e il Portogallo. Nei paesi produttori di petrolio i surplus di parte corrente dovrebbero invece aumentare grazie a prezzi del petrolio in moderata ma continua crescita. Ma ci vorranno decenni prima che gli squilibri globali raggiungano di nuovo i livelli in vigore prima della crisi.

Squilibri persistenti di parte corrente e debito pubblico elevato rappresentano minacce significative alla sostenibilità della crescita di lungo periodo. Squilibri di parte corrente possono essere fonte di fragilità finanziaria e dunque di possibile crisi, nella misura in cui l’eccesso di risparmio che si forma in un paese viene diretto verso investimenti in altri paesi che si rivelano insostenibili (per esempio verso investimenti speculativi sui mercati finanziari o immobiliari). Inoltre, la fragilità finanziaria può essere accresciuta dalla modalità con la quale i capitali si trasferiscono da un paese all’altro. Per esempio, se il movimento di capitale avviene sotto forma di investimenti diretti, la probabilità di una crisi finanziaria sarà minore rispetto al caso in cui tale trasferimento prende la forma di crediti bancari.

Il debito pubblico, che è fortemente cresciuto dopo lo scoppio della crisi, e continua a crescere in molti paesi, dovrà essere finanziato e quindi assorbire elevati ammontari di risparmio in presenza, come abbiamo visto, di quote di risparmio decrescenti. Questo produrrà una pressione al rialzo sui tassi di interesse che renderà più oneroso il finanziamento del debito stesso. In molti paesi, avanzati ed emergenti, sarà quindi necessario perseguire una politica di riequilibrio del bilancio pubblico che in molti casi richiederà un surplus primario elevato e permanente. D’altra parte, il consolidamento fiscale ha effetti positivi sulla crescita, perché riduce il rischio paese, riduce gli squilibri di bilancia corrente dei pagamenti, accresce il risparmio e riduce la pressione sui tassi di interesse. In sintesi, riduce la vulnerabilità finanziaria e la probabilità di crisi.

La crescita globale può essere resa più sostenibile e più sostenuta grazie all’intensificazione dei processi di riforma strutturale nei mercati dei prodotti, nei mercati del lavoro e nel sostegno a meccanismi di innovazione. Un pacchetto di riforme dei mercati dei prodotti che aumentano la concorrenza, e per questa via accrescono le opportunità di investimento, potrebbe accrescere in misura permanente il tasso di crescita del prodotto potenziale dei paesi Oecd in media dello 0,2% all’anno, con un aumento cumulato di dieci punti percentuali di pil nel 2060 (Oecd 2012). Nei paesi avanzati, riforme sul mercato del lavoro in grado di accrescere il tasso di partecipazione dei lavoratori, fino a raggiungere il valore massimo tra i paesi Oecd (il 62% della Svizzera), avrebbe un effetto analogo, portando il pil a crescere di un ulteriore 6% nel 2060. Sia nel caso delle riforme dei mercati dei prodotti che in quello delle riforme dei mercati del lavoro i vantaggi sarebbero maggiori nei paesi dove il funzionamento di tali mercati è più lontano dal livello ‘ottimale’, come per esempio in Italia o nei paesi del sud Europa, oltre che in gran parte dei paesi emergenti. Se intraprese assieme al processo di consolidamento fiscale, che facesse calare in misura decisa il debito rispetto al pil, le riforme strutturali potrebbero dare un sostanziale impulso alla crescita di lungo periodo oltre che a una riduzione degli squilibri globali, grazie alla riduzione del risparmio nei paesi a elevato surplus di conto corrente.

La transizione

Nei prossimi cinque anni la sfida per la politica economica sarà quella di guidare la transizione dalla gestione della crisi a una ripresa sostenuta e sostenibile. Sarà comunque un’economia globale con caratteristiche diverse da quelle precedenti allo scoppio della crisi, in quanto le fonti di crescita proverranno sopratutto dalla crescita verde e dagli investimenti in conoscenza.

Approfondimento

In un contesto in cui la politica monetaria ha raggiunto i limiti di intervento tradizionale (il limite inferiore al livello del tasso di interesse) e la politica fiscale ha margini di manovra assai ridotti, visto il crescente peso del debito pubblico, gran parte dello sforzo dovrà essere concentrato sulla qualità dell’intervento pubblico e sulle riforme strutturali. Le riforme strutturali richiedono tempo per produrre effetti visibili, ma una politica di riforma ben disegnata e credibile può significativamente migliorare lo stato di fiducia dei mercati e, per questa via, la crescita anche nel breve termine. Il consolidamento fiscale può essere più favorevole alla crescita, agendo sulla composizione di spese e imposte. Per esempio, ci sono significativi margini di miglioramento in molti paesi avanzati ed emergenti nella qualità e nell’ammontare della spesa per voci importanti come istruzione e sanità. Inoltre, a parità di ammontare, la composizione del consolidamento fiscale può avere impatti assai diversi sulla diseguaglianza e quindi sulla sostenibilità sociale dell’aggiustamento nel dopo-crisi.

Per saperne di più

D. Acemoglu, P. Aghion, F. Zilibotti (2006) Distance to frontier, selection, and economic growth, «Journal of the European Economic Association», 4, 1, pp. 37-74.

P. Aghion, P. Howitt (2005), Appropriate Growth Policy: An Integrating Framework, «Journal of the European Economic Association», 4, pp 269-314.

P. Aghion, P. Howitt (2009) The Economics of Growth, Cambridge.

D. Andrews, A. de Serres (2012) Intangible Assets, Resource Allocation and Growth: A Framework for Analysis, Oecd Economics Department Working Papers, 989.

S. Barnes, et al. (2011), The GDP Impact of Reform: A Simple Simulation Framework, Oecd Economics Department Working Papers, 834.

N. Bloom, M. Draca, J. Van Reenen (2009) Trade Induced Technical Change? The Impact of Chinese Imports on Innovation and Information Technology, Cep Discussion Papers, 1000.

R. Bouis, R. Duval, F. Murtin, (2011), The Policy and Institutional Drivers of Economic Growth across Oecd and Non-Oecd Economies: New Evidence from Growth Regressions, Oecd Economics Department Working Papers, 843.

R. Duval, C. de la Maisonneuve (2010) Long-Run Growth Scenarios for the World Economy, «Journal of Policy Modeling», 32, 1, pp. 64-80.

W. Easterly, R. Levine (2001) It’s not Factor Accumulation: Stylized Facts and Growth Models, «World Bank Economic Review», 15, 2, pp. 177-219.

R.J. Gordon (2012) Is Us Economic Growth Over? Faltering Innovation Confronts the Six Headwinds, Nber Working Paper, 18315.

R. Hausmann, A. Velasco, D. Rodrik (2008), Growth Diagnostics, in J. Stiglitz, N. Serra, (eds.), The Washington Consensus Reconsidered: Towards a New Global Governance.

C. I. Jones, P. M. Romer (2010), The New Kaldor Facts: Ideas, Institutions, Population, and Human Capital, «American Economic Journal: Macroeconomics 2010», 2, 1, pp. 224–245.

Organization for Economic Co-operation and Development (Oecd) (2011) Towards Green Growth, Oecd Publishing.

Organization for Economic Co-operation and Development (Oecd) (2012) Looking to 2060: Long-term Global Growth Prospects, Oecd Publishing.

La crisi e le mutazioni del capitalismo

di Stefano Sylos Labini

La crisi in cui sono immersi i paesi occidentali nasce dalla rottura di un compromesso storico tra capitalismo e democrazia. La fase successiva a questa rottura può essere definita come l’‘Età del capitalismo finanziario’ e costituisce la terza mutazione che il capitalismo ha attraversato dall’inizio del secolo precedente.

La prima fase è un’‘Età dei torbidi’, che si è verificata tra l’inizio del secolo e lo scoppio della Seconda guerra mondiale.

La seconda fase è costituita dalla cosiddetta ‘Età dell’oro’: un’intesa tra capitalismo e democrazia fondata su due accordi fondamentali. Il primo comprendeva la libera circolazione delle merci, a cui faceva da contrappeso il controllo politico dei movimenti dei capitali, che assicurava un ampio spazio all’autonomia della politica economica dei governi e alle rivendicazioni dei lavoratori. Il secondo traeva ispirazione da una nuova teoria dell’impresa manageriale, che la rappresentava come una complessa realtà sociale focalizzata non solo sul profitto, ma anche sull’impegno verso una serie di obiettivi sociali, rendendo la grande impresa privata una vera e propria comunità.

La terza fase segna appunto una rottura dell’Età dell’oro e si realizza attraverso una liberazione dei movimenti di capitale che permette di scatenare una vera e propria controffensiva capitalistica. Questa mossa, attuata all’inizio degli anni Ottanta dai leader degli Stati Uniti e del Regno Unito, determina un mutamento fondamentale nei rapporti di forza tra capitalismo e democrazia e tra capitale e lavoro e apre la strada alla formidabile espansione del capitalismo finanziario nei paesi occidentali.

La controffensiva capitalistica maturò in seguito ad una serie di eventi che influenzarono l’evoluzione dell’economia mondiale negli anni Settanta. Anzitutto le crisi petrolifere, che si risolsero in una ‘stagflazione’, cioè in una combinazione di inflazione dei prezzi al consumo e di deflazione della domanda, e alimentarono massicci investimenti dei petroldollari nei mercati finanziari mondiali. Accanto ai due shock petroliferi, ebbero un peso rilevante la pressione esercitata dai sindacati dei lavoratori; la competizione sempre più intensa tra l’economia americana in declino e le economie europee in ascesa; nonché una serie di movimenti di opinione che cambiarono sostanzialmente le caratteristiche fondamentali del pensiero economico e che si concretizzarono dapprima nella rinascita di un nuovo liberismo economico e poi nel mutamento dell’ideologia politica.

L’insieme di questi elementi creò le condizioni per scatenare una vera e propria controffensiva che spinse il capitalismo a rompere il compromesso storico con la democrazia, determinando l’involuzione del sistema economico verso le forme più rozze rappresentate dalla massimizzazione del profitto nel breve periodo, dalla possibilità di tenere i lavoratori sotto il ricatto delle delocalizzazioni produttive e dalla capacità di sfiduciare i governi che perseguivano politiche economiche non gradite.

Ecco la mutazione fondamentale, di natura essenzialmente finanziaria, che dà origine alla crisi attuale. Essa attribuisce alla grande impresa privata e al capitale un potere assolutamente sproporzionato rispetto agli altri fattori della produzione, soprattutto al lavoro. Di qui il manifestarsi di una gigantesca diseguaglianza tra la remunerazione dei capitali e quella dei lavoratori. Una diseguaglianza che avrebbe provocato fatalmente una depressione della domanda e quindi una crisi economica di grande portata se non fosse intervenuta la mossa vincente del capitalismo finanziario: il ricorso massiccio e generalizzato al credito promosso dalle banche private e favorito dalle politiche economiche dei governi neoliberisti.

L’indebitamento delle famiglie e delle imprese che ne risultò venne sistematicamente rinnovato, così da rendere il nuovo capitalismo finanziario un sistema nel quale i debiti non si rimborsano mai. Una scommessa chiaramente insostenibile eppure incentivata dai governi contro ogni logica. Le onde del debito che si accavallano l’una sull’altra, tuttavia, si infrangono fatalmente prima o poi sulla riva e la crisi, per lungo tempo evitata, investe il sistema economico tanto più violentemente quanto più è stata ritardata. Quello che veniva presentato dalla retorica neocapitalistica come il miracolo della nuova economia finanziaria, che prometteva una crescita senza fine esente da fluttuazioni economiche, si muta in una crisi caratterizzata da un alto grado di indeterminatezza e di iniquità.

L’altissimo livello raggiunto dall’indebitamento privato, il predominio della finanza sull’economia reale e la debolezza delle democrazie e degli stati nei confronti del capitalismo finanziario hanno esasperato gli eventi, trasformando una situazione di difficoltà nella più grave recessione dalla Grande crisi del 1929.

Successivamente, l’intervento pubblico non è stato capace di determinare l’inversione ciclica e di rilanciare una crescita in grado di autosostenersi. La strategia che ha guidato l’intervento dello stato ha mirato semplicemente a trasformare il debito privato in debito pubblico, con la speranza che l’economia ripartisse, evitando di toccare i meccanismi che per trent’anni hanno alimentato l’espansione del capitalismo finanziario e il divario crescente nella distribuzione del reddito. Il ricorso allo stato, considerato non più come un disturbatore ma come un salvatore del mercato, ha permesso di evitare il collasso finanziario delle banche e delle grandi imprese private. Ma la sostituzione dell’indebitamento pubblico a quello privato ha messo in grandissima difficoltà le finanze di tutti i paesi avanzati e, in special modo, dei paesi europei più deboli, scaricando i costi della crisi sulle categorie ‘innocenti’: i contribuenti e i lavoratori. Nel Vecchio Continente la situazione si è ulteriormente aggravata poiché i governi, nel mezzo della crisi, hanno deciso di dare la massima priorità al risanamento delle finanze pubbliche. Al contrario, tutti gli sforzi avrebbero dovuto essere focalizzati sulle politiche economiche per rilanciare la domanda e l’occupazione.

Insomma, la fase del capitalismo finanziario, che secondo la propaganda avrebbe dovuto garantire un’epoca di sviluppo illimitato, ha portato con sé un continuo aumento del divario tra ricchi e poveri e un’accentuata fragilità finanziaria. A questo punto, se i conflitti generati dalla crisi dovessero peggiorare, la recessione attuale potrebbe rappresentare il preludio di una ‘nuova Età dei torbidi’.

Il capitale immateriale

Il capitale immateriale, o capitale intangibile, è considerato dagli economisti uno degli elementi determinanti per lo sviluppo economico moderno. Allo stesso tempo si tratta di uno dei concetti più astratti, complessi e onnicomprensivi nel dibattito economico contemporaneo.

Il termine ‘capitale immateriale’ è spesso usato in stretto riferimento al capitale umano, e cioè a quell’insieme di competenze, conoscenze e caratteristiche sociali e personali di cui, in misura minore o maggiore, dispone ciascun soggetto in grado di prestare lavoro. Maggiore è questo stock di abilità, più alta la probabilità di raggiungere risultati o ottenere prodotti di maggior valore, qualità e originalità. Vale la pena di sottolineare che il capitale umano non può essere valutato limitandosi a osservare il singolo individuo, in particolare per tutti quei lavori che richiedono il contributo di più persone per essere svolti compiutamente. In questi casi il capitale umano è sempre un capitale ‘sociale’: chi intenda darne conto in qualunque modo dovrà tentare di valutare anche la qualità delle interazioni tra i diversi soggetti implicati nella produzione di un bene o nella fornitura di un servizio.

Il capitale immateriale rappresenta una delle componenti fondamentali per la crescita dei paesi a capitalismo avanzato – quelli, cioè, in cui il settore terziario offre un contributo preponderante al livello di produzione – ed è emerso più di recente come importante fattore di sviluppo delle economie emergenti. Per molti di questi paesi il suo ruolo può essere cruciale, facendo la differenza in casi in cui anche minimi scarti di competitività provocano la conquista o la perdita di importanti fette di mercato. I governi nazionali sono dunque chiamati ad aumentare la spesa nel settore dell’istruzione e a incentivare gli investimenti delle aziende nella continua formazione di una quota importante della forza lavoro, in modo da riuscire a mantenere le posizioni acquisite nei diversi mercati, in un mondo in cui il numero degli attori dotati della volontà e della capacità di contendergliele è in continua crescita.

La crescita verde

Con l’espressione ‘crescita verde’ ci si riferisce a un ideale di sviluppo che non ha per unico obiettivo una crescita economica indifferenziata, ma mira invece a realizzare un tipo di crescita sostenibile, che preservi le risorse naturali, in particolar modo quelle fondamentali per assicurare il benessere delle future generazioni. Un tipo di crescita simile ha le potenzialità per rispondere simultaneamente a molte sfide economiche e ambientali, spianando la strada a fonti di crescita che si articolano in molteplici dimensioni.

In primo luogo, gli incentivi per un uso più conservativo delle risorse naturali e più efficiente delle risorse energetiche costringono l’economia ad aumentare la produttività dei fattori di produzione. La crescita sostenibile implica anche la creazione di nuovi mercati, perché stimola la domanda di tecnologie, beni e servizi a minor impatto ambientale, e crea perciò nuove opportunità di impiego. Inoltre, una crescita simile aumenta la fiducia dei mercati di capitali, poiché accresce la prevedibilità dei metodi con cui i governi affrontano le maggiori problematiche ambientali. Ancora, l’ideale di sostenibilità ci avvicina a condizioni di maggior equilibrio macroeconomico: da un lato riduce la volatilità dei prezzi delle risorse, mentre dall’altro sostiene il consolidamento fiscale dei bilanci pubblici (per esempio attraverso una profonda revisione della composizione e dell’efficienza della spesa pubblica, o aumentando le entrate statali attraverso l’imposizione di un costo per l’emissione di sostanze inquinanti che permette di ridurre altre voci di imposizione favorendo la crescita).

L’innovazione offre le maggiori opportunità per una crescita sostenibile, ma allo stesso tempo ne costituisce i maggiori ostacoli. Le scelte passate riducono infatti il ventaglio delle scelte a disposizione per il presente e per il futuro in quanto impongono dei limiti ai sentieri di transizione da tecnologie vecchie a quelle nuove. Questo vale a maggior ragione nel mercato delle risorse energetiche, dal momento che i sistemi di trasformazione e trasporto dell’energia presentano barriere all’ingresso e colli di bottiglia che rischiano di ‘strozzare’ lo sviluppo di tecnologie verdi.

Per questo motivo occorre che i governi nazionali adottino precise politiche di riforma, che tengano in considerazione la necessità del passaggio di un adeguato periodo di tempo durante il quale queste nuove tecnologie possano svilupparsi e maturare, diventando così competitive a tutti gli effetti con le risorse energetiche tradizionali.

Crescita della popolazione e disuguaglianze

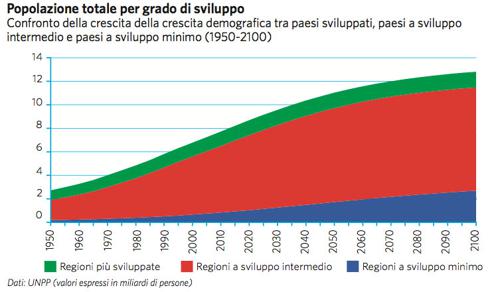

La popolazione del pianeta ha ormai, nel 2013, superato i 7 miliardi di persone. Una cifra straordinariamente elevata considerando che soltanto una settantina di anni fa, dopo migliaia e migliaia di anni dalla comparsa dell’uomo sulla faccia della terra, ascendeva a poco più di 2 miliardi e mezzo.

L’intensità e la velocità della crescita della popolazione dell’epoca nostra risiedono nella circostanza che il controllo che l’uomo è riuscito ad avere sulla morte precoce è arrivato all’incirca un secolo e mezzo prima del controllo che è riuscito ad avere sulle nascite indesiderate, sicché nel tempo si è dilatata enormemente la differenza fra nascite, che molto a lungo sono rimaste – e in alcune parti del mondo rimangono – molto elevate, e morti, che invece sono andate diminuendo fortemente quasi dappertutto. Questo incremento nella differenza ha portato all’intensissima crescita della popolazione di cui si è detto, crescita che è andata, mano nella mano, insieme con la straordinaria crescita dell’economia e della tecnologia, che hanno impedito che si verificasse appieno la funesta previsione di T.R. Malthus di una popolazione che cresceva troppo in fretta per poter essere completamente alimentata. Una crescita straordinariamente intensa e prolungata – novità assoluta nella lunga storia dell’uomo – che però non avrebbe creato all’umanità particolari problemi, se non fosse stata diseguale da diversi punti di vista: da quello strutturale a quello territoriale, considerato a sua volta sotto un duplice aspetto.

Da un punto di vista strutturale, la diseguaglianza nella crescita demografica significa che il sempre maggiore e vincente controllo sulla morte precoce (che per esempio in Italia nei 150 anni dall’Unificazione ha portato la durata media della vita da 43 a oltre 81 anni), associato a un sempre maggiore e vincente controllo sulle nascite indesiderate (che, sempre nell’esempio italiano, ha portato il numero medio di figli per donna da 6-7 a 1,4), ha provocato e va provocando in tutti i paesi del mondo un intensissimo invecchiamento della popolazione – che significa sempre maggiori ammontare e proporzione di popolazione anziana e vecchia e sempre minori ammontare e proporzione di popolazione giovane. È quindi cambiato e va cambiando tutto nella popolazione; ma non sempre si sono avuti e si hanno tempestivi e paralleli cambiamenti nella società e nell’economia, così che, fra l’altro, entrano in crisi in primo luogo il sistema familiare, così come il mercato del lavoro, il sistema sanitario e di assistenza, il sistema pensionistico.

Da un punto di vista territoriale, in primo luogo, la diseguaglianza nella crescita demografica significa che all’interno di ogni paese le città e le aree urbane vedono aumentare la propria popolazione a velocità straordinaria, ponendo problemi immensi di ogni tipo, a partire da quelli della gestione, con particolare riferimento alla povertà e all’ambiente. Lagos, capitale della Nigeria, è l’esempio più significativo di quanto la crescita della popolazione incida su tutti gli aspetti della vita, individuale e collettiva: al 1950 si stima che avesse poco più di 300.000 abitanti, mentre le recentissime proiezioni delle Nazioni Unite la danno a quasi 19 milioni per il 2025. Al 1970 solo due città (Tokyo e New York) erano considerate ‘megametropoli’ con più di 10 milioni di abitanti, al 2025 si stima che saranno 37, di cui ben 29 localizzate nei paesi oggi considerati in via di sviluppo. Attualmente si stima che più della metà della popolazione del mondo viva in aree urbane. In particolare la popolazione urbana dell’Asia dovrebbe crescere fino al 2050 – un ridottissimo periodo di tempo in termini demografici – di 1,4 miliardi di persone, quella dell’Africa di 900 milioni e quella dell’America Latina di 200 milioni. In generale, quindi, la crescita della popolazione sta diventando sempre di più un fenomeno urbano concentrato nei paesi in via di sviluppo. Una sfida immensa per la sicurezza e per l’ambiente, oltre che per moltissimi altri aspetti della vita individuale e collettiva.

Da un punto di vista territoriale, in secondo luogo, la diseguaglianza nella crescita demografica significa che, essendo i vari popoli della terra a un diverso stadio della transizione da un antico regime demografico a uno moderno, è diversissimo il tasso di crescita della loro popolazione e il loro livello di invecchiamento. Agli estremi si trovano l’Africa, dalla popolazione giovanissima e ancora a forte crescita, e l’Europa, dalla popolazione assai invecchiata e a crescita zero o negativa. Così, secondo le proiezioni delle Nazioni Unite fino al 2050, ci si aspetta che la popolazione africana si accresca di 1 miliardo di persone (passando da 1,1 a 2,2 miliardi) e che quella europea diminuisca di 22 milioni (passando da 741 a 719 milioni); al 2050 la proporzione di popolazione con 60 anni o più sarebbe del 10% in Africa e del 34% in Europa. Per l’Asia, che con Cina e India ospita i due paesi ‘demograficamente miliardari’, la crescita attesa di popolazione è di 849 milioni (da 4,3 a 5,1 miliardi), con una percentuale di ultrasessantenni pari al 24%. Risulta evidente come questi trend così differenziati – che comportano anche una crescita formidabile della popolazione in età lavorativa in Africa, intermedia in Asia e negativa in Europa, con conseguenze immense sui problemi dell’occupazione e delle migrazioni – contribuiranno a sconvolgere anche tutta la geopolitica del mondo intero.

Il fondo salva stati e i movimenti di capitale nell’area euro

di Lucrezia Reichlin

Nel 2012 le autorità dell’area euro hanno creato lo European Stability Mechanism (Esm), un organismo inter-governativo permanente per la stabilità finanziaria della zona chiamato informalmente ‘fondo salva stati’.

La combinazione fra integrazione finanziaria e moneta unica espone la zona euro a grande volatilità nel movimento di capitali: in eccesso nei periodi buoni e in fuga in quelli di crisi. Condizione che ha prodotto il cosiddetto ‘sudden stop’, ovvero l’improvvisa scomparsa dei flussi finanziari verso le realtà più fragili dell’Unione Europea con conseguente crisi di liquidità e tensione nella bilancia dei pagamenti dei paesi più colpiti. Fenomeno che poi ha prodotto un rischio sistemico capace di minacciare la sopravvivenza stessa della moneta unica.

Il fondo corregge, in parte almeno, questa situazione assicurando prestiti ai paesi in difficoltà e agevolando indirettamente – attraverso prestiti ai governi – la ricapitalizzazione delle banche più esposte.

Per finanziarsi l’Esm emette strumenti di debito. Il suo capitale, 700 miliardi di euro, è sottoscritto dai 17 europartner in quote che dipendono dalla loro dimensione. Il credit rating del fondo è correlato a quello dei paesi sottoscrittori – forti e deboli – e questo consente all’Esm di raccogliere capitali a condizioni di relativo favore (Moody lo valuta Aa1).

Per tutelarsi il fondo presta a precise condizioni, in linea con una procedura complessa. Il paese in stato di necessità deve inoltrare richiesta di aiuto al presidente del Consiglio dei governatori del fondo. La Commissione europea (Ec), in collaborazione con la Banca centrale europea (Ecb) e in alcuni casi con il Fondo monetario internazionale (Imf), valuta la sostenibilità del debito, il fabbisogno di finanziamento e il rischio che quel paese comporta per la stabilità della zona euro. Segue una proposta al Consiglio dei governatori e si formula un ‘Memorandum of Understanding’ – ovvero le misure di politica economica da introdurre per concedere l’aiuto – concordato fra Ec, Imf e il paese in necessità.

L’Esm è uno strumento chiave per la stabilità finanziaria e colma una lacuna nella formulazione del Trattato. Tuttavia da solo non è sufficiente. Le ragioni principali sono due: le risorse disponibili sono troppo modeste per risolvere problemi di liquidità dei grandi paesi della zona euro; l’intervento per la ricapitalizzazione delle banche avviene indirettamente, attraverso gli stati, rinforzando, così, il nesso tra debito bancario e debito sovrano.

La vulnerabilità finanziaria e il dominio delle agenzie di rating

di Mario Miscali

Le agenzie di rating giudicano della solidità finanziaria di soggetti economici e istituzionali come stati, enti, imprese, banche e assicurazioni attraverso i credit rating. Al riconoscimento di tale ruolo, ritenuto ‘ad evidenza pubblica’, è corrisposta l’ombra del comportamento tenuto in alcuni scandali finanziari (negligenza nella valutazione, ritardo nell’aggiornamento, conflitto di interessi, attribuzione dubbia di rating sovrani, ecc.). Le agenzie di rating sono soggetti che hanno goduto e godono di situazioni di privilegio assoluto e di rendite di posizione. Le criticità emerse comportano risposte adeguate ed è necessario un cambiamento, una riforma: occorre migliorare le condizioni di mercato del rating garantendo condizioni di indipendenza, concorrenza, professionalità. Il dibattito sviluppatosi nel corso del 2012 ha avuto ad oggetto il ridimensionamento sostanziale del valore del rating e la più intensa regolamentazione del settore. Infatti, il vero paradosso è che le agenzie di rating sono soggetti ‘potenti’, ma ‘deregolamentati’; fondano il loro potere su leggi che impongono agli operatori finanziari di dotarsi dei rating, ma le agenzie che li attribuiscono non sono oggetto di controllo legislativo.

Storicamente l’esperienza normativa è stata quasi esclusivamente statunitense e si è distinta in tre momenti: l’autoregolamentazione, la vigilanza, la disciplina speciale. La prima fase viene storicamente collocata tra la metà dell’Ottocento e la metà degli anni Settanta del secolo scorso ed è caratterizzata sostanzialmente dall’agnosticismo del legislatore. La seconda fase, collocata tra la metà degli anni Settanta e la metà degli anni Novanta del secolo scorso, si caratterizza per la sottoposizione più stringente alla vigilanza della Us Securities and Exchange Commission (Sec) ed al riconoscimento del valore economico-finanziario assegnato dalle agenzie. La terza fase, che va dalla metà degli anni Novanta del secolo scorso ai nostri giorni, è invece contraddistinta dalla necessità di discipline speciali che riguardano sia l’attività che i soggetti. L’esperienza normativa europea sta ripercorrendo la stessa strada. La prima legislazione europea è recente (Regolamenti del Parlamento europeo e del Consiglio n. 1060/2009 e n. 513/2011) e si caratterizza sia per l’istituzione di una autorità sovranazionale indipendente (European Securities and Markets Authority, Esma), chiamata alla vigilanza nel settore degli strumenti finanziari e che ha il compito della registrazione e della vigilanza delle agenzie di rating del credito nell’Unione Europea, e sia per una prima disciplina delle attività del settore. Nel corso del 2012 si sono registrati da un lato l’implementazione della normativa regolamentare europea, con la pubblicazione di regolamenti attuativi, e dall’altro lato un ricco dibattito all’interno delle istituzioni comunitarie sulla nuova proposta di regolamento, attualmente al vaglio del Parlamento europeo. Le misure proposte, giustificate dalle perplessità suscitate dal ruolo svolto dalle agenzie nella recente crisi finanziaria, riguardano la riduzione dei rischi per la stabilità finanziaria e la riacquisizione della fiducia degli investitori nei mercati finanziari e nella qualità dei rating. Le linee guida della normativa sono: sfavor verso l’eccessivo affidamento ai rating esterni del credito e quindi favor verso una valutazione interna del rischio di credito; obbligo di comunicazione delle metodologie di attribuzione di rating; miglioramento della qualità dei rating; disciplina del rating del debito sovrano; regole più rigorose in materia di indipendenza per risolvere i conflitti di interesse del modello ‘issuer-pays’ e della struttura azionaria delle agenzie di rating del credito; comparabilità dei rating del credito; responsabilità civile dell’agenzia nel rispondere dei danni cagionati all’investitore che ha fatto affidamento sul rating del credito. La tendenziale convergenza tra normativa statunitense e normativa comunitaria verso una regolamentazione più uniforme e per la realizzazione di obiettivi comuni (riduzione dei conflitti di interessi, promozione di maggiore trasparenza organizzativa e gestionale, uniformi procedure di riconoscimento di status, rafforzamento del sistema dei controlli) ha trovato conferma nella decisione del 5 ottobre 2012 della Commissione europea, che ha considerato ‘equivalente’ il quadro giuridico e di vigilanza americano a quello dell’Unione Europea

Politiche per la crescita e diseguaglianza

Negli anni precedenti la crisi, che sono stati anni di crescita del reddito, la diseguaglianza nella distribuzione del reddito è aumentata. La crescita e la globalizzazione possono produrre diseguaglianza nella distribuzione della ricchezza attraverso diversi canali. Lo sviluppo tecnologico può aumentare la remunerazione del lavoro più qualificato a danno degli altri livelli di qualificazione. I redditi dei lavoratori a qualificazione intermedia possono essere ridotti nella misura in cui le loro mansioni possono essere espletate da capitale fisico e capitale immateriale, come le tecnologie dell’informazione. Paradossalmente, i lavoratori meno qualificati, le cui mansioni non possono essere effettuate dai computer, potrebbero essere, invece, relativamente avvantaggiati. La globalizzazione può avere un impatto sulla distribuzione della ricchezza in primo luogo attraverso la rilocalizzazione della produzione. In secondo luogo, il commercio internazionale può mettere fuori mercato imprese non competitive e quindi accrescere la disoccupazione, sopratutto dei lavoratori a bassa qualifica.

Ma anche alcune politiche strutturali che favoriscono la crescita possono avere effetti sulla distribuzione della ricchezza. I canali attraverso cui questo avviene sono due: il tasso di occupazione, il quale, quando aumenta, riduce la diseguaglianza; e la dispersione dei redditi tra gli occupati che, quando aumenta, accresce la diseguaglianza.

Politiche che migliorano la qualità della formazione professionale diminuiscono la diseguaglianza attraverso una riduzione della dispersione delle remunerazioni. Ma nel caso di altre politiche del mercato del lavoro l’impatto sulla diseguaglianza è meno chiaro, nella misura in cui tali politiche hanno un impatto sia sul livello di occupazione che sulla distribuzione delle remunerazioni. Una politica del mercato del lavoro che produce risultati positivi senza ambiguità sia sull’occupazione che sulla riduzione della diseguaglianza è la riduzione del divario tra i livelli di protezione dei lavoratori permanenti e di quelli temporanei.

Un salario minimo elevato diminuisce la dispersione nella distribuzione del reddito, ma se è troppo elevato può ridurre l’occupazione e aumentare la diseguaglianza. Invece, misure che rafforzano il ruolo del sindacato nella determinazione delle retribuzioni tendono a ridurre la diseguaglianza.

L’impatto delle politiche che accrescono la concorrenza sui mercati dei prodotti è invece più ambiguo. Tali politiche infatti accrescono, in generale, l’occupazione ma, in alcuni casi, possono amplificare la dispersione dei redditi e quindi aumentare la disuguaglianza.