DEBITO PUBBLICO

DEBITO PUBBLICO.

Struttura del debito. Il rapporto debito-prodotto: la storia. Il rapporto debito-prodotto: le determinanti. Il rapporto debito-prodotto: le politiche. Bibliografia

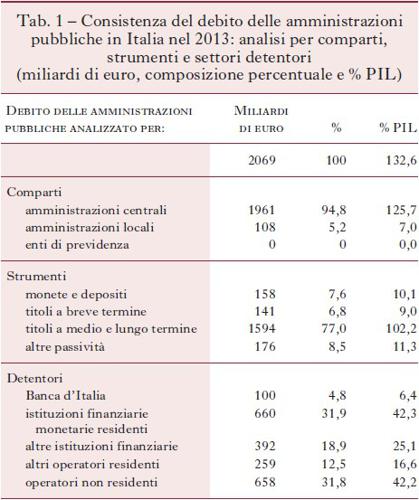

Struttura del debito. – Il d. p. è costituito dalle passività finanziarie degli enti appartenenti al settore delle Amministrazioni pubbliche. Il d. p. italiano ammontava nel 2013 a 2069 miliardi di euro, pari al 133% del prodotto interno. Il d. p. può essere analizzato secondo diverse angolature (tab. 1). In termini di comparti, alle amministrazioni centrali (Stato e altri enti aventi competenza sull’intero territorio nazionale) faceva capo il 95% del totale; la quota residua è debito delle amministrazioni locali. In termini di strumenti, i titoli a medio e lungo termine costituivano il 77% del totale; monete e depositi, titoli a breve termine e i prestiti contratti con le istituzioni monetarie e finanziarie coprivano la parte residua per importi pressoché uguali. Nel 2013 la vita media residua del d. p. italiano era pari a quasi sette anni. In termini di detentori oltre il 60% del totale era nel portafoglio di istituzioni finanziarie e monetarie residenti (per larga parte banche) e di operatori non residenti. Le altre istituzioni finanziarie, tipicamente fondi comuni, assorbivano il 19% del totale. Gli altri operatori residenti, in cui rientrano famiglie, compagnie di assicurazione e fondi pensione, detenevano il 13% del totale. Il d. p. complessivo, salvo gli aggiustamenti derivanti essenzialmente dalle variazioni del tasso di cambio per le passività denominate in valuta estera, è il risultato della somma dei fabbisogni annuali (pari all’indebitamento netto delle pubbliche amministrazioni, calcolato sulla base degli schemi di contabilità nazionale) e al saldo delle operazioni finanziarie a carico di questi enti.

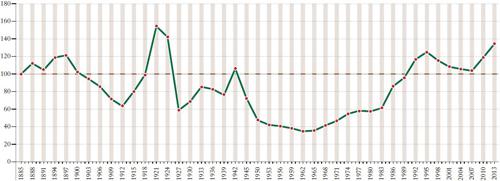

Il rapporto debito-prodotto: la storia. – La valutazione economica degli effetti del d. p. in un dato momento e in relazione alla sua sostenibilità negli anni futuri pone in relazione la consistenza del debito in un certo anno e il prodotto interno lordo in quello stesso anno. La figura rappresenta, in percentuale (questa indicazione vale in generale per il testo), la storia di tale rapporto in Italia dal 1885 al 2013.

Livelli molto elevati sono stati raggiunti in corrispondenza delle due guerre mondiali (con le successive correzioni dovute alla cancellazione dei debiti di guerra dopo la Prima guerra mondiale e alla violenta inflazione dopo la fine della Seconda). A partire dal 1950 la forte crescita economica ha portato il rapporto debito-prodotto ai minimi storici. Negli ultimi anni del 19° sec. e negli anni Trenta del 20° sec. le crisi economiche, a loro volta, hanno determinato la lievitazione di questo rapporto. Più problematica, e meritevole di un’attenta analisi, è invece la vicenda che dal 1970 ha determinato un’espansione del rapporto debito-prodotto difficilmente riscontrabile in altri Paesi in tempo di pace. Da un valore di 41 nel 1970 il rapporto ha raggiunto 124 nel 1994; dopo essere sceso a 100 nel 2004, nel 2013 è stato registrato il massimo del periodo postbellico con un rapporto debito-prodotto pari a 132,6. Nel 2014 si stima che il rapporto sia lievemente diminuito a 131,9.

Il rapporto debito-prodotto: le determinanti. – Se la consistenza del debito è data dalla somma dei fabbisogni annuali, l’andamento del rapporto debito-prodotto è determinato da numerosi fattori, che hanno agito nelle diverse circostanze in senso espansivo o riduttivo. Il rapporto debito-prodotto dipende, in primo luogo, dal disavanzo primario espresso in termini di prodotto (ovverosia dalla differenza fra le spese pubbliche al netto degli interessi e le entrate delle pubbliche amministrazioni). Un disavanzo primario provoca un aumento e, viceversa, un avanzo. Considerando gli ultimi decenni della storia della finanza pubblica, l’Italia ha registrato un disavanzo primario dal 1980 al 1991 via via decrescente, dal 2,5% del prodotto interno fino ad annullarsi. In seguito, con l’eccezione del 2009, il saldo primario è stato sistematicamente positivo. Qui basti ricordare che nel 2012 e nel 2013 è stato positivo per oltre 2 punti di prodotto interno: fra i maggiori Paesi europei solo la Germania ha registrato un avanzo analogo. Nonostante l’eccedenza delle entrate sulle spese al netto degli interessi il debito è aumentato di circa 13 punti dal 2010 al 2013. In questi anni l’indebitamento, comprendendo quindi anche gli interessi passivi, non ha mai superato il 3%, pur in presenza di una caduta considerevole del prodotto in termini reali.

Il secondo fattore che incide sull’andamento del rapporto è costituito dal costo del d. p., risultante dalla media ponderata del tasso applicato dei titoli destinati al finanziamento del fabbisogno corrente e al rifinanziamento di quelli in scadenza, oltre a quello relativo al debito in essere. Il tasso di interesse è stato molto alto nel corso degli anni Ottanta per poi ridiscendere nel periodo successivo sia per le scelte di politica monetaria degli Stati Uniti, sia per la riduzione dell’inflazione di cui ha beneficiato il nostro Paese a partire dall’adesione alla moneta europea. Nel 2013 il costo medio ponderato del debito domestico all’emissione è stato di poco superiore al 2%.

Il terzo fattore che incide sul rapporto fra debito e prodotto è il tasso di crescita del prodotto interno in termini nominali e reali. Più precisamente, la differenza fra il costo del d. p. e il tasso di crescita del prodotto, se positiva, porta a un aumento del rapporto e viceversa se negativa. La diminuzione del rapporto debito-prodotto dopo la Seconda guerra mondiale è stata determinata essenzialmente dalla crescita molto forte nel periodo del miracolo economico. L’aumento inusitato nel corso degli anni Ottanta è stato il risultato di una crescita contenuta e di elevati tassi d’interesse, oltre che di un saldo primario negativo. La forte crescita del rapporto negli ultimi cinque anni, pur con un avanzo primario e tassi d’interesse moderatamente positivi, è dovuta alla stagnazione del prodotto interno lordo: in termini nominali il prodotto è agli stessi livelli del 2007. Nella costanza di questo valore confluiscono sia la caduta dei livelli di attività in termini reali, sia i sintomi di deflazione.

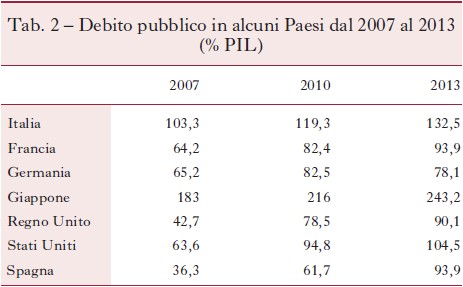

Il rapporto debito-prodotto: le politiche. – All’andamento del rapporto debito-prodotto viene data importanza, in quanto si ritiene che sia un significativo previsore di instabilità finanziarie. Anche se questa opinione è diffusa, le vicende storiche non sembrano confermarla. Con riferimento ai Paesi avanzati, le crisi finanziarie degli ultimi decenni, prescindendo da guerre devastanti, sono state piuttosto associate a fenomeni di forte indebitamento del settore privato (soprattutto delle famiglie) e di insolvenza del settore bancario, prodromici a successive crisi di finanza pubblica. La crisi finanziaria cominciata nel 2007 ha investito la Spagna, un Paese con un livello di d. p. di appena il 36,3% del prodotto interno. A partire dal 2007, si è comunque verificato un forte incremento del d. p. in tutti Paesi avanzati (tab. 2).

Se si ritiene che un elevato livello del rapporto debito-prodotto sia un indicatore di potenziale squilibrio, sorge il problema di individuare le politiche più appropriate per ottenerne una riduzione. Facendo riferimento alla più recente esperienza europea (dove in tutti Paesi ha prevalso una situazione di recessione o stagnazione e di elevata disoccupazione con un associato aumento del rapporto debito-prodotto), due sono le politiche che possono essere fondamentalmente seguite.

In una prima ipotesi, e prescindendo dalla situazione macroeconomica complessiva, si aggredisce direttamente il saldo primario, riducendo le spese pubbliche, al netto degli interessi, e aumentando le entrate, imposte o contributi sociali. A parità di altre condizioni, questa politica dovrebbe tradursi in una diminuzione del rapporto debito-prodotto.

In Italia un rapporto debito-prodotto pari a 60 (come previsto dal Trattato di Maastricht) richiederebbe un avanzo primario di 5 punti per 14 anni.

Il problema insito in questa impostazione, correntemente definita austerità, sta nell’assunzione di invarianza di tutte le condizioni di contorno, in particolare il prodotto interno. Una politica fiscale restrittiva, in assenza di un forte sviluppo della componente estera della domanda aggregata ed escludendo comportamenti di famiglie e imprese molto peculiari, porta a una diminuzione del prodotto interno, annullando di fatto ogni effetto sul saldo primario. Si instaurerebbe una sorta di spirale in cui al miglioramento iniziale del saldo primario seguirebbe una diminuzione del livello di attività con effetti negativi se non altro sulle entrate. Questo quadro teorico è poi caratterizzato dalla ricerca, sempre vana, di una soglia numerica al di là della quale il rapporto debito-prodotto è fattore di instabilità (l’ultima più recente versione pone questa soglia al 90% per tutti i Paesi, prescindendo dalle specifiche caratteristiche nei comportamenti di risparmio delle famiglie). La politica europea dell’ultimo decennio sembra aver seguito o tentato di seguire, con mediocri risultati, questo schema.

In alternativa, in una situazione di adeguata utilizzazione delle risorse produttive, si ritiene che un elevato rapporto fra il d. p. e il prodotto interno possa essere accettato in un quadro di politiche economiche appropriate sintetizzabili in un saldo primario nullo. Solo un elevato sviluppo, con tassi di interesse allineati alla crescita del sistema, determina una diminuzione del rapporto debito-prodotto, come dimostra la storia anche del nostro Paese.

Sempre in questo ambito teorico si sostiene che in una situazione di sottoccupazione dovrebbe essere adottata una politica fiscale espansiva, evitando interventi prociclici e attribuendo nel medesimo tempo la dovuta importanza ai problemi distributivi. La maggiore crescita così ottenuta porterebbe a un miglioramento dei conti pubblici e quindi a una riduzione del rapporto debito-prodotto. Una politica assennata impostata su queste linee non dovrebbe, per gli esiti che ne deriverebbero, comportare fenomeni di instabilità finanziaria. Questa linea di politica economica, definibile keynesiana, ha fondamentalmente ispirato il New Deal rooseveltiano e ha trovato applicazione nell’ultimo quinquennio negli Stati Uniti con risultati non negativi.

In conclusione, si deve ricordare che il vero onere sulle generazioni future non deriva tanto dalla trasmissione nel tempo più o meno consistente di titoli del d. p., ma dal fatto che non sono state mobilitate dalla generazione corrente tutte le risorse disponibili, con effetti negativi, non più recuperabili, sulle dotazioni di beni capitali e di infrastrutture di un Paese.

Bibliografia: R. Artoni, Note sul debito pubblico italiano dal1885 al 2001, «Rivista di storia finanziaria», 2005, 15, pp. 77-110; C.M. Reinhart, K.S.Rogoff, This time is different. Eight centuries of financial folly, Princeton (N.J.) 2009; G.B. Eggertson, P.Krugman, Debt, deleveraging and the liquidity trap. A Fisher-Minski-Koo approach, «Quarterly journal of economics», 2012,127, 3, pp. 1469-1513; F. Balassone, M. Francese, A. Pace, Public debt and economic growth. Italy’s first 150 years, in The Oxford handbook of the Italian economy since unification, ed. G. Toniolo, Oxford 2013; A. Mian, A. Sufi, House of debt, Chicago 2014. Si veda inoltre: J.B. Delong, L.H. Summers, Fiscal policy in a depressed economy, «Brookings papers on economic activity», 2012,pp. 233-74.