Finanza pubblica

Finanza pubblica

sommario: 1. Introduzione. 2. La teoria della finanza pubblica agli inizi del Novecento. a) L'eredità degli economisti classici. b) Il contributo degli economisti neoclassici. 3. La teoria normativa, la teoria positiva dell'imposizione e l'economia del benessere. 4. La critica all'interpretazione individualistica delle scelte finanziarie: l'illusione finanziaria. 5. Orientamento economicistico della scienza delle finanze: teoria delle scelte ‛sociali', analisi dei costi e benefici. 6. Orientamento politico-sociologico. 7. La nuova finalità della finanza pubblica: il passaggio dalla finanza neutrale alla finanza funzionale. 8. La domanda effettiva e la ‛nuova finanza'. 9. La nuova economia del benessere e il fallimento del mercato. 10. La teoria degli effetti delle imposte e l'evoluzione della struttura dei sistemi tributari. 11. Le risorgenti contestazioni alla teoria keynesiana e alla finanza funzionale. 12. Progressivo incremento delle spese pubbliche. 13. Il debito pubblico: ripartizione dell'onere tra le generazioni. 14. Riflessioni conclusive. □ Bibliografia.

1. Introduzione

La finanza pubblica è l'insieme degli atti economici dello Stato e degli atti politici minori che si esplicano nell'amministrazione e nell'erogazione di mezzi finanziari ai fini del perseguimento di determinate finalità.

La finanza pubblica presuppone la coesistenza di quattro elementi costitutivi: i soggetti attivi, la coazione, l'assetto volontaristico del sistema economico, l'osservanza della legge del minimo mezzo (v. Parravicini, 1969). Soggetti attivi della finanza pubblica sono gli enti politici, cioè lo Stato e gli enti minori, dotati di autonomia politica, nei quali la collettività è territorialmente e politicamente organizzata. Gli enti minori, nei quali si organizza politicamente una collettività, variano da Stato a Stato in rapporto agli ordinamenti costituzionali. Lo Stato può essere unitario, federale o confederale. Gli enti minori assumono caratteri differenti in relazione al grado di accentramento o decentramento delle funzioni politiche e a seconda delle tradizioni storiche.

I rapporti tra i soggetti politici attivi - titolari dell'attività finanziaria - e i soggetti passivi - nei cui confronti l'attività stessa è esercitata - sono rapporti di coazione: i soggetti passivi sono coattivamente destinatari dei beni e dei servizi prodotti dall'ente politico, e sono obbligati a fornire all'ente politico i mezzi finanziari da esso richiesti; debbono accettare i servizi offerti dall'ente politico e conformarsi ai comportamenti da esso prescritti. I servizi e i beni dell'ente politico sono offerti con atto d'imperio, anche perché si tratta di servizi e di beni indivisibili e indispensabili alla vita della collettività.

Questo assetto coattivo che qualifica la finanza pubblica si determina solo nel caso in cui l'assetto dell'attività economica della collettività abbia natura prevalentemente volontaristica: in altre parole, a condizione che l'attività economica dei soggetti passivi si svolga in regime di prevalente libertà. In un regime politico comunista o caratterizzato da una gestione economica fortemente accentrata, diviene impossibile distinguere una finanza pubblica entro l'insieme della gestione della produzione e degli scambi.

La finanza pubblica deve, infine, attenersi alla legge economica del minimo mezzo. L'ente politico è tenuto a imporre il sacrificio minimo ai soggetti passivi che chiama a fornire i mezzi finanziari occorrenti: il sacrificio del soggetto passivo che supera la misura economicamente giustificata non rientra più nella natura economica della finanza, bensì nella sfera della prevaricazione o dell'angheria. L'ente politico, una volta in possesso dei mezzi finanziari, è tenuto a farne uso in modo da trarne il massimo vantaggio, sia esso il vantaggio economico generale della collettività, oppure il vantaggio particolare di persone, gruppi o classi. La non osservanza del principio del minimo mezzo, volutamente o per l'assoluta incapacità o indifferenza nell'osservarlo, toglie agli atti dell'ente politico la natura economica che è propria della finanza pubblica, e fa sì che essi degradino in atti di distruzione di ricchezza, suscettibili di studio da parte di altre discipline, quali la scienza politica o la sociologia, ma non da parte della scienza delle finanze, che è la disciplina che studia gli aspetti economici della finanza pubblica.

Ampio è, pertanto, l'insieme dei problemi di cui si occupa la finanza pubblica e che costituiscono oggetto di studio della scienza delle finanze. In linea generale, la scienza delle finanze si pone l'obiettivo dello studio e della definizione della ripartizione ottimale delle risorse, la quale tenga conto dell'esistenza e dell'esigenza dell'ente politico, delle necessità dei singoli individui e della collettività, nonché della distribuzione finale dei beni e dei servizi prodotti che più rispondono alla logica del minimo mezzo, cioè all'obiettivo dell'efficienza. Il raggiungimento di questo obiettivo non garantisce tuttavia un assetto socialmente accettabile della finanza pubblica né la sua stabilità. La finanza pubblica e la scienza delle finanze hanno oggi una sfera di competenza e di studio molto più ampia che nel passato, giacché essa investe il progresso dell'attività economica e il benessere sociale.

La grande depressione degli anni trenta ha notevolmente attenuato la fiducia nel ruolo del mercato e ha indotto ad affidare all'ente politico Stato il compito di controllare l'andamento congiunturale dell'economia, di intervenire quando il mercato non sia in grado da solo di mantenere la piena occupazione delle risorse umane e materiali e di assicurare a tutti condizioni economicamente e socialmente tollerabili. Alla microfinanza, che si occupa dei problemi di ripartizione delle risorse e di distribuzione dei beni e servizi tra i singoli, si è affiancata la macrofinanza, che si occupa della politica delle entrate e delle spese pubbliche e del loro rapporto con lo sviluppo del reddito nazionale.

2. La teoria della finanza pubblica agli inizi del Novecento

a) L'eredità degli economisti classici

Lo sviluppo della scienza delle finanze nel Novecento ha derivato le proprie fondamenta analitiche dal pensiero degli economisti classici, che, tra la fine del secolo XVIII e la prima metà del secolo XIX, si sono occupati della produzione e della distribuzione del reddito nazionale in un contesto di popolazione crescente, di risorse finite e di imprese private operanti in condizioni di libera concorrenza. Secondo il sistema economico da loro teorizzato, non si avrebbero difficoltà di collocamento della produzione e quindi crisi di sovraproduzione generalizzate, perché, in base alla legge formulata nel 1803 dall'economista G. B. Say, l'offerta crea sempre la propria domanda.

La prima trattazione sistematica del pensiero classico si ha nell'opera di Adam Smith (v., 1776), il quale pone al centro dell'economia il comportamento di individui che perseguono il proprio tornaconto personale. Soltanto la libera ricerca da parte degli individui della soddisfazione dei propri interessi - afferma Smith - è in grado di assicurare il progresso della società, e quindi lo Stato deve ridurre al minimo il suo intervento. Smith difende la libertà del mercato nello svolgimento dell'attività economica, il laissez faire, basato sulla metafora della ‛mano invisibile', secondo la quale la libera interazione tra individui che, mossi dal proprio tornaconto personale, effettuano scambi attraverso il meccanismo dei prezzi, genererebbe un mercato nel quale le autonome scelte individuali possono realizzarsi armonicamente. Un laissez faire non assunto, tuttavia, in forma dogmatica, giacché occorre che sia temperato da un contesto di regole che solo lo Stato è in grado di assicurare.

Le idee di Smith furono formalizzate e sviluppate da David Ricardo in una rigorosa trattazione analitica. Nella sua opera principale (v. Ricardo, 1817), non solo sono presentate le leggi che regolano la produzione e la distribuzione del reddito, ma sono inclusi anche contributi fondamentali per la teoria degli effetti delle imposte, che fanno di Ricardo uno dei grandi artefici della teoria classica dell'incidenza.

John Stuart Mill occupa, verso la metà del secolo, una posizione eminente tra gli studiosi e si differenzia parzialmente dalla concezione degli economisti precedenti per una più aperta disposizione verso l'intervento pubblico (v. Mill, 1848): oltre a non condividere l'opposizione aprioristica all'intervento pubblico, egli attribuisce al postulato secondo il quale l'individuo è il miglior giudice del proprio interesse il carattere di norma pratica, non di principio scientifico. Mill si occupa anche dei problemi generali dell'imposizione, della scelta e ripartizione delle imposte in termini di eguaglianza e di sacrificio individuale, del confronto tra imposte dirette e indirette, degli effetti delle diverse imposte e dei problemi del debito pubblico. Come Smith, Mill è un sostenitore dell'imposizione di tipo proporzionale, ma sottolinea anche l'esigenza dell'esenzione dei redditi minimi per ridurre le diseguaglianze nella distribuzione della ricchezza.

Non mancano, d'altro canto, tra gli economisti classici, le voci di più o meno marcato dissenso dal pensiero dominante, come quella - specialmente pessimistica - di Thomas Robert Malthus (v., 1820), amico di Ricardo. Al suo nome sono legate le prime rilevanti obiezioni alla legge di Say (secondo la quale l'offerta crea la propria domanda), obiezioni che circa un secolo più tardi porteranno al principio della domanda effettiva: lo stesso Keynes troverà qualche affinità tra le sue conclusioni e quelle di Malthus. L'attenzione di Malthus è, peraltro, specialmente attratta dai problemi della popolazione, dalla crescente consapevolezza dell'esistenza di forti diseguaglianze distributive della ricchezza e di interessi contrastanti tra le varie classi sociali. Karl Marx, il maggiore critico del capitalismo, si avvale dell'analisi di Ricardo per la traduzione della sua concezione della società e della storia in sistema teorico e, in conformità alla propria concezione della società, include l'imposta fortemente progressiva tra i provvedimenti da adottare nei paesi più progrediti. Altro critico dell'efficacia dell'agire delle forze spontanee di mercato è l'economista svizzero Jean-Charles Léonard Simonde de Sismondi (v., 1819). Anche Sismondi attacca la legge di Say e sostiene che la sovraproduzione e le crisi sono inevitabili nel sistema economico. La politica del laissez faire, anche se porta alla produzione di maggiore ricchezza, pone in atto una distribuzione non equa. Da qui Sismondi prende le mosse per difendere l'intervento dello Stato nell'economia; in anticipo sui tempi, egli formula molte proposte di politica sociale a favore dei lavoratori.

In breve, gli economisti classici ripongono assoluta fiducia nell'efficacia dell'azione delle forze spontanee del mercato verso la piena occupazione delle risorse, ma al tempo stesso ammettono che in casi specifici lo Stato possa o debba intervenire, purché la sua azione sia contenuta. La spesa pubblica, va tenuto presente, rappresenta per sua natura un uso improduttivo delle risorse, mentre la buona finanza deve essenzialmente creare le premesse per un efficiente svolgimento dell'attività economica ed evitare di generare sprechi delle risorse.

b) Il contributo degli economisti neoclassici

La successiva scuola neoclassica, apportatrice della cosiddetta ‛rivoluzione marginalista', domina la teoria economica dal 1870 al 1930. La storia della finanza pubblica, e quindi quella della scienza delle finanze, ha inizio, nel Novecento, sotto il predominio della teoria economica dell'utilità marginale. L'utilità marginale decrescente di ciascun bene all'aumentare del suo consumo e la produttività marginale decrescente di ciascun fattore produttivo all'aumentare dell'impiego conducono, nell'ipotesi di concorrenza perfetta, alla massimizzazione dell'utilità complessiva dei beni acquisiti dai consumatori e del profitto dei produttori, e quindi alla integrale utilizzazione delle risorse. Gli economisti neoclassici si distaccano dalla visione degli economisti classici, sia per l'approccio di tipo microeconomico, sia perché introducono la teoria soggettiva del valore, abbandonando la teoria classica che fa dipendere il valore dei beni e dei servizi da dati oggettivi, come il costo di produzione o la quantità di lavoro direttamente o indirettamente impiegata nel processo produttivo. Inoltre, mentre gli economisti classici attribuiscono interesse preminente alla produzione e si occupano dello sviluppo complessivo dell'economia nel lungo periodo, l'interesse degli economisti neoclassici è rivolto in prevalenza alla ripartizione efficiente delle risorse in un contesto stazionario (v. Marshall, 1890).

La scuola neoclassica presuppone un comportamento razionale e massimizzante degli operatori economici; non tiene conto delle difficoltà di conoscenza e informazione; ha una visione tendenzialmente meccanicistica del processo economico e pone al centro della teoria economica l'individuo, cioè il principio secondo cui tutte le spiegazioni dei fenomeni sociali devono essere formulate in termini individuali. Essa interpreta l'operatività del mercato in termini astratti e rigorosamente determinati - o condizionati - dal principio del tornaconto personale, che è la forza trainante del mercato come la forza di gravità lo è nel cielo. Le interferenze dello Stato sono considerate come turbative della razionalità del mercato.

Questa impostazione teorica conduce gli economisti neoclassici ad approfondire l'analisi dell'incidenza delle imposte. F. Jenkin (v., 1887) avvia tale analisi in termini di curve di domanda e di offerta in un contesto di equilibrio parziale, cioè dell'equilibrio del singolo mercato, dei singoli beni o di un definito insieme di beni. Léon Walras (v., 1874-1877) riunisce i singoli mercati nel mercato generale, giacché i singoli mercati sono in equilibrio all'interno fintantoché lo sono tra di loro. Walras si occupa, pertanto, dell'incidenza delle imposte in un contesto di equilibrio economico generale. K. Wicksell (v., 1896) usa il concetto di incidenza differenziale, che implica, a spesa pubblica costante, il confronto tra imposte alternative che forniscono lo stesso gettito. F. Y. Edgeworth (v., 1897) dedica particolare attenzione a casi riguardanti condizioni di complementarità tra prodotti nel consumo e nella produzione. E. Barone (v., 1894) anticipa risultati a cui si perverrà in seguito mediante la distinzione tra effetti di reddito e effetti di sostituzione, cioè tra mutamenti dei redditi e mutamenti dei beni prodotti o consumati.

L'approccio degli studiosi anglosassoni, tenacemente rivolto agli equilibri parziali, è stato seguito fino alla metà degli anni cinquanta di questo secolo, e ha sospinto gli economisti neoclassici a rivolgersi quasi esclusivamente ai problemi specifici dell'attività impositiva, senza tener conto della spesa pubblica e ignorando il processo delle scelte collettive. Diverso è stato l'atteggiamento degli economisti continentali, che uscivano dalla tradizione secolare di una disciplina della finanza prevalentemente amministrativa, che considerava la spesa non meno rilevante dell'entrata; essi, quindi, nel passare da una disciplina amministrativa alla scienza delle finanze, sono stati tendenzialmente indotti a occuparsi ancora delle spese oltre che delle entrate, cercando di pervenire a valutazioni onnicomprensive dei benefici e dei costi dell'attività finanziaria. Questi studiosi hanno inoltre elaborato la teoria dello scambio volontario (v. Musgrave, 1939), che considera la decisione circa l'ammontare della spesa pubblica e la sua ripartizione tra i diversi settori in funzione delle preferenze dei fruitori della spesa (al tempo stesso contribuenti), in analogia a quanto avviene nel settore privato dell'economia. Nonostante alcune differenze di dettaglio, i diversi autori si sono mostrati concordi nell'interpretare la determinazione delle imposte e delle spese pubbliche come problema della ripartizione delle risorse del mercato. A tale scopo, accanto ai beni privati, che soddisfano bisogni privati, pongono i beni pubblici, che soddisfano bisogni pubblici. La principale caratteristica dei beni pubblici è l'indivisibilità: cioè il consumo di un individuo non limita il consumo degli altri individui, né è possibile o conveniente escludere dal consumo coloro che non sono disposti a pagarne il prezzo. Lo Stato assume, inoltre, le caratteristiche di partecipante alla produzione, e le imposte sono considerate il prezzo dei beni pubblici. Come tali, le imposte non devono turbare l'equilibrio del mercato: in condizioni di concorrenza perfetta, devono essere neutrali.

Nell'ambito di questa visione, un posto di rilievo spetta agli studiosi italiani M. Pantaleoni, A. De Viti De Marco e U. Mazzola, all'austriaco E. Sax e agli svedesi K. Wicksell e E. Lindahl. I due primi tentativi, scientificamente rilevanti, di una teoria compiuta dell'attività finanziaria si ebbero con Emil Sax (v., 1887), e Antonio De Viti De Marco (v., 1888).

Per Sax, bisogni individuali e bisogni collettivi hanno origine nello stesso presupposto economico fondamentale, la limitatezza dei mezzi rispetto ai fini, e conducono entrambi a un calcolo economico razionale. Egli precisa che l'equilibrio del mercato è raggiunto quando l'utilità marginale dei beni pubblici coincide con quella dei beni privati, e con la penosità marginale del prelievo. Per Sax, i bisogni collettivi non sono avvertiti dall'individuo in sé, ma in quanto egli è parte di un gruppo. L'esistenza dello Stato implica in sé coazione per il singolo: egli deve uniformarsi alle scelte dello Stato, quali che siano i suoi gusti o le sue condizioni. L'attività finanziaria è, quindi, tenuta a esigere tributi dagli individui per perseguire finalità imposte coattivamente dallo Stato.

Per De Viti De Marco, invece, lo Stato è anche un fattore della produzione e opera come una cooperativa: i cittadini si trovano nella posizione di contribuenti-consumatori dei servizi pubblici e l'imposta altro non è che il loro prezzo. All'ipotesi dello Stato cooperativo, che è Stato democratico, De Viti De Marco contrappone l'ipotesi dello Stato monopolista, assimilabile allo Stato assoluto.

Ugo Mazzola, insieme a Sax, può essere considerato il fondatore della teoria dei beni pubblici, dei quali sottolinea la natura di indivisibilità, di utilizzo congiunto e dell'impossibilità di esclusione dal consumo (v. Mazzola, 1890); e aggiunge che non si può applicare un prezzo unico a tutti i consumatori dei servizi pubblici, perché per alcuni l'utilità sarebbe maggiore del prezzo pagato, mentre per altri sarebbe minore. L'imposta è giusta quando ogni contribuente riesce a ripartire il suo reddito tra spese private e spese pubbliche in modo da raggiungere la massima utilità complessiva. In mancanza di un sistema di prezzi di mercato, l'individuazione dei bisogni di servizi pubblici diviene compito delle autorità politiche attraverso un processo di aggregazione delle preferenze individuali.

Wicksell (v., 1896) considera il processo di decisione all'interno del settore pubblico come una realtà di carattere collettivo e politico. Egli presenta uno dei primi schemi completi per inserire le preferenze individuali nell'offerta di beni pubblici, prevedendo che le decisioni di offerta di questi beni avvengano simultaneamente alla decisione del finanziamento della relativa spesa pubblica, e che esse ricevano l'approvazione quasi unanime dei soggetti interessati. Le scelte finanziarie hanno sempre, come si è detto, carattere di coazione, che, però, in una società democratica può essere contenuta in modo soddisfacente mediante il sapiente ricorso alla procedura di votazione. Poiché la regola dell'unanimità, che è la sola in grado di esprimere il consenso volontario di tutti, è di fatto paralizzante, Wicksell propone regole di votazione a maggioranza qualificata, che chiama di ‟quasi unanimità".

Pantaleoni (v., 1883) deferisce al Parlamento la valutazione dell'utilità e delle disutilità, per l'individuo, delle scelte finanziarie. A suo parere, la ripartizione delle spese pubbliche e delle entrate risulta dal giudizio che il Parlamento, con la sua ‟intelligenza media", si forma intorno ai gradi finali comparati di utilità delle varie spese e del sacrificio provocato dalla corrispondente esazione di imposte.

3. La teoria normativa, la teoria positiva dell'imposizione e l'economia del benessere

Verso la fine del secolo scorso, avvertendosi sempre più palesemente i limiti economici e specialmente sociali del laissez faire, nacque una nuova branca della teoria economica a natura normativa, che fu poi denominata ‛economia del benessere'. Nella difficoltà, anzi impossibilità, dell'esistenza di un mercato di libera concorrenza perfetta - il solo teoricamente atto a garantire a ciascuno il livello ottimale di utilizzo - e parimenti nella difficoltà, anzi nella impossibilità, che la valutazione utilitaristica che lo Stato fa del suo intervento finanziario sia sostitutiva di quella dell'individuo, si è ripiegato su un approccio che abbandona i raffronti utilitaristici diretti e li sostituisce con interventi propositivi volti a individuare da un lato i mezzi e i modi occorrenti per raggiungere gli obiettivi che si ritengono desiderabili in generale, e dall'altro le soluzioni ritenute ottimali per la collettività quale insieme di individui.

Il nuovo approccio utilitaristico raggiunge una impostazione organica e concreta con l'opera di A. C. Pigou (v., 1912 e 1920). Accanto al benessere individuale egli pone il benessere collettivo o sociale, il benessere della società in sé: questo è il primo nuovo rilevante problema che la scienza delle finanze, o meglio la scienza economica in senso globale, affronta all'inizio del presente secolo. Pigou esamina le situazioni in cui il laissez faire non conduce a un massimo di benessere sociale, a causa di fattori, come le esternalità, che provocano una divergenza tra interessi privati e interessi sociali. Se l'utilità marginale privata differisce dalla corrispondente utilità marginale sociale, allora la libera iniziativa, anche se massimizza la ricchezza, non massimizza il benessere sociale. Partendo da questi concetti, Pigou costruisce un dettagliato programma di politica economica, volto a eliminare le discrepanze tra costi e benefici privati da un lato e costi e benefici sociali dall'altro. Nelle situazioni in cui i benefici sociali siano maggiori di quelli privati, è necessario corrispondere ai singoli un sussidio, per tener conto dei benefici addizionali (esterni) non riflessi nella loro domanda. Viceversa, nelle situazioni in cui i costi sociali siano maggiori dei costi privati, è necessario ricorrere all'imposizione per tener conto dei costi addizionali (esterni). Imposte e sussidi sono per Pigou il metodo per far fronte all'inadeguatezza del mercato.

Al criterio utilitaristico si deve ricorrere, invece, per l'elaborazione dei principî normativi di ripartizione dell'onere tributario tra gli individui. L'assunzione dei principî del confronto interpersonale delle utilità, e dell'aumento marginale dell'utilità del reddito al suo decrescere, consente di impostare le politiche impositive in senso utilitaristico: il raffronto delle utilità che i singoli perdono con l'imposizione diviene guida nell'individuazione del sacrificio globale. Si distinguono tre criteri di sacrificio: il sacrificio eguale, il sacrificio proporzionale e il sacrificio minimo. Il criterio che finisce per affermarsi, prima con Edgeworth (v., 1897) e poi con Pigou (v., 1928) è quello del sacrificio minimo: le imposte dovrebbero colpire prima i livelli di reddito più elevati, per passare, via via, ai livelli di reddito più bassi. Applicata senza correttivi, questa teoria porterebbe al livellamento dei redditi e avrebbe forte influenza negativa sulla volontà di produrre. In effetti, anche gli stessi ideatori di questo criterio ritengono che, comunque, l'imposizione non debba mai essere spinta fino alla confisca della ricchezza eccedente determinati livelli.

Gli studiosi italiani hanno avuto nel dibattito sui principî del sacrificio una posizione marginale. I motivi sono facilmente intuibili, se si considera che il pensiero finanziario italiano è stato caratterizzato da uno spiccato atteggiamento di tipo positivo. Si può, al riguardo, rilevare che, nello stesso periodo in cui i maggiori studiosi anglosassoni si occupavano di problemi di equità, due tra i maggiori studiosi italiani, Enrico Barone e Luigi Einaudi, portavano rilevanti contributi allo studio dell'imposizione sotto l'aspetto degli effetti dell'onere tributario sull'attività economica, sulla ricchezza e sulla distribuzione. Barone (v., 1912) tentò, con maestria e originalità, la costruzione di una teoria scientifica degli effetti delle imposte. Si tratta, in particolare, di tre studi che riguardano il reddito e la pressione tributaria, la teoria generale dell'imposizione e la traslazione delle imposte. Nel secondo è compreso, tra gli altri, il teorema del maggior onere, a parità di importo, delle imposte indirette rispetto alle imposte dirette, teorema che nei decenni successivi è stato oggetto di ripetute analisi e commenti.

Sin dal 1912, Luigi Einaudi si occupò specificamente della doppia tassazione del risparmio (v. Einaudi, 1941), un argomento sviluppato poi in saggi successivi. Il problema dell'imposta sul risparmio è per Einaudi un problema centrale: l'imposizione sul risparmio non soltanto ha effetti negativi sull'attività economica ma dà altresì luogo a doppia imposizione. Secondo l'ordinamento fiscale, nostro e della maggior parte degli altri paesi, la quota di reddito risparmiata viene tassata non soltanto in sede di imposizione sul reddito dal quale essa proviene, ma anche successivamente, quando affluiscono nel nuovo reddito del contribuente i frutti del risparmio investito. L'ottima imposta sarebbe pertanto quella che non colpisce il risparmio. Va notato, tuttavia, che la contestazione di Einaudi presuppone - e si tratta di un presupposto allora largamente condiviso - che il risparmio generi frutti in sé e per sé, quale compenso del differimento del consumo. In effetti, il risparmio produce frutti soltanto se è investito: in tale caso i frutti sono il compenso anche dei servizi che lo Stato presta alla collettività, favorendo, o rendendo possibile, l'attività economica e ponendosi accanto al lavoro e al capitale, quale fattore della produzione. I frutti del risparmio si formano anche grazie all'apporto dell'ente politico e ai costi da esso sopportati.

Nel periodo degli anni venti e trenta, la teoria dell'imposizione e degli effetti economici delle imposte rimase l'oggetto essenziale degli studiosi, che ne approfondirono gli aspetti teorici in relazione alla specialità o generalità e alle diverse forme di mercato. L'imposta generale sul reddito netto non si trasferisce né in concorrenza né in monopolio. Le imposte speciali sul reddito netto, cioè applicate a singoli settori, in regime di concorrenza si trasferiscono almeno in parte sugli operatori economicamente collegati con il contribuente colpito, giacché i fattori produttivi tassati (capitale, lavoro e imprenditorialità) possono trasferirsi in campi non tassati. Invece, in regime di mercato monopolistico queste imposte rimangono a carico del profitto del monopolista tassato. Le imposte indirette sui beni o sui servizi, invece, si trasferiscono sempre, in parte o in tutto. In ogni caso la traslazione, cioè la ripartizione dell'onere dell'imposizione tra produttori e consumatori, è funzione del grado di elasticità della domanda dei beni direttamente o indirettamente colpiti dall'imposizione, e del regime dei costi di produzione, cioè dall'elasticità dell'offerta.

4. La critica all'interpretazione individualistica delle scelte finanziarie: l'illusione finanziaria

Come si è visto attraverso il pensiero di numerosi studiosi, le scelte finanziarie presuppongono da un lato un soggetto attivo - l'ente politico e di norma lo Stato - e dall'altro i soggetti passivi - i destinatari delle decisioni dell'ente politico relativamente a spesa e prelievo. I rapporti tra il soggetto attivo e i soggetti passivi hanno natura coattiva, opposta cioè a quella dei rapporti volontaristici che intercorrono tra i soggetti passivi. Alcuni studiosi ritengono, peraltro, che in uno Stato democratico i contrasti tra coazione e libertà non si manifestino in termini così crudi, e comunque possano attenuarsi fino a scomparire grazie a procedure di formazione della volontà dell'ente politico che rendano quest'ultima espressione della volontà dei cittadini (i previsti soggetti passivi) o comunque assai vicina ad essa; cioè grazie alla sapiente scelta delle regole di votazione dell'ente politico.

Questa concezione (v. Black, 1948 e 1958; v. Arrow, 1950 e 1951) è indubbiamente suggestiva, giacché ha permesso di liberare le scelte pubbliche dai raffronti strettamente edonistici, di riconoscere che i beni collettivi sono beni di non facile valutazione economica, e singolarmente non valutabili, e per aver posto in evidenza la rilevanza dell'ordinamento giuridico dell'ente politico, che dovrebbe comprendere anche norme di diritto costituzionale (v. Buchanan e Tullock, 1962). Tale concezione, peraltro, dimostra ciò che già assume come premessa: la natura esclusivamente economica, e conseguentemente individualistica, dell'intera attività finanziaria, incluse le sue scelte (social choices). La procedura proposta relativamente alle scelte dovrebbe di fatto tramutare scelte politiche in scelte sostanzialmente di mercato. Si assume che, in sede di formazione della volontà dell'ente politico, l'individuo abbia la facoltà di imporre le proprie preferenze economiche. In un certo senso si ritorna a scelte e a decisioni di singoli, con la variante che in questo caso esse diverrebbero formalmente scelte dell'ente politico.

Nella realtà la nostra esperienza ci insegna che anche lo Stato democratico esclude la partecipazione dei singoli alle scelte finanziarie, salvo casi particolari, e non di rilievo, che si verificano di norma nell'ambito degli enti politici minori. L'individuo partecipa in modo del tutto indiretto alle scelte finanziarie, e partecipa se, e in quanto, egli partecipa alla vita dell'ente politico e quindi alla formazione della sua volontà. Questa partecipazione, d'altro canto, non è a sé stante, bensì si attua attraverso le varie forme di aggregazione sociale delle quali l'individuo sia istituzionalmente membro o alle quali liberamente aderisca. In uno Stato democratico le scelte politiche dei singoli riguardano essenzialmente la concezione politica generale o le grandi questioni di fondo e il programma operativo del gruppo politico o del partito cui essi aderiscono.

La tradizione italiana è rimasta in generale estranea a questa astratta trattazione delle scelte finanziarie, che tenta di ricomporre un mercato scomposto dall'intervento finanziario. Il che non sta a significare una valutazione negativa della scelta finanziaria, ma che la decisione dell'ente politico è una decisione politica, i cui moventi e i cui presupposti riguardano sì gli interessi degli individui, ma ancor più quelli della collettività nel suo insieme, secondo la valutazione del gruppo o del partito che è al potere. Non esiste un valore di massimo beneficio della spesa pubblica per la collettività che esprima i giudizi di tutti i cittadini, bensì esistono diverse concezioni e valutazioni del massimo beneficio per la collettività. In un sistema democratico parlamentare nel quale si abbia una maggioranza e una minoranza, da un lato si pone il massimo beneficio della collettività, subordinato al massimo beneficio (o vantaggio) cui mirano la classe, i gruppi, i ceti o i partiti che detengono il potere; dall'altro si pone quel beneficio minimo che i governanti ritengono sia dovuto alla restante parte della collettività o all'insieme delle classi e dei gruppi di opposizione. Il massimo e il minimo beneficio attesi dalle spese pubbliche sono, poi, condizionati dalla ripartizione degli oneri fiscali tra le parti, nonché dalle decisioni relative ad altri problemi politici (v. Parravicini, 1969).

Queste conclusioni presuppongono che le scelte avvengano secondo conoscenze e valutazioni certe e obiettive dei servizi ricevuti e della ricchezza ceduta con l'imposizione. Implicitamente presuppongono inoltre che coloro che effettuano le scelte abbiano una conoscenza sufficientemente chiara e precisa della realtà con cui devono operare e delle conseguenze delle loro decisioni; e che parimenti i soggetti passivi destinatari delle decisioni abbiano una conoscenza sufficientemente chiara e precisa dei loro sacrifici e vantaggi. I punti virtuali di equilibrio sono, in realtà, indeboliti e alle volte annullati dall'‛illusione finanziaria', il cui concetto, di grande rilevanza e, purtroppo, non sempre presente agli studiosi, è stato enunciato da Amilcare Puviani (v., 1903) all'inizio di questo secolo.

Puviani definì ‟illusione finanziaria" la ‟rappresentazione erronea delle ricchezze pagate o da pagarsi a titolo d'imposta o di certe modalità del loro impiego". L'illusione modifica la valutazione delle scelte dello Stato da parte del cittadino o del suddito contribuenti, la cui condotta, di conseguenza, risulta parimenti modificata. Si possono distinguere due gruppi di motivi dell'illusione finanziaria: i passivi e gli attivi. I motivi passivi - che consistono nell'ignoranza o nell'insufficiente conoscenza che i governanti e la collettività hanno del bilancio pubblico, degli scopi e dei vantaggi dei servizi pubblici, delle leggi tributarie e del sistema impositivo - danno origine a fenomeni di illusione finanziaria non solo nella collettività, ma negli stessi governanti. I motivi attivi consistono in quegli atti che vengono posti deliberatamente in essere dai governanti al fine di modificare i giudizi e le valutazioni dei governati sia sull'imposizione che sulla spesa, oscurando l'entità e/o la natura della prima ed esaltando gli aspetti benefici della seconda. L'illusione finanziaria, va pure aggiunto, non altera le scelte finanziarie soltanto a danno dei contribuenti e dei destinatari dei servizi pubblici; l'ignoranza dei governanti è spesso causa di illusione altresì a danno dell'ente politico (v. Parravicini, 1969).

5. Orientamento economicistico della scienza delle finanze: teoria delle scelte ‛sociali', analisi dei costi e benefici

La scienza delle finanze, analisi teorica della finanza pubblica, si è divisa per lungo tempo in due correnti di pensiero: quella economicistica, che si occupa essenzialmente dell'analisi economica relativa all'imposizione e ai danni o ai vantaggi che l'attività dell'ente politico (di entrata e di spesa) infligge alle economie individuali; e quella politico-sociologica, che concepisce l'attività finanziaria essenzialmente come attività dell'ente politico, e quindi di natura non economicistica.

L'orientamento economicistico è quello che ha caratterizzato prevalentemente gli studiosi anglosassoni, riluttanti a considerare l'attività finanziaria un'attività a sé stante. Alla concezione economicistica in senso decisamente individualistico va attribuita la teoria delle social choices, delle scelte ‛sociali', nel senso di scelte della collettività o di scelte pubbliche, alla quale si è accennato. Per quanto questa teoria abbia tentato di tradurre le preferenze economiche individuali in scelte al tempo stesso dell'ente politico e individualistiche, si resta piuttosto perplessi di fronte ai risultati. Le ricerche per la definizione delle scelte hanno, peraltro, avuto il grande merito di avere spinto gli studiosi ad approfondire la conoscenza dell'organizzazione della pubblica amministrazione, le procedure operative e, in specie, la rilevanza del comportamento delle diverse componenti della collettività (v. Mueller, 1989).

L'analisi dello Stato come istituzione ha posto in evidenza le sue due fondamentali componenti: i politici (che governano) e i burocrati (che amministrano), le cui preferenze possono essere non soltanto diverse tra di loro, ma anche in conflitto con il benessere dei cittadini. È questo un punto di viva attualità, visto l'insoddisfacente funzionamento degli attuali sistemi burocratici.

I primi contributi alla teoria economica della burocrazia (v. Tullock, 1965; v. Downs, 1967) si sono occupati soprattutto della situazione interna delle strutture burocratiche, partendo dall'ipotesi che i burocrati abbiano un comportamento individuale orientato al proprio interesse. Successivamente sono stati considerati i problemi dei rapporti esterni. Nell'approccio di Niskanen (v., 1971), l'organizzazione burocratica tende a massimizzare il proprio budget o volume di attività, attraverso una funzione di utilità che comprende come argomenti, oltre a retribuzione, carriera, sicurezza dell'impiego, anche prestigio e potere. Questo approccio ha stimolato lo sviluppo di una vasta letteratura, anche di diversa impostazione (v. Breton e Wintrobe, 19852).

La nuova teoria economica dell'organizzazione, facendo ricorso a più approcci analitici (teoria dei costi di transazione, teoria dei diritti di proprietà, teoria dell'informazione), ha altresì indotto a guardare in modo diverso a molti problemi dell'intervento pubblico nell'economia. Ai rapporti di scambio del mercato subentrano rapporti che presentano elementi gerarchici (v. Brosio, 1989).

All'orientamento economicistico appartiene, infine, il ricorso nelle scelte finanziarie al criterio del raffronto tra i costi e i benefici della collettività e delle sue componenti. Il processo di unificazione, nella finanza pubblica, tra le spese e le entrate, insieme alle analisi congiunte di questi due elementi, ha dato ampia diffusione all'impiego di questo paradigma metodologico (v. Mishan, 1972).

6. Orientamento politico-sociologico

L'orientamento politico-sociologico è stato ed è proprio di molti studiosi italiani e, in misura minore, tedeschi. Esso si pone all'opposto dell'orientamento anglosassone e considera la finanza pubblica attività politica in quanto di ente politico, e attività economica nei motivi, nei procedimenti attuativi e negli effetti. Le scelte finanziarie tendono a differenziarsi non soltanto politicamente, ma anche economicamente, a seconda che si tratti di Stato democratico, oppure di Stato monocratico o oligarchico, ecc. Emblematico al riguardo è l'insegnamento di De Viti De Marco, che presenta le due ipotesi di Stato cooperativo e di Stato monopolistico.

Poiché l'esperienza europea continentale, specie quella italiana, è stata storicamente caratterizzata dalla presenza di Stati assoluti o solo parzialmente democratici, che hanno posto molti limiti alla partecipazione dei singoli alla vita politica, alcuni studiosi, in particolare italiani, hanno suggerito interpretazioni dell'attività finanziaria quale mero strumento di coazione fino alla sopraffazione economica. Tra questi vanno ricordati: Giovanni Montemartini (v., 1900), che avanza la tesi secondo cui lo Stato sarebbe un'‛impresa' politica, detenuta da un gruppo o da una classe a proprio vantaggio, la quale produrrebbe coazione per distribuire sull'intera collettività i costi di produzione di beni e servizi destinati a uso collettivo; Carlo Conigliani (v., 1894), che sostiene la duplicità del fenomeno finanziario, politico per le entrate, dove predomina la coazione, ed economico per le spese; Gino Borgatta (v., 1920), che definisce il fenomeno finanziario come determinato dall'azione politica, pur avendo effetti economici; Benvenuto Griziotti (v., 1929), il quale, pur individuando la convergenza nella finanza pubblica di tre elementi (politico, economico e giuridico), di fatto evidenzia il primo; Mauro Fasiani (v., 1941), che nel definire la scienza delle finanze come la scienza che studia le uniformità dell'attività economica del gruppo pubblico, ne sottolinea, accanto al carattere economico, quello politico-sociale; da ultimo Cesare Cosciani (v., 1944 e 1953), il quale ritiene che la caratteristica essenziale della finanza pubblica risieda negli assetti coattivi, e che esista una contrapposizione tra la classe dirigente, beneficiaria di una rendita finanziaria positiva, e la collettività, che subirebbe una rendita negativa.

La diversità tra i due orientamenti - economicistico e politico-sociologico - si può individuare essenzialmente nel fatto che il loro interesse prevalente riguarda uno dei due momenti fondamentali della finanza pubblica: nel caso dell'orientamento economicistico è l'aspetto organizzativo operativo, inteso come luogo di incontro di interessi individuali; in quello dell'orientamento politico-sociologico è invece la natura politica dello Stato, con speciale riferimento agli aspetti istituzionali e costituzionali.

Dagli anni trenta in avanti il distacco tra i due orientamenti è andato gradatamente attenuandosi fino, si può dire, a scomparire. Gli studiosi continentali di orientamento politico-sociale si sono impegnati non meno degli altri nell'analisi del contenuto e degli effetti economici dell'attività finanziaria e del comportamento dell'amministrazione; gli studiosi anglosassoni hanno integrato la presentazione economicistica del fenomeno con la speciale attenzione da loro posta al funzionamento politico dello Stato democratico.

7. La nuova finalità della finanza pubblica: il passaggio dalla finanza neutrale alla finanza funzionale

Il processo di accostamento tra le due concezioni della finanza pubblica è stato infine sopraffatto, scomparendo dall'interesse dei più, da un mutamento ben più essenziale e profondo intervenuto riguardo alla concezione del contenuto stesso di finanza pubblica.

Se i precedenti dibattiti sulla natura della finanza pubblica avevano avuto la propria origine nella presenza nella nostra memoria storica di Stati con ordinamenti diversi, se non opposti, il successivo mutamento, o rinnovamento, della concezione e dell'immagine di essa ha avuto la sua origine nella devastante crisi del 1929 e nelle tragiche conseguenze della depressione degli anni trenta. In un primo tempo vi furono grandi incertezze, sia tra gli economisti che tra gli uomini di governo, nell'interpretazione di tale fenomeno. La fiducia nel ragionamento marginalistico, e ancor più nella virtù risolutiva del mercato, non era più sostenuta da un adeguato convincimento. Il livello cui era giunta la disoccupazione spegneva la speranza che il mercato fosse ancora in grado di ripristinare l'equilibrio perduto.

Numerosi, incerti e divisi, si succedettero i tentativi degli studiosi di dare agli eventi in corso e alle politiche correttive un convincente fondamento teorico, fino a che, nel 1936, apparve l'opera fondamentale di John Maynard Keynes, la cui pubblicazione segnò una svolta nella scienza economica, tanto che, dal nome del suo autore, è divenuto d'uso corrente parlare di rivoluzione keynesiana (v. Keynes, 1936).

Keynes contesta il punto di vista, comune a economisti classici e neoclassici, che le forze di mercato siano in grado di assicurare la piena occupazione delle risorse. La fiducia nella legge di Say è mal posta, ammonisce Keynes, perché non tiene conto dell'imperfetto funzionamento dei meccanismi economici e della possibilità che un'economia di mercato concorrenziale dia luogo a equilibri non di piena occupazione, bensì di sottoccupazione delle risorse. L'ideologia del laissez faire, dominante fino a tutti gli anni venti di questo secolo, aveva dato vita alla ideologia della finanza neutrale, secondo la quale le spese pubbliche sono improduttive e debbono essere contenute entro il minimo necessario, le entrate pubbliche devono essere sempre eguali alle spese, le imposte devono avere i minori effetti possibili sull'andamento del sistema economico, e il bilancio pubblico deve essere sempre in pareggio o in leggero avanzo, da destinare al rimborso del debito pubblico. Il disavanzo di bilancio, al quale si è costretti a provvedere mediante prestiti, era ‟stigmatizzato come frivolo e indegno di governi rispettabili" (v. Schumpeter, 1954). In sintesi, del tutto prevalente era stata la teoria della finanza neutrale, che si basava sulla convinzione che il settore pubblico fosse sempre meno efficiente del settore privato, e che la sottrazione di risorse alla soddisfazione dei bisogni privati, per essere impiegate nel settore pubblico, facesse sempre diminuire l'efficienza del sistema economico e, quindi, il suo tasso di crescita.

Con la rivoluzione keynesiana, alla finanza neutrale si sostituisce la finanza funzionale, una finanza che ai compiti tradizionali - copertura del fabbisogno finanziario dell'ente politico, ripartizione degli oneri e destinazione delle spese pubbliche per lo svolgimento dei compiti dell'ente stesso - aggiunge compiti di intervento nel processo dinamico del sistema economico, al fine di controllare e modificare la domanda globale e influire così sul livello del reddito nazionale, sulla sua distribuzione, nonché sull'occupazione. La finanza pubblica diviene così centro della produzione e della distribuzione: alla microfinanza si affianca la macrofinanza. A sua volta la scienza delle finanze si occupa ormai definitivamente, oltre che delle entrate, anche delle spese pubbliche, entrambe considerate parti di un fenomeno unitario. Alla luce del pensiero keynesiano, il disavanzo e l'avanzo di bilancio, l'emissione e il rimborso di titoli del debito pubblico, vengono interpretati forse più come eventi rilevanti per l'economia che non come fatti finanziari, o meglio come fatti rilevanti per la finanza in quanto rilevanti per l'economia. Il disavanzo di bilancio ha una funzione compensatrice a fronte di una spesa privata insufficiente; l'avanzo di bilancio ha la funzione opposta di compensazione a fronte di una attività economica eccessiva o di un eccessivo rialzo dei prezzi.

Lo studioso Abba Lerner (v., 1943, 1944 e 1951) giunge a delineare una ‛finanza funzionale' che combini al suo interno l'attività finanziaria con l'attività di controllo e di governo delle disponibilità monetarie circolanti nel mercato. Le imposte, afferma, si prefiggono non soltanto lo scopo di trasferire risorse al settore pubblico, ma altresì quello di ridurre il potere d'acquisto nelle mani del pubblico. Pertanto, l'ammontare complessivo del prelievo fiscale deve determinarsi in ragione dei suoi effetti sulla domanda effettiva globale, e non in ragione soltanto della copertura della spesa pubblica. Ne deriva che il prelievo fiscale e la spesa pubblica possono assumere effetti non compensativi: cade così il principio del pareggio del bilancio. L'emissione di debito pubblico non è determinata solo dalla necessità di assicurare fondi allo Stato, ma anche dall'opportunità di ridurre la quantità di moneta in circolazione e di aumentare la quantità di titoli in possesso dei privati.

Questa nuova impostazione della finanza pubblica - che, oltre ad attendere alle esigenze proprie dell'ente politico, e specificamente dello Stato, si pone la finalità di orientare e controllare l'attività economica del settore privato - riunisce in un unicum sistema economico e sistema finanziario, economia e finanza pubblica. Da questo ‛connubio' nasce e si impone la ‛nuova finanza'.

8. La domanda effettiva e la ‛nuova finanza'

Nella ‛nuova finanza' la problematica della finanza tradizionale sulle entrate e le spese è integrata, e in parte modificata, dalla problematica della finanza funzionale, la quale, a sua volta, considera la domanda effettiva e il suo rapporto con il formarsi del reddito nazionale e delle sue componenti quali obiettivi essenziali.

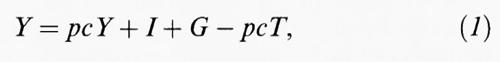

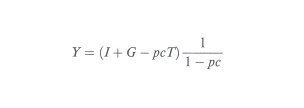

Si supponga un paese a mercato chiuso (v. Parravicini, 19672 e 1986), senza rapporti di scambio di merci né di capitali con l'estero. In esso l'equilibrio tendenziale tra il reddito, la sua ripartizione e la spesa è rappresentato dalla seguente formula:

dove Y indica il reddito nazionale nominale (monetario), pc la propensione media al consumo della collettività (cioè dei privati nel loro insieme), pcY = C il consumo privato, I gli investimenti privati, G la spesa pubblica, T il ricavo dell'imposizione e pcT la quota di questa che incide sul consumo, riducendolo. Se ne deduce l'eguaglianza:

in cui il moltiplicatore 1/(1 - pc) è un valore espresso come rapporto tra i valori autonomi della domanda effettiva e il valore del reddito nazionale. Ai valori delle due componenti finanziarie, l'entrata e la spesa pubblica, e quindi della domanda effettiva, corrispondono determinati valori del reddito nazionale nominale.

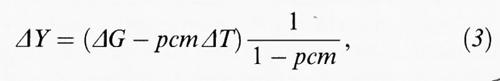

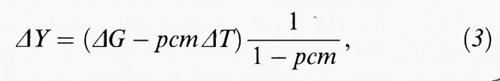

Nell'ipotesi di variazione (incremento) delle due variabili finanziarie, la formula (3) esprime il conseguente valore dell'incremento del reddito nazionale:

dove pcm è la propensione marginale al consumo della collettività, e 1/(1 - pcm) è il moltiplicatore marginale. L'incremento autonomo di una unità della spesa effettiva genera un incremento del reddito nazionale uguale all'incremento della spesa stessa per il moltiplicatore marginale. Il concetto di moltiplicatore è stato introdotto da Richard Kahn, in un articolo riguardante i problemi dell'occupazione (v. Kahn, 1931). La formula (3) racchiude, in prima approssimazione, i termini quantitativi e qualitativi di una politica finanziaria che si ponga l'obiettivo di variare la domanda effettiva, e conseguentemente il valore nominale del reddito nazionale, ricorrendo all'impiego della finanza pubblica. L'incremento di reddito nazionale nominale è dato dal prodotto del valore della differenza tra l'incremento nominale della spesa pubblica e quello della quota del prelevamento fiscale che riduce il consumo privato, per il moltiplicatore marginale.

Non si ritiene che si abbia alcun mutamento (in prima approssimazione) negli investimenti privati I, sensibili non tanto alla domanda effettiva, quanto ai tassi dell'interesse e dei profitti.

Una maggiorazione della spesa pubblica spinge verso la crescita il reddito nazionale nominale (monetario), e viceversa; l'imposizione riduce il reddito nazionale, la soppressione di oneri tributari favorisce il suo aumento. La finanza pubblica agisce sulla formazione della domanda effettiva, anche se non ci si prefigge questo obiettivo, e il valore del reddito nazionale nominale si adegua sempre al valore della domanda effettiva.

L'adeguamento del reddito nazionale nominale a un incremento della domanda effettiva può attuarsi mediante variazioni della produzione, e quindi della componente reale del reddito, oppure mediante variazioni dei prezzi e - eventualità più frequente - mediante variazioni sia della produzione che dei prezzi. Il verificarsi dell'una o dell'altra eventualità dipende essenzialmente dalla situazione in essere al momento in cui agisce la nuova domanda effettiva, dall'esistenza di capacità produttiva inutilizzata e di manodopera disponibile, oppure di una situazione opposta. Soltanto nella prima ipotesi ci si può attendere un incremento del reddito reale eguale, in linea di massima, a quello della sua espressione monetaria; nel caso opposto, la maggiore domanda effettiva si tradurrebbe in tutto o in parte in aumenti dei prezzi.

Nell'ipotesi in cui la nuova spesa pubblica sia eguale e contestuale al prelievo fiscale, l'incremento del reddito nominale si eguaglia all'incremento della spesa pubblica, malgrado che si abbia un incremento dell'entrata T dello stesso importo: cioè un aumento in pareggio del bilancio pubblico determina un incremento del reddito nazionale eguale al valore della variazione del bilancio stesso (v. Haavelmo, 1945; v. Parravicini, 1986).

La conclusione, cui si è giunti in base alle ipotesi esplicitate, consente di attribuire all'incremento del valore nominale del reddito validità altresì di incremento del valore reale, soltanto se la spesa pubblica è una spesa reale destinata al pagamento di lavoro, di servizi e di beni occorrenti all'ente pubblico per svolgere attività creativa di reddito, e se i beni e i servizi acquistati dallo Stato non sono sottratti ad altre attività produttive. L'incremento nominale del reddito, espresso dalla (3), riflette in tal caso anche un incremento reale, che è rappresentato dalla nuova produzione di beni e di servizi da parte della pubblica amministrazione.

Ben diverso è il caso in cui la spesa pubblica sia di natura traslativa, cioè riguardi i trasferimenti. Infatti, la spesa traslativa comporta la mera sostituzione delle spese dei beneficiati dall'ente politico alle spese dei contribuenti venute meno (oppure dei sottoscrittori nel caso di emissione di debito pubblico).

La spesa pubblica di ordine sociale (per pensioni, assistenza e beneficenza, ecc.) e la spesa per il pagamento degli interessi del debito pubblico non sono creative di reddito. Le recenti esperienze di una insolita espansione della spesa sociale e di quella determinata dagli interessi del debito pubblico hanno confermato ampiamente questa proprietà.

La politica finanziaria può, altresì, essere mirata a ridurre il livello dei prezzi, nell'aspettativa, o nella presunzione, che gli interventi intesi a ridurre il reddito nominale agiscano sui prezzi e non agiscano sull'attività produttiva, e che quindi il reddito reale non vari.

In fase di forte attività - la quale si sia tradotta, o stia traducendosi, in eccessivi aumenti dei prezzi - e ancor più in situazioni di chiara inflazione, la riduzione della domanda effettiva può, in effetti, divenire l'intervento più appropriato. La formula (3) si modifica allora nella seguente:

In modo simmetrico rispetto all'ipotesi dell'incremento, la diminuzione della domanda effettiva conduce in linea teorica, come si è detto, alla riduzione del reddito nominale; tale riduzione, a seconda della situazione in essere, potrebbe riguardare soltanto i prezzi e lasciare intatto il reddito reale, oppure ridurre il solo reddito reale, o infine - eventualità più probabile delle altre - tradursi in una diminuzione sia dei prezzi che del reddito reale, entro il limite della contrazione della domanda effettiva. L'eventualità della sola riduzione dei prezzi è in effetti la meno probabile, soprattutto in quanto essa presume essenzialmente la diminuzione dei redditi di lavoro e di capitali, e questa difficilmente si determina se l'occupazione dei fattori produttivi rimane inalterata.

I risultati che sono stati via via esposti sono in sé di natura esclusivamente quantitativa e condizionati dalle ipotesi su cui si fondano: cioè, mercato chiuso, invariabilità degli investimenti privati, e propensione media e marginale al consumo uguale in ogni settore produttivo della collettività, nonché costante nel tempo. In quanto tali, i risultati ottenuti debbono essere considerati indicativi di massima degli effetti di una politica d'intervento economico della finanza pubblica che abbia a proprio termine di riferimento le variazioni della domanda effettiva.

L'abbandono di queste ipotesi e la loro sostituzione con altre modificano evidentemente gli stessi risultati quantitativi: i rigidi risultati delle formule si allentano, si modificano e si arricchiscono. Anzitutto, la condizione di una propensione al consumo eguale e costante per i singoli, o per i gruppi nei quali si ripartisce la collettività, è una mera condizione di comodo ai fini di un primo orientamento, e va abbandonata quando si pone l'esigenza di interventi effettivi. Ad esempio, la propensione media al consumo dei contribuenti chiamati a pagare un'imposta indiretta sulle vendite di beni è in linea di massima maggiore di quella media dei contribuenti gravati da un'imposta sul reddito, tanto più se questa è progressiva. Di conseguenza, l'imposta indiretta sui beni e servizi esplica sulla domanda privata effetti più restrittivi di quelli dell'imposta sul reddito. Opposti sono gli effetti nel caso di sgravio fiscale. Parimenti, dal lato delle spese, ben diverso è l'effetto espansivo della spesa se i beneficiati sono i percettori di sussidi di assistenza e beneficenza, oppure i percettori di interessi derivanti dal possesso di titoli di Stato: questi ultimi sono infatti tendenzialmente risparmiatori, i primi sono invece necessariamente consumatori.

I risultati cui giunge questa succinta esposizione sono, quindi, da intendere quali semplici canoni generali, norme di guida per chi si proponga di ricorrere a una finanza che, superando i compiti e i limiti tradizionali, si prefigga di correggere e orientare il processo economico in atto o previsto. Mentre relativamente semplici sono i canoni generali, assai complessa è invece la realtà nella quale la ‛nuova finanza' si trova a operare, una realtà dove i motivi e gli eventi politici e sociali si intrecciano e si sovrappongono con quelli economici. Non solo: gli atti finanziari hanno sempre natura duplice, quella propria della finanza tradizionale, la cui analisi presuppone di norma che si abbia semplicemente trasferimento di ricchezza reale tra i contribuenti e l'ente politico, e viceversa, dimenticando però che la finanza pubblica opera attraverso l'intermediazione della moneta; e la natura propria della nuova finanza, che rivolge l'attenzione anzitutto all'intermediazione della moneta. Lo studioso della finanza pubblica è, pertanto, tenuto a ben conoscere l'uno e l'altro approccio teorico, giacché soltanto dalla globalità della conoscenza è posto in grado di esprimere giudizi sugli atti dell'ente politico e sui loro effetti. Questa complessità della finanza pubblica è spesso causa di incertezza.

Si impongono, a questo riguardo, le riflessioni di Steve (v., 1986), quando ammonisce che nella finanza pubblica grande è l'incertezza del conoscere, e che accanto all'incertezza trattabile - e quindi misurabile - si incontra, per molti fenomeni possibili ma imprevedibili, una incertezza non definibile e quindi non trattabile.

9. La nuova economia del benessere e il fallimento del mercato

Gli anni trenta, oltre ad apportare nuove visioni teoriche in campo macroeconomico, hanno rappresentato un periodo di innovazione anche in campo microeconomico grazie a un rinnovato interesse per l'economia del benessere e per la sua trattazione in termini sia teorici che applicativi. L'approccio di H. Sidgwick, A. Marshall e A. C. Pigou - basato sulla implicita assunzione della possibilità di stabilire confronti interpersonali di utilità - venne criticato da Myrdal (v., 1930), Robbins (v., 1932) e altri studiosi, i quali ribadirono che non esisteva alcun criterio scientifico di confronto delle utilità di individui diversi.

Le nuove riflessioni suggerirono il criterio secondo cui un cambiamento aumenta il benessere potenziale, se astrattamente coloro che ne traggono un vantaggio sono in grado di compensare coloro che ne subiscono un danno, rimanendo in una posizione migliore di quella iniziale (v. Kaldor, 1939; v. Hicks, 1939; v. Chipman, 1987). Questo criterio consente di separare i problemi della produzione da quelli della distribuzione e di definire quello che soltanto più tardi sarà chiamato ‛ottimo paretiano', vale a dire una situazione in cui non è possibile migliorare la posizione di qualche soggetto senza peggiorare la situazione di altri (v. Little, 1950). Poiché in assenza di un raffronto utilitaristico cade anche il concetto di ottimale, Bergson (v., 1938) ripiegò sulla concezione di una funzione del benessere sociale intesa come insieme degli obiettivi di una società secondo una graduazione di preferenze stabilite. In una società democratica, la funzione del benessere sociale dovrebbe riflettere i desideri dei singoli componenti della collettività, in relazione ai pesi annessi a ciascuna delle preferenze individuali. Alcuni studiosi ritengono che, col comporsi delle preferenze individuali in una funzione sociale del benessere, tutti i casi di ‛fallimento' del mercato diverrebbero marginali.

La convinzione del ‛fallimento' ha acquisito, a partire dalla fine degli anni trenta, un ruolo centrale nella teoria economica. Le cause essenziali del fallimento, che impediscono al mercato di funzionare correttamente, sono i beni pubblici e le esternalità.

La teoria dei beni pubblici, che aveva avuto inizio nei decenni a cavallo dei due secoli e aveva trovato in Ugo Mazzola il principale esponente per il rigore e la chiarezza della formulazione, consegue notevoli progressi negli anni quaranta e cinquanta: Musgrave (v., 1939), sotto la dizione di teoria dello scambio volontario, presenta le idee centrali in merito alla rilevazione delle preferenze; Samuelson (v., 1954 e 1955) fornisce alla moderna teoria un ulteriore rilevante contributo, sostenendo che le caratteristiche in termini astratti del bene pubblico sono la ‟non rivalità" nel consumo e la ‟non escludibilità" del consumo. La prima caratteristica significa che il consumo di un bene pubblico da parte di un individuo non comporta alcuna riduzione nella quantità consumabile da altro individuo; ciò implica anche che la produzione di una unità addizionale di bene pubblico è automaticamente a disposizione di tutti e apporta benefici a tutti. La seconda caratteristica significa che non possono essere esclusi dal consumo del bene gli individui che non vogliono contribuire alla copertura del costo.

Le precisazioni teoriche sui beni pubblici di Samuelson sono state il punto iniziale di una serie di sviluppi. Margolis (v., 1955) notò subito che tale teoria mal si adattava ai più comuni esempi di beni pubblici, come l'istruzione, la giustizia, l'ordine pubblico. Non è vero, infatti, che l'uso di tali beni da parte di una persona non comporti un costo per gli altri: vi sono limiti di capacità e problemi di congestione e di razionamento. Musgrave (v., 1959) rispose alla contestazione introducendo una nuova categoria di beni, i merit goods, i beni aventi un particolare pregio o qualità, la cui valenza pubblica induce lo Stato a produrli direttamente per la tutela di un consumo tendenzialmente ottimale.

Altre cause di fallimento del mercato - accanto alla natura pubblica e a quella di ‛merito', che rende alcuni beni non atti allo scambio - sono state individuate, come detto, nelle ‛esternalità', che spesso rendono le valutazioni dei singoli non conformi a quella che sarebbe la valutazione della collettività nel suo insieme. La finanza pubblica è stata, di conseguenza, chiamata a porre rimedio anche a queste cause di ‛fallimento' del mercato.

Sulle orme di Pigou, numerosi sono stati gli studiosi che hanno sollecitato l'intervento pubblico (v. Mishan, 1971): un intervento sotto forma di imposte, nel caso che l'attività del singolo produca danni alla società, e sotto forma di sussidi, allorché questi ne tragga un vantaggio inferiore a quello collettivo. I costi e i benefici marginali privati sono da raffrontare ai costi e ai benefici sociali, che ne sono la variabile di riferimento per la decisione sulla convenienza della produzione. Di conseguenza, le esternalità richiedono l'intervento pubblico sotto forma di imposte (le esternalità negative o diseconomie esterne) e sussidi (le esternalità positive o economie esterne), per riportare, rispettivamente, costi e benefici marginali privati al livello di costi e benefici marginali sociali.

Frank Knight (v., 1924), avanza l'obiezione che il mercato non è di per sé incapace di trattare in modo efficiente le esternalità: è solo l'assenza di ben definiti diritti di proprietà a far sorgere il problema. L'idea di Knight è stata ripresa ed estesa da Ronald Coase (v., 1960), che ha posto l'accento sulla natura reciproca delle esternalità: se, ad esempio, il fumo di una fabbrica arreca costi esterni ai residenti nelle sue vicinanze, le eventuali norme che impongano alla fabbrica di ridurre l'emissione di fumi trasferirebbero i costi esterni alla fabbrica. In alcuni casi, potrebbe essere meno costoso spostare la dimora dei residenti che ridurre l'emissione di fumo. Secondo Coase, poiché la teoria economica comunemente accettata suppone che i costi per mettere d'accordo le parti (costi di transazione) sono nulli, le parti potrebbero dar luogo ad accordi che massimizzino la produzione e la ricchezza, indipendentemente da chi siano i titolari dei diritti di proprietà. Ma in realtà, i costi di transazione possono essere piuttosto elevati, specie quando i soggetti coinvolti sono numerosi e la distribuzione iniziale dei diritti di proprietà, pur non avendo effetti sulla produzione, influenza la distribuzione del reddito.

10. La teoria degli effetti delle imposte e l'evoluzione della struttura dei sistemi tributari

Nei decenni più recenti, l'analisi degli effetti delle imposte ha nuovamente dato luogo a un'ampia letteratura. Tre sono stati i filoni di maggior rilievo: l'incidenza dell'imposta; la scelta tra imposte dirette e indirette; l'imposizione ottimale dei beni e del reddito.

La teoria dell'incidenza si è sviluppata in più direzioni. Si è avuto, anzitutto, un avanzamento dell'analisi di equilibrio parziale, con la sua applicazione a forme di mercato diverse dalla concorrenza perfetta e dal monopolio. L'analisi è stata estesa anche al campo macroeconomico, dando luogo a una teoria keynesiana dell'incidenza (v. Asimakopulos e Burbidge, 1974). Il primo studio di rilievo di questo filone è dovuto a Kalecki (v., 1937).

Nuovi sviluppi si sono quindi avuti nella scelta tra imposte dirette e indirette. Numerosi studiosi, dopo Barone (v., 1912), hanno ripetutamente dimostrato l'inferiorità, in termini di maggiori sacrifici, delle imposte indirette sui beni di produzione e di consumo, rispetto alle imposte dirette sul reddito; per tali dimostrazioni sono stati utilizzati diversi metodi logici, come le curve di indifferenza per gli equilibri parziali e i tassi marginali di sostituzione e trasformazione per l'equilibrio generale (v. Little, 1951; v. Friedman, 1953). Il riconoscimento che le imposte dirette possano avere per il lavoratore effetti di sostituzione tra lavoro e riposo, cioè inducano a lavorare di meno, ha in molti attenuato la preferenza per questo tipo di imposizione. D'altronde, secondo la nuova finanza, gli effetti dell'imposizione sullo sviluppo del reddito non hanno meno peso di quelli del sacrificio e dell'equità.

Questo obiettivo delle scelte preferenziali nell'imposizione è stato ulteriormente ampliato da studiosi che se ne sono occupati nei termini più ampi di imposizione ottimale (v. Atkinson e Stiglitz, 1980), la quale riguarda sia i problemi di efficienza sia quelli di giustizia distributiva e ha come obiettivo la minimizzazione dell'eccesso di pressione tributaria rispetto a un dato ammontare di gettito.

Ma anche altri argomenti hanno attratto l'attenzione degli studiosi. Il dibattito sull'incidenza delle imposte indirette sui beni di produzione e di consumo, risalente agli economisti classici e riaperto da un'analisi di Harry Gunnison Brown (v., 1939), è stato ampliato e approfondito da più studiosi, che hanno inoltre inserito la trattazione di tale problema in un'analisi di equilibrio generale dei flussi monetari. L'imposta indiretta sui beni determina sempre strutturalmente l'aumento dei prezzi dei beni di consumo, anche nella condizione di invariabilità della quantità di moneta, in conseguenza dell'incremento della sua velocità di circolazione rispetto al reddito. Di converso, l'imposta sul reddito spinge, nelle medesime condizioni, i prezzi al consumo verso il ribasso (v. Parravicini, 1986).

Negli ultimi anni si sono registrati notevoli sviluppi anche nella elaborazione di metodologie idonee per un'analisi delle riforme non marginali delle imposte, effettuata privilegiando l'impiego di tecniche computazionali per risolvere modelli di equilibrio economico generale con imposte (v. Ballard e altri, 1985). La tematica delle simulazioni in un contesto di equilibrio economico generale, già abbastanza diffusa nella letteratura internazionale, è stata applicata di recente anche a problemi rilevanti per la politica economica del nostro paese, relativi, ad esempio, alla fiscalizzazione degli oneri sociali e a variazioni in tema di imposta sul valore aggiunto e imposta personale progressiva sul reddito (v. Fossati, 1991).

Anche la struttura dei sistemi tributari si è profondamente modificata negli ultimi decenni. Nel campo delle imposte dirette si è avuta la diffusione dell'imposta personale progressiva sul reddito, attraverso un processo di unificazione delle imposte reali che colpivano, in modo autonomo e con aliquote proporzionali, i singoli redditi. Larga diffusione ha avuto anche l'imposizione sulle società. Tra le imposte indirette, la principale modificazione ha riguardato l'imposizione sui consumi, che è stata quasi generalmente trasformata da plurifase cumulativa sul valore pieno a plurifase sul valore aggiunto (v. Forte, 1973; v. Cnossen, 1987; v. Tait, 1988).

L'ampio dibattito sviluppatosi sul tema dell'imposta personale progressiva sul reddito (v. Pechman, 1977; v. Tanzi, 1980; V. Gerelli e Valiani, 1984) ha posto in rilievo che il suo peso crescente nei sistemi tributari produce disincentivi al risparmio, all'investimento e alla produzione. Questi effetti, specie quelli dal lato del risparmio, hanno spinto a proporre l'istituzione di un'imposta personale sulla spesa. La proposta - già caldeggiata da John Stuart Mill, Luigi Einaudi (v. cap. 3) e Irving Fisher - è stata per la prima volta presentata in forma organica da Nicholas Kaldor (v., 1955).

11. Le risorgenti contestazioni alla teoria keynesiana e alla finanza funzionale

Negli anni settanta e ottanta, il tradizionale modello keynesiano - secondo il quale, in condizioni di disoccupazione e di capacità produttiva disponibile, la spesa pubblica in disavanzo produce una domanda effettiva aggiuntiva che incrementa l'attività produttiva, generando reddito aggiuntivo e nuovi posti di lavoro - è divenuto oggetto di contestazione polemica da parte di economisti e politici, avversi all'idea che il sistema economico abbia bisogno di essere regolato dall'esterno, e più timorosi di una distorsione del naturale processo di distribuzione, o dell'inflazione, che della disoccupazione.

Come d'altronde è noto, già quando apparve l'opera di Keynes fu oggetto di molte critiche e opposizioni, specialmente da parte di economisti di idee più tradizionali. Le opposizioni al sistema keynesiano vengono da tre differenti indirizzi teorici: il monetarismo, l'economia dell'offerta, la nuova macroeconomia classica. I tre approcci configurano, essenzialmente, una visione non interventista della politica economica e ripetono opposizioni teoriche non nuove, che la ‛rivoluzione' keynesiana aveva già incontrate al suo nascere.

Il primo rilevante attacco alle posizioni keynesiane viene da Milton Friedman e dalla sua Scuola monetarista di Chicago, che considera l'ammontare di moneta la vera variabile economica strategica per la determinazione del reddito nazionale, e che sostiene come la politica monetaria sia strumento molto più efficace della politica fiscale. Queste convinzioni conducono i monetaristi all'affermazione che l'unico intervento razionale e operativo di politica economica è la regolare crescita della quantità di moneta in rapporto agli obiettivi di sviluppo prefissato. Data la flessibilità dei prezzi, l'economia si stabilizzerebbe lungo la linea di sviluppo prescelta, evitando il formarsi di ampie fluttuazioni. Si può replicare che la stessa politica della domanda effettiva globale, e quindi dell'intervento pubblico accrescitivo in fase di depressione e d'insufficienti iniziative dei privati, non esclude - come è per di per sé evidente - l'intervento della moneta: essa, anzi, lo richiama implicitamente, giacché non può esservi nuova spesa effettiva, se non c'è la capacità d'acquisto e quindi nuova moneta. Il rilievo dei monetaristi non contesta, in realtà, la politica della domanda effettiva, che negli ultimi decenni ha guidato con maggiore o minore perizia la politica economica nei paesi industrializzati. La proposta della Scuola monetarista di introdurre istituzionalmente nel sistema una norma che fissi il tasso annuo di incremento della quantità di moneta che dovrebbe attirare dietro di sé nuova attività economica nella misura desiderata, non è tuttavia convincente, in quanto - per varie ragioni - essa non garantisce affatto la stabilità dello sviluppo del reddito nazionale. Innanzi tutto non la garantisce quando l'operatore economico fa previsioni non liete o incerte - ed è quindi restio a mantenere lo stesso ritmo di attività e, tanto meno, a incrementarlo - e poiché non è sufficiente ottenere facilmente i prestiti, occorre anzitutto essere in grado di bene impiegarli. Inoltre, il ribasso del costo del denaro in dipendenza della maggiore liquidità del mercato non rappresenta un'agevolazione sufficiente. La stabilità non è garantita neppure quando l'attività economica tende a eccedere il limite della stabilità dei prezzi: in primo luogo, perché il mercato è sempre nella condizione di supplire alla moneta primaria, che viene meno, con moneta secondaria, creata dalle banche commerciali e dal mercato stesso; e, in secondo luogo, perché la velocità di circolazione della moneta, in tutte le sue forme, non è imposta dall'alto, ma si determina nel mercato secondo le esigenze.

Altri attacchi alle politiche fiscali keynesiane sono venuti da Arthur Laffer e dai teorici dell'economia dell'offerta (supply side economics; v. Canto e altri, 1983). Il loro concetto di economia dell'offerta è strettamente legato alla cosiddetta ‛curva di Laffer', la quale si propone di dimostrare che, se le aliquote fiscali superano un certo livello, le entrate fiscali finiscono per diminuire (in effetti, si tratta di una opinione che risale a Smith). La conseguente prescrizione di politica economica è che per espandere la produzione e l'occupazione e ridurre l'inflazione, non bisogna agire sulla domanda, ma sull'offerta. L'ipotesi è che, con la diminuzione delle imposte, l'aumento del reddito disponibile si traduca più in risparmi che in consumi, con conseguente aumento degli investimenti e del reddito globale e, quindi, delle entrate fiscali. In effetti, là dove queste politiche sono state sperimentate, la riduzione delle imposte, che avrebbe dovuto incentivare i risparmi e gli investimenti, si è riversata tutta sui consumi, o innescando una ripresa in base al deficit pubblico e alla domanda interna, oppure provocando, in seguito al forte indebitamento pubblico, elevati tassi d'interesse e recessione: tutte conseguenze previste dalla criticata teoria keynesiana.

Alle critiche rivolte all'impiego della finanza funzionale dai seguaci del monetarismo e dai sostenitori dell'economia dell'offerta, si sono aggiunte quelle degli economisti della nuova macroeconomia classica, animate, forse ancor più delle precedenti scuole, da una sfiducia di fondo - se non da un vero e proprio rifiuto - nei confronti dell'attività pubblica.

Gli economisti della nuova macroeconomia classica sostengono che il mercato di libera concorrenza, grazie alla flessibilità dei prezzi dei beni e dei servizi, possiede innate capacità di conseguire l'equilibrio autonomamente. Tutti i singoli mercati, e con essi quello del lavoro, sono sempre sgombri da eccessi di domanda o di offerta (cleared). A supporto di questa convinzione, questi studiosi suppongono l'esistenza di aspettative razionali, suppongono, cioè, che gli operatori usino in modo efficiente le informazioni di cui dispongono e non compiano errori sistematici nel prevedere i valori futuri del mercato. Le autorità di governo, consapevoli delle previsioni razionali del mercato, non intervengono al fine di non turbare il processo automatico di equilibrio (v. Hoover, 1988). Si può replicare che in realtà essi si affidano a un'ipotesi, quella sulle aspettative razionali, che, pur basata su modelli costruiti con grande perizia, appare riflettere non la realtà, bensì l'esigenza di una conferma teorica della capacità del mercato di conseguire autonomamente il proprio equilibrio. La percezione dei processi economici da parte dei singoli individui è, all'inverso, altamente variabile, incerta e spesso del tutto insoddisfacente. Le autorità di politica economica dispongono, nella realtà, di informazioni maggiori e migliori di quelle degli individui, ai quali si intende affidata la gestione del mercato.

La scuola keynesiana, a sua volta, ha tenuto ferma nel tempo la sua posizione teorica di principio, malgrado la persistente opposizione e le critiche delle precedenti due scuole, monetarista e neoclassica, e si è impegnata nel non facile compito di dimostrare che i disappunti e le contrarietà nell'attuazione della politica fiscale dipendono dalle imperfezioni del sistema economico reale, dalle rigidità e imperfezioni della struttura del mondo della produzione e degli scambi, dalla rigidità dei prezzi e dei salari. Gli economisti neokeynesiani (v. Mankiw e Romer, 1991; v. Greenwald e Stiglitz, 1993), però, consapevoli che la politica fiscale attiva è difficile e problematica in tale contesto, considerano con maggiore realismo dei vecchi keynesiani la capacità della politica economica di regolare accuratamente l'andamento dell'economia, ricorrendo a un equilibrato dosaggio (fine tuning) fra misure di politica monetaria e fiscale.

12. Progressivo incremento delle spese pubbliche

Il progresso economico e sociale e la complessità della società attuale, specialmente dei paesi più avanzati, ha richiesto nella seconda metà di questo secolo una forte espansione della spesa pubblica. Ma già nel secolo scorso Adolph Wagner accertò, in base a osservazioni empiriche, l'esistenza di una ‛legge' dell'incremento progressivo dell'azione dello Stato e quindi della spesa pubblica, e ne individuò le cause nel progresso sociale e nei mutamenti dei rapporti tra attività pubblica e attività privata, essendo lo sviluppo dell'attività pubblica superiore a quello dell'attività privata. Secondo Wagner, le spese pubbliche tendono a crescere più che proporzionalmente rispetto alla popolazione. L'argomento è stato ripreso e approfondito alcuni anni fa dagli studiosi Peacock e Wiseman (v., 1979), che hanno richiamato l'attenzione su due punti essenziali: le spese pubbliche difficilmente diminuiscono, sicché ogniqualvolta vengono a cessare quelle esigenze straordinarie che ne hanno imposto l'aumento, il posto da loro lasciato vuoto viene occupato, in tutto o in parte, da nuove o maggiori spese ordinarie. Le cause principali delle spese straordinarie sono state normalmente le guerre, alle quali si sono aggiunte negli ultimi tempi le esigenze sociali. Nella seconda metà di questo secolo le spese sociali sono divenute addirittura sostitutive delle spese belliche.