Finanza

Finanza

La f. studia il funzionamento dei mercati dei capitali e le forze economiche che governano domanda, offerta e prezzo delle attività finanziarie. Oggetto della f. sono quindi sia gli investimenti sia il reperimento delle risorse finanziarie. La metodologia impiegata è caratterizzata da elevata formalizzazione e da approfondite verifiche empiriche, rese possibili dalla facilità di reperimento dei dati, che non ha eguali in altri campi della scienza economica, e dallo sviluppo delle capacità di elaborazione e interpretazione degli stessi. Ciò fa sì che vi sia una costante relazione fra teoria e verifica empirica: le teorie finanziarie di successo non possono prescindere dalla verifica di quanto accuratamente esse riescano a descrivere i dati empirici.Il fenomeno finanziario nasce ogni volta che per un soggetto vi è uno sfasamento tra la scadenza delle disponibilità di potere di acquisto e la scadenza del suo fabbisogno di spesa. Tale sfasamento comporta la nascita di attività e passività finanziarie. Le attività finanziarie rappresentano diritti su attività reali tangibili (per es. impianti e macchinari) o intangibili (per es., marchi e brevetti). Esempi di attività finanziarie sono le azioni, le obbligazioni e i crediti, quando considerati dal punto di vista di chi le detiene. Dal punto di vista di chi li emette, tali strumenti sono definiti passività finanziarie.

Le attività finanziarie comportano sempre una remunerazione effettuata da chi ottiene potere d'acquisto nei confronti di chi lo cede. Tale pagamento, il quale può assumere la natura di interesse (su obbligazioni) o di dividendo (su azioni), o essere di natura complessa (sugli strumenti derivati), remunera tanto il differimento della controprestazione monetaria quanto il rischio che la controprestazione non corrisponda alle attese, entrambi sopportati da chi cede potere d'acquisto a pronti per riottenerlo a termine. Ogni decisione finanziaria quindi implica: l'identificazione dei flussi di cassa conseguenti alla decisione, della loro scansione temporale e dell'incertezza circa la loro realizzazione; la determinazione del loro valore atteso. La prestazione monetaria oggetto dell'attività finanziaria può avere livelli di incertezza diversi: può essere sostanzialmente certa nell'ammontare e nella scadenza (obbligazione emessa da un soggetto avente bassissima probabilità di non adempiere alle proprie obbligazioni), oppure può essere incerta sia nell'ammontare sia nella scadenza (per es., azione per la quale il pagamento del dividendo non è certo, come pure ne è incerto l'ammontare, che dipenderà dalla redditività della società emittente), oppure ancora l'incertezza può riguardare il fatto stesso che vi sarà una prestazione monetaria (per es., contratto derivato, che dà diritto a un pagamento solo in certe condizioni).

Criteri di decisione degli investitori: rendimento e rischio

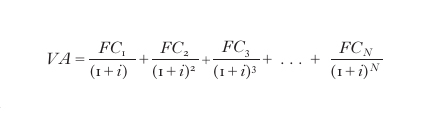

Nell'analisi finanziaria è fondamentale il concetto di valore attuale netto, definito come il valore attuale dei flussi di cassa futuri connessi con un investimento, al netto del valore attuale delle uscite monetarie (in genere una sola all'inizio del periodo di investimento). Il concetto di valore attuale netto implica a sua volta la definizione delle regole computazionali in base alle quali è corretto paragonare flussi di cassa che sono percepiti a date diverse. Tali regole portano al calcolo del valore attuale (il valore a oggi di una somma di denaro disponibile in futuro). Per calcolare il valore attuale (VA) di un'attività finanziaria è necessario attualizzare i flussi di cassa stimati futuri a un tasso di rendimento adeguato per il rischio sopportato (di insolvenza, di liquidità ecc.) secondo la formula che, in regime di capitalizzazione composta annuale, è la seguente:

dove i è il tasso di rendimento richiesto, FCt (in cui t va da 1 a N) il flusso di cassa stimato per il periodo t, N il numero di periodi nell'orizzonte temporale dell'investimento. Ogni volta che un progetto d'investimento ha un valore attuale netto positivo (la somma dei flussi di cassa netti attualizzati supera il costo di acquisto) esso incrementa la ricchezza ('genera valore') per i soggetti nell'interesse dei quali l'investimento viene effettuato (investitori, azionisti di una società per azionie così via).

Una delle intuizioni centrali della f. è la dicotomia fra rendimento e rischio. Tale approccio postula che gli investitori richiedano rendimenti sempre più elevati per assumere dosi crescenti di rischio (ovvero che siano avversi al rischio). Si ha rischio ogni volta che, a fronte di una decisione (di investimento) si avrà in futuro più di un risultato possibile. Il rischio si distingue dalla semplice incertezza per il fatto che si ha rischio quando è possibile specificare la probabilità con la quale i singoli risultati avverranno, mentre in caso di incertezza la probabilità di accadimento dei futuri risultati incerti è ignota.

Quando vi è rischio è possibile specificare un risultato atteso, dato dalla media dei risultati possibili, ponderata per la probabilità che ciascuno si verifichi (per es., se un investimento di 100 euro fornirà tra un anno un risultato di 130 euro con probabilità del 50% e di 90 con probabilità del 50%, il risultato atteso o medio è pari a 110 euro). Generalizzando, è possibile specificare una distribuzione di probabilità dei risultati possibili,vale a dire assegnare a ciascun risultato una probabilità di accadimento. Normalmente la vera distribuzione di probabilità dei risultati possibili non è conosciuta, e viene stimata sulla base delle osservazioni passate.

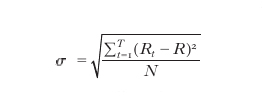

La misura statistica più impiegata per misurare la dispersione dei risultati attorno alla media (e quindi il rischio) è la varianza oppure la sua radice quadrata, definita deviazione standard o scarto quadratico medio (σ):

dove Ṝ è il rendimento medio e Rt è il rendimento osservato in un dato periodo t. Maggiore è la deviazione standard, a parità di risultato atteso, maggiore sarà il rischio di un investimento. Il rendimento che costituisce la ricompensa per il rischio è definito premio al rischio, ed è dato dalla differenza tra il rendimento atteso del portafoglio di investimento e il rendimento dell'attività priva di rischio (risk-free asset), che viene a sua volta definita come l'attività che produce un unico flusso di cassa completamente predeterminato quanto ad ammontare e a scadenza (un titolo di Stato a breve).

L'investitore avverso al rischio richiede quindi un premio al rischio positivo per investire in un titolo rischioso. Se invece l'investitore non richiede un premio al rischio per investire in un'attività rischiosa si dice che è neutrale al rischio, mentre se è disposto a pagare un premio per partecipare a un investimento rischioso si dice che è amante del rischio. Il premio al rischio è funzione dell'avversione media degli investitori al rischio, che può variare al variare della generale situazione economica e della congiuntura del mercato finanziario, nonché del rischio dell'investimento rischioso medio, che dipende dalla natura delle attività svolte dalle imprese che emettono attività finanziarie negoziate.

Rendimento e rischio di portafoglio

La media e la deviazione standard (o la varianza) sono adeguate per misurare il rischio di un singolo titolo, ma, quando si considera un portafoglio composto da due o più titoli, esse non sono più sufficienti, dato l'operare dell'effetto di diversificazione. Un portafoglio è definito come un insieme di diverse attività finanziarie detenute da un investitore. Mentre il rendimento di un portafoglio è pari alla media ponderata dei rendimenti dei titoli che lo compongono (dove il fattore di ponderazione è dato dal rapporto tra il valore di mercato investito in ciascun titolo e la somma dei valori di mercato dei titoli costituenti il portafoglio), il rischio del portafoglio è di norma inferiore alla media ponderata del rischio dei titoli che lo compongono. Ciò dipende dal fatto che i rendimenti dei titoli di un portafoglio non si muovono tutti contemporaneamente nella stessa direzione e nella stessa proporzione.

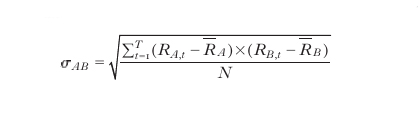

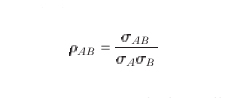

La grandezza statistica che misura il grado con il quale due fenomeni (per es. i rendimenti dei titoli A e B) variano insieme è la covarianza (σAB) e la sua misura standardizzata è il coefficiente di correlazione lineare (ρAB).

La covarianza tra il rendimento del titolo A e il rendimento del titolo B è data da

Il coefficiente di correlazione è dato da

dove i simboli assumono il significato già visto. Il coefficiente di correlazione lineare è un numero puro, che ha un limite minimo pari a −1 (correlazione lineare perfettamente negativa, che si ha quando il rendimento di un titolo fa osservare variazioni esattamente speculari a quelle dell'altro) e un limite massimo pari a +1 (quando si osservano sistematicamente variazioni identiche nei rendimenti dei due titoli).

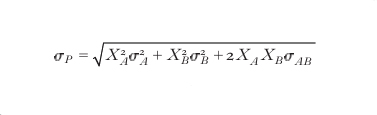

In base ai concetti di covarianza e di correlazione, si ottiene il rischio del portafoglio (σP):

Dalla formula si può notare che la deviazione standard del portafoglio è minore della media ponderata delle deviazioni standard dei singoli titoli che lo compongono ogni volta che, come avviene normalmente, il coefficiente di correlazione lineare tra i due titoli è inferiore a 1.

Il principio di diversificazione comporta importanti implicazioni, sia teoriche sia gestionali. In primo luogo, all'aumentare del numero di titoli presenti in portafoglio, il rischio complessivo del portafoglio tende a essere sempre meno influenzato dalla variabilità dei singoli titoli e tende a convergere verso la covarianza media fra i titoli. Corollario di questo principio è che la variabilità di un portafoglio di titoli rischiosi non può essere eliminata, ma solo ridotta sino al livello della covarianza media. Altra conseguenza è che il rischio che si corre investendo in un singolo titolo (rischio totale) è scomponibile in rischio di portafoglio (o rischio sistematico o rischio di mercato), derivante dall'effetto della covarianza dei rendimenti dei titoli che lo compongono, e rischio diversificabile (o rischio specifico o rischio non sistematico), che può essere eliminato da un portafoglio costituito da un numero sufficiente di titoli grazie all'effetto della diversificazione. Quindi il rischio di un portafoglio adeguatamente diversificato dipende solo dal rischio sistematico e non dal rischio totale dei titoli inseriti nel portafoglio.

La ragione per la quale la diversificazione consente di ridurre il rischio è che le decisioni dell'impresa emittente un dato titolo possono avere effetti positivi o negativi sull'andamento del prezzo di tale titolo. Tali decisioni, essendo specifiche, tendono a distribuirsi casualmente e di conseguenza a compensarsi in parte all'interno di un portafoglio sufficientemente ampio. Non tutte le cause di variazione del prezzo dei titoli però sono specifiche e quindi tendono a compensarsi, ma possono riguardare il mercato nella sua generalità, come per es. l'andamento dei tassi di interesse, di tassi di cambio, dei prezzi delle materie prime ecc. Tali effetti colpiscono tutti i titoli, anche se non nella stessa misura. La dimostrazione del principio di diversificazione e delle regole per la costruzione di un portafoglio efficiente risalgono al lavoro di H. Markowitz del 1952.

La correttezza del legame tra rischio e rendimento è dimostrata da un'ampia serie di studi che dimostrano che le diverse categorie di strumenti finanziari hanno fatto registrare, lungo un arco temporale molto esteso, rendimenti coerenti con il loro profilo di rischio. I titoli meno redditizi e meno rischiosi sono risultati in media i buoni del Tesoro a breve, seguiti dai titoli del Tesoro a medio-lungo termine, dalle obbligazioni societarie a lungo termine, dalle azioni di società grandi e infine dalle azioni di società piccole e medie. L'applicazione del principio fondamentale di selezione di portafoglio porta a identificare portafogli caratterizzati dal massimo rendimento per dato rischio e dal minimo rischio per dato rendimento; ogni portafoglio che risponde a tali requisiti è definito portafoglio efficiente e l'insieme di tutti i portafogli che risponde a tali requisiti è detto frontiera efficiente.

I modelli di equilibrio generale dei prezzi delle attività finanziarie

L'analisi di rendimento e rischio in una logica di portafoglio ha sin qui preso in esame il caso di un solo investitore avverso al rischio. Sulla base di alcune ipotesi è possibile derivare modelli generali di equilibrio dei prezzi delle attività finanziarie. Il più noto di questi è il Capital Asset Pricing Model (CAPM), sviluppato negli anni Sessanta da diversi studiosi statunitensi, tra cui W.F. Sharpe (1964).

Il modello postula che il rendimento atteso del mercato è dato dalla somma del tasso risk-free e del premio per il rischio del mercato, ovvero della remunerazione richiesta dalla generalità degli investitori per detenere il portafoglio di mercato (l'insieme di tutti i titoli quotati). Il CAPM è basato sull'ipotesi che non esistano costi di transazione (e che quindi sia possibile scambiare continuamente e senza costi qualsiasi quantità di titoli), che tutte le attività (sia finanziarie sia reali) siano trattate sul mercato per qualsiasi quantitativo, che non esistano asimmetrie informative tra gli investitori e che questi condividano lo stesso modello di analisi degli investimenti (in particolare che massimizzino il rendimento atteso e ne minimizzino la varianza). Inoltre deve essere possibile sia investire sia indebitarsi al tasso risk-free per qualsiasi ammontare.

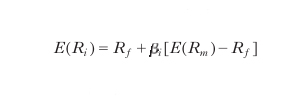

Il rendimento di un singolo titolo secondo il CAPM è dato da

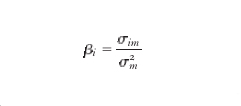

dove E(Ri) è il rendimento atteso del titolo i, Rf è il rendimento privo di rischio, E(Rm) è il rendimento atteso del mercato e βi è il beta del titolo i, che viene definito come

ovvero come rapporto tra la covarianza del titolo con il mercato e la varianza complessiva del mercato. La relazione

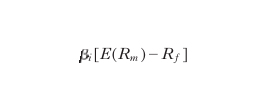

è nota come security market line, e fornisce la relazione che deve esistere in equilibrio tra il rendimento di un titolo e la sua rischiosità. La linea è inclinata positivamente (dato che il premio al rischio del mercato è positivo) e ne risulta che il rendimento atteso di un titolo è funzione crescente del suo beta.

Le implicazioni del CAPM sono notevoli: innanzitutto esso stabilisce che il rendimento atteso di un titolo è correlato linearmente con il premio al rischio del mercato. In secondo luogo, il rendimento atteso di un singolo titolo dipende sia dal 'prezzo del tempo', misurato dal tasso risk-free, e che remunera il differimento temporale nella disponibilità delle risorse finanziarie, sia dal 'prezzo del rischio', misurato dal termine

che è funzione del premio al rischio del mercato e del rischio specifico di un dato titolo (βi). Infine, il rischio che è rilevante per un dato titolo non è il rischio complessivo (σ), ma il coefficiente che lega il rendimento del titolo con il premio al rischio di mercato (il beta). In base al modello CAPM, in equilibrio gli investitori deterranno quale componente rischiosa del loro portafoglio il portafoglio di mercato (che consente di eliminare il rischio diversificabile) e lo combineranno con l'attività risk-free per dosare la loro preferenza personale per la complessiva esposizione al rischio. Il portafoglio di mercato è composto da tutte le attività. Data l'impossibilità di osservare il portafoglio di mercato (portafoglio che dovrebbe comprendere tutte le azioni e tutte le obbligazioni, quotate e non quotate, come pure tutte le altre attività, anche non finanziarie, incluso il capitale umano), lo si approssima con un indice dei prezzi azionari ad ampia base.

Il CAPM ha importanti applicazioni nel campo della f. aziendale per determinare il rendimento atteso di qualsiasi attività, per es. per la valutazione di aziende in corso di collocamento sul mercato. È infatti sufficiente conoscere il tasso privo di rischio, il premio al rischio di mercato (che può essere stimato in base a dati storici) e stimare il beta per il titolo da valutare per giungere a una stima del suo rendimento e quindi del prezzo di equilibrio. Lo stesso modello (come gli altri modelli di equilibrio dei rendimenti delle attività finanziarie) può essere impiegato anche per le decisioni di investimento delle imprese. Ogni volta che un'impresa dispone di un'opportunità di investimento deve valutarne la convenienza in base al costo del finanziamento.

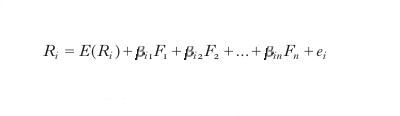

Un modello alternativo di equilibrio generale dei prezzi delle attività finanziarie è l'Arbitrage Pricing Theory (APT; Ross 1976), che non richiede di determinare il portafoglio efficiente, ma si basa sulla semplice considerazione che è possibile individuare, in base a ipotesi di assenza di arbitraggio, un prezzo di equilibrio tra il rendimento atteso di ogni attività e quello di tutte le altre. Tale rendimento è funzione dell'esposizione di ogni attività finanziaria a diverse fonti di rischio, esposizione che condivide in varia misura con le altre attività facenti parte del portafoglio di investimento. Mentre secondo il CAPM il rischio comune a tutti gli investimenti è sintetizzato nel portafoglio di mercato, l'APT considera una pluralità di fonti di rischio. I fattori che determinano il rendimento delle attività sono individuati nel modello APT con un'analisi statistica applicata a un grande volume di dati. In sostanza l'analisi statistica aggiunge fattori esplicativi fino a che il rischio non sistematico di ciascun titolo presente nel portafoglio non cessa di essere correlato con quello di qualsiasi altro titolo del portafoglio. Per questo motivo, i fattori non sono identificati specificamente a priori, ma sono individuati dal seguente modello di analisi:

dove E(Ri) è il valore atteso del rendimento del titolo i, Fn indica l'effetto sul rendimento del titolo i di eventi inattesi che derivano dal fattore comune n-esimo, βi misura la diversa sensibilità al fattore di rischio comune da parte dei diversi titoli, ei indica l'impatto di eventi non anticipati specifici al titolo i (e che lo riguardano indipendentemente da quanto succede ad altri titoli) e quindi evidenzia il rischio specifico.

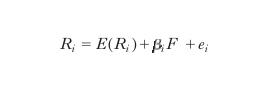

Nei modelli fattoriali, a differenza dell'APT, i fattori che influenzano il rendimento delle attività finanziarie sono individuati a priori (indice di mercato, inflazione, tassi di interesse e così via). Ovviamente, tale specificazione rende la metodologia meno precisa dell'APT, in quanto si introduce una fonte di errore derivante dal fatto che i fattori ritenuti rilevanti vengono individuati dall'analista e non vengono generati automaticamente dall'analisi dei dati, con il conseguente rischio di omissioni o di cattive specificazioni del modello.

Nel single-factor model (modello a fattore singolo) un unico fattore (per es. l'indice globale dei prezzi delle azioni) riassume il complesso delle condizioni economiche che influenzano il rendimento di ogni titolo. Una parte della variazione di rendimento di ogni titolo (rischio specifico) non è tuttavia spiegata dalle variazioni nelle condizioni economiche generali, ma deriva da fattori specifici di tale titolo (scelte strategiche da parte del management, innovazioni di prodotto o di processo ecc.). Il single-factor model, prevede come variabile esplicativa l'impiego di un solo fattore

Risultati empirici

La disponibilità di modelli che spiegano il rendimento di equilibrio delle attività finanziarie ha reso possibile lo sviluppo e la verifica del concetto di efficienza del mercato. Un mercato finanziario è detto efficiente dal punto di vista informativo se nella formazione dei prezzi sono impiegate tutte le informazioni disponibili e rilevanti. L'intuizione sottostante al concetto di efficienza informativa è che i partecipanti al mercato, in concorrenza tra di loro per ottenere i migliori rendimenti, utilizzano tutta l'informazione disponibile da essi ritenuta rilevante per assumere posizioni sulle attività finanziarie. Il mercato finanziario aggrega le strategie di tutti i partecipanti e in questo modo i prezzi che si formano sul mercato tendono a riflettere tutta l'informazione rilevante. In un mercato competitivo ed efficiente, il rendimento che un investitore può attendersi di ottenere su un'attività finanziaria deve essere pari al costo opportunità richiesto per l'impiego dei fondi, dove il costo opportunità è dato dal costo derivante dal differimento temporale e dal rischio.

Secondo la celebre classificazione di E.F. Fama (1970), l'efficienza del mercato può essere distinta in categorie ordinate gerarchicamente: efficienza in forma debole, in forma semi-forte e in forma forte. In base a tale classificazione, man mano che ci si sposta verso definizioni gerarchicamente più elevate (da debole verso forte), l'ammontare di informazione che definisce la forma di efficienza aumenta. Un mercato è detto informativamente efficiente in forma debole quando i partecipanti al mercato stesso, per fissare i prezzi, impiegano tutta l'informazione disponibile con riferimento agli scambi avvenuti nel passato (quindi l'informazione sia sui prezzi sia sulle quantità scambiate). Un mercato è detto efficiente in forma semi-forte quando per la fissazione dei prezzi si tiene conto, oltre che di prezzi e quantità passate, anche di tutte le informazioni pubblicamente disponibili (informazioni sui bilanci della società emittente, su provvedimenti governativi, su eventi di qualsiasi tipo, purché noti alla collettività degli investitori). Un mercato è detto efficiente in forma forte quando i prezzi di mercato incorporano tutta l'informazione rilevante per la determinazione del prezzo di un'attività finanziaria, sia essa pubblica sia essa privata (in quest'ultima categoria ricadono per es. le intenzioni e le strategie di un azionista rilevante, che sicuramente influenzano il prezzo del titolo e che altrettanto sicuramente sono note solo a lui).

L'ipotesi di efficienza in forma debole implica che non sia possibile prevedere i rendimenti futuri dei titoli sulla base di quelli passati, ovvero che non esista correlazione seriale tra i rendimenti dei titoli. Sui mercati azionari invece si sono trovati indizi di correlazione seriale positiva su brevi periodi di tempo (una settimana): performances recenti sia positive sia negative tendono a prolungarsi nel breve periodo. Nel lungo periodo (un anno e oltre) invece, sono state trovate evidenze di correlazione seriale negativa: i mercati vanno incontro a fenomeni di correzione sia dei rialzi sia di ribassi, quindi le performances positive sono ridimensionate e l'ampiezza delle performances negative è corretta.

L'analisi empirica ha riscontrato inoltre importanti anomalie anche rispetto al concetto di efficienza in forma semi-forte. Tali anomalie consistono generalmente nel fatto che il rendimento aggiustato per il rischio di alcune classi di titoli è sistematicamente superiore al rendimento di equilibrio previsto dal CAPM.

Si è, per es., riscontrato che portafogli composti di azioni con basso rapporto fra prezzo e utili (P/E) tendono ad avere rendimenti aggiustati per il rischio superiori rispetto a portafogli composti di azioni con elevato P/E. Si è inoltre riscontrato un effetto sulle piccole imprese, in base al quale portafogli costituiti da società emittenti di piccole dimensioni tendono ad avere rendimenti aggiustati per il rischio superiori rispetto a quelli costituiti da portafogli di imprese di maggiori dimensioni. Inoltre, gran parte del maggior rendimento che si osserva sulle piccole imprese ha luogo in gennaio (January effect) e in particolare nelle prime settimane del mese. Inoltre, l'effetto gennaio è apparso essere più pronunciato sulle società più 'trascurate' dagli analisti. Gli effetti citati potrebbero essere spiegati come non anomalie se si considera l'effetto liquidità sui rendimenti azionari: gli investitori richiedono un premio sul rendimento di equilibrio per acquistare azioni illiquide (come spesso sono quelle delle società piccole e 'trascurate'). Un'altra spiegazione è che il modello impiegato per definire i rendimenti di equilibrio (CAPM) non sia in grado di spiegare tutti i fattori di rischio e che le 'anomalie' (per es. un elevato P/E) siano in realtà variabili esplicative autonome.

Finanza aziendale

Uno dei temi classici della f. aziendale è l'interrogativo se esista una struttura finanziaria ottimale per le imprese, cioè una composizione del passivo (ovvero le fonti di finanziamento dell'impresa, per es. azioni e strumenti di debito) che sia migliore delle altre e che quindi massimizzi il valore dell'impresa. F. Modigliani e M.H. Miller, in un lavoro del 1958, giunsero alla conclusione che la composizione del passivo di un'impresa non ne influenza il valore complessivo.

Le ragioni di tale conclusione, all'apparenza controintuitiva, sono che in un mondo efficiente il valore di un'impresa è dato dal valore delle sue attività e dai profitti che tali attività sono in grado di generare, non da come l'attivo è finanziato e quindi da come siano ripartiti i proventi generati dalla gestione. La teoria di Modigliani-Miller è basata su alcune ipotesi restrittive: tutti gli operatori hanno le medesime informazioni (assenza di asimmetrie informative); non esistono costi di transazione né tasse; gli investitori sono perfettamente razionali; non esistono costi connessi con il fallimento. L'imposizione fiscale altera il quadro di indifferenza previsto dal modello Modigliani-Miller, in quanto l'indebitamento beneficia di un vantaggio fiscale per il fatto che gli oneri finanziari sono deducibili dal reddito imponibile, mentre i dividendi non lo sono, di conseguenza ciò fa sorgere una convenienza all'indebitamento. Tuttavia, se l'utile sulle azioni viene tassato a livello personale come l'utile societario, la convenienza fiscale all'indebitamento si riduce. Il paradigma Modigliani-Miller è influenzato anche dalla presenza di costi di fallimento, che sono i costi straordinari nei quali incorre un'impresa quando incorre nel fallimento. I costi di fallimento non crescono linearmente con l'aumentare del livello di indebitamento, ma mostrano una crescita rapida oltre un dato livello. Essi inoltre variano non solo in ragione del livello ma anche della composizione per scadenza e tipologia degli strumenti di debito. Si noti infine che l'effetto fiscale e i costi di fallimento agiscono in direzione opposta, il primo a favore di un maggiore indebitamento e il secondo contro.

Infine, tanto la struttura finanziaria quanto la composizione del passivo risentono del fatto che non vi è simmetria di distribuzione dell'informazione (asimmetria informativa) tra i soggetti che finanziano l'impresa. In caso di asimmetrie informative circa la qualità degli strumenti di raccolta del capitale delle imprese, la struttura finanziaria assume rilevanza. Inoltre, in tal caso, i manager dell'impresa possono alterare i rapporti di convenienza delle varie categorie di finanziatori dopo che questi hanno concesso i loro fondi, per es. alterando la rischiosità dell'attività dell'impresa. I possibili comportamenti dei manager dell'impresa fanno a loro volta sorgere costi di agenzia o di controllo (agency costs), che si realizzano ogni qualvolta un soggetto (il principal) deve spendere risorse per controllare il comportamento di un altro (l'agent) al quale affida lo svolgimento di un incarico e con il quale è in conflitto di interesse circa le modalità di svolgimento dell'incarico stesso.I costi di agenzia relativamente alla struttura finanziaria nascono perché i fornitori di capitale di debito non sono in condizione di influenzare le decisioni dell'impresa allo stesso modo degli azionisti (che nominano il management). Di conseguenza, a fronte di rischi anticipati di 'espropriazione' da parte degli azionisti, gli obbligazionisti richiederanno un maggiore tasso di interesse sul debito. Inoltre, per tutelare i loro interessi, gli obbligazionisti imporranno clausole sul comportamento dell'impresa che ne limitano le flessibilità di gestione, il che genera costi. Altra influenza delle asimmetrie informative sulla struttura finanziaria deriva dal fatto che, se il management ha informazioni migliori rispetto ai potenziali investitori circa le prospettive di redditività dell'impresa, promuoverà un'emissione di azioni quando queste sono sopravvalutate (ovvero il prezzo corrente delle azioni è superiore rispetto a quanto giustificato dalle prospettive reddituali dell'impresa) e si asterrà dall'emettere nuovi titoli (anche a costo di dover rinunciare a opportunità di investimento con valore attuale netto positivo) quando ritiene che i titoli siano sottovalutati. L'implicazione di tale interpretazione è che i mercati tenderanno ad accogliere negativamente le nuove emissioni di titoli.

Il debito nella struttura finanziaria di un'impresa può avere anche la funzione di meccanismo disciplinare; secondo tale interpretazione, il debito incentiverebbe il management verso una più attenta gestione delle risorse finanziarie che sono disponibili. Per contro, la presenza di elevati flussi di cassa derivanti dalla gestione nonché da bassi impegni di pagamento per il servizio del debito potrebbe costituire per il management un'eccessiva protezione nei confronti di decisioni errate e un incentivo a intraprendere progetti di investimento con valore atteso netto modesto. Anche in questo caso la struttura finanziaria assume rilevanza.

Se esiste una struttura finanziaria ottimale, allora si può presumere che, nella scelta delle fonti di finanziamento alle quali fare ricorso, le imprese seguano una precisa gerarchia (pecking order). Tale gerarchia vede al primo posto nell'ordine di scelta dei manager la ritenzione degli utili (autofinanziamento), poi viene il debito e infine l'emissione di nuove azioni. Le motivazioni di tale ordine di scelta derivano principalmente dalla flessibilità progressivamente minore che le diverse fonti di finanziamento consentono al management.La gestione finanziaria delle imprese si occupa anche della decisione circa la destinazione dei flussi di cassa che residuano una volta che sono stati remunerati tutti i fattori della produzione forniti da soggetti terzi (fornitori, lavoratori, creditori). L'alternativa principale è se distribuire tali flussi di cassa agli azionisti sotto forma di dividendi oppure se reinvestirli nell'attività dell'impresa. Un noto approccio alla spiegazione della politica dei dividendi è quello di Miller e Modigliani che, in un loro celebre articolo del 1961, arrivarono alla conclusione che la politica dei dividendi è irrilevante, nel senso che il valore di un'impresa non dipende dalle sue decisioni circa le modalità di distribuzione agli azionisti degli utili della gestione. Il valore dell'impresa è dato dal valore attuale dei flussi di cassa netti che essa riesce a generare in base ai suoi progetti. La conclusione è valida sotto alcune ipotesi restrittive: assenza di differenze tra la tassazione dei dividendi e la tassazione dei guadagni in conto capitale e assenza di costi di transazione (deve essere infatti possibile per gli investitori 'generare' in modo autonomo l'ammontare di dividendo desiderato semplicemente vendendo sul mercato una parte delle loro azioni come per l'impresa emettere nuove azioni, per finanziare i progetti di investimento senza costi aggiuntivi rispetto alla ritenzione degli utili). Se il trattamento fiscale dei dividendi è svantaggioso rispetto a quello dei guadagni in conto capitale, la distribuzione di dividendi distrugge valore, in quanto va sottratto al valore dell'impresa il valore attuale dello svantaggio fiscale.

In un contesto di asimmetrie informative, ci possono essere buone ragioni per distribuire dividendi quando le variazioni dei dividendi hanno effetto segnaletico: se un'impresa aumenta i dividendi, invia al mercato il segnale (positivo) che si attende di avere per il futuro una buona redditività. Un'altra interpretazione dell'effetto segnaletico dei dividendi invece sostiene che un aumento dei dividendi potrebbe essere visto come un segnale negativo, che sottintende l'incapacità per l'impresa che ha registrato dei buoni flussi di cassa di trovare un impiego remunerativo per gli stessi e quindi preferisce distribuirli agli azionisti.

Con riguardo alla distribuzione dei dividendi, la ricerca empirica ha riscontrato alcuni comportamenti tipici da parte delle imprese: esse stabiliscono un livello di lungo periodo del payout ratio (il rapporto tra dividendi distribuiti e utili conseguiti) al quale cercano di attenersi; le modifiche nella politica dei dividendi avvengono raramente e solo quando si realizzano variazioni degli utili di lungo periodo (infatti si osserva che i dividendi tendono a essere meno variabili degli utili) e infine management e investitori paiono più attenti alle variazioni dei dividendi che al loro livello. Oltre al payout ratio (e al suo complemento, definito grado di ritenzione degli utili), nello studio della politica dei dividendi delle imprese assume rilevanza un altro indice, denominato dividend yield (tasso di dividendo), dato dal rapporto tra dividendo annuo per azione e prezzo di un'azione. Esso è una misura di redditività dell'investimento azionario e ne rappresenta una sorta di rendimento corrente (mentre l'altra componente è rappresentata dall'apprezzamento del prezzo dell'azione).

Un aspetto rilevante al quale la teoria della f. ha dedicato molta attenzione è dato dal tentativo di spiegazione delle ragioni che sottostanno al fenomeno di sottovalutazione del prezzo di offerta nelle offerte pubbliche iniziali (Initial Public Offerings, IPO) che generalmente si osserva. La fissazione del prezzo di offerta è un problema importante in quanto, da un lato, manca un prezzo di mercato di riferimento e, dall'altro, la fissazione di un prezzo troppo elevato può pregiudicare il successo dell'offerta, mentre la fissazione di un prezzo troppo basso rappresenta un costo (in termini di minori entrate) per la società emittente. Il fenomeno dell'underpricing è apparentemente irrazionale, in quanto per qualsiasi investitore sarebbe sufficiente partecipare a tutte le IPO per realizzare extraprofitti. Tuttavia questa conclusione non tiene conto del fenomeno delle asimmetrie informative, che nella fattispecie assumono la forma di 'maledizione del vincitore': se nel mercato esistono soggetti informati (che conoscono il vero valore dell'emissione) e soggetti non informati, i primi parteciperanno solo alle operazioni nelle quali il valore dell'azione è superiore al prezzo di offerta, i secondi parteciperanno a tutte le operazioni. Per questo motivo, la probabilità che i non informati si aggiudichino le azioni in corso di emissione è proporzionalmente superiore quando le emissioni sono 'cattive' (e i soggetti informati non vi partecipano). Allora, per compensare la collettività degli investitori dall'effetto di maledizione del vincitore le società emettono i titoli a prezzi mediamente sottovalutati.

Finanza comportamentale

L'impianto sin qui visto della f. classica è posto in discussione dalle sue fondamenta dalla f. comportamentale, introdotta con i lavori di D. Kahneman e A. Tversky degli anni Settanta. L'affermazione principale della f. comportamentale è che nella realtà gli agenti economici prendono le loro decisioni seguendo 'regole' diverse rispetto a quelle di piena razionalità ipotizzate dalla f. classica. Tali elementi di irrazionalità portano a decisioni 'sbagliate' e quindi inspiegabili secondo il paradigma di piena razionalità della f. classica. Gli errori derivano sia dal fatto che i soggetti economici non utilizzano tutta l'informazione necessaria per prendere decisioni corrette sia dal fatto che, anche quando dispongono di tutta l'informazione pertinente e necessaria, non la applicano correttamente e giungono a decisioni subottimali o contraddittorie. Le deviazioni dimostrate dai decisori economici rispetto a un comportamento perfettamente razionale sono diverse. Innanzi tutto gli investitori tendono a essere troppo ottimisti circa le proprie capacità: non tengono conto di tutta la variabilità che caratterizza i fenomeni economici e tendono a considerare gli eventi molto probabili come certi e quelli poco probabili come impossibili. In secondo luogo gli investitori tendono a pensare che gli obiettivi saranno raggiunti più rapidamente e più facilmente di quanto sarebbe realistico attendersi, e a ritenere irrazionalmente che alcune delle 'cose che vanno male' tenderanno spontaneamente a migliorare. In terzo luogo i decisori sono caratterizzati dall'illusione della rappresentatività in base alla quale tendono a riconoscere stereotipi anche dove non vi sono. Ciò conduce ad assumere decisioni basandosi su un sottoinsieme delle informazioni rilevanti; in particolare si prendono in considerazione solo le informazioni che confermano lo stereotipo e si trascurano quelle che tenderebbero a smentirlo.Inoltre i decisori tendono a mostrare conservatorismo e ancoraggio. In base a tale distorsione, le nuove informazioni che smentiscono la situazione esistente sono sottovalutate, e si tende a perseverare nelle proprie opinioni per troppo tempo, anche qualora una nuova informazione interviene a smentirle. La distorsione della disponibilità si verifica quando, nel valutare la probabilità di un evento qualsiasi, i decisori tendono a ricercare nella propria memoria l'informazione rilevante per prendere la decisione, senza tenere conto del fatto che, basandosi sulla propria memoria, non tutte le informazioni rilevanti possono essere ugualmente disponibili o recuperabili e che tendono a prevalere le impressioni più vivide o più recenti. Infine, troppo spesso i decisori trascurano di tenere conto delle specificità del campione dal quale le loro generalizzazioni sono tratte, e quindi individuano relazioni di causa ed effetto dove in realtà non ce ne sono.

Tali limiti cognitivi hanno importanti conseguenze dal punto di vista della f., dato che, se il paradigma di razionalità è violato, il soggetto economico non si muove più in base al principio di massimizzare il rendimento per dato rischio (o minimizzare il rischio per dato rendimento). Inoltre, se le persone mostrano limiti cognitivi nelle loro decisioni, anche il principio di non arbitraggio, che è uno dei cardini della teoria della f., viene meno, dato che le persone, a causa dei loro limiti cognitivi, non sono nelle condizioni di approfittare delle occasioni di arbitraggio e quindi di eliminare le inefficienze del mercato.

La critica derivante alla f. classica dalla f. comportamentale non è comunque stata in grado di fornire un paradigma alternativo alla spiegazione dei fenomeni finanziari né alla determinazione dei prezzi delle attività finanziarie, per i quali le previsioni basate sui modelli classici restano ancora valide in quanto empiricamente in larga misura verificate. Tuttavia, le distorsioni comportamentali che essa mette in luce sono sicuramente significative e possono servire come elenco degli errori da evitare nel momento in cui si assumono decisioni finanziarie.

bibliografia

H. Markowitz, Portfolio selection, in Journal of finance, 1952, 1, pp. 77-91.

F. Modigliani, M.H. Miller, The cost of capital, corporation finance, and the theory of investment, in American economic review, 1958, 3, pp. 261-97.

M.H. Miller, F. Modigliani, Dividend policy, growth and the valuation of shares, in Journal of business, 1961, 4, pp. 411-33.

W.F. Sharpe, Capital asset prices: a theory of market equilibrium under conditions of risk, in Journal of finance, 1964, 3, pp. 425-42.

E.F. Fama, Efficient capital markets. A review of theory and empirical work, in Journal of finance, 1970, 2, pp. 383-417.

S.A. Ross, The arbitrage theory of capital asset pricing, in Journal of economic theory, 1976, 13, pp. 341-60.

D. Kanheman, A. Tversky, Prospect theory: an analysis of decision under risk, in Econometrica, 1979, 2, pp. 263-91.

S.A. Ross, R.W. Westerfield, J.J. Jaffe, Corporate finance, Chicago 1988, 19964 (trad. it. Bologna 1997), 20057.

A. Damodaran, Corporate finance: theory and practice, New York 1997, 20012 (trad. it. Milano 2001).