Sicurezza sociale

Sicurezza sociale

Il sistema della sicurezza sociale. Tipologie e principî fondamentali

I sistemi della sicurezza sociale comprendono istituzioni pubbliche che erogano una serie di prestazioni (monetarie o in natura), definiscono e accertano le condizioni che a esse danno diritto, impongono gli oneri che il loro finanziamento comporta; le forme concrete che tali sistemi assumono variano considerevolmente da paese a paese e per uno stesso paese nel corso del tempo e a seconda dei gruppi sociali interessati o delle prestazioni previste.La varietà delle forme può essere ricondotta ad alcune tipologie fondamentali in funzione dei principî su cui si fondano da un lato l'individuazione delle popolazioni di riferimento e dall'altro la determinazione della natura, dell'entità e della distribuzione dei diritti e degli obblighi. Si parla di sistemi universalistici quando la popolazione di riferimento è quella dell'intera nazione, e di sistemi a base occupazionale quando la popolazione è formata da gruppi di soggetti che svolgono uno stesso tipo di attività (per esempio lavoratori dipendenti del settore privato, coltivatori diretti, ecc.; v. Ferrera, Modelli..., 1993); vi sono però anche sistemi (come per esempio quelli dei reduci di guerra o quelli destinati a portatori di particolari handicaps) per i quali i criteri di individuazione non sono né universalistici né occupazionali. Solitamente, ma non sempre, la popolazione dei titolari dei diritti coincide con quella dei titolari degli obblighi.

La determinazione dei diritti e degli obblighi può basarsi sul principio della cittadinanza, su quello assistenziale o su quello previdenziale. I sistemi che si basano sui diritti di cittadinanza sono di tipo compiutamente universalistico in quanto interessano in modo incondizionato tutti coloro che presentano certi requisiti formali come quelli della cittadinanza o della maggiore età (in alcuni casi tuttavia anche stranieri non residenti che vivono nel paese possono essere titolari di diritti o di obblighi analoghi a quelli dei comuni cittadini); a essi corrispondono solitamente prestazioni uguali, almeno teoricamente, per tutti. La ripartizione degli oneri che questo tipo di prestazioni comporta avviene attraverso la fiscalità generale e quindi anch'essa in forma universalistica.

Il principio assistenziale si presenta come un caso di universalismo condizionato: universalismo, in quanto i diritti assistenziali spettano di norma a tutta la popolazione (non mancano tuttavia gli esempi di sistemi assistenziali a base occupazionale, come nel caso delle pensioni minime nel nostro paese), condizionato, in quanto i diritti alle prestazioni sono subordinati all'esistenza e all'accertamento di una situazione di bisogno o di povertà. Anche in questo caso la copertura degli oneri segue un criterio universalistico e avviene attraverso la fiscalità generale.Il principio previdenziale condiziona le erogazioni al precedente versamento di contributi e le determina in base a meccanismi di tipo finanziario e assicurativo. L'ambito della sua applicazione è limitato dall'esistenza di una base contributiva. Il fatto che i redditi soggetti a contribuzione si differenzino non solo quantitativamente ma anche qualitativamente, per diverse categorie di soggetti, fa sì che i sistemi basati su questo principio siano spesso di tipo occupazionale. I sistemi basati sui diritti di cittadinanza sono necessariamente pubblici; lo stesso vale per quelli che svolgono funzioni di tipo assistenziale su larga scala e che abbisognano di una base contributiva ampia e obbligatoria (istituzioni private senza fini di lucro, finanziate su base volontaria, possono svolgere funzioni assistenziali, ma solo in ambiti circoscritti); le funzioni di tipo previdenziale possono essere organizzate anche su base privatistica (come avviene nel caso dei sistemi pensionistici, che affiancano, in proporzioni diverse da paese a paese, forme pubbliche e private), assumendo tuttavia caratteristiche diverse da quelle proprie delle istituzioni pubbliche.

La distinzione tra i principî che abbiamo indicato ha un carattere più logico che fattuale-descrittivo (in una stessa istituzione possono trovarsi mescolati o confusi elementi riconducibili a diversi principî); essa acquista rilevanza quando si presenti il problema di ridisegnare il sistema, in quanto fornisce le basi per la ridefinizione degli obiettivi e per la riallocazione dei diritti, dei costi e degli oneri di copertura finanziaria. In questa sede consideriamo come parti del sistema della sicurezza sociale istituzioni pubbliche appartenenti a ciascuna delle categorie ricordate sopra; è tuttavia importante ricordare che nella letteratura nordamericana la locuzione social security designa solo una parte delle istituzioni di tipo previdenziale (quelle che fanno capo al sistema pensionistico pubblico), mentre nel nostro paese alcuni autori - per esempio Ferrera (v., Modelli..., 1993) - riservano la locuzione 'sicurezza sociale' alle istituzioni di tipo universalistico basate sul principio dei diritti di cittadinanza. Come si è ricordato, le istituzioni che formano il sistema della sicurezza sociale prevedono erogazioni sia di tipo monetario, sia in natura; la nostra analisi farà riferimento prevalentemente ad aspetti economici, distributivi, finanziari o di equità suscettibili di espressione quantitativa, che sono più direttamente riconducibili alle erogazioni di tipo monetario e alla nozione di 'sostegno del reddito' o income maintenance (v. Goodin, 1995).

Secondo alcune impostazioni più radicali l'intero sistema della sicurezza sociale incarnerebbe un principio di distribuzione e allocazione del reddito alternativo a quello del mercato: "la sicurezza sociale [...] è il più potente strumento di allocazione del reddito secondo i bisogni piuttosto che sulla base del potere economico" (v. Piachaud, 1980, p. 171). Una visione più moderata porta ad attribuire questa caratteristica a una parte soltanto (rilevante, ma non necessariamente prevalente) del sistema, in particolare a quella che fa capo ai diritti di cittadinanza e alla funzione assistenziale, mentre le funzioni di tipo previdenziale comportano per lo più riallocazioni di risorse secondo principî assicurativi o precauzionali non incompatibili con la logica del mercato.Il dibattito recente sul ridimensionamento del ruolo dello Stato, che ha investito anche il sistema della sicurezza sociale, ha visto emergere proposte che, nelle versioni più radicali, prevedono da un lato l'attribuzione allo Stato delle sole prestazioni legate ai diritti di cittadinanza e alle funzioni assistenziali, e dall'altro la privatizzazione delle funzioni di tipo previdenziale.

Complessità dell'evoluzione storica

L'evoluzione storica delle classi di istituzioni che vengono considerate in questo articolo è assai complessa e presenta significative differenze da paese a paese (per un esame di esse rinviamo a Ferrera - v., Modelli..., 1993 - e a Ritter - v., 1989 - nonché a Benessere, Stato del). Le pietre miliari di questa evoluzione sono rappresentate dalle Poor laws inglesi del 1834, che delineano un sistema assistenziale funzionale alla formazione di un'ampia forza lavoro disponibile per lo sviluppo capitalistico (attraverso il mantenimento di uno scarto adeguato tra i salari dell'industria e il sussidio di povertà e il condizionamento di quest'ultimo alla prestazione di lavoro presso le workhouses); dalla nascita negli anni ottanta del secolo scorso in Germania di un sistema previdenziale obbligatorio a base occupazionale; dall'affermarsi di sistemi universalistici nei Paesi Scandinavi, nel periodo compreso tra le due guerre mondiali, e in Gran Bretagna nel secondo dopoguerra (Piano Beveridge). In Italia l'evoluzione ha inizio negli anni ottanta del secolo scorso, riceve un impulso nel primo dopoguerra e in seguito alla crisi degli anni trenta (la costituzione dell'INPS e dell'INAIL è del 1933), e prosegue negli anni sessanta e settanta seguendo un processo estensivo delle coperture e dei benefici, poco consapevole dei vincoli economici e finanziari e dominato dalla ricerca del consenso politico dei gruppi di potere meglio organizzati. Tale sviluppo segue prevalentemente il modello occupazionale tedesco e si caratterizza per una forte e disordinata espansione lungo linee categoriali che spesso creano situazioni di stridente privilegio. Malgrado il prevalere del modello occupazionale, l'adozione, con la riforma del 1978, del principio universalistico nel campo dell'assistenza sanitaria fa tutto sommato del sistema italiano un caso tipico di sistema misto (v. Ferrera, Modelli..., 1993).

Funzione assistenziale e diritti di cittadinanza

Le prestazioni legate ai diritti di cittadinanza e quelle di tipo assistenziale presentano elementi comuni, ma anche di differenziazione. È un elemento comune il fatto che tali prestazioni sono riconducibili a uno stesso principio generale di equità, secondo il quale ogni individuo ha diritto alla garanzia di uno standard di vita minimo, e non sono legate al preventivo versamento di contributi da parte dei beneficiari. Gli elementi di differenziazione stanno nelle concrete specificazioni del comune principio di equità, nell'individuazione delle popolazioni di riferimento, nei criteri di verifica delle condizioni che danno diritto alle prestazioni, nell'essere destinate ai soggetti in quanto singoli individui (nel caso dei diritti di cittadinanza) o in quanto rappresentanti di nuclei familiari (nel caso dell'assistenza). Il fatto che in entrambi i casi le prestazioni non siano condizionate al pagamento di contributi implica che il finanziamento avvenga attraverso lo strumento fiscale: nel caso dei diritti di cittadinanza l'amministrazione e gli oneri spettano allo Stato centrale, mentre nel caso delle prestazioni assistenziali gli organi interessati possono anche essere amministrazioni locali o istituti speciali.

Le proprietà fondamentali delle prestazioni legate ai diritti di cittadinanza sono di essere assolutamente incondizionate, subordinate solo a requisiti generali, come la cittadinanza o la maggiore età, e uniformi. Esse possono essere in natura (istruzione di base o assistenza sanitaria gratuite) o monetarie. Le prestazioni monetarie possono assumere le forme per molti versi equivalenti (v. Haveman, 1996) del reddito minimo garantito (chiamato anche reddito di cittadinanza o basic income), del credito di imposta (credit income tax) o dell'imposta negativa sul reddito (negative income tax) (v. Friedman, 1962; v. Watts, 1987).Mentre le prestazioni legate ai diritti di cittadinanza intendono garantire a priori il raggiungimento dello standard minimo (assicurando un certo livello di disponibilità monetaria o di servizi pubblici gratuiti), quelle assistenziali operano per così dire ex post, essendo condizionate all'accertamento di condizioni di povertà cui cercano di porre rimedio attraverso una serie di erogazioni monetarie o in natura. Poiché la nozione di povertà tiene generalmente conto delle condizioni familiari, le prestazioni assistenziali risultano prevalentemente destinate alle famiglie; il fatto che l'accertamento delle condizioni di povertà (means test) presupponga la richiesta degli interessati fa sì che, per scarsa informazione, per pudore o per altri motivi, alcuni soggetti che non fanno richiesta non ottengano prestazioni cui avrebbero diritto e che otterrebbero automaticamente se si adottasse il principio dei diritti di cittadinanza. In alcuni sistemi (come per esempio quello degli Stati Uniti) i diritti assistenziali hanno carattere universale e spettano a tutti coloro che si trovano al di sotto della soglia di povertà; in altri (come quello italiano) le prestazioni fanno riferimento a particolari categorie e si hanno quindi, per esempio, prestazioni assistenziali di tipo monetario riservate a soggetti che svolgano o abbiano svolto un'attività lavorativa (in Italia le pensioni sociali o le pensioni integrate al minimo).

Negli Stati Uniti la soglia di povertà è determinata analiticamente come il valore di uno standard minimo di consumi fondamentali (definito in funzione della composizione e della numerosità del nucleo familiare), che risulta dalla fissazione, da un lato, di un livello minimo di consumi alimentari e, dall'altro, di un rapporto tipico tra consumi alimentari e non alimentari nel bilancio di una famiglia povera (v. Schiller, 1995⁶). Coerentemente con tale determinazione della soglia di povertà le erogazioni sono definite in natura (assistenza sanitaria gratuita, alloggio a basso prezzo) o in forma finanziaria, ma vincolate a un tipo particolare di spesa (come i 'buoni cibo' o food stamps). In altri paesi la soglia minima non è determinata analiticamente e in termini assoluti, ma direttamente come un particolare livello di reddito, solitamente definito come una particolare frazione del reddito medio o di quello mediano; a questo tipo di determinazione sono più frequentemente associate erogazioni in forma monetaria e non vincolata. Le funzioni assistenziali sono spesso distribuite tra una grande varietà di istituzioni pubbliche (centrali e locali) che adottano criteri particolari per la definizione sia della soglia di povertà sia delle erogazioni (per l'Italia v. Negri e Saraceno, 1996).

Meriti comparati di assistenza e diritti di cittadinanza

La valutazione comparata delle politiche ispirate ai diritti di cittadinanza e alla funzione assistenziale presenta elementi contrastanti.

1. Quanto più la povertà ha carattere intensivo e assume connotazioni particolari per diverse categorie o settori, tanto più la logica specifica dei principî assistenziali risulta preferibile a quella universalistica dei diritti di cittadinanza. Un sistema articolato di interventi assistenziali sembra (almeno in teoria) adattarsi meglio a una valutazione pluridimensionale degli standard da garantire e delle risorse di volta in volta disponibili, e può risultare più efficiente nell'indirizzare risorse specifiche là dove sono effettivamente richieste.

2. Le politiche ispirate ai diritti di cittadinanza hanno una base più ampia e interessano un maggior numero di fruitori: ne deriva che, a parità di risorse disponibili, esse comportano una minore incidenza pro capite delle prestazioni e una minore efficacia nel porre rimedio al fenomeno della povertà.

3. Proprio in forza della maggiore complessità degli obiettivi, le politiche assistenziali presumono o sottintendono una notevole quantità di conoscenze sociologiche riguardo ai soggetti interessati e di giudizi morali riguardo alle condizioni che meritano di essere promosse o corrette attraverso l'intervento pubblico e all'entità dei particolari interventi; esse comportano la possibilità di errori (che possono addirittura creare nuove forme di discriminazione e di cattiva allocazione delle risorse) e di duplicazioni, e l'istituzione, spesso costosa, di enti o amministrazioni appositi per la loro gestione (v. Goodin, 1992). I sistemi basati sui diritti di cittadinanza, per contro, richiedono il semplice accertamento dei requisiti formali della cittadinanza e delle caratteristiche anagrafiche (per esempio l'età); ai vantaggi della maggiore semplicità ed economicità di gestione si aggiungono quelli morali o psicologici di non condizionare la fruizione alla dichiarazione di uno stato di indigenza, che potrebbe risultare mortificante e addirittura scoraggiare alcuni soggetti dall'esercitare i propri diritti.

4. Le politiche assistenziali spesso prescrivono prestazioni uguali per quanti si trovano al di sotto della soglia di povertà, indipendentemente dalla misura in cui se ne discostano. Ciò può far sì che alcuni soggetti restino, malgrado i sussidi, al di sotto della soglia e che altri si portino grazie a essi sensibilmente al di sopra e si trovino in condizioni di vantaggio rispetto a quei soggetti che raggiungono autonomamente e senza sussidi la soglia minima (una situazione che non si verifica con le erogazioni legate ai diritti di cittadinanza).

5. Poiché operano attraverso l'introduzione di un numero limitato di parametri nel normale sistema di tassazione del reddito, le politiche basate sui diritti di cittadinanza comportano solitamente una serie di effetti redistributivi (potenzialmente distorsivi) per soggetti che non sono in alcun modo interessati dal fenomeno della povertà. Più specificamente, se si interviene su un sistema di tassazione del reddito introducendovi un elemento di reddito minimo garantito (o una componente di tassa negativa), e se si mantiene invariato il gettito complessivo, vi sarà una fascia di percettori di reddito le cui condizioni rimarranno invariate, mentre si avranno effetti redistributivi a favore o a sfavore di quanti si trovino rispettivamente al di sotto e al di sopra di tale fascia.

6. Operando essenzialmente attraverso i parametri dell'imposta sul reddito, le politiche basate sui diritti di cittadinanza sono caratterizzate da un'inevitabile imprecisione, in quanto tendono, in maggiore o minor misura, o a estendere le garanzie e il sostegno anche a soggetti e a fasce di reddito cui non sarebbero propriamente destinati o a non raggiungere l'intera popolazione obiettivo. Tali sconfinamenti (in particolare quelli verso l'alto) possono essere ridotti attraverso parametri (di prelievo fiscale o di determinazione delle garanzie) che comportino una rapida diminuzione dei sostegni man mano che crescono i redditi autonomamente guadagnati. La maggior precisione rispetto all'obiettivo viene tuttavia pagata con l'accentuazione degli effetti disincentivanti nei confronti dell'offerta di lavoro, una sorta di 'legge ferrea' per la quale "la garanzia per tutti i cittadini di un livello di vita adeguato, finanziata attraverso le imposte personali sul reddito, richiede una struttura delle aliquote marginali di tassazione che comporta rilevanti disincentivi al lavoro" (v. Haveman, 1996, p. 29).

Possibilità di distorsioni nel sistema degli incentivi

La possibilità di contare su risorse non guadagnate riduce gli incentivi a svolgere attività retribuite e produttive; più in generale effetti distorsivi possono prodursi in tutti i casi in cui le garanzie attenuino le conseguenze negative di circostanze il cui verificarsi non dipende solo da eventi accidentali, ma anche da comportamenti intenzionali. Questi effetti possono riguardare le scelte lavorative, la formazione di risparmio, la propensione ad avere figli fuori dal matrimonio, a mantenere unita la famiglia e in generale ad avere cura di sé (v. Schiller, 1995⁶). Ogni giudizio sulla portata di questi effetti distorsivi dei comportamenti e sui meriti comparati da questo punto di vista dell'assistenza e dei diritti di cittadinanza deve tener conto della natura delle diverse prestazioni e delle condizioni cui la loro erogazione è sottoposta.

Secondo alcuni critici le istituzioni assistenziali genererebbero una propensione a restare stabilmente in una situazione di dipendenza (configurando una 'trappola della povertà') e a prolungare tale situazione anche per le generazioni future. Una parte significativa (e non rilevabile con i normali strumenti statistici o econometrici) di questi effetti potrebbe emergere lentamente attraverso i mutamenti nelle abitudini e nelle norme che regolano i comportamenti individuali: la riluttanza ad accettare una condizione di dipendenza si ridurrebbe con il prolungarsi della situazione e con il crescere del numero di quanti la condividono. È stata anche avanzata l'ipotesi (v. Lindbeck, 1995) che la crisi del Welfare State sia in gran parte dovuta alla sottovalutazione di tali effetti di lungo periodo, nel momento in cui sono state compiute le scelte istituzionali decisive.

Gli effetti distorsivi sono massimi se le prestazioni sono generalizzate, si riducono se invece esse sono limitate a classi particolari di soggetti. Le erogazioni assistenziali offerte a persone che abbiano raggiunto i limiti della vita lavorativa, abbiano visto menomate le proprie capacità di lavorare o siano gravate da carichi familiari che assorbono quasi tutte le loro risorse ed energie esercitano un'influenza assai modesta sulle scelte occupazionali; resta tuttavia aperta la possibilità che le garanzie assistenziali facciano aumentare per certe classi di soggetti la probabilità di venirsi a trovare in alcune delle condizioni indicate.

I sistemi in cui le prestazioni sono subordinate alla verifica delle condizioni economiche dei destinatari e diminuiscono al crescere dei guadagni (fino a venir meno quando questi superino una certa soglia) comportano una sorta di particolare tassazione implicita del reddito nelle fasce vicine alle soglie critiche. In alcuni casi per alcune fasce di reddito tale tassazione può raggiungere o superare il 100% (v. Schiller, 1995⁶, cap. 11). Forme così estreme di disincentivo non si hanno per i diritti di cittadinanza, che tuttavia, applicandosi a una base più ampia, possono produrre effetti aggregati di maggiore intensità.In diversi paesi sono in corso processi di revisione dei sistemi assistenziali aventi di mira l'attenuazione degli effetti disincentivanti e l'alleggerimento degli oneri per le finanze pubbliche: essi consistono nella riduzione del tasso marginale di tassazione implicita nelle regole di erogazione, nel rendere più selettivi i criteri di ammissione alle prestazioni e talora nell'introduzione di termini temporali, superati i quali le prestazioni vengono meno o si riducono sensibilmente, pur perdurando le condizioni di reddito che a esse hanno dato titolo.

Sia i sistemi basati sui diritti di cittadinanza, sia quelli assistenziali che riconoscono diritti a quanti abbiano redditi inferiori alla soglia di povertà implicano il superamento di una sorta di patto sociale implicito, in forza del quale i diritti a certe condizioni di vita (anche superiori a quelle immediatamente realizzabili con i redditi effettivamente guadagnati) si basano sulla partecipazione a qualche attività produttiva, o quantomeno sulla disponibilità a partecipare, espressa dall'impegno ad accettare offerte di lavoro o a prestare servizi di pubblica utilità. Le valutazioni delle implicazioni del superamento di tale patto sono assai controverse ed è assai dubbio se un nuovo patto che non abbia come fondamento l'accettazione di un comune destino lavorativo possa ottenere l'ampiezza minima di consensi richiesta per la sua realizzazione.

La nozione di povertà

Le funzioni assistenziali e, in forma implicita, gli stessi diritti di cittadinanza fanno riferimento alla nozione di povertà: è quindi opportuno fornire qualche chiarimento sulle diverse interpretazioni che se ne possono dare e sui tipi di interventi che a esse corrispondono (v. Atkinson, 1983 e Poverty, 1987; v. Schiller, 1995⁶).

La prima distinzione da fare è tra nozioni assolute e relative. Le prime fanno riferimento a livelli minimi del reddito o di alcune forme di consumo o di attività (vitto, alloggio, abbigliamento, salute, istruzione, ecc.), al di sotto dei quali vengono meno le condizioni di una vita civile. Le nozioni relative fanno invece riferimento al solo reddito e segnalano condizioni acute di inferiorità; secondo una delle più diffuse di queste definizioni la soglia di povertà è rappresentata da redditi pari alla metà del reddito mediano (quello che è superato da circa metà della popolazione e che non è raggiunto dall'altra metà, un valore che nelle curve di distribuzione del reddito normalmente si situa un poco al di sotto di quello medio). L'adozione di una stessa soglia di povertà, definita semplicemente in termini di reddito relativo può produrre risultati diversi nell'attribuzione della condizione di povertà a seconda che i redditi di riferimento siano quelli di un singolo periodo o di intervalli pluriennali e che si tenga o meno conto di circostanze (come per esempio l'età) cui sono associati redditi sistematicamente, ma solo temporaneamente, ridotti.

Anche nel campo delle nozioni assolute si può distinguere tra quelle che fanno riferimento a standard specifici per ciascuna delle classi fondamentali di consumo o di attività e quelle che definiscono un unico standard in termini di reddito. La prima impostazione tende a privilegiare forme di assistenza direttamente in natura e trasferimenti finanziari vincolati a particolari forme di impiego (per esempio buoni spendibili per l'acquisto di cibo, di istruzione, per spese di affitto, ecc.) e implica la nozione di una gerarchia (di tipo 'meritorio') dei consumi; la seconda riconosce più ampio spazio alla facoltà di scelta degli assistiti e prevede trasferimenti prevalentemente monetari e non vincolati.

Una seconda distinzione nel campo delle nozioni assolute di povertà è tra quelle che definiscono standard universali riferiti a soggetti omogenei e quelle che tengono conto del fatto che i mezzi finanziari o materiali richiesti per raggiungere uno stesso risultato possono variare in misura considerevole da un soggetto all'altro (per esempio in funzione del sesso, dell'età, dell'area geografica di residenza, del grado di istruzione, dello stato di salute, della presenza di handicaps, ecc.). Ancor più ricca risulta la gamma delle differenziazioni se, oltre che degli elementi indicati, si tiene conto anche del grado di realizzazione delle capacità individuali (v. Sen, 1976 e 1992). A questo proposito Sen ha fatto notare che la nozione assoluta e quella relativa possono svolgere ruoli complementari, per esempio quando forme assolute di povertà, come quelle associate alla perdita di decoro, di rispettabilità sociale o di autostima, ecc., si traducono in indici di povertà che variano in funzione del livello del reddito e assumono quindi un'espressione di tipo relativo (v. Sen, 1984).

Se nel corso del tempo il valore della soglia di povertà viene aggiustato al variare dei prezzi dei beni di consumo fondamentali, il reddito di povertà rimane costante in termini reali, ma corrisponde, per il generale aumento del reddito pro capite, a livelli via via più bassi nella scala della distribuzione dei redditi. La crescente diseguaglianza nella distribuzione dei redditi che si è verificata negli ultimi decenni in molti paesi industrializzati (in particolare negli Stati Uniti) e il marcato peggioramento della posizione relativa dei gruppi meno favoriti hanno potuto quindi accompagnarsi a una sostanziale stabilità della quota nella popolazione totale dei poveri definiti sulla base di una nozione assoluta.

Le nozioni assolute sono in genere le meno controverse, essendo assai difficile che soggetti che rientrano in una nozione assoluta di povertà non rientrino anche in una relativa (applicata allo stesso paese). Anche esse presentano tuttavia elementi di relatività, in quanto la definizione degli standard minimi (e ancor più dei mezzi per realizzarli) varia nel corso del tempo e varia ovviamente con l'estensione dell'area geografica di riferimento (un'analisi condotta con riferimento, per esempio, a un paese come gli Stati Uniti classificherà tra i poveri soggetti che non rientrerebbero in tale definizione in un'analisi che comprendesse anche i paesi africani). La possibilità di diverse classificazioni non corrisponde a difetti logici di impostazione, ma riflette la dimensione normativa del concetto: la povertà è quella condizione cui si deve porre rimedio in un quadro di diritti e di doveri riferiti a una collettività politica che ne definisce la portata, specificando gli strumenti per realizzarli e i vincoli cui il loro impiego è sottoposto.

La funzione previdenziale

Nel caso della funzione previdenziale le prestazioni sono tipicamente riservate a soggetti che abbiano precedentemente partecipato al sistema come contribuenti e il loro valore è influenzato sia da quello dei contributi, sia (in genere, ma non sempre) dalla durata del periodo di contribuzione. L'obiettivo è la stabilizzazione dei redditi nell'arco del ciclo di vita di un individuo o di un nucleo familiare e il termine di riferimento è rappresentato dai redditi raggiunti in epoche precedenti o in diverse circostanze. Le istituzioni fondamentali che formano il sistema previdenziale sono i sussidi di disoccupazione e i sistemi pensionistici di invalidità e di 'vecchiaia e superstiti'.I pagamenti legati alla funzione previdenziale sono normalmente condizionati al verificarsi di particolari circostanze oggettive (il raggiungimento di una certà età, la perdita del posto di lavoro, ecc.) di natura incerta. Ciò introduce un elemento assicurativo che risulta prevalente e caratterizzante quando: 1) gli eventi che danno diritto alle prestazioni sono puramente aleatori e indipendenti dai comportamenti dei beneficiari; 2) l'istituzione non presenta elementi redistributivi, essendovi una diretta relazione tra il valore atteso delle prestazioni e quello dei contributi versati e una sostanziale copertura delle prime attraverso i secondi. Se, come nel caso dei sistemi pensionistici, le prestazioni si concentrano in epoche successive a quelle del pagamento dei contributi e il loro valore atteso cresce sistematicamente con il trascorrere del tempo, l'istituzione svolge, oltre a quella assicurativa, anche la funzione di trasferire risorse da una fase a un'altra del ciclo di vita, e presenta quindi alcuni tratti tipici di un piano di risparmio.

I sussidi di disoccupazione

I sussidi di disoccupazione sono pagati ai lavoratori che, avendo perso il posto, siano alla ricerca di una nuova occupazione; essi evitano brusche cadute del tenore di vita e consentono di impostare meglio la ricerca di una nuova occupazione. A queste funzioni si aggiunge quella macroeconomica di attenuare le oscillazioni della domanda di consumi, in presenza di variazioni del reddito, operando come fattore di smorzamento del ciclo o 'stabilizzatore automatico'. L'erogazione dei sussidi di disoccupazione corrisponde a una funzione di tipo assicurativo: tutti i soggetti esposti al rischio (di disoccupazione) pagano dei premi che servono a indennizzare (almeno parzialmente) i soggetti per i quali il rischio si materializza in danno effettivo. Poiché tale funzione non implica alcuna sistematica azione redistributiva fondata sul potere sovrano di imposizione fiscale dello Stato, si potrebbe in linea di principio pensare di affidarla a istituzioni private (per es. a consorzi di imprese). Diversi motivi rendono tuttavia impraticabile questa soluzione. Il rischio di disoccupazione non si presta alla diversificazione su cui si fonda la normale funzione assicurativa (v. Barr, 1987), in quanto gli eventi che determinano l'emergere del danno (la disoccupazione di un particolare soggetto in un particolare momento) non sono tra loro indipendenti. I meccanismi che regolano i fenomeni ciclici fanno sì che (entro certi limiti) all'aumentare del numero dei disoccupati aumenti anche la probabilità che soggetti correntemente occupati perdano il posto, o che diminuisca la probabilità che soggetti disoccupati trovino un lavoro: un sistema di assicurazione privato sarebbe quindi esposto a seri rischi di collasso in occasione di crisi o recessioni che vedano aumentare sensibilmente il tasso di disoccupazione. Inoltre, anche indipendentemente dai fenomeni di tipo epidemico che caratterizzano le crisi, le probabilità che un individuo disoccupato e in cerca attiva di lavoro trovi un posto tendono a variare (in genere negativamente) con il protrarsi dello stato di disoccupazione (una situazione che dà luogo al fenomeno, ampiamente studiato, della disoccupazione di lunga durata: v. Walsh, 1987). Infine, la presenza di un'assicurazione contro la disoccupazione influenza i comportamenti degli assicurati (un esempio di 'rischio morale' o moral hazard): un generoso sussidio di disoccupazione può indurre gruppi di lavoratori occupati a perseguire politiche salariali aggressive che comportano una certa riduzione dell'occupazione, può provocare un minore attivismo nella ricerca di un posto da parte dei disoccupati, o può indurli a cercare condizioni (di lavoro e retributive) particolarmente favorevoli e non facilmente ottenibili.

La presenza di questi elementi richiede un sistema pubblico che da un lato apra l'accesso a risorse fiscali che possano, se necessario, aggiungersi ai premi e alle riserve di un puro sistema assicurativo, e che dall'altro affianchi alla semplice funzione integrativa dei redditi altre funzioni appartenenti alla famiglia delle politiche attive del mercato del lavoro, che agiscano sui comportamenti individuali e modifichino le condizioni sia della domanda sia dell'offerta di lavoro. I sussidi di disoccupazione presentano una grande varietà di forme nei diversi settori e paesi e nelle diverse epoche. Il livello del sussidio può essere costante o variabile (con il protrarsi della disoccupazione), definito in termini assoluti e uguali per tutti o (più frequentemente) come una quota del salario precedente; la sua durata può variare da pochi mesi a diversi anni o essere addirittura indefinita (v. Layard e altri, 1994, pp. 75-77). Quando l'erogazione del sussidio sia gestita da un'agenzia pubblica che svolge anche una funzione di collocamento, il sussidio di disoccupazione può essere condizionato all'accettazione delle proposte di lavoro presentate dall'agenzia (un certo numero di rifiuti fa decadere dal diritto), alla frequenza di corsi di riqualificazione professionale o alla partecipazione a progetti pubblici.

Gli effetti del sussidio di disoccupazione sulle scelte occupazionali variano considerevolmente in funzione del livello, della durata, dell'andamento temporale e delle condizioni di accesso (v. Atkinson, Income..., 1987). Diversi autori hanno manifestato l'opinione che sussidi troppo generosi abbiano contribuito negli ultimi decenni al graduale aumento della disoccupazione verificatosi nella maggior parte dei paesi industrializzati e in particolare in quelli europei (v. Layard e altri, 1991 e 1994); altri hanno sottolineato come la presenza di questi sussidi stimoli la partecipazione alla forza lavoro e possa quindi far aumentare congiuntamente l'occupazione e la disoccupazione (v. Clark e Summers, 1990). In seguito a queste critiche, nell'impostazione dei sussidi di disoccupazione si è avuto un progressivo spostamento da un'ottica di sicurezza sociale a una di politica (attiva) del mercato del lavoro, che privilegia l'obiettivo di contenere la disoccupazione rispetto a quello, parzialmente confliggente, di sostenere i redditi.

Il sistema pensionistico

I sistemi pensionistici prelevano contributi sulla massa dei partecipanti e distribuiscono pensioni al verificarsi di una delle seguenti condizioni: a) raggiungimento di un limite di età (età pensionabile) e definitiva cessazione di ogni attività lavorativa; b) morte di un partecipante al sistema e presenza di eredi diretti non attivi; c) condizioni di invalidità che menomano in tutto o in parte le capacità lavorative. Le prime due condizioni danno luogo a un'unica categoria di pensioni comunemente chiamata 'vecchiaia e superstiti', la terza a quella delle pensioni di invalidità.

Invalidità

Le pensioni di invalidità rispondono a una logica previdenziale o assicurativa quando sono riconosciute a soggetti che hanno svolto un'attività lavorativa, e hanno un valore determinato in funzione dei contributi versati; hanno invece carattere assistenziale quando (come nel caso delle pensioni di invalidità civile nel nostro paese) consistono nell'erogazione di una somma uniforme che prescinde da ogni storia contributiva. In Italia le pensioni di invalidità (soprattutto civile) sono state largamente usate (in particolare nelle regioni meridionali) come sostegno dei redditi di persone non invalide, ma senza lavoro, svolgendo una funzione impropria di sostituzione dei sussidi di disoccupazione.

Vecchiaia e superstiti

Il regime pensionistico 'vecchiaia e superstiti' divide la vita dei partecipanti in due fasi distinte che solitamente non presentano alcuna sovrapposizione o alternanza: una prima in cui si hanno solo pagamenti contributivi, e una successiva in cui si hanno solo incassi di prestazioni. I contributi derivano da redditi da lavoro (dipendente o autonomo), che meglio si prestano a forme di prelievo stabile; le prestazioni garantiscono una certa continuità nelle condizioni di vita prima e dopo il pensionamento (nelle pagine che seguono identificheremo il pensionamento con la cessazione di ogni attività lavorativa).

Le pensioni 'vecchiaia e superstiti' possono essere finanziate con due metodi alternativi: quello della ripartizione e quello della capitalizzazione.

Secondo il metodo della ripartizione le prestazioni a favore dei pensionati sono coperte con il contemporaneo prelievo contributivo sui lavoratori attivi partecipanti al sistema e non attingendo a riserve precedentemente accumulate. L'assenza di riserve si spiega con il fatto che nelle fasi iniziali di un sistema a ripartizione vengono erogate pensioni a favore di soggetti che non hanno versato contributi al sistema o ne hanno versati in misura non proporzionata alle prestazioni ricevute.

Il metodo della capitalizzazione invece destina i contributi alla costituzione di riserve cui attingere per il successivo pagamento delle prestazioni, e può presentarsi in due versioni distinte: quella delle contribuzioni definite e quella delle prestazioni definite (v. Munnell, 1982).

I sistemi a ripartizione sono necessariamente pubblici, in quanto si fondano non sulla diretta disponibilità di risorse (le riserve), ma sulla capacità di rendere obbligatoria la partecipazione al sistema, imponendo a ogni nuova generazione di lavoratori un prelievo analogo a quello che è stato applicato alle generazioni precedenti. I sistemi pensionistici pubblici attuali sono quasi esclusivamente del tipo a ripartizione, essendo nati nella maggior parte dei casi dal collasso finanziario di precedenti sistemi (pubblici o privati) a capitalizzazione in seguito a crisi inflazionistiche postbelliche che hanno gravemente intaccato i valori reali delle riserve (in larga parte costituite da titoli del debito pubblico) precedentemente accumulate. Una volta venute meno le basi finanziarie dei precedenti regimi a capitalizzazione, i diritti pensionistici già maturati potevano essere fatti salvi solo con il ricorso all'indebitamento, con un prelievo fiscale straordinario o con il passaggio a un sistema a ripartizione che, liberando i contributi dalla funzione di costituire delle riserve, li rendesse disponibili per la copertura degli obblighi pregressi. Tra queste alternative, per molti versi equivalenti da un punto di vista strettamente finanziario, l'ultima è apparsa quasi ovunque la più naturale e la più semplice. L'analisi che segue è dedicata interamente al caso di sistemi pubblici a ripartizione.

Tasso interno di rendimento e alternativa tra i metodi retributivo e contributivo

I sistemi a ripartizione possono applicare o il metodo retributivo o quello contributivo, che si differenziano per i criteri di determinazione delle prestazioni, mentre per quanto riguarda i contributi prevedono entrambi un tasso di contribuzione costante e generalmente uniforme per tutte le retribuzioni. L'analisi che segue si riferisce a grandezze reali, e cioè al caso di prezzi stabili o a una piena e continua indicizzazione di tutte le grandezze monetarie. I contributi cit pagati (secondo l'aliquota q) dal lavoratore i al tempo t sulla sua retribuzione wit sono definiti dalla formula:

cit = wit ∙ q

Il metodo retributivo

Il metodo retributivo è quello più frequentemente applicato nei sistemi a ripartizione (in Italia è stato applicato in modo esclusivo fino alla riforma pensionistica del 1995 e continuerà a esercitare un ruolo prevalente nei primi decenni della transizione al nuovo regime contributivo). Nel nostro sistema la pensione pi è definita in funzione del salario pensionabile wpi, degli anni di contribuzione Ni e dell'aliquota di rendimento b (attualmente del 2%):

pi = wpi ∙ Ni ∙ b;

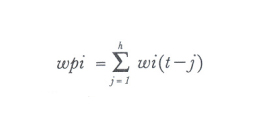

il salario pensionabile è determinato come media delle retribuzioni di un numero h di anni precedenti il pensionamento:

dove wi(t-j) è la retribuzione che precede di j anni la data del pensionamento (la formula effettivamente applicata prevede anche una lieve continua rivalutazione reale dei valori passati wi(t-j) che abbiamo omesso per ragioni di semplicità). In Germania si applica una formula analoga, che stabilisce però una più stretta relazione tra le pensioni e le retribuzioni dei lavoratori attivi (un'indicizzazione ai salari anziché ai prezzi; v. Mayer, 1994):

pit = a(i) ∙ Wt ∙ Ni ∙ b,

dove Ni e b hanno lo stesso significato (ma non lo stesso valore nel caso di b) della formula precedente, Wt è la retribuzione media dell'intera economia, a(i) è un indice (calcolato come media su tutta la vita lavorativa) del rapporto tra la retribuzione individuale e quella media dell'economia; se i ha avuto in media una retribuzione superiore del 50% alla media l'indice a(i) è pari a 1,5.

Il metodo retributivo deve il suo nome al fatto di stabilire, a parità di anni di contribuzione, una relazione stretta tra la pensione e le retribuzioni delle fasi che precedono il pensionamento, il cosiddetto tasso di sostituzione; nel caso italiano tale relazione è tanto più stretta quanto più breve è il periodo di calcolo di wpi; nel caso tedesco, grazie all'indicizzazione delle pensioni ai salari, la relazione è tra la pensione del lavoratore i e il reddito di un soggetto che occupi nella gerarchia retributiva una posizione analoga a quella che i ha occupato mediamente nel corso della sua carriera.

Il metodo contributivo

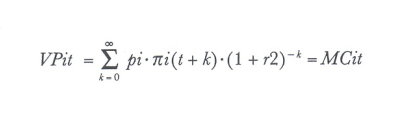

Il metodo contributivo nella versione italiana (che ne è per ora l'unico esempio tra i maggiori paesi industrializzati) si basa: 1) sulla capitalizzazione a un tasso figurativo r1 (che per semplicità supponiamo costante) dei contributi, che (supponendo che questi ultimi siano versati alla fine di ogni periodo) dà luogo alla data di pensionamento t a un montante contributivo MCit:

Formula

(dove m è la durata della vita lavorativa di i); 2) sull'applicazione al montante contributivo di un coefficiente di trasformazione βi, (funzione dell'età alla quale i va in pensione) che dà luogo ad una pensione pi:

pi = MCit ∙ βi,

la somma dei cui valori attesi (legati alle probabilità πi(t + k) di sopravvivenza di i fino al tempo t + k) attualizzati sulla base del tasso figurativo r2 dia un valore VPit pari a Mcit:

Si noti che il metodo contributivo applica a un sistema a ripartizione procedimenti, come quello del calcolo di un montante o dell'attualizzazione (o dello sconto), formalmente analoghi a quelli dei sistemi a capitalizzazione. La differenza sta nel fatto che, mentre nel caso di questi ultimi i tassi applicati sono quelli effettivi di mercato, nel caso di un sistema a ripartizione i tassi hanno carattere figurativo e sono oggetto di una scelta discrezionale.

In quanto piano finanziario che prevede pagamenti e incassi variamente distribuiti nel tempo, ogni rapporto pensionistico è caratterizzato da un particolare tasso implicito di rendimento e cioè da un tasso che, applicato attraverso l'operazione dello sconto, uguaglia i valori attualizzati delle somme di tutti i pagamenti e di tutti gli incassi attesi. Nel caso del metodo contributivo tale tasso risulta direttamente dalla scelta di un valore comune r per i tassi applicati al calcolo del montante contributivo e dei coefficienti di trasformazione (r1=r2=r). Nel caso del metodo retributivo un analogo tasso è contenuto in forma implicita nelle formule di determinazione delle pensioni: in tal caso esso risulta funzione crescente dell'aliquota di rendimento b e delle probabilità di sopravvivenza alle diverse età, e decrescente del tasso di contribuzione c, dell'età di pensionamento, dell'anzianità contributiva m e della lunghezza h del periodo di calcolo del salario pensionabile wpi.Il tasso implicito di rendimento, che può essere determinato su base individuale o come media per gli appartenenti a uno stesso gruppo o generazione, fornisce un indicatore sintetico del rapporto tra ciò che si dà al sistema sotto forma di contributi e ciò che si riceve (o ci si attende di ricevere) sotto forma di prestazioni. Esso svolge un ruolo cruciale sia per stimare la sostenibilità finanziaria del sistema a ripartizione sia per valutare in termini di equità i rapporti che vengono a istituirsi tra diverse generazioni o tra diversi soggetti o gruppi all'interno di una stessa generazione.

Rapporti intergenerazionali e intragenerazionali

Il sistema a ripartizione ha una rilevante dimensione intergenerazionale, non tanto perché abbraccia in ogni momento generazioni diverse, quanto perché il fondamento degli oneri di cui le generazioni attive si fanno carico a favore di quelle più anziane risiede nell'aspettativa che anche le generazioni future si comporteranno nello stesso modo nei loro confronti (v. Musgrave, 1983; v. Somaini, 1996). Poiché queste ultime terranno fede a tale aspettativa solo se potranno a loro volta formularne una analoga, la dimensione intergenerazionale finisce per abbracciare una catena infinita di rapporti (si noti che si tratta di rapporti per così dire aperti e non basati su una diretta reciprocità: all'accettazione da parte di B di un dovere nei confronti di A corrisponde un analogo diritto nei confronti di C). La prospettiva di defezione di una qualsiasi generazione futura si ripercuote a ritroso, compromettendo i rapporti tra tutte le generazioni precedenti. Il sistema a ripartizione si fonda quindi su una sorta di patto intergenerazionale che non viene stipulato direttamente da tutti gli interessati, ma che si suppone possa essere continuamente rinnovato da qualsiasi gruppo di generazioni che si trovino contemporaneamente sulla scena: il rispetto delle norme di equità intergenerazionale è di conseguenza una condizione non solo desiderabile, ma assolutamente necessaria per la sopravvivenza del sistema.I rapporti intergenerazionali possono essere colti in forma semplificata e nelle loro dimensioni essenziali se si suppone che ogni generazione sia rappresentata da un unico soggetto (soggetto rappresentativo) le cui caratteristiche sono determinate come media di quelle dei suoi contemporanei. I rapporti intragenerazionali sono invece essenzialmente rapporti tra gruppi diversi di soggetti contemporanei (per esempio tra uomini e donne, tra lavoratori dipendenti e autonomi, a basso o alto reddito, ecc.); le condizioni cui tali rapporti sottostanno e le norme di equità a essi applicabili sono profondamente diverse da quelle riferite ai rapporti intergenerazionali. Nulla di simile avviene invece in un sistema a capitalizzazione, in cui ogni soggetto (e indirettamente ogni generazione) fonda le proprie aspettative su un titolo assimilabile a un diritto di proprietà su una parte delle riserve accumulate.

L'interpretazione del sistema a ripartizione nella prospettiva intergenerazionale indicata non si è ancora pienamente affermata, in quanto molti osservatori continuano a privilegiare un'ottica di tipo 'fiscale', che fa riferimento al bilancio annuale e considera il sistema essenzialmente come combinazione orizzontale di prelievi e trasferimenti contemporanei.

Finanziamento di un sistema a ripartizione e debito pensionistico

Un sistema a ripartizione si autofinanzia (con contributi in media equivalenti alle prestazioni) se mantiene una base contributiva costante e se nella determinazione delle pensioni adotta una formula che implichi un tasso interno medio di rendimento pari al tasso di crescita dell'economia nel lungo periodo. Quest'ultima condizione può essere illustrata con l'esempio semplificato di un sistema che presenti le seguenti caratteristiche: la vita lavorativa dura 40 anni e si divide in due periodi di uguale durata (20 anni), mentre la fase di pensionamento dura la metà della vita lavorativa; in ogni momento la popolazione è formata da tre scaglioni ugualmente numerosi, due in età lavorativa e uno in pensione; alla fine di ogni periodo si ha l'ingresso di una nuova leva di lavoratori, l'andata in pensione del più anziano degli scaglioni di lavoratori e la scomparsa di tutti i pensionati del periodo precedente (poiché tutti gli scaglioni sono ugualmente numerosi sia la popolazione attiva sia quella dei pensionati rimangono costanti); il tasso di crescita dell'economia, che, data la costanza della popolazione è interamente dovuto all'aumento della produttività, è costante e pari al 50% per ogni periodo (corrispondente a un 2% circa su base annua). Al tempo 1 i contributi totali C1 di valore 100 sono formati per una metà dai versamenti della generazione che ha iniziato a lavorare al tempo 0 e per l'altra metà da quelli della generazione che ha appena iniziato a lavorare; data la crescita della produttività e dei salari i contributi totali delle epoche 2 e 3 saranno C2=150 e C3=225; nel terzo periodo va in pensione la generazione che ha iniziato a lavorare al tempo 1 e che ha pagato contributi 50 nel primo periodo e 75 nel secondo, con un tasso interno di rendimento del 50%, e le pensioni P13 da essa percepite al tempo 3 saranno:

P13 = 50 x 2,25 + 75 x 1,5 = 225 = C3

Se la crescita economica oscilla intorno al tasso di lungo periodo, il sistema a ripartizione alterna fasi di avanzo (quando la crescita accelera) e di disavanzo (quando rallenta) che tendono a compensarsi. Le condizioni indicate si riferiscono a un sistema a ripartizione che abbracci l'intera economia; nel caso di sistemi legati a categorie o settori particolari, e che pure siano caratterizzati dagli stessi parametri e dallo stesso tasso implicito di rendimento, una crescita settoriale più rapida di quella media dell'economia darà luogo ad avanzi strutturali e una più lenta a disavanzi. Poiché trattamenti pensionistici differenziati per lavoratori che abbiano uguali caratteristiche e storie contributive non sembrano giustificati, emerge l'esigenza che, per ragioni insieme di stabilità finanziaria e di equità, il sistema a ripartizione sia unificato a livello nazionale e abbia una base contributiva quanto possibile ampia.

Come si è sottolineato in precedenza, i sistemi a ripartizione mancano di riserve in quanto iniziano pagando prestazioni a soggetti che non hanno precedentemente contribuito; ciò implica la presenza di un debito pensionistico potenziale che emerge se il sistema si interrompe o se si riducono la base contributiva o il tasso di contribuzione (diminuendo la scala del rapporto pensionistico). Se, nel caso dell'esempio precedente, al tempo 3 il sistema fosse soppresso, interrompendo il pagamento di contributi e la maturazione di nuovi diritti pensionistici, le entrate cesserebbero immediatamente, mentre continuerebbero ancora per due periodi pagamenti corrispondenti alle pensioni della generazione che ha iniziato a lavorare al tempo 1 (P13=225) e di quella che ha iniziato al tempo 2 (P24=75 x 2,25=168,75). Se la base contributiva anziché annullarsi si fosse ridotta di una frazione z, si manifesterebbe una corrispondente frazione z degli stessi fenomeni. Si può quindi concludere che il sistema a ripartizione porta in ogni momento con sé un debito pensionistico potenziale pari al valore attuale di tutti i diritti pensionistici maturati fino a quel momento e che tal debito diventa pienamente effettivo solo se il sistema scompare, mentre se il sistema si ridimensiona esso diventa effettivo in proporzione al ridimensionamento (v. Beltrametti, 1996; v. Somaini, 1996).

Equità intergenerazionale e intragenerazionale

Abbiamo visto che il sistema a ripartizione richiede la stabilità di un patto tra generazioni il cui indefinito rinnovo può fondarsi solo sul rispetto di norme di equità intergenerazionale. La prima di tali norme dovrebbe essere che in media (a livello di soggetti rappresentativi) per ogni generazione le prestazioni siano definite sulla base dei contributi secondo una regola fondamentale uniforme. Tale regola deve essere rappresentata non dagli specifici parametri delle funzioni che definiscono le pensioni, ma dal tasso implicito di rendimento che in esse è implicito. Il solo tasso implicito di rendimento che si possa applicare a tutte le generazioni è quello che coincide con il tasso di crescita di lungo periodo: il criterio fondamentale di equità intergenerazionale è quindi quello di mantenere il tasso implicito di rendimento medio costante e pari al tasso di crescita (v. Somaini, 1996). Musgrave (v., 1983) ha proposto una serie di criteri alternativi, ma simili a quello indicato sopra. Il primo prevede la stabilità del tasso di sostituzione (e cioè del rapporto tra le pensioni e le retribuzioni precedenti), aggiustando i contributi in modo da garantire l'equilibrio finanziario del sistema. Il secondo prevede un tasso di contribuzione costante, e affida all'aggiustamento delle pensioni il compito di garantire l'autofinanziamento. Il terzo prevede la stabilità (sempre sotto il vincolo di autofinanziamento) del rapporto tra il valore medio delle pensioni e quello delle retribuzioni dei lavoratori attivi (il sistema tedesco è quello che più si avvicina a questa norma). Quando l'economia cresce a un tasso costante e mantiene una base e una scala del rapporto pensionistico stabili, i tre criteri tendono a coincidere tra loro e con quello che fa riferimento a un tasso implicito di rendimento uniforme.

Come si è visto, un tasso implicito di rendimento pari al tasso di crescita di lungo periodo assicura l'autofinanziamento solo se il sistema mantiene invariata la sua base contributiva o la scala del suo prelievo. Se, come sembra naturale, l'equità intergenerazionale include idealmente anche una norma di autofinanziamento, che può essere compromessa (pur mantenendo invariato il tasso implicito di rendimento) dalla decisione di mutare la scala del rapporto pensionistico, si rendono necessarie clausole aggiuntive che definiscano le condizioni alle quali la scala del rapporto può essere modificata nel rispetto dei vincoli di equità intergenerazionale. Tali clausole riguardano essenzialmente la ripartizione tra i partecipanti al sistema e la collettività in generale degli oneri determinati dall'emersione del debito pensionistico.

A livello intragenerazionale l'equità fa riferimento ai rapporti tra una serie assai ampia di gruppi e categorie e non si presta all'enunciazione di criteri semplici e formali come nel caso dell'equità intergenerazionale. I problemi fondamentali che si presentano in questa prospettiva riguardano i rapporti tra i sessi, tra nuclei familiari con caratteristiche diverse e tra lavoratori aventi livelli e carriere retributive diversi (v. Somaini, 1996).

Funzioni assicurative e redistributive

La partecipazione ai sistemi pensionistici pubblici è in genere obbligatoria e non modificabile nel corso del tempo per iniziativa dei partecipanti. Questa caratteristica rappresenta per certi versi un difetto, in quanto limita il campo delle scelte e non consente che il rapporto si articoli o si modifichi in funzione delle esigenze e delle preferenze individuali, e per altri versi un vantaggio, perché consente sia un potenziamento della funzione assicurativa (impedendo ai soggetti di sfruttare informazioni riservate sui propri prospetti o programmi di vita a danno del sistema, e quindi degli altri partecipanti), sia azioni redistributive generalmente ritenute desiderabili. Alcune categorie ricevono, a parità di contribuzioni, delle prestazioni sistematicamente più elevate da parte del sistema: si tratta dei soggetti con famiglie numerose, che in caso di decesso lasciano in eredità una parte dei propri diritti pensionistici (pensioni di reversibilità), e delle donne madri, cui in molti sistemi vengono riconosciuti, in occasione della nascita dei figli, dei contributi figurativi (e cioè la maturazione di diritti anche senza il pagamento di contributi).

Nel sistema pubblico obbligatorio le prestazioni straordinarie a favore di queste categorie sono compensate dalla compressione delle prestazioni offerte ad altre categorie; in un contesto privatistico i soggetti che ricevessero un trattamento meno favorevole abbandonerebbero il sistema e si rivolgerebbero ad altre istituzioni per ottenere a condizioni più favorevoli servizi assicurativi analoghi, facendo venir meno le basi finanziarie per le funzioni redistributive e per una parte delle funzioni assicurative svolte dal sistema pubblico.Secondo alcune proposte le azioni redistributive e assicurative indicate dovrebbero essere svolte attraverso istituzioni pubbliche di tipo assistenziale o trasformate in diritti di cittadinanza, mentre la funzione previdenziale potrebbe essere in gran parte attribuita a istituzioni private. Si tratta di una soluzione per certi versi interessante, che tuttavia non farebbe salve le funzioni attualmente svolte dai sistemi pensionistici pubblici: sia le prestazioni assistenziali, sia quelle legate ai diritti di cittadinanza sono, come si è visto, uniformi e implicitamente parametrate alla nozione di un qualche standard minimo, mentre i diritti pensionistici legati alla reversibilità o ai contributi figurativi sono proporzionati alle retribuzioni e assolvono la funzione di garantire non tanto il raggiungimento di un minimo, quanto la conservazione di livelli di reddito proporzionati a quelli precedenti l'insorgere delle cause che hanno fatto maturare le prestazioni (in sostanza una funzione di income maintenance).

Sistema pensionistico, risparmio e offerta di lavoro

Analogamente a quanto è avvenuto per le funzioni assistenziali, negli ultimi anni si è sviluppato un intenso dibattito intorno ai possibili effetti distorsivi del sistema pensionistico a ripartizione, soprattutto sul versante della formazione di risparmio e dell'offerta e della domanda di lavoro. La discussione ha avuto per lo più come termine di riferimento la soluzione di un sistema privatizzato - un esperimento radicale di privatizzazione è stato condotto con esiti interessanti in Cile (v. Diamond e Valdés-Prieto, 1994) - o quantomeno fondato sul principio della capitalizzazione (e dell'accumulo di riserve) anziché su quello della ripartizione (v. Feldstein, 1996).

Anche se molti punti rimangono controversi, si può dire che, nel caso di una scelta ex novo non condizionata dall'eredità del passato, vi è una certa prevalenza di argomenti a favore dell'adozione di un sistema basato sulla capitalizzazione anziché sulla ripartizione, o quantomeno di un aumento del peso del primo principio rispetto al secondo. La portata pratica di questa conclusione è tuttavia severamente limitata dal fatto che la soppressione o il ridimensionamento del sistema a ripartizione implicherebbe, ove si facessero (come tutti ritengono si debbano fare) salvi i diritti pensionistici già maturati, l'emergere di un debito pensionistico di entità tanto più imponente quanto maggiore è la scala e quanto più marcato il ridimensionamento del sistema a ripartizione di partenza, una circostanza che rende impraticabile una soluzione radicale nel caso di paesi, come l'Italia, che già siano gravati da un ingente debito pubblico. La valutazione degli effetti sul risparmio dipende fondamentalmente dallo schema teorico di riferimento adottato. Quello più comunemente accettato inserisce la formazione di risparmio nel quadro del 'ciclo di vita' (v. Feldstein, 1974 e 1976): secondo tale impostazione il sistema a ripartizione comporta un trasferimento iniziale di ricchezza, a favore delle generazioni che godono di prestazioni pensionistiche senza aver preventivamente pagato contributi, che determina un aumento dei consumi e un minor accumulo di risparmio. Tale effetto iniziale verrebbe gradualmente (ma mai completamente) ammortizzato dalle generazioni successive (v. Kotlikoff, 1992; v. Reimers, 1992); esso lascerebbe come conseguenza un durevole abbassamento del sentiero di crescita, che non si verificherebbe se si optasse fin dall'inizio per un sistema a capitalizzazione. Come si è accennato sopra, il vantaggio di tale soluzione viene in gran parte meno quando si sia ormai già dato vita a un sistema a ripartizione. Il passaggio al sistema a capitalizzazione richiederebbe per tutta una fase di transizione una doppia contribuzione (per la copertura delle prestazioni correnti e per l'accumulo delle riserve richieste dal nuovo sistema per finanziare quelle future); a ciò si aggiunga che, anche senza modificare la natura del sistema pensionistico, gli stessi effetti positivi sulla formazione di risparmio potrebbero essere ottenuti con qualsiasi misura che consentisse un'analoga riduzione del disavanzo pubblico (v. Aaron, 1982; v. Thompson, 1983; v. Atkinson, Income..., 1987).

Gli effetti sull'offerta e sulla domanda di lavoro non sono né semplici né univoci, com'è naturale data la complessità tanto del sistema quanto del mercato del lavoro (v. Ellwood, 1985; v. Parsons, 1993; v. Gustman e altri, 1994). Gli aspetti più significativi della questione sono rappresentati dall'interpretazione che i lavoratori danno del prelievo contributivo e dalle età critiche alle quali i diritti pensionistici maturano o raggiungono la loro pienezza.Per quanto riguarda il prelievo è opinione generale che la ripartizione formale dell'onere tra lavoratori e datori di lavoro non produca effetti significativi (v. Musgrave e Musgrave, 1984). Nel suo insieme il prelievo crea uno scarto (cuneo) tra il salario come voce di costo e come fonte di reddito. Se i contributi sono interpretati come una semplice tassa, gli effetti del prelievo si distribuiscono tra il livello dell'occupazione e quello dei salari in funzione della elasticità della domanda e dell'offerta di lavoro: gli effetti occupazionali sono tanto maggiori quanto più elevata è l'elasticità sia della domanda sia dell'offerta; quelli sui salari crescono con l'aumentare dell'elasticità della domanda e con il diminuire di quella dell'offerta (v. Hamermesh, 1987). Se i contributi sono visti invece come il corrispettivo delle pensioni future, tutta la serie degli effetti indicati si attenua fino a scomparire nel caso in cui i lavoratori rispondano a una riduzione del prelievo (e delle pensioni attese) con la richiesta di equivalenti incrementi salariali, in vista dell'accumulo di risorse che procurino redditi futuri compensativi di quelli precedentemente garantiti dai meccanismi pensionistici. Il fatto che un sistema a capitalizzazione avrebbe in genere rendimenti superiori a quelli normali di un sistema a ripartizione (rendimenti corrispondenti alla media dei tassi di interesse nel primo caso, e al tasso di crescita di lungo periodo nel secondo) dovrebbe in linea di principio consentire di garantire gli stessi livelli di reddito nella vecchiaia con minori accantonamenti e consentire una riduzione del costo del lavoro. Il prelievo contributivo di un sistema a ripartizione potrebbe quindi essere assimilato a una tassa, almeno nella misura in cui comporta accantonamenti maggiori di quelli che sarebbero necessari per garantire gli stessi redditi futuri con un sistema a capitalizzazione (una parte del più elevato rendimento di quest'ultimo dovrebbe tuttavia essere considerata come un premio al rischio, compensativo della maggiore incertezza e variabilità del rendimento stesso). L'esigenza di coprire gli oneri del debito pensionistico che emergerebbe con il passaggio al nuovo sistema potrebbe tuttavia accentuare il carico fiscale sui salari e riprodurre il cuneo tra il salario come voce di costo e come fonte di reddito.Effetti significativi sull'offerta e sulla natura dei rapporti di lavoro derivano dal fatto che i meccanismi pensionistici tendono normalmente a penalizzare sia i pensionamenti anticipati, sia quelli ritardati rispetto a certe età critiche (una caratteristica che non è peraltro esclusiva dei sistemi a ripartizione e che può essere riprodotta anche in altri sistemi). La presenza di una forma di retribuzione differita, il cui valore continua a crescere significativamente anche in fasi avanzate della vita lavorativa, tende sia a prolungare quest'ultima, sia a stabilizzare i rapporti di lavoro, favorendo la valorizzazione degli investimenti in capitale umano, generale e specifico (v. Becker, 1964). La presenza di incentivi al pensionamento una volta superate le età critiche consente alle imprese di interrompere in modo non traumatico o conflittuale i meccanismi legati alla stabilità del rapporto di lavoro e al carattere progressivo delle carriere retributive, una volta che sia venuta meno la loro funzione produttiva legata alla formazione e allo sfruttamento del capitale umano (v. Nalebuff e Zeckhauser, 1985).Nel complesso ci sembra che la risultante di molti effetti diversi non abbia caratteristiche sistematicamente distorsive e che l'ipotetica soppressione (o il ridimensionamento) dei sistemi a ripartizione non porterebbe guadagni significativi in termini di efficienza.

Evoluzione recente e prospettive di riforma dei sistemi della sicurezza sociale

Nel corso degli ultimi decenni e fino alla metà degli anni ottanta la quota del prodotto interno lordo assorbita dai trasferimenti legati al sistema della sicurezza sociale è cresciuta nettamente in tutti i paesi industrializzati per effetto di fattori demografici (crescita del peso delle fasce generazionali, soprattutto anziane, interessate al sistema), economici (aumento della disoccupazione, soprattutto in Europa) e istituzionali (maggiore incidenza delle prestazioni pro capite ed estensione in seno alle generazioni interessate del peso dei gruppi coperti dal sistema) (v. OECD, 1985 e 1988).

Tale espansione ha generato forti pressioni sulle finanze pubbliche e suscitato crescenti critiche per gli effetti distorsivi che sono stati attribuiti ad alcuni istituti. Ne è risultata una condizione di crisi dei sistemi della sicurezza sociale cui si cerca di far fronte con progetti di riforma che, pur essendo di assai diversa e controversa ispirazione, presentano alcuni elementi comuni (v. OECD, 1985 e 1988; v. Somaini, 1996).

Per quanto riguarda i programmi di assistenza pubblici le innovazioni tendono solitamente a rendere gli interventi più selettivi nelle condizioni di ammissione e limitati nella durata, e a condizionarli a comportamenti dei beneficiari che rispondano a criteri di efficienza e riducano la probabilità di una protratta dipendenza. La maggiore restrittività dei programmi pubblici si accompagna spesso a un allargamento degli spazi per interventi di organizzazioni private senza fini di lucro (il cosiddetto terzo settore), per le quali si prospettano allentamenti dei vincoli operativi e incentivi fiscali.

Per il sistema pensionistico i progetti di riforma prevedono in genere misure che tendono congiuntamente a ridurre il tasso di dipendenza (il rapporto tra beneficiari e contribuenti) e il tasso implicito di rendimento. La principale misura che agisce nel duplice senso indicato è l'innalzamento dell'età pensionabile e dei requisiti di anzianità contributiva per il pensionamento. La prima a muoversi in questa direzione è stata la riforma del sistema pensionistico americano del 1983, alla quale hanno fatto seguito quelle del Giappone (1985) e di diversi paesi europei. In Italia una serie di riforme iniziata nel 1992 è culminata (per ora) con la legge n. 335 del 1995; progetti analoghi sono in discussione in Francia e in Germania, ma è improbabile che le riforme finora adottate, comprese quelle di più ampio respiro, possano risultare definitive. I progetti di riforma prevedono in genere un sensibile sviluppo delle forme integrative della pensione offerte da fondi privati; ciò vale soprattutto per i paesi europei nei quali, con la sola eccezione della Gran Bretagna, le pensioni pubbliche hanno finora svolto un ruolo assolutamente prevalente e talora quasi esclusivo (per esempio in Italia).

Come si è visto, l'autofinanziamento dei sistemi pensionistici corrisponde a una nozione di equità e costituisce un requisito necessario per la stabilità del patto intergenerazionale implicito nel sistema. Esso può essere realizzato se il sistema offre un tasso implicito di rendimento pari al tasso di crescita di lungo periodo e mantiene una base contributiva stabile. Per quanto riguarda la prima condizione, tutte le riforme si stanno muovendo nella direzione giusta, riducendo i tassi di rendimento non sostenibili, introdotti in fasi in cui non vi era una chiara consapevolezza dei vincoli finanziari di lungo periodo cui il sistema è soggetto e in cui la stessa crescita economica aveva ritmi che sono risultati irripetibili; in molti casi si può dire che, almeno tendenzialmente, la convergenza dei rendimenti al tasso di crescita sia se non pienamente realizzata quantomeno avviata. Maggiori preoccupazioni suscita invece in prospettiva la realizzazione delle altre due condizioni. Il sistema pensionistico opera in modo più incisivo (su scala più elevata) nell'ambito del lavoro dipendente (privato e pubblico), mentre incide in misura minore, o addirittura nulla, su altri settori; se, come molti elementi fanno prevedere, si avesse un'espansione relativa delle categorie di reddito sulle quali il sistema ha minore incidenza, sarebbe inevitabile l'emergere di disavanzi anche quando il tasso implicito di rendimento fosse al suo livello di equilibrio. Conseguenze analoghe tende a produrre quella riduzione della scala del rapporto pensionistico che è invocata da molte parti e che è in qualche modo implicita nei progetti di espansione delle pensioni integrative private. Entrambi i fattori portano all'emergere di una parte del debito pensionistico potenziale ereditato dalla fase iniziale del sistema. La comparsa di tale debito e la ripartizione degli oneri che esso comporta potranno creare problemi assai seri. Se essi verranno addossati interamente alle generazioni che partecipano al sistema nelle fasi in cui il debito emerge, queste subiranno una diminuzione dei rendimenti e si troveranno a pagare due volte: per le proprie prestazioni e per un onere di cui non hanno responsabilità e che non corrisponde a benefici di cui hanno goduto. Ciò potrebbe indurre i soggetti che dispongono di alternative convenienti a defezionare dal sistema accelerando l'emersione del debito pensionistico.

Nella misura in cui un certo ridimensionamento del sistema a ripartizione è desiderabile (o addirittura inevitabile) la soluzione migliore sembra quella da un lato di addossare alla fiscalità generale (che in larga parte grava sugli stessi partecipanti al sistema) gli oneri del servizio del debito, e dall'altro lato di procedere con estrema cautela, limitando l'entità e rallentando il ritmo di emersione del debito (v. Somaini, 1997). (V. anche Benessere, Stato del).

Bibliografia

Aaron, H.J., Economic effects of social security, Washington 1982.

Atkinson, A.B., The economics of inequality, Oxford 1983.

Atkinson, A.B., Income maintenance and social insurance, in Handbook of public economics (a cura di A.J. Auerbach e M. Feldstein), vol. II, Amsterdam 1987, pp. 779-908.

Atkinson, A.B., Poverty, in The new Palgrave. A dictionary of economics (a cura di P. Newman, M. Milgate e J. Eatwell), vol. III, London-Basingstoke 1987, pp. 928-933.

Auerbach, A.J., Feldstein, M. (a cura di), Handbook of public economics, 2 voll., Amsterdam 1985-1987.

Barr, N., The economics of the Welfare State, Stanford, Cal., 1987.

Becker, G.S., Human capital, New York 1964.

Beltrametti, L., Il debito pensionistico in Italia, Bologna 1996.

Bosanquet, N., Townsend, P. (a cura di), Labour and equality. The Fabian society, London 1980.

Clark, K.B., Summers, L.H., Unemployment insurance and labor market transitions, in Understanding unemployment, di L.H. Summers, Cambridge, Mass., 1990, pp. 187-226.

Clark, R., Kreps, J., Spengler, J.J., Economics of aging: a survey, in "Journal of economic literature", 1978, XVI, 3, pp. 919-962.

Danziger, S., Haveman, R., Plotnik, R., How income transfer programs affect work, savings, and the income distribution: a critical review, in "Journal of economic literature", 1981, XIX, 3, pp. 975-1028.

De Cecco, M., Pizzuti, F.R. (a cura di), La politica previdenziale in Europa, Bologna 1994.

Diamond, P., Valdés-Prieto, S., Social security reforms, in The Chilean economy (a cura di B.P. Bosworth, R. Dornbusch e R. Laban), Washington 1994, pp. 257-320.

Ellwood, D.T., Pensions and the labor market: a starting point (the mouse can roar), in Pensions, labor, and individual choice (a cura di D.A. Wise), Chicago 1985.

Feldstein, M.S., Social security, induced retirement, and aggregate capital accumulation, in "Journal of political economy", 1974, LXXXII, 5, pp. 905-926.

Feldstein, M.S., Social security and saving: the extended life cycle theory, in "American economic review", 1976, LXVI, 2, pp. 77-86.

Feldstein, M.S., The missing piece in policy analysis: social security reform, in "American economic review. Papers and proceedings", 1996, LXXXVI, 2, pp. 1-14.

Ferrera, M., Modelli di solidarietà, Bologna 1993.

Ferrera, M. (a cura di), Stato sociale e mercato, Torino 1993.

Friedman, M., Capitalism and freedom, Chicago 1962 (tr. it.: Capitalismo e libertà, Pordenone 1987).

Goodin, R.E., Toward a minimally presumptuous social welfare policy, in Arguing for basic income (a cura di P. Van Parijs), London 1992, pp. 195-214.

Goodin, R.E., Stabilizing expectations, in Utilitarianism as a public philosophy, Cambridge 1995, pp. 183-206.

Gustman, A.L., Mitchell, O.S., Steinmeier, T.L., The role of pensions in the labor market: a survey of the literature, in "Industrial and labor relations review", 1994, XLVII, 3, pp. 417-438.

Hamermesh, D.S., Payroll taxes, in The new Palgrave. A dictionary of economics (a cura di P. Newman, M. Milgate e J. Eatwell), vol. III, London-Basingstoke 1987, pp. 821-822.

Haveman, R., Reducing poverty while increasing employment: a primer on alternative strategies and a blueprint, in "OECD economic studies", 1996, XXVI, pp. 8-42.

Hurd, M.D., Research on the elderly: economic status, retirement and consumption and saving, in "Journal of economic literature", 1990, XXVIII, 2, pp. 565-637.

Jenkins, S.P., UK social security system, in The new Palgrave dictionary of money and finance (a cura di P. Newman, M. Milgate e J. Eatwell), vol. III, London 1992, pp. 709-710.

Jensen, S.H., Nielsen, S.B., Aging, intergenerational distribution and public pensions systems, in "Public finance", 1993, XLVIII, pp. 29-42.

Kotlikoff, L.J., Social security, in The new Palgrave dictionary of money and finance (a cura di P. Newman, M. Milgate e J. Eatwell), vol. III, London 1992, pp. 79-84.

Lampman, R.J., Transfer payments, in The new Palgrave. A dictionary of economics (a cura di P. Newman, M. Milgate e J. Eatwell), vol. IV, London-Basingstoke 1987, pp. 681-682.

Layard, R., Nickell, S., Jackman, R., Unemployment, Oxford 1991.

Layard, R., Nickell, S., Jackman, R., The unemployment crisis, Oxford 1994.

Lindbeck, A., Welfare disincentives with endogenous habits and norms, in "Scandinavian journal of economics", 1995, XCVII, 4, pp. 477-494.

Masson, P.R., Tryon, R.W., Macroeconomic effects of projected population aging in industrial countries, in "IMF staff papers", 1990, XXXVII, 3, pp. 453-485.

Mayer, J., Il sistema pensionistico nella Repubblica Federale Tedesca, in La politica previdenziale in Europa (a cura di M. De Cecco e F.R. Pizzuti), Bologna 1994, pp. 107-240.

Moffit, R., Incentive effects of the US welfare system: a review, in "Journal of economic literature", 1992, XXX, 1, pp. 1-61.

Munnell, A.H., The economics of private pensions, Washington 1982.

Musgrave, R.A., A reappraisal of social security and its financing, in Public expenditure and policy analysis (a cura di R.H. Haveman e J. Margolis), Boston 1983.

Musgrave, R.A., Musgrave, P.B., Public finance in theory and practice, New York 1984.

Nalebuff, B., Zeckhauser, R.J., Pensions and the retirement decision, in Pensions, labor, and individual choice (a cura di D.A. Wise), Chicago 1985.

Negri, N., Saraceno, C., Le politiche contro la povertà in Italia, Bologna 1996.

OECD (Organization for Economic Cooperation and Development), Le rôle du secteur public, in "Revue économique de l'OECD", 1985, n. 4.

OECD (Organization for Economic Cooperation and Development), Reforming public pensions, in "Social policy studies", 1988, n. 5.

Parsons, D.O., The employment relationship: job attachment, work effort, and the nature of contracts, in Handbook of labor economics (a cura di O.C. Ashenfelter e R. Layard), vol. II, Amsterdam 1993, pp. 789-948.

Piachaud, D., Social security, in Labour and equality. The Fabian society (a cura di N. Bosanquet e P. Townsend), London 1980, pp. 171-185.

Pizzuti, F.R., Note sul sistema pensionistico italiano, in La politica previdenziale in Europa (a cura di M. De Cecco e F.R. Pizzuti), Bologna 1994, pp. 41-105.

Pizzuti, F.R., Rey, G. (a cura di), Il sistema pensionistico: un riesame, Bologna 1990.

Reimers, C.W., US social security system, in The new Palgrave dictionary of money and finance (a cura di P. Newman, M. Milgate e J. Eatwell), vol. III, London 1992.

Ritter, G.A., Der Sozialstaat. Entstehung und Entwicklung im internationalen Vergleich, München 1989 (tr. it.: Storia dello Stato sociale, Roma-Bari 1996).

Schiller, B.R., The economics of poverty and discrimination, Englewood Cliffs, N.J., 1995⁶.

Sen, A.K., Poverty, an ordinal approach to measurement, in "Econometrica", 1976, IV, pp. 219-231.

Sen, A.K., Poor, relatively speaking, in Resources, values, and development, Cambridge, Mass., 1984 (tr. it.: Poveri, relativamente, in Risorse, valori e sviluppo, Torino 1992).

Sen, A.K., Inequality reexamined, Cambridge, Mass., 1992 (tr. it.: La diseguaglianza, Bologna 1993).

Somaini, E., Equità e riforma pensionistica, Bologna 1996.

Somaini, E., Debito pensionistico potenziale ed equità nei rapporti intergenerazionali, in "Politica economica", 1997, n. 1.

Thompson, L.H., The social security reform debate, in "Journal of economic literature", 1983, XXI, 4, pp. 1425-1467.

Walsh, K., Long-term unemployment, London 1987.

Watts, H.W., Negative income tax, in The new Palgrave. A dictionary of economics (a cura di P. Newman, M. Milgate e J. Eatwell), vol. III, London-Basingstoke 1987, pp. 622-624.

Wise, D.A. (a cura di), Pensions, labor, and individual choice, Chicago 1985.