Tributi

Tributi

(v. imposte e tasse, XVIII, p. 928; App. I, p. 722; II, ii, p. 9; III, i, p. 850; tributaria, riforma, IV, iii, p. 689; tributi, V, v, p. 583)

Sistema tributario italiano

Gli anni Novanta sono stati caratterizzati da una vasta produzione normativa diretta a razionalizzare il sistema tributario italiano, anche in vista dell'integrazione economica europea sancita dai trattati di Maastricht. La rilevanza delle innovazioni introdotte impone una preliminare, sintetica descrizione del vigente quadro normativo.

I tributi erariali e locali

Le entrate tributarie erariali sono indicate nel bilancio dello Stato al titolo i e sono così suddivise: Imposte sul patrimonio e sul reddito; Tasse e imposte sugli affari; Imposte sulla produzione, sui consumi e dogane; Monopoli; Lotto, lotterie e altre attività di gioco.

Per le imposte sul reddito, il quadro normativo di riferimento è costituito dal t.u. delle imposte sui redditi approvato con d.p.r. 22 dic. 1986 nr. 917, che è stato peraltro oggetto di successive modifiche e comprendeva originariamente la disciplina dell'IRPEF, dell'IRPEG e dell'ILOR. Quest'ultimo t. è stato peraltro abolito con il d. legisl. 15 dic. 1997 nr. 446, istitutivo dell'Imposta regionale sulle attività produttive (IRAP) dopo che già, a partire dal 1993, i redditi di fabbricati e terreni erano stati sottoposti alla nuova Imposta comunale sugli immobili (ICI), parzialmente gestita dai Comuni. Le imposte indirette si suddividono in Imposte sui consumi (Monopoli fiscali del tabacco, Lotto e giochi, Imposte di fabbricazione, Dazi doganali, Imposte automobilistiche e, più importante di tutte, l'Imposta sul valore aggiunto) e in Imposte sui trasferimenti, le quali a loro volta si suddividono in Imposte sui trasferimenti a titolo oneroso (Imposta di registro, Imposte di bollo, Imposte ipotecarie e catastali) e in Imposte sui trasferimenti a titolo gratuito (donazioni e successioni), di cui la l. 28 maggio 1997 nr. 140 ha già iniziato un processo di revisione. Profondamente modificato è anche il quadro normativo avente per oggetto i t. locali, che sono destinati a finanziare gli enti locali e si distinguono in Entrate derivate, costituite da trasferimenti effettuati dallo Stato, ed Entrate proprie, riscosse direttamente dall'ente stesso. In particolare, oltre alla già segnalata introduzione dell'ICI e dell'IRAP si segnalano: l'abolizione, disposta dalla l. 23 ott. 1992 nr. 421, dell'Imposta sull'incremento del valore degli immobili (INVIM), in vigore dal 1972 al 1992 e ancora parzialmente applicata per tale periodo; l'istituzione con la l. 24 apr. 1989 nr. 144 dell'Imposta comunale per l'esercizio di imprese, arti e professioni (ICIAP), soppressa con il d. legisl. nr. 446 del 1997; l'introduzione con il d. legisl. 15 nov. 1993 nr. 507 della Tassa per l'occupazione permanente e temporanea di spazi e aree pubbliche (TOSAP) e la sua abolizione disposta sempre con il d. legisl. nr. 446 del 1997.

Ultimi interventi normativi

Nella produzione delle norme primarie la delega al governo, prevista dall'art. 76 della Costituzione, ha assunto un ruolo di fondamentale importanza a seguito della sentenza della Corte Costituzionale 17 ott. 1996 nr. 360, limitativa della decretazione di urgenza. La manovra di finanza pubblica per il 1997 (Legge finanziaria) ha recepito questo nuovo indirizzo e ha concesso al governo 22 deleghe con le quali si sono poste le basi per una riforma strutturale del sistema tributario italiano.

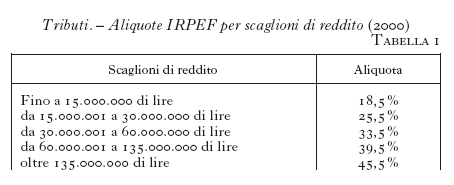

La l. 23 dic. 1996 nr. 662, composta di tre soli articoli, a loro volta suddivisi in 708 commi, contiene, oltre alla pluralità di deleghe, norme fiscali soprattutto all'art. 3, perseguendo i seguenti obiettivi: il decentramento fiscale, la revisione delle aliquote IRPEF, la razionalizzazione delle imposte sui redditi da capitale, la riforma della tassazione dell'impresa e la semplificazione del sistema. Fra i più importanti interventi previsti dalla legge, integrata dal d.l. 31 dic. 1996 nr. 669, convertito in l. 28 febbr. 1997 nr. 30, segnaliamo: la riduzione della detrazione per gli oneri deducibili, con una franchigia di lire 250.000 per le spese mediche; la rivalutazione del 5% delle rendite catastali urbane ai fini dell'ICI e di altre imposte, e quella dei redditi dominicali e agrari ai fini dell'IRPEF (art. 3, co. 48-52); la facoltà concessa ai comuni di adottare diverse aliquote ICI, l'ordinaria tra il 4% e il 7%, una più elevata per gli immobili diversi dall'abitazione principale e una ridotta per gli enti senza fine di lucro; la previsione di una contabilità semplificata per le piccole imprese e per i professionisti con giro d'affari inferiore a 50 milioni di lire (30 milioni per le attività di servizi) e di una determinazione forfettaria del reddito per i contribuenti minimi (non più di 20 milioni di lire), con possibilità di opzione per la contabilità analitica se più conveniente (art. 3, co. 165-185). È stato inoltre introdotto, limitatamente al 1997, un contributo straordinario per l'Europa, la cosiddetta Eurotassa, con base imponibile e disciplina analoghe all'IRPEF ma con scaglioni e detrazioni proprie, che favoriscono i redditi da lavoro dipendente; le aliquote sono comprese fra l'1% e il 3,5%, con un abbattimento dei primi 7.200.000; il contributo è indeducibile dall'IRPEF, ma la legge ne ha previsto la parziale restituzione (art. 3, co. 194-203). Delle deleghe, tre delle quali sono a oggetto multiplo, le più importanti riguardano: 1) l'armonizzazione, a partire dal 1998, delle basi imponibili e degli adempimenti tra fisco e previdenza per il lavoro dipendente (art. 3, co. 19-20), la quale è stata attuata dal d. legisl. 2 sett. 1997 nr. 314, Armonizzazione, razionalizzazione e semplificazione delle disposizioni fiscali e previdenziali concernenti i redditi di lavoro dipendente e dei relativi adempimenti da parte dei datori di lavoro; 2) la revisione dell'IVA (art. 3, co. 66-67), attuata con i d. legisl. 9 luglio 1997 nr. 241, Norme di semplificazione degli adempimenti dei contribuenti in sede di dichiarazione dei redditi e dell'imposta sul valore aggiunto, nonché di modernizzazione del sistema di gestione delle dichiarazioni, e 2 sett. 1997 nr. 313, Norme in materia di imposta sul valore aggiunto, nonché modificata dalla circolare del 24 dic. 1997 nr. 328E: nel frattempo, il d.l. 29 sett. 1997 nr. 328, poi convertito nella l. 29 nov. 1997 nr. 410, ne ha ridotto a tre le aliquote che, dal 1° ottobre 1997, sono diventate 4%, 10% e 20%); 3) la semplificazione degli adempimenti fiscali (art. 3, co. 134-135), attuata dal citato d. legisl. 9 luglio 1997 nr. 241 che contiene anche norme per l'unificazione dei termini di versamento e per la dichiarazione unica, nonché per la compensazione tra versamenti con decorrenza 1998 per le persone fisiche, 1999 per le società di persone e 2000 per i soggetti IRPEG, nonché perfezionata dai successivi d. legisl. 18 dic. 1997, rispettivamente nr. 462 e 463; 4) l'inizio del federalismo fiscale (art. 3, co. 143-148) con l'introduzione dell'Imposta regionale sulle attività produttive (IRAP), che è stata attuata dal d. legisl. 15 dic. 1997 nr. 446, Istituzione dell'imposta regionale sulle attività produttive, revisione degli scaglioni, delle aliquote e delle detrazioni dell'IRPEF e istituzione di un'addizionale regionale a tale imposta, nonché riordino della disciplina degli enti locali (in seguito modificato dal d. legisl. 10 apr. 1998 nr. 137), e che dal 1° gennaio 1998 ha sostituito i contributi sanitari, la tassa sulla salute, l'ILOR, l'ICIAP, la tassa sulla partita IVA e l'imposta sul patrimonio delle imprese. Viene applicata con aliquota del 4,25% (ridotta per l'agricoltura e aumentata per il settore finanza e assicurazioni) sul valore aggiunto prodotto dalle imprese, dagli artisti e professionisti, dagli enti pubblici e privati, dai produttori agricoli, dallo Stato e dagli enti locali. L'IRAP viene accompagnata da un'addizionale IRPEF dello 0,50%, che per i primi due anni viene incorporata dalle nuove aliquote IRPEF, le quali passeranno da 7 a 5 (v. tab. 1). Dal 1° gennaio 2000, l'addizionale è fissata dalle Regioni entro una forbice tra lo 0,5% e l'1%. Il gettito dell'IRAP viene attribuito alle Regioni stesse, ma una parte è destinata ai Comuni e allo Stato a compenso delle imposte abolite. Il medesimo d. legisl. 446 ha ridotto al 19% le detrazioni per oneri deducibili e ha riordinato la disciplina degli enti locali; 5) il riordino delle imposte sui redditi da operazioni societarie straordinarie (art. 3, co.161), attuato con il d. legisl. 8 ott. 1997 nr. 358, Riordino delle imposte sui redditi applicabili alle operazioni di cessione e di conferimento di aziende, fusione, scissione e permuta di partecipazioni, e in vigore dall'8 novembre 1997; 6) la tassazione dei redditi da capitale (art. 3, co. 160), attuata con d. legisl. 21 nov. 1997 nr. 461, Riordino della disciplina tributaria dei redditi di capitale e dei redditi diversi, e che prevede un'imposta sostitutiva del 12,5% su tali redditi e un'altra del 27% sugli interessi dei depositi bancari e sulle plusvalenze; 7) il riordino dei redditi d'impresa (art. 3, co. 162), effettuato con i due d. legisl. del 18 dic. 1997, rispettivamente nr. 466 e 467, la cui maggiore novità consiste nell'introduzione di un duplice trattamento fiscale definito Dual income tax (DIT) in forza del quale, dal 1998, gli utili derivanti dall'incremento del capitale investito ottenuto con nuove emissioni azionarie o con la destinazione a riserve degli utili realizzati saranno tassati con l'aliquota ridotta del 19%, mentre la parte residuale di reddito sarà colpita dall'IRPEG ordinaria del 37%; 8) l'imposizione semplificata per gli enti non commerciali (art. 3, co. 186-188), attuata con d. legisl. 4 dic. 1997 nr. 460, Riordino della disciplina tributaria degli enti non commerciali e delle organizzazioni non lucrative di utilità sociale.

La manovra 1998, messa a punto per entrare in Europa, è stata recepita dalla l. 27 dic. 1997 nr. 449, Misure per la stabilizzazione della finanza pubblica, la quale si compone di due titoli e 65 articoli. Il titolo i, Disposizioni in materia di entrata, contiene norme che, oltre ad assicurare un maggiore gettito, introducono incentivi per il rilancio dell'economia e attivano meccanismi di semplificazione nella struttura, nel calcolo e nel pagamento di alcuni tributi. Le novità di maggior rilievo consistono pertanto in: detrazioni d'imposta per il miglioramento del patrimonio edilizio (art. 1); sgravi fiscali sui mutui prima casa (art. 3); aumento delle aliquote delle ritenute d'acconto (art. 21); riapertura della sanatoria per IVA e Imposte dirette (art. 23); abolizione dei servizi di cassa (art. 24); riordino dei termini per il controllo delle dichiarazioni (art. 28).

In seguito, l'esigenza di consentire l'emersione di redditi sottratti a imposizione e di garantire l'equilibrata redistribuzione del prelievo tra i contribuenti ha determinato nuovi interventi normativi. In particolare la l. 13 maggio 1999 nr. 133, utilizzando ancora una volta lo strumento della delega al governo, ha dettato nuove disposizioni in materia di perequazione, razionalizzazione e federalismo fiscale. In termini più specifici la delega ha per oggetto: l'adozione di interventi strutturali per la perequazione del prelievo fiscale (art. 1); la modifica delle disposizioni concernenti le imposte sui redditi applicabili alle imprese individuali e alle società di persone, in regime di contabilità ordinaria (art. 2); il riordino del regime fiscale delle forme di previdenza per l'erogazione di trattamenti pensionistici complementari del sistema obbligatorio pubblico e del trattamento di fine rapporto (art. 3); nuove forme di finanziamento delle regioni a statuto ordinario, realizzabili con un aumento di compartecipazione dell'addizionale regionale all'IRPEF non inferiore all'1,5% e con l'istituzione di una compartecipazione all'IVA in misura non superiore al 20% del gettito IVA complessivo, unitamente a meccanismi perequativi interregionali (art. 10); la redazione di testi unici che accorpino, anche in un codice tributario, le norme in materia di fattispecie imponibili, soggetti passivi e misura dell'imposta, contestualmente alla delegificazione delle disposizioni incidenti su aspetti diversi, inclusi quelli della liquidazione, accertamento e riscossione (art. 35).

La manovra finanziaria per il 2000 introduce invece nuove modifiche al regime degli oneri deducibili e delle detrazioni ai fini dell'IRPEF (art. 6 l. 23 dic. 1999 nr. 488), alla disciplina dell'IVA (art. 7), all'imposta sulle successioni (art. 8) e all'imposta di registro (art. 10).

Le successioni

Il d.l. 28 marzo 1997 nr. 79, convertito nella l. 28 maggio nr. 140, ha apportato novità di rilievo nella tassazione accessoria delle successioni. I trasferimenti a titolo gratuito (successioni e donazioni) infatti, oltre alle imposte personali a carattere progressivo (v. tributi, App. V), sono soggetti agli altri tributi che colpiscono tutti i trasferimenti immobiliari (INVIM, imposte catastali, bollo ecc.). A seguito della soppressione dell'INVIM che, come imposta locale, nel 1993 è stata sostituita dall'ICI (d. legisl. 30 dic. 1992 nr. 504), e in attesa di una regolamentazione organica di tutta la materia, si è introdotta intanto una nuova disciplina per i trasferimenti a causa morte. Il procedimento, alquanto complicato, distingue fra le successioni presentate entro il 29 marzo 1997, ma non ancora liquidate dall'Ufficio del registro, e quelle aperte dopo tale termine. Per le prime, gli eredi hanno dovuto procedere all'autoliquidazione e versare entro il 30 giugno 1997 (termine prorogato al 30 sett. dal d.l. 27 giugno 1997 nr. 185, convertito in l. 31 luglio 1997 nr. 259) l'imposta ipotecaria (0,6%-2%), l'imposta catastale (0,4%-1%), il bollo (minimo 80.000 lire) e l'imposta di trascrizione (50.000 lire per ogni conservatoria). Entro 30 gg. gli eredi hanno dovuto presentare il prospetto della liquidazione e la ricevuta del pagamento all'Ufficio del registro, tenuto a calcolare l'INVIM per il periodo 1972-92 e le imposte di successione. Per le successioni presentate dopo il 29 marzo 1997 è stata introdotta un'imposta indeducibile, sostitutiva dell'INVIM, che si applica nella misura dell'1% sul valore complessivo, al momento della successione, degli immobili acquistati dal defunto prima del 31 dic. 1992.

Il rinnovamento dell'Amministrazione finanziaria

Fino al 1991, l'Amministrazione finanziaria italiana era organizzata in 11 direzioni generali, facenti capo al Ministero delle Finanze, delle quali 6 operanti a Roma e 5 attive anche in sedi periferiche. La riforma tributaria degli anni Settanta e l'immediato aumento del numero delle dichiarazioni che sono passate da 5 a 20 milioni, i nuovi adempimenti formali e la necessità di adeguarsi agli altri paesi CEE, hanno reso indispensabile la riorganizzazione dell'Amministrazione stessa che è stata realizzata dalla l. 29 ott. 1991 nr. 358. Come novità di maggior rilievo, le suddette direzioni, ripartite per imposta, sono state sostituite da 3 dipartimenti, suddivisi per funzioni: il Dipartimento delle entrate, per i servizi di gestione, riscossione e contenzioso di tutti i t., diretti e indiretti dello Stato e degli enti locali non attribuiti espressamente ad altri organi; il Dipartimento delle dogane e delle imposte indirette, competente per l'IVA sulle importazioni, per le imposte di fabbricazione e per i dazi doganali; il Dipartimento del territorio, preposto ai servizi di catasto, alla gestione dei beni immobiliari dello Stato e alla conservazione dei registri immobiliari. Vi è poi una Direzione generale degli affari generali e del personale, per la gestione di tutti i dipendenti. Il decentramento è affidato alle direzioni regionali delle entrate, alle direzioni compartimentali delle dogane e alle direzioni compartimentali del territorio. Attraverso l'unificazione funzionale degli uffici e il loro decentramento si è voluto rendere più facili i controlli con possibilità di riscontri immediati fra le diverse dichiarazioni. I rapporti fra il fisco e i contribuenti devono essere gestiti da Uffici unici delle entrate, presenti in tutto il territorio nazionale. I regolamenti attuativi della riforma prevedono inoltre per gli uffici il potere-dovere di annullamento degli atti palesente infondati o illegittimi, la semplificazione delle procedure, l'eliminazione della duplicazione degli obblighi previsti per t. diversi e trasparenza negli accertamenti. Fra gli uffici più importanti attraverso i quali le direzioni regionali delle entrate svolgono le funzioni decentrate vanno annoverati i Centri di servizio delle imposte dirette, istituiti dall'art. 8 della l. 24 apr. 1980 nr. 146 e, in base alla delega al governo in essa contenuta, regolati dai d.p.r. 12 sett. 1980 nr. 702 e 29 nov. 1980 nr. 787, che hanno emanato le norme per il personale, per le competenze territoriali e le attribuzioni. Sempre alle dipendenze del ministro delle Finanze, ma dotati di larga autonomia, sono ancora la Guardia di finanza e il Servizio consultivo e ispettivo tributario, istituito in luogo del Servizio centrale ispettori tributari (SeCIT) con il d. legisl. 5 ott. 1998 nr. 361, modificato dal d. legisl. 15 ott. 1999 nr. 382.

L'accertamento

Con riguardo all'accertamento induttivo, l'adozione nel corso degli anni Ottanta di successivi metodi induttivi a seconda del periodo d'imposta di riferimento e degli strumenti utilizzabili ha posto in rilievo la tendenza del legislatore a non condizionare il ricorso al metodo induttivo alle sole ipotesi di cui all'art. 39, 2° co., d.p.r. 29 sett. 1973 nr. 600, e a indirizzarsi verso una predeterminazione presuntiva del reddito almeno per i contribuenti con contabilità semplificata attraverso indici oggettivi di spesa (l. 17 febbr. 1985 nr. 17) o coefficienti presuntivi di compensi e ricavi (l. 27 apr. 1989 nr. 154) che esprimevano, a seconda del tipo, un determinato reddito confrontato con quello indicato nella dichiarazione e nelle scritture contabili. Nei primi anni Novanta ai coefficienti presuntivi si è affiancato l'obbligo imposto ai lavoratori autonomi e alle imprese di dichiarare un imponibile minimo calcolato secondo le tabelle improntate ai caratteri del settore e all'organizzazione dell'attività (minimum tax). La rigidità che tale meccanismo presentava, nonostante alcuni correttivi, rispetto all'eterogeneità delle situazioni di fatto ha portato in seguito all'elaborazione di alcuni indici statistico-matematici (i parametri; l. 28 dic. 1995 nr. 549) che rappresentano, per il loro modo di elaborazione, uno strumento più duttile e preciso dei coefficienti presuntivi di reddito in quanto distinti per settore economico, per area territoriale e per livello di attività e, quindi, più idonei a offrire una ricostruzione del reddito d'impresa e di lavoro autonomo in termini di normalità applicati non più solo ai soggetti in contabilità semplificata ma anche ai soggetti in contabilità ordinaria.

La l. 23 dic. 1996 nr. 662 (art. 3 co. 121) ha invece previsto la proroga all'anno 1998 degli studi di settore, strumento per l'accertamento induttivo del reddito da lavoro autonomo e di piccola impresa introdotto nel sistema tributario dal d.l. 30 ag. 1993 nr. 331, convertito in l. 29 ott. 1993 nr. 427, ed elaborato sulla base dei dati contabili ed extracontabili che i contribuenti sono tenuti a fornire all'amministrazione finanziaria.

Il nuovo processo tributario

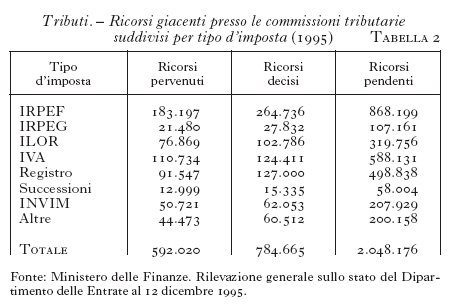

Il nuovo processo tributario, riformato dai decreti legislativi 31 dic. 1992 nr. 545 e 546, è entrato in vigore il 1° aprile 1996, come stabilito dal d.l. 26 sett. 1995 nr. 403, convertito nella l. 20 nov. 1995 nr. 495, e dal d.m. 26 nov. 1996 che ha insediato per quella data le 103 Commissioni tributarie provinciali, con 5550 giudici, e le 21 Commissioni tributarie regionali, con 2934 giudici, le quali prendono il posto, rispettivamente, delle commissioni di i e ii grado. Viene abolita la Commissione tributaria centrale che ha peraltro seguitato a trattare le controversie pendenti. Il terzo grado viene pertanto assunto dalla Corte di cassazione, che giudica solo su questioni di legittimità seguendo le norme del Codice di procedura civile. Fra le altre più importanti novità del nuovo contenzioso segnaliamo la competenza delle commissioni per territorio anche per i t. locali, l'istituto della conciliazione giudiziale che può essere richiesto alla Commissione provinciale da ciascuna delle parti, l'assistenza obbligatoria di un difensore abilitato per le controversie di valore superiore ai 5 milioni, l'attribuzione delle spese alla parte soccombente e l'applicazione delle norme del Codice di procedura civile, purché compatibili con quelle del d. legisl. 546. Quest'ultima disposizione rende il nuovo processo ancora più formalistico del precedente e le difficoltà incontrate per gestire il periodo di transizione hanno reso necessarie numerose norme transitorie, introdotte in particolare dai decreti 15 marzo 1996 nr. 123, 16 maggio 1996 nr. 259 e 22 giugno 1996 nr. 329. Il ricorso inizia con la notifica dell'atto impugnato all'ufficio o all'ente locale che lo ha emesso. Entro 60 giorni avviene la costituzione in giudizio con il deposito in Commissione provinciale della copia del ricorso stesso, oppure dell'originale se la notifica è avvenuta tramite ufficiale giudiziario. La trattazione, che avviene in Camera di consiglio, è comunicata con un anticipo di 30 giorni alle parti, che possono chiedere, entro i 10 giorni precedenti, la discussione in pubblica udienza. L'appello alla Commissione tributaria regionale è proposto dalla parte soccombente entro un anno dal deposito della sentenza (termine lungo), oppure entro 60 giorni dalla notifica della stessa per opera dell'altra parte (termine breve). La decisione della Commissione tributaria regionale può essere impugnata con ricorso in Cassazione, depositato entro 20 giorni dall'ultima notificazione alla parte contro la quale è proposto, secondo le norme del processo civile. Data l'impossibilità di smaltimento degli ormai oltre 2 milioni di ricorsi (tab. 2), il d.l. 28 marzo 1997 nr. 79, convertito con modifiche dalla l. 28 maggio 1997 nr. 140, ha previsto, con provvedimento 'tampone', la definizione delle controversie ancora aperte mediante il pagamento, entro il 31 luglio 1997, di 500.000 lire per le liti fino a 5 milioni e del 20% per quelle fino a 30 milioni.

Le sanzioni. - La riforma del diritto penale e processuale tributario introdotta dal d.l. 10 luglio 1982 nr. 429, convertito nella l. 7 ag. 1982 nr. 516, mirava a reprimere l'evasione fiscale attraverso l'abolizione della pregiudiziale tributaria, per cui l'azione penale poteva essere iniziata solo dopo che l'accertamento era divenuto definitivo, e mediante la previsione di nuove ipotesi di reato per le violazioni alle norme in materia di imposte sui redditi e sul valore aggiunto: contravvenzioni e, nel caso di frode fiscale ovvero di omesso versamento all'erario di ritenute effettivamente operate, delitti. Il rigore del nuovo sistema sanzionatorio penale non ha peraltro dato i risultati auspicati nella lotta all'evasione. Pertanto negli anni successivi la legislazione in materia è stata caratterizzata, oltre che da alcune modifiche alla l. nr. 416 del 1982 (v. in particolare la l. 15 maggio 1991 nr. 154), da provvedimenti volti a favorire una definizione amministrativa delle pendenze tributarie (in particolare, la l. 30 dic. 1991 nr. 413 e il d.p.r. 20 genn. 1992 nr. 23, con il quale è stata concessa l'amnistia per i reati tributari definibili secondo tale legge) e dalla previsione di istituti quali l'accertamento con adesione del contribuente e la conciliazione giudiziale nel processo tributario (d. legisl. 19 giugno 1997 nr. 218). A seguito della definizione dell'accertamento con adesione, le sanzioni pecuniarie per le violazioni concernenti i t. oggetto dell'adesione e il contenuto delle relative dichiarazioni si applicano nella misura di un quarto del minimo previsto dalla legge; inoltre la definizione esclude, con effetto retroattivo, la punibilità per le contravvenzioni previste dalla l. nr. 516 del 1982. Invece, in caso di avvenuta conciliazione, le sanzioni amministrative si applicano nella misura di un terzo delle somme irrogate. La l. 27 dic. 1997 nr. 449 ha esteso alcuni di tali effetti (per es., l'applicazione delle sanzioni nella misura di un quarto di quelle irrogate e l'esclusione della punibilità per le contravvenzioni tributarie) all'ipotesi del contribuente che presti acquiescenza all'accertamento rinunciando a proporre impugnazione contro di esso e provvedendo al pagamento (anche rateale) delle somme complessive dovute, tenuto conto della riduzione delle sanzioni. Tale quadro normativo appare peraltro superato in quanto con d. legisl. 10 marzo 2000 nr. 74 il governo ha dettato una nuova disciplina dei reati in materia di imposte sui redditi e sul valore aggiunto; è stata così data attuazione alla delega concessa con l. 23 giugno 1999 nr. 205, che prevedeva in particolare l'individuazione di un ristretto numero di fattispecie di natura esclusivamente delittuosa caratterizzate da rilevante offensività per l'erario e dal fine di evasione o di conseguimento di indebiti rimborsi d'imposta. È stato inoltre abolito il principio di ultrattività delle norme penali finanziarie (art. 24 del d. legisl. 30 dic. 1999 nr. 507, che ha abrogato l'art. 20 della l. 7 genn. 1929 nr. 4). I decreti legislativi 18 dic. 1997 nr. 471, 472 e 473 hanno invece rispettivamente previsto: a) la revisione organica delle sanzioni tributarie non penali in materia di imposte dirette, di IVA e di riscossione dei t.; b) le nuove disposizioni generali sulle sanzioni amministrative in materia tributaria, con particolare riguardo al principio di legalità, all'imputabilità, alla colpevolezza, alle cause di non punibilità, al concorso di persone, all'individuazione dei responsabili e alla tutela giurisdizionale; c) la revisione delle sanzioni amministrative in materia di t. sugli affari, sulla produzione e sui consumi e di altri t. indiretti.

Cenni sulla tassazione in altri paesi europei

Francia. - L'Amministrazione finanziaria francese è di tipo unitario e dipende dal Ministère de l'économie, des finances et du budget. Si struttura in una Direzione generale delle imposte, per tutte le imposte escluse quelle di competenza della Direzione generale delle dogane, e nel Servizio della legislazione fiscale, competente per i testi di legge. I t. locali sono determinati e gestiti dai Comuni, dai Dipartimenti (province) e dalle Regioni. La legislazione fiscale si applica a tutti i residenti, compresi gli abitanti della Corsica, delle isole del litorale e dei dipartimenti d'oltre mare. Il modello della dichiarazione viene inviato a domicilio, esistono uffici per l'assistenza fiscale gratuita e si può accedere alla propria posizione fiscale attraverso il servizio Minitel. Il Code général des impôts è la fonte normativa di tutte le imposte che sono classificate in: imposte dirette, sul reddito e sul patrimonio delle persone fisiche e giuridiche; tasse sul giro d'affari, delle quali la più importante è la Taxe sur la valeur ajoutée (TVA); imposte di registro. L'imposta sulle persone fisiche è progressiva, con un'aliquota media del 25% e una massima del 56,8%, con detrazioni per familiari a carico, calcolate con coefficienti. Per i patrimoni superiori a 4.470.000 franchi si applica un'imposta patrimoniale che varia dallo 0,5% all'1%. Le persone giuridiche sono soggette a un'imposta del 33,33%, con un minimo sul giro d'affari che varia tra 5000 e 100.000 franchi, il quale costituisce credito d'imposta sull'IRPEG futura. La TVA ha un'aliquota standard del 18,6%, una ridotta del 5,5% e una minima del 2,1% per le prestazioni mediche. I t. locali comprendono le imposte sulle attività professionali, sull'abitazione, la patrimoniale immobiliare, l'imposta sulla patente e sul bollo.

Repubblica Federale di Germania. - La legislazione tributaria, che prende le mosse dal titolo x della Costituzione, è contenuta in un testo normativo unitario entrato in vigore nel 1977, il quale disciplina tutte le fasi del rapporto impositivo. Gli uffici fiscali liquidano l'imposta sulla base delle informazioni fornite dal contribuente su appositi moduli annuali e, in caso di disaccordo, si possono chiedere chiarimenti in un clima di massima fiducia reciproca. I controlli sono molto rari, i versamenti sono resi comodi e semplici e i rimborsi avvengono entro sei mesi. La potestà impositiva è divisa tra Federazione (Bund) e singoli stati (Länder), che si distribuiscono ciascuno il 42,5% del gettito delle imposte dirette. Il rimanente 15% spetta agli enti locali. L'imposta sul reddito delle persone fisiche segue un sistema proporzionale e progressivo con aliquota massima del 53%; vi sono poi un'imposta sul patrimonio dell'1% e, per le imprese individuali, altri t. locali in una misura che varia tra il 12% e il 25%. Le persone giuridiche sono soggette all'imposta sul reddito nella misura del 45% sugli utili non distribuiti e del 30% in caso di distribuzione ai soci (1997), all'imposta sul patrimonio netto e all'imposta comunale sugli affari che, a seconda dei comuni, varia tra il 9% e il 20,05% del reddito e tra lo 0,4% e l'1% del capitale. Dal 1995, a tutte le imposte sul reddito si applica un contributo di solidarietà del 7,5%. L'imposta sul valore aggiunto ha un'aliquota normale del 15% e una ridotta del 7% e, del suo gettito, il 35% è assegnato ai Länder.

Gran Bretagna. - La Gran Bretagna ha regole di presupposto, pagamento e contenzioso che valgono per ogni singola imposta e che vengono emanate o modificate dalla legge finanziaria annuale (Finance Act) che accompagna la legge di bilancio o, durante l'anno, da provvedimenti governativi. La sovranità impositiva spetta al Parlamento, dal quale dipende, in qualità di organo esecutivo, il Cancelliere dello Scacchiere che esercita le funzioni di ministro delle Finanze. I rapporti fra il contribuente e il fisco sono ottimi: esiste una Carta del contribuente con indicati i suoi diritti e le regole di comportamento per gli uffici tributari; ogni quartiere ha un ufficio fiscale al quale chiedere chiarimenti e le controversie sono quasi sempre risolte in fase pre-contenziosa. L'Income tax colpisce i redditi delle persone fisiche con aliquote del 20%, 24% e 40% (1997) e assicura il 25% del gettito tributario totale, che nel 1994 ha superato i 230 miliardi di sterline, comprensivi dei contributi sociali. I redditi sono accertati sulla base dell'anno precedente, ma ogni anno l'Inspector of taxes invia i moduli che i contribuenti restituiranno completi delle informazioni necessarie per la liquidazione dell'imposta. Dal 1996 è in sperimentazione un sistema di autoliquidazione facoltativa. Le società di capitale vengono colpite dalla Corporation tax con aliquota del 33% (24% per le imprese con profitti inferiori alle 300.000 sterline). Sui profitti derivanti dall'estrazione del petrolio e del gas esistono anche le Oil taxes che assicurano lo 0,2% del gettito totale. L'Imposta sul valore aggiunto è applicata nella misura del 17,5% su tutte le cessioni di beni e forniture di servizi effettuate da soggetti con un giro d'affari superiore alle 47.000 sterline (1997) e sulle importazioni. Per alcune voci specifiche, come per es. il gasolio per uso domestico e l'elettricità, l'aliquota è ridotta all'8%. Gli enti locali sono finanziati dai trasferimenti statali e dalle imposte sulla proprietà immobiliare (Council tax).

Spagna. - La Spagna è uno Stato unitario, le cui 17 comunità autonome (regioni) hanno una notevole autonomia. La sua amministrazione fiscale dipende dalla Segreteria di Stato dell'Hacienda del Ministerio de Economía y Hacienda e gestisce un sistema tributario basato sulla Legge generale tributaria (LGT) del 28 dic. 1963 nr. 230, con la quale la Spagna ha dato l'avvio alla riforma che le ha facilitato l'adesione alla CEE. Un ulteriore cambiamento è avvenuto con la l. 31 dic. 1996 nr. 14 la quale ha assicurato alle comunità autonome il gettito parziale o totale delle maggiori imposte. Le principali imposte dirette, per le quali è prevista l'autoliquidazione, sono: l'Imposta sul reddito delle persone fisiche (IRPF), con 10 scaglioni di reddito (8 dal 1998) e con un'aliquota massima del 56%, del cui gettito il 15% circa va agli enti autonomi; l'Imposta sul patrimonio netto delle persone fisiche (IP), ceduta dal 1997 alle comunità autonome, che è progressiva dallo 0,2% al 2,5%, con un minimo esente di 17 milioni di pesetas (1996; l'ammontare di questa imposta sommato all'IRPF non può superare il 70% del reddito imponibile ai fini dello stesso IRPF); l'Imposta sulle società (IS), che ha un'aliquota fissa del 35%; l'Imposta sulle successioni e donazioni (ISD), che grava su tutti gli incrementi patrimoniali a titolo gratuito; l'IVA, introdotta il 1° gennaio 1986, che ha ora un'aliquota normale del 16%, una ridotta del 7% e una minima del 4%. Le più importanti imposte locali sono: l'Imposta sulle attività economiche, che dal 1° gennaio 1992 grava sulle imprese con aliquote fino al 15% sul profitto medio presunto; l'Imposta sui beni immobiliari, nella misura dello 0,3%-0,4%; l'Imposta sulle costruzioni; l'Imposta sull'incremento dei terreni urbani.

Danimarca. - Le entrate tributarie danesi, che coprono anche il fabbisogno per la sicurezza sociale, vengono assicurate prevalentemente dall'imposizione diretta. Le leggi tributarie sono prerogativa del Parlamento ma le decisioni dei tribunali e la consuetudine contribuiscono in larga parte alla loro interpretazione. Le circolari ministeriali esplicative delle nuove leggi sono emanate soltanto per uso interno, ma l'Amministrazione ne dà regolarmente conoscenza al pubblico insieme alla giurisprudenza più significativa. Oltre a questo, il contribuente può chiedere pareri vincolanti ai tribunali anche prima delle sentenze. I moduli per la dichiarazione vengono inviati al contribuente già compilati con i dati che il fisco ha ricevuto dai datori di lavoro, dalle banche, dalle assicurazioni ecc., e pertanto i soggetti passivi debbono solamente controllarne l'esattezza e integrarli con altre notizie. I redditi delle persone fisiche sono soggetti a un'imposta media del 51% di cui più della metà è destinata agli enti locali e alla Chiesa. Tale imposta, di natura composita, aveva nel 1994 un'aliquota massima totale del 75% che è stata gradualmente ridotta fino al 68% per il 1998. Ogni individuo è inoltre soggetto a un'imposta sulla ricchezza che grava con l'1% sulla parte del patrimonio che eccede 1.580.500 corone danesi (1994). Le imposte indirette sono quelle sul valore aggiunto (VAT), che ha un'unica aliquota del 25%, e quelle sui veicoli a motore. Una speciale imposta grava sui redditi che derivano dallo sfruttamento degli idrocarburi.

bibliografia

G. Peleggi, Il prelievo tributario in Italia: un confronto internazionale, in Centro Studi Confindustria, Stato e economia, 1° vol., Milano 1988, pp. 13-57.

V. Russo, Gli uffici finanziari: aspetti organizzativi e di funzionamento, in Centro Studi Confindustria, Stato e economia, 1° vol., Milano 1988, pp. 117-88.

M. Vantaggio, Centri di servizio, in Enciclopedia giuridica, 6° vol., Istituto della Enciclopedia Italiana, Roma 1988 (voce aggiornata del 1996).

F. Gallo, Federalismo fiscale, in Enciclopedia giuridica, 14° vol., Istituto della Enciclopedia Italiana, Roma 1989 (voce aggiornata del 1996).

M. Leccisotti, Lezioni di scienza delle finanze, Torino 1990, 1996⁴.

R. Lupi, Diritto tributario, 2 voll., Milano 1992, 1998⁵.

Ministero delle Finanze, Ufficio di Statistica, Entrate tributarie erariali, Roma 1994.

Imposte sui redditi di lavoro in 100 paesi, a cura di C. Benigni, R. de Chaurand, 1° vol., Roma 1995.

E. Filograna, Tasse nei paesi del mondo, 2 voll., Milano 1996.

Ministero delle Finanze, Sogei, Il sistema fiscale nei paesi dell'Unione europea, in Notiziario fiscale, 1996, 7-8, pp. 85-169.

S. D'Andrea, Fisco, Milano 1997.

G. Falsitta, Aspetti e problemi dell'IRAP, in Rivista di diritto tributario, 1997, 7-8, pp. 495-515.

R. Lupi, Prime considerazioni sul nuovo regime del concordato fiscale, in Rassegna tributaria, 1997, 4, pp. 793-807.

L. Magistro, R. Fanelli, L'accertamento con adesione del contribuente, Milano 1997.

M. Mandò, G. Mandò, Manuale dell'Imposta sul valore aggiunto, Milano 1997; Il nuovo processo tributario, a cura di G. Gilardi, U. Loi, M. Scuffi, Milano 1997.

M. Romano, Scienza delle finanze e fondamenti di diritto finanziario, Milano 1997.

A. Casertano, M. Spera, IVA, Imposta sul valore aggiunto, Roma-Milano 1997-98.

F. Di Carpegna, Il nuovo regime degli strumenti finanziari, in Il fisco, 1998, 3, pp. 869-76.

A. Monorchio, La fiscalità d'impresa fra DIT e IRAP, in Il fisco, 1998, 2, pp. 465-71.