Congiuntura economica

Congiuntura economica

L'analisi congiunturale

Definizione della congiuntura economica

Il termine 'congiuntura economica' si è talmente esteso nelle sue accezioni da assumere connotati generici, fino a rappresentare una sorta di sinonimo della situazione economica di un paese. Questa ambiguità di definizione non ne ha certo favorito la comprensione, causando spesso malintesi. In effetti, il termine congiuntura indica la coesistenza, in ogni momento, di diversi elementi, la cui composizione dà luogo a un'evoluzione o a un'azione specifica. La congiuntura economica può quindi essere definita come il combinarsi di fenomeni socioeconomici che determina, in ogni momento, una particolare evoluzione del sistema economico.Da questa definizione derivano immediatamente due caratteristiche specifiche della congiuntura economica: l'essere sintesi di diversi elementi e la sua peculiarità temporale. In effetti l'analisi della congiuntura economica è la formulazione di un giudizio di sintesi sul sistema economico in un dato momento, avendo come riferimento il passato recente e il futuro prossimo. Essa ha per oggetto quel passaggio temporale indefinito che è il presente, punto di congiunzione mobile tra il passato e il futuro. È quindi, al tempo stesso, analisi del passato e previsione del futuro, perché solo la sintesi di queste due operazioni consente di formulare un giudizio sulla situazione presente.Il carattere prevalentemente temporale dell'analisi congiunturale implica che il sistema economico sia dinamico e non statico e che i fenomeni economici, di cui si studia il combinarsi, siano suscettibili di variare in un tempo relativamente breve. Ne discende che la congiuntura economica non è la fotografia di un sistema economico in un dato momento, ma ne è il 'filmato', vale a dire una sequenza di osservazioni a tempi ravvicinati, in base alla quale non è mai possibile dire se il sistema economico 'sta bene' o 'sta male', ma solo se esso 'va meglio' o 'va peggio'. Una peculiarità che è spesso all'origine di malintesi, perché contrappone quanti formulano una valutazione sullo stato dell'economia a quanti invece esprimono un'opinione circa l'andamento della congiuntura economica. Infatti non v'è necessariamente incoerenza fra il giudizio (negativo) di chi afferma, in un dato momento, che il tasso di inflazione è alto, la disoccupazione elevata, il ritmo di crescita della produzione insufficiente e, quindi, che lo stato dell'economia è deludente, e l'ottimismo 'congiunturale' di chi osserva invece che l'inflazione sta comunque calando, l'occupazione, pur se bassa, va aumentando e la crescita del sistema va accelerando mese dopo mese.

Nel complesso gioco di interazioni fra struttura, congiuntura e sviluppo, l'analisi congiunturale si rivolge dunque essenzialmente all'osservazione dei flussi anziché a quella delle consistenze (anche se le seconde non sono certo prive di effetti sui primi) e i fenomeni da osservare e misurare sono soprattutto quelli suscettibili di movimenti a breve termine. Un 'breve termine' che, nell'accezione più comune, si esplicita nell'arco di 12-18 mesi, ma che deve essere più propriamente inteso come quel periodo durante il quale si può considerare costante la struttura economica e in cui l'evoluzione è largamente determinata da azioni, eventi e comportamenti già avvenuti pur se non esauriti, mentre ogni azione, evento o comportamento che debba ancora manifestarsi, se non traumatico, influenzerà piuttosto un periodo successivo. Una sorta di predeterminazione, non certamente da prendere alla lettera, che può aiutare a individuare il discrimine fra chi elabora diagnosi congiunturali e chi fa analisi di medio termine.

La teoria del ciclo economico

Se la congiuntura economica è il combinarsi di diversi elementi che genera una particolare evoluzione del sistema economico, l'analisi della congiuntura economica è lo studio del modo in cui si combinano tali elementi dando luogo alle fluttuazioni del sistema economico.Per fluttuazioni cicliche (o congiunturali) si intendono sequenze ove a periodi di prosperità o espansione succedono periodi di ristagno o recessione che sboccano poi in nuovi periodi di prosperità. Ciascuna fluttuazione ciclica di un sistema economico o 'ciclo economico' procede, partendo da un punto di svolta inferiore (o minimo del ciclo), con una fase di espansione di durata e ampiezza mutevole, che culmina in un punto di svolta superiore (o massimo del ciclo) ed è seguita da una fase di recessione, al cui termine c'è un nuovo punto di svolta inferiore, da cui inizia un nuovo ciclo. Caratteristica del ciclo economico è la ricorrenza, ma non la periodicità: una "regolarità irregolare", come l'ha definita J.A. Schumpeter. In definitiva il ciclo economico, secondo la definizione di W.C. Mitchell, "consiste in espansioni che avvengono quasi contemporaneamente in molte attività economiche, seguite da recessioni e contrazioni egualmente generali e da riprese che confluiscono poi nella fase di espansione del ciclo successivo". Secondo la terminologia proposta da Schumpeter i cicli si distinguono per la loro durata in tre tipi: a) cicli brevi (cicli Kitchin), aventi una lunghezza non superiore ai quaranta mesi; b) cicli medi (cicli Juglar), di durata compresa tra i sette e gli undici anni; c) cicli lunghi (cicli Kondrat´ev), di durata secolare. Solo i cicli brevi rientrano, secondo la definizione di F. Di Fenizio, nell'ambito della congiuntura economica. Questa definizione del ciclo non spiega le cause del suo manifestarsi. Su di esse si è svolto - e si svolge ancora - un ampio dibattito. I primi studiosi del ciclo economico hanno creduto di individuarle in fattori meccanici o fisiologici. Si deve al medico ed economista Clément Juglar (1860) l'osservazione delle fasi ricorrenti di espansione e recessione e l'analogia con lo sviluppo fisiologico delle persone. Fu merito di Juglar aver spostato l'attenzione dalle cause accidentali ai fattori che provocano la crisi: fattori che non potevano che essere individuati nelle fasi precedenti a quelle di crisi, quindi durante l'espansione. Più meccanicistica è l'interpretazione (W.S.Jevons) che attribuisce le crisi alla "periodica variazione climatica che interessa tutte le parti del mondo", come conseguenza dell'influenza delle macchie solari, e ai suoi riflessi sulla produzione agricola.

Le spiegazioni meccaniche o analogiche non potevano però bastare e presto l'attenzione si spostò dall'esame delle cause esterne delle fluttuazioni al funzionamento del sistema economico, sicché teoria del ciclo e teoria economica finirono in molti casi per coincidere. In effetti l'analisi della congiuntura, secondo l'impostazione datale da E. Wagemann che avviò in Germania i primi studi congiunturali tra le due guerre mondiali, riguarda due diversi campi: gli 'stimoli' e l"organismo economico'. L'attenzione deve essere concentrata sul secondo, giacché è il funzionamento dell'organismo economico che spiega le reazioni agli stimoli. Con questa premessa si possono distinguere le teorie che attribuiscono a una componente specifica del sistema economico la causa principale (mai esclusiva) delle fluttuazioni cicliche da quelle, invece, che fanno piuttosto riferimento all'interagire di più componenti e comportamenti.Fra le prime si trovano quelle che hanno attribuito un ruolo rilevante al fattore demografico (per i suoi riflessi sulla domanda e sulla capacità produttiva), indicandolo come causa dei cicli relativamente lunghi (S. Kuznets) e come fattore di trasmissione internazionale dei cicli, attraverso i movimenti migratori (A. Spiethoff). Le aspettative degli imprenditori, i loro errori di valutazione e, più in particolare, le ondate di ottimismo e di pessimismo (A.C. Pigou) sono stati considerati a loro volta cause delle fluttuazioni, non solo perché amplificano specifici movimenti, ma anche perché determinano comportamenti ed errori che sono alla base delle inversioni cicliche (J.M. Keynes). Così, un'ondata di ottimismo in fase di espansione attiva una forte domanda di investimento e un processo di sovracapacità di produzione, che poi è causa di un calo dei prezzi e dei profitti culminante in una riduzione di attività e in un ridimensionamento della capacità produttiva.

Più complesse e più articolate sono le teorie che si rifanno a singole componenti della domanda. Fra di esse si trova quella che attribuisce alla domanda di consumo un ruolo fondamentale: con la teoria del sottoconsumo si sostiene che processi di riduzione del potere d'acquisto dei consumatori causati da operazioni di consolidamento del debito pubblico (lord Lauderdale) o dall'ineguale distribuzione del reddito (T.R. Malthus) generano depressioni con fenomeni di sovrapproduzione, di calo del saggio di profitto e, quindi, di riduzione della capacità produttiva. Solo una più equilibrata distribuzione del reddito (J.A. Hobson ed E. Lederer) può consentire, secondo questa impostazione, una successiva ripresa ed espansione. Invece per altri è piuttosto la domanda di investimento a causare le oscillazioni congiunturali. Infatti nella fase di espansione cresce la domanda di beni di investimento e il sistema del credito agevola la formazione del capitale fino a determinare una sovracapitalizzazione che provoca un calo dei prezzi e dei profitti, e quindi una crisi recessiva (M.I. Tugan-Baranovskij). Molte possono essere - in tale contesto - le cause specifiche che determinano la crisi, e diversi autori hanno espresso in proposito opinioni diverse: dall'insufficienza del credito (K. Wicksell) alla limitazione dei fattori produttivi (A. Spiethoff), alle ondate di innovazione (J. Schumpeter), alle discontinuità temporali (A. Aftalion), alla riduzione del saggio di profitto (K. Marx), agli errori delle aspettative (Keynes). In effetti, la teoria degli investimenti è quella da cui sono derivate le costruzioni teoriche più complesse e, come si vede anche dagli autori citati, le teorie più generali sul funzionamento del sistema economico.

Altrettanto generale è la teoria monetaria del ciclo economico, che attribuisce al credito un ruolo principale nelle fluttuazioni economiche. Le crisi, in questa accezione, sono essenzialmente un fenomeno commerciale e finanziario: in fase di espansione l'aumento del credito favorisce la speculazione e l'ampliamento delle capacità produttive, ma questa sovrapproduzione genera una caduta dei prezzi, crisi di solvibilità e conseguenti timori del mondo finanziario che, riducendo il credito, fa precipitare il sistema in una depressione. Sono in definitiva le interrelazioni tra la sfera monetaria e la sfera reale quelle che determinano il ciclo (Wicksell): nella sfera reale si determina un saggio 'naturale' di interesse, cui si contrappone il saggio 'effettivo' o 'monetario' nella sfera monetaria. Il primo è determinato dalla crescita della popolazione, del progresso tecnico e dell'offerta di capitale, mentre il secondo è determinato da fattori finanziari. Quando i due saggi non coincidono v'è fluttuazione ciclica come conseguenza di uno squilibrio. Non mancano teorie puramente monetarie (R.G. Hawtrey) che hanno attribuito più specificamente agli errori di politica monetaria le fluttuazioni cicliche: le accelerazioni o decelerazioni del credito generate da timori sull'andamento degli affari determinano brusche e ingiustificate fluttuazioni cicliche. Una teoria, questa, che ha avuto un recupero molto importante nel secondo dopoguerra con la scuola dei monetaristi (M. Friedman e A. Schwartz).

Più complesse, invece, sono le teorie che si rifanno ai meccanismi di funzionamento del sistema economico, così come più ardua diviene una loro classificazione per i molti punti in comune che esse hanno. Così, le fluttuazioni cicliche sono state viste come la risultante del modo in cui è organizzata la produzione in un sistema capitalistico (Marx), ove la vita tecnica degli investimenti e il forzato processo di accumulazione generano fatalmente un calo del saggio di profitto e un ridimensionamento degli investimenti stessi. A loro volta tali oscillazioni sono rese possibili dall'esistenza di una quota di lavoratori precari e marginali (l'esercito di riserva) che si ingrossa o si riduce in funzione della fase ciclica. I meccanismi più propriamente ciclici dell'impostazione di Marx sono stati poi sviluppati facendo ricorso anche al concetto di 'egoismo' delle imprese in un sistema capitalistico (E. Mandel): le imprese capitalistiche perseguono il massimo profitto individuale e non quello generale, attraverso un continuo aumento della capacità produttiva che genera crisi in altre imprese e nel sistema economico, tanto che ogni aggiustamento deve passare per una crisi. Per altro verso, si è tentato un approccio formalizzato alla lotta per la distribuzione del reddito (R.M. Goodwin): nella fase di ripresa crescono i profitti e gli investimenti che inducono a maggiore occupazione e maggiori salari. Da qui una riduzione del saggio di profitto che genera un calo degli investimenti e, quindi, una riduzione dell'occupazione.In maniera più meccanica il modo di produrre è stato visto come causa delle fluttuazioni cicliche anche da chi attribuisce al tempo (e in particolare ai ritardi) una funzione di rilievo nel determinarle. Posto che le diverse azioni economiche hanno tempi diversi, il loro combinarsi tende a produrre oscillazioni cicliche. In particolare ciò è vero per gli investimenti, la cui domanda sostiene il ciclo nella fase di espansione, ma il cui riflesso sulla capacità produttiva è ritardato e permanente, sì da determinare crisi per eccessi (o difetti) di capacità produttiva. Famoso è l'esempio della stufa (Aftalion) con i suoi ritardi nel riscaldare più ambienti e la conseguente necessità di aumentare o ridurre il calore continuamente per mantenere la temperatura a un livello accettabile. Così come gli investimenti, anche i consumi durevoli, le scorte e le importazioni possono generare fluttuazioni cicliche, combinandosi con dinamiche e tempi diversi. In un sistema economico, infatti, la domanda di un dato momento genera l'offerta del momento successivo: nell'intervallo che intercorre possono tuttavia determinarsi prezzi che si allontanano dal punto di equilibrio, originando oscillazioni (teoria della ragnatela, J. Tinbergen).

Legata al progresso tecnico è invece la teoria del ciclo derivante dall'innovazione (Schumpeter). Le innovazioni "non rimangono effetti isolati e non sono distribuite in modo uniforme nel tempo, ma tendono al contrario ad ammassarsi, a sorgere in grappoli, semplicemente perché prima alcune imprese e dopo la maggior parte di esse seguono la scia dell'innovazione riuscita". Queste ondate di innovazione generano cicli perché, nel momento in cui si diffonde l'innovazione, aumenta la domanda di beni capitali, si allarga la base produttiva, cresce il saggio di profitto, fino a che le successive imitazioni e gli errori di calcolo e di aspettative non provocano una riduzione del saggio di profitto e un'evoluzione recessiva, destinata a esaurirsi al sorgere di un nuovo processo innovativo.

Più organica è l'interpretazione del ciclo nell'ambito delle teorie che studiano il funzionamento di un sistema economico e il ruolo della politica economica. La costruzione di uno schema sintetico di funzionamento di un sistema economico (Keynes) ha consentito di mettere in relazione le diverse variabili e osservare le reciproche interazioni con i rispettivi sfasamenti temporali. Non è più necessario, in questo caso, individuare quale fattore genera una fluttuazione, ma rendersi conto che un sistema economico è continuamente sottoposto a spinte diversificate che generano scosse che si propagano con tempi diversi in tutto il sistema. Se nella teoria di Keynes il ruolo degli investimenti resta fondamentale nello spiegare le fluttuazioni, le costruzioni successive sono più generali. Attraverso la costruzione di un modello che accoppia moltiplicatore e acceleratore (R.F. Harrod) e le sue successive elaborazioni (J.M. Kalecki, N. Kaldor, J.R. Hicks, P. Samuelson) si arriva a spiegare il meccanismo di ogni oscillazione economica. La costruzione di modelli econometrici (L. Klein) che rappresentano in maniera sempre più sofisticata i meccanismi di interrelazione consente poi di generalizzare la teoria del ciclo, riconducendola a quella più ampia del funzionamento del sistema economico.

Metodi e strumenti dell'analisi congiunturale

Il metodo degli indicatori

Accertata l'esistenza delle fluttuazioni economiche e ammesso il loro susseguirsi attraverso onde cicliche ricorrenti ma non periodiche, il primo problema dell'analisi congiunturale è stato quello di trovare idonei strumenti di misura per poter definire in ogni momento la posizione congiunturale del sistema economico. Già si è detto che un sistema economico è caratterizzato da un alternarsi di fasi di espansione e fasi di recessione. Tali fasi sono caratterizzate (Mitchell) da una prevalenza di attività in espansione (o in recessione). Una prima misura del ciclo, dunque, può essere fatta - secondo questa definizione - individuando in ogni intervallo temporale le attività in espansione e quelle in recessione: dal prevalere delle prime o delle seconde se ne potrà dedurre che il sistema economico è in espansione o in recessione.

Un simile metodo non si pone l'obiettivo di conoscere le cause del ciclo né di offrire strumenti per individuare eventuali spazi per interventi di politica economica. Esso vuole solo osservare e misurare la congiuntura e pertanto può essere avvicinato alla teoria meccanicistica del ciclo, cioè a quella che ne ha messo in risalto più le regolarità che le cause. Esso presuppone la disponibilità di un numero il più ampio possibile di indicatori statistici relativi ad attività diverse (settori produttivi, ad esempio). Per ognuno di essi si determinano le sequenze cicliche specifiche, per conoscere se quell'attività è, in un dato momento, in espansione o in recessione. Identificati questi cicli specifici (industrie tessili, meccaniche, chimiche, siderurgiche, ecc.), è possibile costruire un indicatore ciclico generale - secondo la metodologia di G.H. Moore, introdotta al National Bureau of Economic Research di New York (NBER) - come percentuale, in ogni unità di tempo, delle attività in espansione rispetto al totale delle attività considerate (detto indice di diffusione). La formula e i concetti di tale metodo sono molto semplici, ma la messa a punto è complessa perché è necessario disporre di molti indicatori mensili che devono essere continuamente trattati statisticamente per eliminare le componenti stagionali e accidentali.

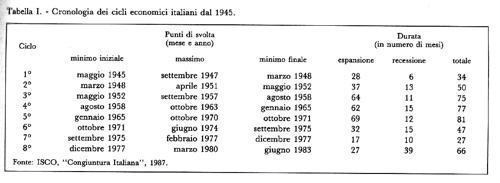

Il metodo consente tuttavia di disporre di misure accurate e di costruire anche indicatori che possono anticipare o confermare i movimenti ciclici. Infatti, una volta identificato il ciclo generale del sistema economico attraverso gli indici di diffusione dianzi detti, è possibile classificare i diversi indicatori utilizzati a seconda che il loro andamento anticipi il ciclo generale, sia cadenzato o lo posticipi. Indicatori anticipatori sono generalmente le statistiche degli ordinativi alle imprese, quelle delle importazioni di materie prime, gli indicatori della quantità di moneta, le statistiche sui permessi di costruzione, alcuni indici di specifiche produzioni intermedie o strumentali, ecc. Indicatori cadenzati sono invece quelli della produzione, delle vendite, delle esportazioni. Posticipatori sono, generalmente, gli indici dei prezzi e quelli dell'occupazione.In Italia il metodo degli indicatori è stato sviluppato dall'ISCO (Istituto Nazionale per lo Studio della Congiuntura) che sin dagli anni cinquanta ha provveduto alla 'datazione' dei cicli congiunturali italiani. Secondo gli studi dell'ISCO l'Italia del dopoguerra, fino alla fine degli anni ottanta, ha conosciuto ben otto cicli economici completi, la cui durata e ampiezza è variata nel tempo. Mentre negli anni cinquanta e sessanta, in presenza di una forte crescita economica, i cicli tendevano a essere caratterizzati da fasi di espansione relativamente lunghe e più pronunciate rispetto alle fasi di recessione (brevi e di intensità limitata), negli anni settanta e ottanta i cicli si sono fatti più irregolari, la fase di espansione meno pronunciata e la fase di recessione più lunga (v. tab. I). Tuttavia a partire dal giugno 1983 è iniziata una lunga fase di espansione che non era ancora terminata nel 1990.

La misura del reddito potenziale

Se il metodo degli indicatori è efficace e accurato in termini di misura del ciclo economico, esso tuttavia è poco soddisfacente in termini di analisi, in quanto il ciclo è definito come movimento di indici senza che si possa sapere il perché di certi andamenti o prevedere le tendenze al di là dei ritardi sistematici tra indicatori.In effetti il metodo del NBER è stato, non a torto, definito 'misura senza teoria', perché prescinde dal funzionamento del sistema economico ponendosi il solo obiettivo di osservare: è quindi un metodo poco utile per quanti intendano valersi dell'analisi congiunturale al fine di prevenire specifici andamenti del sistema economico o di favorire il conseguimento di determinati obiettivi (di crescita, di occupazione, di investimento, ecc.). In questi casi la misura del ciclo economico è più spesso fatta non in assoluto, ma in relazione a un obiettivo: il reddito potenziale o reddito di piena occupazione. Lo scarto esistente tra il reddito prodotto effettivamente a un dato momento e il reddito potenziale è una misura del ciclo: un sistema economico è in espansione se il reddito prodotto cresce e si avvicina al reddito potenziale; viceversa è in recessione se il reddito prodotto si allontana progressivamente dal reddito potenziale. Da questa definizione consegue che un sistema economico può essere in recessione pur in presenza di un reddito crescente, qualora tale crescita avvenga a un ritmo inferiore a quella del reddito potenziale. In questa accezione si cerca di cogliere lo spazio di manovra disponibile per l'autorità di governo al fine di conseguire specifici obiettivi di politica economica.

La definizione e la misura del ciclo congiunturale divengono, allora, la definizione e la misura del reddito potenziale. Tre possono essere le definizioni del reddito potenziale e a esse corrispondono tre metodi di misura. Il reddito potenziale può essere inteso come il massimo reddito conseguibile con l'utilizzo pieno di tutti i fattori disponibili della produzione: è il concetto più ovvio, ma ha l'inconveniente di trascurare la realizzabilità economica di tale massimo. Infatti il conseguimento del reddito potenziale potrebbe implicare ampi squilibri nei conti con l'estero del paese o un forte processo d'inflazione; non può essere preso, dunque, come riferimento per una politica economica anticiclica perché sarebbe un obiettivo non desiderabile. La seconda definizione fa riferimento al livello ottimale di reddito: è reddito potenziale il massimo della produzione conseguibile in presenza di un accettabile tasso d'inflazione, un ragionevole equilibrio nei conti con l'estero, ecc. Questa definizione è senz'altro migliore della precedente, ma ha l'inconveniente di essere poco precisa e soggetta a giudizi di valore (accettabilità dell'inflazione, ad esempio) che possono variare nel tempo e nello spazio. Più concreta, ma meno soddisfacente da un punto di vista teorico, è la terza definizione, che fa riferimento non già a un reddito potenziale, bensì a un reddito medio o massimo conseguito nel passato. Per tale via si rinuncia a definire in assoluto un livello di reddito potenziale, ma si assumono come termini di confronto tendenze già osservate e considerate quali evoluzioni medie o momenti di massima (non piena) utilizzazione dei fattori della produzione. Le tre definizioni hanno dato luogo a tre diverse metodologie di misura del reddito potenziale, e quindi del ciclo economico valutato come scarto tra reddito effettivamente prodotto e reddito conseguibile. La stima del reddito potenziale inteso come utilizzo massimale dei fattori della produzione ha preso il via considerando in primo luogo il fattore lavoro: è potenziale quel reddito che comporta il più basso tasso di disoccupazione (definito frizionale, quindi ineliminabile) perché in questo caso l'occupazione è massima. Il riferimento al solo fattore lavoro è stato giustificato non solo dalla sua rilevanza politica, ma soprattutto perché l'offerta di lavoro è relativamente rigida nel breve periodo, tale da costituire effettivamente un limite fisico alla produzione. La più conosciuta applicazione di tale concetto si deve ad A.M. Okun che ha sviluppato, agli inizi degli anni sessanta, un metodo di stima del reddito potenziale, ossia di quella produzione che "l'economia può fornire in condizioni di pieno impiego del lavoro". Altre misure fanno invece riferimento al capitale, specie per quei paesi ove l'offerta di lavoro è abbondante mentre la disponibilità di capitale è limitata (è stato il caso dell'Italia specie negli anni cinquanta e sessanta). Il rapporto capitale/prodotto può misurare le fluttuazioni cicliche se si ammette che il primo è rigido nel breve termine, mentre il secondo è flessibile. Più complesse, ma più soddisfacenti, sono le misure del reddito potenziale che fanno riferimento al complesso dei fattori della produzione (lavoro, capitale, inputs intermedi). Troviamo su questa linea le funzioni di produzione - fra cui, in particolare, quella di Cobb-Douglas - che legano la produzione al combinarsi dell'occupazione e del capitale (nella versione statica e in quella dinamica). Sostituendo, nelle funzioni calcolate sulla base degli andamenti osservati, i valori massimi di occupazione e capitale disponibile, si ottiene una stima del reddito potenziale.Tali metodi, come si è detto, trascurano il fatto che un sistema economico può non essere in grado di conseguire il reddito potenziale, se esso non è accompagnato da forti squilibri. Ecco allora che alle misure classiche del reddito potenziale si sono affiancate misure che tengono conto dell'esistenza di vincoli, interni ed esterni, al conseguimento del reddito di pieno impiego. Fra di esse si trova quella che lega il tasso di disoccupazione al livello dell'inflazione al fine di individuare il livello di disoccupazione minimo compatibile con l'assenza di tensioni sui prezzi (NAIRU: Non Accelerating Inflationary Rate of Unemployment). Determinato tale livello, esso può essere sostituito alla disoccupazione frizionale per definire il reddito potenziale. Analoghe metodologie possono essere costruite per altri fattori (capitale) o per una combinazione degli stessi.Infine, meno soddisfacente dal punto di vista teorico-esplicativo ma più agevole da applicare è il metodo di stima tendenziale, ossia per estrapolazione delle tendenze passate o, come è stato proposto dalla Warthon School of Finance and Commerce di Philadelphia, attraverso la linea tendenziale che unisce i punti di massimo del ciclo osservati nel passato ed estrapolati nel futuro (nel presupposto che nei punti di massimo del ciclo la produzione effettiva si accosti a quella potenziale).Metodi di stima del ciclo attraverso il reddito potenziale sono stati sviluppati in particolare dall'OCSE (Organizzazione per la Cooperazione e lo Sviluppo Economico) con riferimento a tutti i paesi membri. Le stime sono state effettuate per valutare quali politiche economiche dovessero perseguire i diversi paesi al fine di ridurre gli squilibri 'fondamentali' nelle bilance dei pagamenti o conseguire un migliore equilibrio nella finanza pubblica (bilancio di pieno impiego).

Le inchieste congiunturali

Il ricorso alle inchieste congiunturali si ricollega al filone delle componenti psicologiche nella determinazione delle fluttuazioni economiche. Le attese e le anticipazioni degli operatori economici (imprese, famiglie, intermediari, ecc.) possono generare fluttuazioni congiunturali nella misura in cui esaltano certi andamenti, inducono a errori che poi implicano correzioni di comportamento, si influenzano reciprocamente con i propri atteggiamenti. Posto che modifiche di opinioni (maggiore o minore ottimismo) possono portare a modifiche di azioni (maggiore o minore propensione a consumare, investire, modificare i prezzi, ecc.), lo studio delle opinioni diviene interessante ai fini dell'analisi congiunturale.Il metodo delle inchieste consiste nell'individuare un campione di operatori economici (imprese industriali, famiglie, commercianti, ecc.) che viene intervistato periodicamente (ogni mese o ogni trimestre) per averne opinioni su una serie di variabili tra loro collegate. Ad esempio, alle imprese industriali verrà chiesto un giudizio sul livello degli ordini, della produzione, delle scorte, sulle tendenze dei prezzi e dei costi, sulle prospettive di vendita e di produzione, ecc. Alle famiglie verrà chiesto un giudizio sull'andamento dei propri redditi, sulla disponibilità e convenienza a spendere per specifici acquisti, sulle possibilità di risparmio, sulle loro percezioni dell'inflazione e della disoccupazione, ecc.

Generalmente le risposte a tali domande fanno riferimento a tre modalità qualitative (alto-normale-basso, oppure aumento-stazionarietà-diminuzione): le fluttuazioni delle percentuali di risposte classificate nelle tre modalità consentono di disegnare l'andamento congiunturale del fenomeno in questione. La concatenazione delle risposte alle diverse domande consente di valutare anche i motivi del variare delle opinioni degli operatori e di intuire quali possono essere i loro comportamenti. Ad esempio, se le famiglie si aspettano aumenti dell'inflazione possono essere indotte ad accelerare i loro acquisti di beni durevoli; se le imprese giudicano basso il livello delle scorte e si attendono una crescita normale della domanda saranno propense ad aumentare la produzione. Vantaggio delle inchieste è quello di poter indagare non solo su fenomeni quantitativi (produzione, livello dei prezzi, ecc.), ma anche sulle attese e sui giudizi soggettivi che poi sono quelli che influenzano i comportamenti e, quindi, le tendenze della congiuntura economica. Il loro principale inconveniente sta proprio nell'eventuale eccessiva soggettività delle risposte e nell'impossibilità di verificare eventuali incompatibilità tra le aspettative dei singoli componenti il campione.

Le inchieste congiunturali sono state sviluppate essenzialmente in Europa, pur se il modello iniziale è americano: l'inchiesta di "Fortune" condotta negli Stati Uniti dal 1947. Lo sviluppo principale tuttavia si è avuto in Europa: in Francia l'INSEE (Institut National de la Statistique et des Études Économiques) ha varato la sua prima inchiesta nel 1951, ed è stato seguito dalla Germania Federale (IFO di Monaco) e dall'Italia (ISCO di Roma). A partire dagli anni sessanta le inchieste di congiuntura sono state armonizzate in sede CEE ed estese a tutti i paesi membri. Attualmente in Italia l'ISCO conduce sei inchieste di congiuntura: sulle imprese industriali (mensile), sulle esportazioni (trimestrale), sugli investimenti (semestrale), sul commercio (mensile), sulle famiglie (mensile).

I modelli econometrici

Le oscillazioni congiunturali di un sistema economico possono derivare, come si è visto, da una molteplicità di fattori: da quelli esterni al sistema economico (la domanda estera, ad esempio), a quelli interni ma discrezionali (modifica della politica fiscale), o comportamentali (modifica nelle propensioni a consumare per il variare delle attese), fino a quelli insiti nel funzionamento del sistema economico stesso (esistenza di limiti fisici alla crescita, squilibri nei conti con l'estero, azioni e reazioni nella distribuzione del reddito, ecc.). Nasce allora l'esigenza di elaborare uno schema di funzionamento del sistema economico attraverso un modello ove le variabili rappresentino le diverse quantificazioni di fenomeni economici (i prezzi, i consumi, gli investimenti, l'occupazione, ecc.) e ove vengano esplicitate le diverse interrelazioni esistenti. Modelli di questo genere sono stati costruiti negli Stati Uniti a partire dagli anni cinquanta, seguendo gli studi sulla dinamica combinata del moltiplicatoreacceleratore. Essi si basano su uno schema contabile di riferimento fornito dalla Contabilità nazionale e quantificano le relazioni esistenti tra le diverse variabili attraverso la costruzione di un sistema di equazioni. La soluzione di tale sistema attraverso l'assegnazione di specifici valori ai 'termini noti'(variabili esogene o variabili discrezionali) consente di valutare le cause delle fluttuazioni, i meccanismi di reazione, lo spazio per eventuali manovre di politica economica, infine la previsione dell'andamento del sistema economico sotto specifiche ipotesi di comportamento. La costruzione di simili modelli, detti econometrici, non è agevole per le difficoltà sia di reperimento delle informazioni quantitative, sia di soluzione del sistema di equazioni. Per le esigenze di analisi congiunturale i modelli econometrici dovrebbero essere costruiti su variabili a cadenza temporale ravvicinata: i modelli congiunturali più noti sono costruiti infatti a cadenza trimestrale. In Italia modelli trimestrali sono stati elaborati dall'Associazione Prometeia agli inizi degli anni settanta e, a metà degli anni ottanta, dalla Banca d'Italia. Esistono in Italia, e vengono comunemente utilizzati, anche diversi modelli econometrici a cadenza annuale.

La politica economica congiunturale

Gli obiettivi di una politica economica congiunturale

Scopo dell'analisi congiunturale, si è detto, è essenzialmente quello di indicare tempi e modalità di intervento per correggere o attenuare le fluttuazioni. La necessità di tali correzioni non è universalmente accettata. Lasciando da parte quanti ritengono (o hanno ritenuto) che le fluttuazioni cicliche sono una connotazione ineliminabile dei sistemi economici organizzati in forma capitalistica, molti sono coloro che ritengono in pratica impossibile intervenire per contenere le fluttuazioni congiunturali, e anzi dannoso nella misura in cui si sbagliano necessariamente i tempi e le modalità.

Resta tuttavia evidente - e le esperienze degli anni settanta e ottanta lo hanno ancora una volta dimostrato - che i sistemi economici, se interessati da fenomeni di marcata oscillazione, non assorbono automaticamente tali scosse, ma tendono ad amplificarle. Inoltre le fluttuazioni congiunturali incidono sulle tendenze di più lungo termine: negli anni settanta le forti fluttuazioni economiche sono state accompagnate da un rallentamento della crescita e da un'esplosione dei processi inflazionistici. In effetti, una recessione prolungata ha riflessi negativi sul tasso di investimento di un sistema economico, ritardando con ciò, anche nel più lungo termine, la sua possibilità di sviluppo e di miglioramento tecnologico. Ecco allora che la stabilità della crescita è un requisito importante quanto l'intensità della crescita stessa, perché garantisce una maggiore occupazione nel lungo periodo.Se l'obiettivo di una politica congiunturale (o anticiclica) è la stabilità della crescita, tuttavia esso è necessariamente associato a quello della piena (o massima) occupazione in condizioni di stabilità dei prezzi (o bassa inflazione) e di equilibrio nella bilancia dei pagamenti. Ritorna, quindi, il concetto di reddito potenziale, inteso come reddito ottimale di pieno impiego, quale obiettivo e, quindi, riferimento di una politica economica congiunturale (o di breve termine). Gli strumenti disponibili per conseguire tale obiettivo possono distinguersi a seconda che siano automatici o discrezionali.

Gli stabilizzatori automatici

Al fine di conseguire una crescita stabile si è pensato di inserire istituzionalmente nel sistema economico alcuni stabilizzatori automatici in grado di intervenire senza necessità di decisioni specifiche. Il vantaggio di tali strumenti è essenzialmente legato alla rapidità della loro entrata in azione. Gli stabilizzatori classici proposti sono essenzialmente quelli della progressività delle imposte e dell'assicurazione di disoccupazione. Con il primo si determina un'accelerazione (o decelerazione) dell'imposizione più che proporzionale al variare del reddito: ciò assicura un freno o un sostegno nel caso di espansione o di recessione. Con il secondo si regola il mercato del lavoro e la distribuzione del reddito: in fase di espansione aumenta il prelievo contributivo, il che frena la crescita, e in fase di recessione aumentano i trasferimenti ai lavoratori, il che attenua il calo della domanda.

In realtà pochi paesi hanno istituito dei veri stabilizzatori automatici del ciclo, ma un insieme di regole, comportamenti, accordi e automatismi istituiti per diversi fini agiscono in definitiva come stabilizzatori automatici. Un caso tipico è quello della finanza pubblica: il sistema del prelievo fiscale è, spesso, automatico e relativamente cadenzato con il ciclo perché molte imposte gravano immediatamente sulla formazione del reddito (imposte dirette, contributi sociali) o sulla spesa per consumi (imposte indirette). Viceversa molte spese pubbliche sono rigide perché decise con un certo anticipo e, spesso, indicizzate con un certo ritardo, sicché risultano sfasate rispetto al ciclo economico. In caso di recessione le entrate pubbliche tendono a rallentare rapidamente mentre la spesa pubblica segue le decisioni precedenti, sicché si forma un disavanzo ciclico che attenua la portata della recessione (viceversa in caso di espansione). Gli stabilizzatori possono però funzionare anche in maniera perversa. Così è stato negli anni settanta: in presenza di inflazione elevata e disoccupazione in aumento, la progressività dell'imposta ha implicato una forte e crescente pressione fiscale anche durante le fasi di recessione. Analogamente i sistemi di indicizzazione dei salari ai prezzi, che possono essere considerati degli stabilizzatori della ripartizione del reddito, hanno amplificato l'inflazione in presenza dei forti aumenti del prezzo del petrolio.

In effetti, gli stabilizzatori automatici possono essere efficaci solo nelle fasi congiunturali relativamente lunghe e di debole ampiezza, mentre sono inefficaci o peggio rischiano di cumulare e amplificare le fluttuazioni nei casi di oscillazioni corte e di ampia portata. È inoltre da tener presente che ogni meccanismo automatico tende a logorarsi con il tempo, per i fenomeni di adattamento che si producono.

Le politiche anticicliche discrezionali

La stabilizzazione del ciclo presuppone in effetti l'uso di politiche discrezionali, ossia di interventi studiati e decisi di volta in volta. L'armamentario delle politiche congiunturali è vasto e, in linea di principio, comprende tutti gli strumenti della politica economica. È possibile, comunque, considerare tre categorie generali: a) politica di bilancio; b) politica monetaria; c) politica dei redditi. La politica di bilancio può agire per due principali vie: la redistribuzione del reddito e la spesa pubblica in disavanzo. Con la prima si sposta il reddito in favore di quanti hanno maggiore (o minore) propensione al consumo al fine di attenuare i riflessi di una fase di recessione (o eccessiva espansione). Tale manovra può prendere la forma di una modifica delle aliquote fiscali o delle detrazioni d'imposta con l'intento di favorire, ad esempio, i redditi più bassi che hanno una propensione maggiore al consumo: per tale via si smobilizza del risparmio. Analogamente si può agire operando un maggior prelievo fiscale sui redditi elevati e aumentando i trasferimenti per i redditi più bassi. L'efficacia di tale manovra è dubbia nella misura in cui l'intervento è macchinoso, lungo e presuppone reali differenze nelle propensioni al consumo (cosa che è stata spesso contestata: S. Lubell, J.Duesenberry, H.G. Johnson) e potrebbe portare addirittura a effetti opposti nel caso in cui si modificasse la propensione al risparmio e, quindi, gli investimenti del sistema. Criticando tale impostazione, negli anni ottanta si è sviluppata la teoria della politica dell'offerta che parte proprio da posizioni opposte: la domanda globale può essere meglio stimolata riducendo l'imposizione media e marginale (a parità di equilibrio di finanza pubblica) nella misura in cui cresce la convenienza a produrre (profitto e remunerazione) e si ampliano gli investimenti (M. Feldstein, A. Laffer). Ma anche tale impostazione non sembra aver avuto un'evidenza empirica neppure negli Stati Uniti dove è stata adottata nella prima metà degli anni ottanta.Più noto il secondo strumento di politica anticiclica, quello della spesa in disavanzo: un aumento (o riduzione) della spesa pubblica (possibilmente per investimenti) coperta non da entrate fiscali ma da prestiti può sostenere (o frenare) la congiuntura stabilizzando il ciclo. L'efficacia di tale manovra varia se i titoli pubblici emessi a copertura del disavanzo sono acquistati (o venduti) dalle famiglie, dalle banche o dalla banca centrale: in quest'ultimo caso i riflessi sul sistema economico sono maggiori perché non si alterano le propensioni al risparmio degli operatori economici, ma cresce la quantità di moneta.

Relativamente ampio è stato il ricorso a tale strumento dal secondo dopoguerra in poi, pur se è stata spesso assimilata alla spesa in disavanzo tutta una serie di comportamenti che non avevano alcun fine congiunturale, ma traducevano spesso l'incapacità (o la difficoltà) di gestire correttamente una politica di bilancio. L'obiezione principale a tale strumento sta nel rischio dello 'spiazzamento' che la spesa pubblica opererebbe nei confronti di quella privata, in particolare per investimenti: in tal caso risulta ridotto l'effetto sul ciclo sia in termini quantitativi che qualitativi per la supposta minore produttività ed efficacia della spesa pubblica rispetto agli investimenti privati. Ma si può dimostrare che il fenomeno dello spiazzamento (crowding out) non è necessario: dipende dalla politica monetaria che accompagna quella fiscale. Resta tuttavia la difficoltà di condurre una determinata combinazione di politica fiscale e monetaria senza tener conto di altri vincoli (la bilancia dei pagamenti in primo luogo). La politica monetaria in funzione anticiclica può prendere varie forme: variazione del saggio di sconto, operazioni di compravendita di titoli pubblici, modifica della riserva obbligatoria, controllo amministrativo del credito. Con la politica monetaria si tende a influenzare la decisione di investimento agendo tanto sul tasso di profitto quanto sulle modalità e possibilità di finanziamento. In particolari condizioni, e l'Italia ci si è trovata spesso negli anni settanta e ottanta, la politica monetaria può prendere la forma di controlli amministrativi del credito che regolano il livello massimo degli impieghi bancari e influenzano le scelte di portafoglio fra i diversi titoli all'interno del paese o anche fra mercato interno e mercato estero. La politica monetaria è generalmente considerata efficace per frenare un'espansione eccessiva, ma poco utile per sostenere il ciclo in fase recessiva. Per tale motivo è sempre preferibile un'associazione tra politica di bilancio e politica monetaria. Al ricorso indiscriminato alla politica monetaria per sostenere una ripresa sono state attribuite la forte inflazione e le vicissitudini congiunturali degli anni settanta. Constatando una stretta relazione nel lungo periodo tra quantità di moneta e inflazione e, nel breve periodo, tra variazione nel tasso di crescita della moneta e reddito reale, la scuola dei monetaristi (Friedman) ha sostenuto che ogni variazione della quantità di moneta eccedente la crescita tendenziale dell'economia genera fluttuazioni di breve periodo e si traduce in aumenti dell'inflazione: donde il suggerimento di non fare politica monetaria con obiettivi di breve termine, e addirittura di sopprimere le banche centrali, sostituendole con regole fisse di creazione della moneta che rispettino gli equilibri di più lungo termine e stabilizzino le aspettative.Infine, tra gli strumenti di politica congiunturale troviamo anche la politica dei redditi. Nella sua versione originale essa mira a prevenire le oscillazioni causate da spostamenti nella distribuzione del reddito a favore o dei salari o dei profitti. Il suo principio di base è la corrispondenza tra il saggio di incremento della produttività e il saggio di incremento della remunerazione: una corrispondenza da realizzarsi o caso per caso (settore per settore) o nella media del sistema economico. Ancorando la crescita della remunerazione a quella della produttività si riuscirebbe a evitare tensioni inflazionistiche e a mantenere inalterata la distribuzione del reddito, il che implica necessariamente una relativa soddisfazione circa la distribuzione del reddito esistente. Nella versione acquisita più di recente, in presenza della forte inflazione degli anni settanta, la politica dei redditi è stata piuttosto invocata (e spesso utilizzata) quale politica atta a conseguire una disinflazione, riducendo i rischi di una recessione. In una simile accezione la politica dei redditi non mirava tanto a eguagliare il saggio di remunerazione a quello della produttività, quanto piuttosto a contenere o azzerare i saggi di incremento nominali delle remunerazioni; spesso essa si è tradotta in tentativi di blocco o controllo amministrativo dei prezzi e dei salari. Obiezioni principali a tale strumento sono essenzialmente la difficoltà (o impossibilità) di controllare tutti i redditi (sicché spesso si finisce per controllare solo alcuni salari e alcuni prezzi) e la forte rigidità che immette nel sistema, favorendo la nascita di 'mercati neri' o altre forme di elusione dei controlli.

L'uso di strumenti discrezionali per il controllo del ciclo economico ha subito forti critiche nel corso degli anni settanta, a fronte delle marcate oscillazioni e della forte inflazione. Il fallimento del tentativo di stabilizzare ogni variazione congiunturale con politiche ad hoc ha generato principalmente due critiche. La prima proviene dai monetaristi che, oltre a negare la possibilità di usare la politica monetaria quale strumento di regolazione del ciclo breve, hanno insistito sull'esistenza di molti e incontrollabili ritardi: tra il momento di inversione del ciclo e quello della sua identificazione; tra quest'ultimo e quello della definizione degli interventi; tra la definizione e gli effetti sull'economia. Dalla considerazione che molti interventi - e in particolare quelli di natura monetaria - hanno riflessi molteplici di diversa lunghezza temporale, anche di lungo periodo, deriva l'incontrollabilità di qualsiasi intervento, il cui effetto sarebbe, in ultima analisi, sempre destabilizzante.

Più articolata la seconda critica che viene dai fautori delle aspettative razionali (R. Lucas, T. Sargent, N. Wallace). Partendo dal presupposto che i mercati sono sempre in equilibrio e che, date le informazioni disponibili, salari e prezzi sono determinati sempre in modo da conseguire il massimo profitto e la massima utilità, se ne deduce che le autorità di governo possono ottenere effetti reali sul sistema economico solo attraverso politiche inattese, che però presuppongono per il governo migliori informazioni. Ma, poiché tutto l'armamentario di politica congiunturale è ormai noto, esso diviene inutile dal momento che gli operatori percepiscono la temporaneità di ogni intervento di breve termine e lo prevengono (se lo Stato aumenta la spesa pubblica o genera una maggior crescita di moneta, il sistema economico reagisce aumentando i prezzi perché anticipa razionalmente i risultati attesi). Solo le politiche permanenti hanno, in questa accezione, riflessi reali.

Le obiezioni alla politica congiunturale degli anni settanta, se ne hanno messo in evidenza i limiti correggendo talune semplificazioni eccessive, non ne hanno dimostrato l'inopportunità, perché la sola alternativa sarebbe subire qualsiasi fluttuazione, cosa che di fatto è praticamente impossibile.

La trasmissione internazionale del ciclo economico

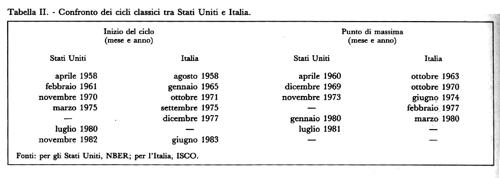

Quale che sia l'origine del ciclo economico in un determinato paese, esso tende a trasmettersi da un paese all'altro attraverso gli scambi commerciali, i mercati monetari e finanziari, nonché i comportamenti degli operatori economici. Generalmente un ciclo economico si trasmette tanto più da un paese a un altro quanto più è prolungato e quanto più è grande il paese (o i paesi) inizialmente coinvolti dalla fluttuazione congiunturale.L'esperienza degli anni seguenti alla seconda guerra mondiale ha evidenziato una netta prevalenza del ciclo economico statunitense rispetto a quello degli altri paesi industrializzati. Nei trent'anni che vanno dal 1958 al 1988 il ciclo statunitense - identificato dal NBER di New York secondo la definizione classica - ha sempre anticipato quello italiano - anch'esso secondo la definizione classica utilizzata dall'ISCO - e lo ha influenzato non solo come durata, ma anche come ampiezza e intensità. In tale periodo l'Italia ha conosciuto un solo ciclo economico di natura 'interna', quello culminato con la breve recessione di dieci mesi tra il febbraio e il dicembre del 1977: tale recessione venne indotta da una politica fiscale particolarmente restrittiva, volta a ridurre la domanda interna e favorire un riequilibrio nei conti con l'estero. Anche gli Stati Uniti hanno conosciuto una sorta di ciclo 'nazionale' molto breve: quello descritto da un'espansione limitata a dodici mesi (dal luglio 1980 al luglio 1981) e culminata con una recessione tra il luglio 1981 e il novembre 1982. Durante tutto questo periodo l'Italia è stata coinvolta da una lunga recessione, nella cui forma, tuttavia, è possibile ravvisare gli alti e bassi del ciclo breve statunitense (v. tab. II).

Misure del ciclo economico elaborate dall'OCSE secondo la metodologia dei cicli di sviluppo con riferimento a tutti i paesi industrializzati confermano la predominanza del ciclo statunitense e la complessiva solidarietà dei movimenti ciclici nei vari paesi industrializzati.

Il principale strumento di trasmissione ciclica internazionale resta il commercio mondiale. La crescita delle importazioni nel paese che conosce una fase di espansione trascina produzione e domanda negli altri paesi, generando spinte cumulative che si rinforzano fino a condurre a un elevato livello di utilizzo delle capacità produttive e a tensioni sui prezzi. Ne derivano squilibri nelle bilance dei pagamenti in seguito alla diversa evoluzione della domanda e alle modifiche nelle ragioni di scambio che generalmente accompagnano la fase di espansione di un ciclo internazionale. L'insieme di queste tensioni induce a modifiche nella politica economica volte a ridurre la domanda interna, con riflessi diretti sulle importazioni e, quindi, a catena, sul ciclo internazionale.Il grado di sintonia dei cicli economici è andato aumentando nel tempo a misura del crescere delle relazioni internazionali. La ricerca di un grado di autonomia delle politiche economiche nazionali attraverso la fluttuazione dei cambi si è di fatto accompagnata a un aumento del grado di sincronia dei cicli economici nei vari paesi. L'eccezionalità delle spinte derivanti dalle variazioni del prezzo del petrolio, nonché la forte integrazione dei mercati finanziari e commerciali, anche per la presenza di imprese multinazionali, hanno infatti contribuito alla generalizzazione delle spinte congiunturali e all'amplificazione dei riflessi delle scelte di politica economica nazionale. Il grado di trasmissione e, quindi, di sincronizzazione del ciclo internazionale ne è risultato aumentato rendendo più gravi i riflessi di una crisi e privando i paesi di margini di manovra nazionale.

Il coordinamento internazionale delle politiche congiunturali

Di fronte all'accresciuta sincronia congiunturale internazionale è emersa la necessità di operare un maggiore coordinamento delle politiche di breve termine. In un regime di cambi fissi, quale quello prevalso negli anni cinquanta e sessanta, le politiche economiche nazionali erano condizionate dal vincolo della bilancia dei pagamenti e quindi di fatto coordinate. In tali anni un'eventuale modifica del tasso di cambio, associata a opportune politiche fiscali e monetarie interne, poteva essere considerata una manovra congiunturale nazionale nella misura in cui consentiva di frenare o allargare l'offerta e spostare la domanda a favore o a sfavore di quella interna. In regime di cambi fissi la trasmissione degli impulsi internazionali aveva, quindi, quasi sempre connotazioni reali e si osservavano interdipendenze cicliche con sfasature temporali relativamente marcate, che generalmente andavano dal paese più grande a quello più piccolo, con un processo di amplificazione.

Con gli anni settanta i paesi industrializzati sono entrati in un regime di cambi flessibili, in un clima di forti oscillazioni di prezzi delle materie prime. Le gravi e improvvise crisi petrolifere (1973-1974 e 1979-1980) hanno comportato un'amplificazione delle oscillazioni congiunturali (di cui sono un esempio la recessione violenta del 1974 e quella lunga, durata oltre due anni, tra il 1980 e il 1982) e hanno reso estremamente difficile ogni politica economica nazionale, nonché oltremodo gravose le ripercussioni sulla struttura produttiva. In una simile congiuntura sono cresciute le pressioni protezionistiche volte a compensare vantaggi e svantaggi che derivano dalle variazioni dei cambi, si è ridotta la crescita del commercio mondiale e le politiche nazionali, rese 'indipendenti' dal regime di cambi flessibili, sono state orientate verso obiettivi nazionali, pur se sono risultate fortemente condizionate dal contesto esterno. È nata da qui l'esigenza di un coordinamento delle politiche nazionali a livello internazionale, anche a scopi congiunturali. Tale coordinamento riguarda sia gli interventi sul mercato dei cambi da parte delle banche centrali (per stabilizzare i cambi e contrastare la speculazione), sia l'armonizzazione delle politiche monetarie (al fine di consentire, con opportuni differenziali nei tassi di interesse, di stabilizzare i cambi e contenere l'inflazione), sia il coordinamento delle politiche fiscali (al fine di riequilibrare le bilance dei pagamenti e di favorire una crescita più elevata). Esempi di coordinamento delle politiche cicliche si sono avuti nel 1978, con il rilancio concordato in Europa e in Giappone al fine di favorire un riequilibrio nei pagamenti internazionali e una crescita maggiore (l'esperimento ebbe breve durata perché si infranse sulla seconda crisi petrolifera), e nel 1985-1987, quando si è avviato un esperimento di coordinamento delle politiche di cambio e monetarie, al fine di conseguire un assetto più equilibrato e più stabile del mercato dei cambi, con l'obiettivo, ancora una volta, di ridimensionare gli squilibri delle bilance dei pagamenti.Malgrado le opinioni di alcuni liberisti degli anni ottanta, che vedevano nella concorrenza tra le politiche nazionali un elemento di efficienza e di crescita del sistema economico internazionale, la stretta interdipendenza ciclica sembra aver messo in luce la necessità di un coordinamento delle politiche economiche dei vari paesi. È anche partendo da tale esigenza che è stato dato il via, alla fine degli anni ottanta, alla creazione di un mercato unico europeo e all'unione monetaria europea, che ha come presupposto proprio un tale coordinamento. È in questo contesto che vanno sottolineate l'importanza e la validità dell'analisi congiunturale, quale strumento per pervenire anche a un migliore coordinamento delle politiche economiche. (V. anche Cicli economici; Crisi economica e finanziaria; Previsioni economiche).

Bibliografia

Burns, A.F., Mitchell, W.C., Measuring business cycles, New York 1946.

CEE (Comunità Economica Europea), The harmonized business survey in the Community: principles and methods, Bruxelles 1967.

Cipolletta, I., Definizioni e metodi di analisi congiunturali, in Congiuntura e politica monetaria (a cura di G. Vaciago), Bologna 1981, pp. 15-68.

De Nicola, E., Cicli classici e cicli di sviluppo: nuovi criteri di collocazione dei punti di svolta, in Rassegna dei lavori dell'Istituto Nazionale per lo Studio della Congiuntura, Roma 1974.

Di Fenizio, F., Le leggi dell'economia, vol. IV, Diagnosi, previsioni, politiche congiunturali in Italia, Roma 1961.

Dornbush, R., Fischer, S., Macroeconomics, New York 1978 (tr. it.: Macroeconomia, Bologna 1985).

Gordon, R. A., Business fluctuations, New York 1952.

Granelle, J.-J., Fluctuations économiques et conjoncture, Paris 1977.

Ingrao, B., Il ciclo economico. Gli elementi in gioco tra sviluppo e crisi. Teorie e politiche a confronto, Roma 1985.

ISCO (Istituto Nazionale per lo Studio della Congiuntura), Analisi di 122 serie storiche relative al sistema economico italiano secondo la metodologia del NBER, Roma 1960.

Izzo, L., Pedone, A., Spaventa, L., Volpi, F., Il controllo dell'economia nel breve termine, Milano 1970.

Layard, R., Basevi, G., Blanchard, D., Buiter, W., Dornbush, R., Report of the CEPS macroeconomic policy group Europe: the case for unsustainable growth, Commission of the European Communities, Economic papers n. 31, Bruxelles April 1984.

Mandel, E., Traité d'économie marxiste, Paris 1962 (tr. it.: Trattato marxista di economia, vol. I, t. 2, Roma 1972).

Marrama, V., Ciclo economico e politica anti-ciclica, Napoli 1961.

Miconi, G., Il metodo del National Bureau of Economic Research e la sua applicazione in Italia ai fini delle diagnosi congiunturali, ISCO, Roma 1961.

Miconi, G., Congiuntura economica. Appunti di metodologia, ISCO, Roma 1968.

Mitchell, W.C., Business cycles: the problem and its setting, NBER, New York 1927.

Moore, G.H., Statistical indicators of cyclical revival and recession, NBER, New York 1950.

OCSE (Organizzazione per la Cooperazione e lo Sviluppo Economico), La mesure des fluctuations cycliques intérieures, in Perspectives économiques de l'OCDE. Études spéciales, Paris 1973.

Schumpeter, J.A., Business cycles: a theoretical, historical and statistical analysis of the capital process, New York 1939 (tr. it.: Il processo capitalistico, cicli economici, Torino 1977).

Zani, S., Indicatori statistici della congiuntura, Torino 1981.

Zarnowit, V., Recent work on business cycles in historical perspective: a review of theories and evidence, in "Journal of economic literature", 1985, XXIII, pp. 523-580.