Crisi economica e governance globale

Essere testimoni e anche partecipi di una delle grandi crisi della storia: è questa l’insolita prerogativa che i casi della vita ci stanno offrendo. Stiamo assistendo, al tempo stesso angosciati e affascinati, a fluttuazioni preoccupanti delle borse, dei cambi, dei prezzi del petrolio e di quasi tutte le altre materie prime; al (troppo) lento recupero dell’attività economica dopo le peggiori riduzioni della produzione dal secondo dopoguerra e a quello ancor più stentato dell’occupazione; alla crescente inefficacia delle politiche economiche dei governi in molti paesi ricchi; al rapidissimo diffondersi, in molti paesi poveri, di rivolte che le analisi dei politologi e degli economisti non avevano previsto. Iniziata nel 2007 come squisitamente finanziaria, la crisi ha colpito nell’autunno del 2008 l’economia reale e ha mostrato la tendenza ad aggredire la società e i processi politici. ‘Crisi’ a tutto tondo, quindi, nel senso greco di “momento decisivo”; crisi per la quale è difficile trovare spiegazioni soddisfacenti nei manuali delle varie scienze umane.

La convinzione iniziale di poter risolvere tutto con poche misure tecniche di stabilizzazione dei mercati ha ormai ceduto il passo ad analisi più ponderate, al convincimento che la crisi sia complessa e multidimensionale e che, pertanto, non si possa ritornare a uno sviluppo stabile, in un contesto mondiale assestato, senza rimedi complessi che, accanto a nuove regole finanziarie, prevedano specifici strumenti monetari destinati a porre rimedio alle difficoltà di finanza pubblica di numerosi paesi. E sarebbe peregrino pensare a nuovi strumenti monetari senza nuovi equilibri di potere economico e politico; e immaginare nuovi equilibri di potere economico e politico senza prima aver analizzato i mutamenti nella distribuzione dei redditi e nella struttura sociale. La contemporanea presenza di queste diverse dimensioni della crisi induce a collocare gli avvenimenti economico-politici internazionali degli ultimi anni nella categoria delle ‘crisi di sistema’ della storiografia di Fernand Braudel e della sua scuola. Adottare quest’ipotesi di lavoro significa supporre che siamo in crisi perché il bicchiere è rotto, non perché il bicchiere è vuoto. I rimedi alla crisi non stanno quindi nel riempire il bicchiere, ma nel sostituirlo: si tratta di prendere atto che alla complessità stessa di questa crisi si rende necessaria una risposta complessa che coinvolga, sul versante interpretativo come su quello propositivo, il lavoro congiunto di ogni tipo di scienziati sociali, dagli economisti agli esperti di politica estera, agli storici, ai sociologi ai giuristi.

Un possibile punto di partenza per cercar di capire come sostituire il bicchiere rotto è la più che ragionevole ipotesi di lavoro che la crisi possa essere considerata come la risposta-conseguenza alla globalizzazione, ossia come il risultato di contraddizioni e squilibri sui quali il processo di globalizzazione si è fondato. Sulla base di queste premesse, si cercherà, in questo capitolo, di delineare, sia pure molto sommariamente, le radici macroeconomiche della crisi, troppo spesso trascurate, i suoi sviluppi microeconomici (ossia la sua diffusione attraverso i mercati), i suoi effetti politico-sociali, i tentativi di porvi rimedio.

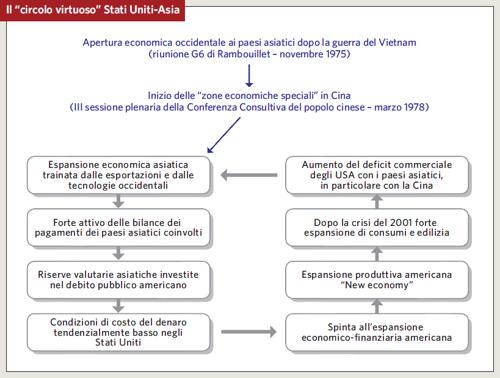

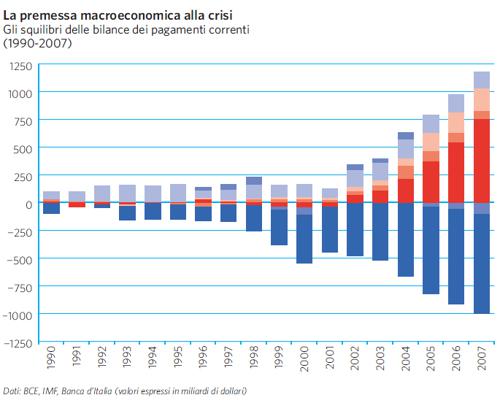

Lo squilibrio delle bilance dei pagamenti tra i grandi paesi importatori ed esportatori è aumentato di cinque volte nell’ultimo quindicennio.

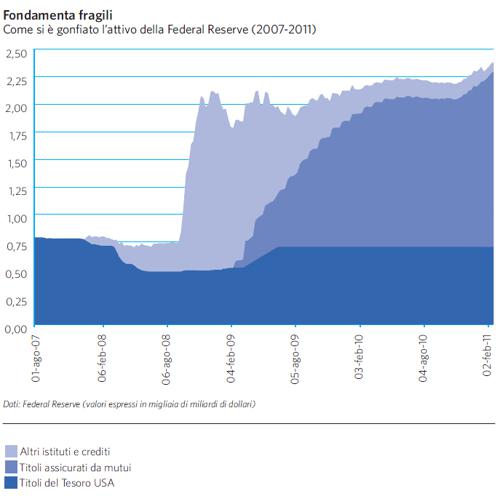

Per salvare le banche americane la Federal Reserve è intervenuta pesantemente nell’economia statunitense, portando le sue attività a 2.360 miliardi di dollari e superando così il PIL di un paese come l’Italia (2.113 miliardi).

La capitalizzazione dei mercati azionari dei paesi del sud-est asiatico è passata in 10 anni dal 5 al 25% del totale mondiale; quella degli Stati Uniti dal 50 al 35%.

Ai trend attuali, entro 15 anni il numero dei cinesi con istruzione universitaria supererà la popolazione statunitense.

Le radici macroeconomiche della crisi: la costruzione dell’economia globale negli anni Ottanta e le sue debolezze strutturali

Si può ragionevolmente argomentare che il sistema economico globale, basato, secondo la definizione dell’Organizzazione per la cooperazione e lo sviluppo economico (Oecd 2005, p. 16), sulla crescente interdipendenza tra paesi diversi, derivante dal commercio internazionale, dai flussi di capitale, dai trasferimenti di tecnologia, in un contesto di accresciuta concorrenza internazionale, abbia di fatto cominciato a prender forma tra la fine degli anni Settanta e i primi anni Ottanta del secolo scorso. Fino ad allora l’interdipendenza era realizzata su scala molto più limitata in due contesti separati e opposti: prevalentemente mediante meccanismi di mercato all’interno dell’alleanza dei paesi occidentali e mediante meccanismi legati alle procedure della pianificazione all’interno del blocco sovietico.

In Occidente un suo ulteriore fondamento era rappresentato da un importante scambio politico- economico tra paesi di livello di reddito e di livello tecnologico sostanzialmente simile, ossia tra l’Europa occidentale e il Giappone da un lato e gli Stati Uniti dall’altro: europei e giapponesi accettavano un commercio internazionale parzialmente libero sotto la leadership e il potere di indirizzo degli Stati Uniti, convenivano di usarne la moneta come mezzo di pagamento internazionale e concedevano alle imprese americane una certa ‘libertà di movimento’ all’interno dei loro sistemi economici, che rimanevano rigorosamente nazionali.

In cambio, gli Stati Uniti garantivano a europei e giapponesi sostegno politico-militare in caso di attacco da parte del blocco sovietico, nonché sicurezza e regolarità dei flussi economici e in particolare dell’approvvigionamento energetico. Venivano inoltre confermati i legami preferenziali dei singoli paesi europei con le loro ex colonie, solo leggermente allentati con il passare dei decenni. Per conseguenza, gli scambi commerciali internazionali potevano essere divisi in due categorie: quelli tra paesi di tecnologia e livello di reddito simile, in rapida evoluzione verso la sostanziale abolizione dei dazi doganali, e quelli tra i singoli paesi evoluti e le loro aree di influenza ex coloniale, regolati secondo tradizioni assestate. Questo sistema giunge al termine con lo sganciamento del dollaro dall’oro e l’abbandono del regime dei cambi fissi nell’agosto del 1971, lo shock petrolifero del 1973-75, la Guerra del Vietnam e la sua conclusione nel 1975. Il cambiamento venne definitivamente sancito dall’abbandono delle politiche economiche keynesiane negli Stati Uniti con le due presidenze di Ronald Reagan (1981-89) e in Gran Bretagna con il lungo governo conservatore di Margaret Thatcher (1979-90), con un’ampia serie di liberalizzazioni e privatizzazioni e con una politica tesa a ridurre i vincoli alla produzione e al commercio.

Nel 1975, e precisamente come conseguenza della sconfitta militare americana in Vietnam, ebbe inizio una nuova sistemazione dell’economia mondiale che, da mondiale appunto, divenne ‘globale’, ossia interdipendente. Questa implica scambi economici di tipo nuovo, per i quali il regime economico e politico e lo stadio di sviluppo delle parti sono indifferenti. In un’ottica di mercato, gli scambi hanno luogo sostanzialmente in base alle medesime regole – troppo leggere, con il senno di poi – quasi una nuova lex mercatoria di quella che è diventata la ‘nostra’ globalizzazione per distinguerla dalla globalizzazione ‘vittoriana’ incentrata sull’Impero britannico, che caratterizzò gran parte dell’Ottocento e durò fino alla Prima guerra mondiale. Nella ‘nostra’ globalizzazione, comunisti cinesi, capitalisti occidentali e fondamentalisti arabi si danno la mano, firmano contratti, scambiano tranquillamente, attenti al loro mutuo vantaggio. A partire dagli anni Ottanta, soprattutto tra la ricca America del Nord – che porta con sé Giappone e Europa occidentale – e i paesi dell’Asia dinamica (un termine con il quale qui si indicano complessivamente le cosiddette ‘tigri asiatiche’, Cina, India e gran parte dei paesi che costituiscono l’Associazione delle nazioni del sud-est asiatico (Asean), dalla Thailandia all’Indonesia e alle Filippine, ai quali si è, nell’ultimo decennio, aggregato lo stesso Vietnam) si apre il vero mercato globale dei nostri giorni. Vi si aggiungono in seguito i paesi esportatori di petrolio, che operano in un regime di contrattazioni sempre più globalizzato, basato su prezzi liberi, nel quale le vecchie compagnie petrolifere nazionali perdono terreno. La Russia, uscita dal socialismo reale, e il nuovo Sudafrica, uscito dall’apartheid, così come il Brasile, uscito da un’inflazione strutturale, entreranno nel sistema nel corso degli anni Novanta del secolo scorso. Nella visione tradizionale, incentrata sul nuovo rapporto Stati Uniti-Asia dinamica, e nelle aspettative originarie, le multinazionali (americane ed europee) avrebbero delocalizzato in queste nuove aree le lavorazioni a maggiore intensità di lavoro, relativamente povere di tecnologia. A una maggiore occupazione nei paesi in via di sviluppo avrebbero fatto da contrappunto maggiori utili e maggior fatturato delle multinazionali stesse, coinvolte in un quadro sostanzialmente invariato in cui i paesi ricchi avrebbero conservato l’iniziativa in campo imprenditoriale e la superiorità in campo tecnologico. Gli Stati Uniti sarebbero rimasti il centro indiscusso, titolari di un primato liberamente riconosciuto più che di un’egemonia, di un soft power anziché un hard power, per usare la terminologia del politologo Joseph S. Nye (2002).

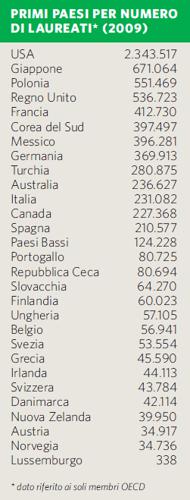

In effetti, il vantaggio competitivo derivante dal basso costo del lavoro e dall’estrema flessibilità della sua utilizzazione stimolò fortemente sia gli investimenti in Asia delle grandi imprese dei paesi ricchi, sia le esportazioni asiatiche – prima verso gli Stati Uniti e successivamente verso l’Europa – dei beni prodotti con quegli investimenti. Nel suo primo, magico periodo, la globalizzazione portò un sensibile aumento di profitti ai ‘giovani leoni’ del management e della finanza e un più che sensibile aumento di reddito – con l’aggiunta di un ampliamento delle prospettive di vita, sino ad allora molto dure – per oltre un miliardo di esseri umani. Contrariamente alle previsioni di molti, però, le nuove economie asiatiche non si fermarono qui. L’Asia dinamica è, infatti, contrassegnata da due tendenze parallele: ai massicci investimenti in capitale fisso, inizialmente dovuti a stranieri, fanno da contrappunto i massicci investimenti in capitale umano – ossia in istruzione – a opera dei governi locali. Se i primi furono largamente previsti, i secondi colsero di sorpresa i paesi ricchi.

A trentacinque anni di distanza, la sottovalutazione da parte dei paesi ricchi di questi investimenti in capitale umano e la conseguente considerazione dell’Asia dinamica come semplice terreno di delocalizzazione di attività produttive facili appare come un errore storico di prima grandezza. Come tutti possiamo oggi constatare, e come mostra un recente rapporto dell’inglese Royal Society (2011), India e Cina sono ormai divenute potenze scientifiche di primo piano; l’arricchimento tecnologico delle esportazioni dell’Asia dinamica, chiara conseguenza degli investimenti in capitale umano, ha portato a mutamenti di ampiezza forse senza precedenti storici nel tempo limitato di una sola generazione.

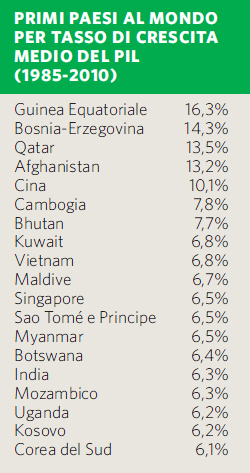

Il grafico seguente mostra in forma stilizzata la catena di conseguenze, in parte inattese, di quest’apertura allo scambio: le forti esportazioni hanno determinato attivi strutturali di bilancia commerciale per i paesi asiatici, con l’accumulo di ingenti riserve, gestite dalle banche centrali – come succedeva anche in paesi avanzati, tra i quali l’Italia, prima della liberalizzazione del 1990 – che, in base ai criteri prudenziali tipici di questi operatori, le hanno investite prevalentemente in dollari e precisamente in titoli del Tesoro degli Stati Uniti.

Questo flusso crescente di domanda di titoli pubblici americani ha contribuito a ridurre strutturalmente il costo del denaro negli Stati Uniti (e, tramite gli Stati Uniti, in tutta l’economia mondiale, ormai legata in un unico circuito finanziario). La riduzione del costo del denaro favorì dapprima la rivoluzione informatica, la nascita e la straordinaria estensione di internet e successivamente – esauritosi nel 2000 il boom della cosiddetta new economy – finanziò la ‘bolla’ edilizia e la forte espansione dei consumi privati, sempre più stimolati da varie forme di credito al consumo, mentre il risparmio netto delle famiglie americane si annullava. Perché risparmiare se la continua ascesa delle borse garantiva la crescita dei capitali di proprietà delle famiglie mentre la domanda americana di beni di consumo veniva sempre più soddisfatta dalla Cina e dalle cosiddette ‘tigri asiatiche’ con il consenso di tutti? Per dirla con le parole di Thomas Friedman, un noto economista e opinionista americano,

«…[Il nostro] sistema di crescita economica ha richiesto la costruzione di un numero sempre maggiore di supermercati per vendere sempre più prodotti fabbricati in Cina… Il che ha fatto guadagnare alla Cina sempre più dollari, con cui comprare sempre più buoni del Tesoro americani. Così l’America ha avuto sempre più soldi per costruire sempre più supermercati per vendere sempre più prodotti fabbricati in Cina e occupare sempre più cinesi…» (T.L. Friedman 2009)

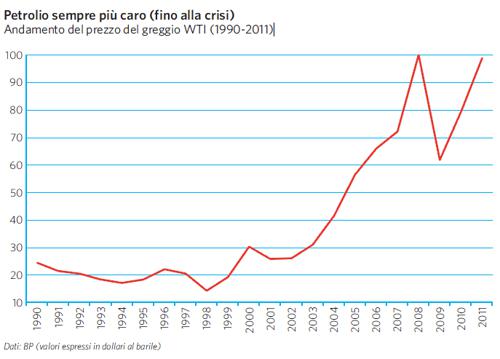

A ogni giro del ‘circolo virtuoso’ sopra rappresentato, l’importanza del contributo asiatico al mantenimento dell’espansione è andata crescendo, così come è andato crescendo l’accumulo di riserve asiatiche, ormai pari ai due terzi di quelle mondiali. Negli anni più recenti, l’aumento del prezzo del petrolio, passato dai 10 dollari al barile della fine del 1999 agli oltre 100 dollari della primavera 2011 per il primo manifestarsi di una scarsità di fondo di questa essenziale materia prima, ha contribuito potentemente ad aumentare lo squilibrio strutturale della bilancia dei pagamenti correnti degli Stati Uniti. Il saldo di tale bilancia è ora negativo per un po’ meno di 60 miliardi di dollari al mese, ossia quasi 2 miliardi di dollari al giorno, derivanti in gran parte dalle esportazioni dell’Asia dinamica, del Giappone e dei paesi petroliferi. Ogni giorno, una gran parte di questi due miliardi viene, in vario modo e in varie forme, reinvestita in dollari dai suoi possessori, ossia di fatto riprestata agli Stati Uniti.

Il grafico mostra chiaramente la crescita di questo squilibrio, che aumenta leggermente tra il 1990 e il 2000 ed esplode dopo il 2003, passando dallo 0,5% al 4% del prodotto lordo mondiale. Un sistema che non disponga di meccanismi correttivi di squilibri di questa entità, da esso stesso generati nel corso del suo normale funzionamento, è destinato, prima o poi, a disgregarsi: qualsiasi anomalia, qualsiasi debolezza di un qualsivoglia anello in una catena sempre più lunga rischia di scuoterlo dalle fondamenta.

La globalizzazione è figlia della Guerra del Vietnam?

Il 30 aprile 1975 le truppe vietcong percorsero in trionfo le strade della città vietnamita di Saigon - poi ribattezzata Ho Chi Minh City - fino ad allora capitale del regime nemico del Vietnam del Sud. Finiva così la Guerra del Vietnam, ma se ne rischiava la ripetizione nel resto dell’Asia sud-orientale: dall’Indonesia alle Filippine quasi non esisteva paese in cui altri guerriglieri non fossero già attivi con considerevole successo. Le ‘campagne’, secondo il detto del leader rivoluzionario cinese Lin Biao, stavano assediando le ‘città’; parallelamente il prezzo del petrolio, moltiplicato per quattro dopo la cosiddetta Guerra del Kippur del novembre 1973, rischiava di strangolare le economie ricche.

La risposta occidentale a questa doppia minaccia emerse nel G6 tenutosi nello storico castello di Rambouillet, presso Parigi, dal 15 al 17 novembre 1975. «Intendiamo» è scritto nel comunicato conclusivo «adoperarci sempre più per una più stretta collaborazione e per un dialogo costruttivo tra tutti i paesi, superando le differenze negli stadi di sviluppo, nel grado di dotazione di risorse naturali, nei sistemi politico-sociali». Pur nell’aridità del linguaggio diplomatico si trattava di propositi fortemente innovativi: ci si proponeva di collaborare con chiunque, superando le barriere ideologiche e le diversità di assetto politico che ne derivano e trattando allo stesso modo paesi ricchi e poveri. Di fare commercio invece di fare la guerra, secondo un’impostazione che risale a Adam Smith e John Stuart Mill.

All’offerta del G6 risposero affermativamente non solo i governi dell’Asia sud-orientale alleati degli Stati Uniti, ma anche, e soprattutto, la Cina, che nel 1978 prese la storica decisione di istituire le ‘zone economiche speciali’, la prima delle quali, creata nel territorio del villaggio di Shenzhen nella provincia del Guangdong, è oggi un’agglomerazione urbana di oltre 10 milioni di abitanti.

I paesi asiatici offrivano lavoro abbondante e di basso costo; i paesi ricchi, dal canto loro, offrivano ai paesi dell’Asia dinamica l’accesso a una vasta gamma di tecnologie moderne e, alle merci da loro prodotte con queste tecnologie, un accesso sostanzialmente libero ai loro mercati, e consentivano al tempo stesso all’Asia dinamica di conservare i dazi protettivi dei suoi mercati interni e di mantenere per le monete dei paesi che la componevano un cambio che rendesse competitive le loro merci.

La combinazione basso tasso di cambio-basso costo del lavoro- libertà di esportare ha determinato, nell’arco di trent’anni, ossia di una generazione, un miglioramento sensibile del reddito e delle prospettive di vita per quasi un terzo dell’umanità. Anziché conquistare le città, le campagne furono esse stesse conquistate dalle nuove proposte economiche che arrivavano dalle città e che costituivano una prima concreta applicazione del mercato globale, ossia, per riprendere i propositi di Rambouillet, non più soltanto un mercato tra paesi avanzati simili tra loro (o tra questi e le loro ex colonie, condotto dunque con spirito di diseguaglianza), ma un mercato in condizioni di sostanziale uguaglianza tra paesi a diversi stadi di sviluppo e con diversi sistemi politico sociali. I movimenti rivoluzionari si spensero.

L’economia del mondo capovolta dalla Cina

Talvolta gli esempi concreti, o ‘evidenze aneddotiche’ come si dice spesso in linguaggio scientifico, valgono più di spiegazioni approfondite ed eccone due che lasciano senza fiato: l’esportazione cinese di prodotti elettronici era pari a un terzo di quella degli Stati Uniti nel 1998, ma era il doppio di quella degli Stati Uniti nel 2006 e da allora ha continuato a crescere. Seconda evidenza: la Cina laurea ogni anno circa mezzo milione di ingegneri, l’Europa poco più della metà.

Oltre alle strutture fisiche, Cina, India, Corea del Sud e altri paesi hanno poi saputo costruire strutture finanziarie il cui livello di raffinatezza è ormai vicino a quello dell’Occidente ricco. La capitalizzazione dei mercati azionari dei paesi dell’Asia dinamica è passata in dieci anni dal 5% al 25% del totale mondiale; quella degli Stati Uniti dal 50% al 35%. Ancora nel 2003, delle prime 20 società del mondo per capitalizzazione di mercato 14 erano americane, quattro britanniche, una anglo-olandese e una giapponese. Nell’elenco del 2010, curato dal «Financial Times», gli americani erano scesi a nove e gli inglesi a due. Erano presenti quattro società cinesi, una russa, una brasiliana e tre europee. Alla storica (e autonoma) borsa di Hong Kong la Cina ha aggiunto quelle di Shanghai e di Shenzhen, attraverso le quali sono passate le privatizzazioni cinesi, ossia il processo di diffusione di titoli azionari - soprattutto tra i risparmiatori - che, come fu il caso per le imprese IRI (Istituto per la ricostruzione industriale) in Italia, non hanno modificato il controllo pubblico.

La presenza cinese nelle tecnologie avanzate comincia a farsi rilevante: ne sono esempi, tra l’altro, l’acquisizione da parte della società cinese Lenovo del ramo personal computer dell’americana IBM, i forti investimenti della cinese Byd nelle batterie per auto elettriche dopo il successo nelle batterie per telefoni cellulari, la realizzazione nel 2010 del più potente computer del mondo e il progetto della Comac di costruire il C-919, un aereo da trasporto per 150-190 passeggeri in diretta competizione con Boeing e Airbus. Nel 2008, la Cina ha deciso di costruire da sola, anziché affidarsi a imprese europee come Siemens e Alstom dalle quali si limiterà ad acquistare componenti, una rete ferroviaria ad alta velocità di circa 50.000 chilometri.

Le imprese petrolifere cinesi PetroChina e CNOOC sono ormai presenti nelle principali aree del mondo, mentre la società Suntech (10 milioni di pannelli solari venduti in 80 paesi) è destinata a diventare uno dei leader mondiali delle energie alternative; nel frattempo si stanno costruendo 20 nuove centrali nucleari e questo settore è destinato a coprire il 5% del fabbisogno energetico cinese contro l’attuale 1,5%.

Sospendiamo quest’elencazione, che potrebbe continuare a lungo, nel timore che il lettore sia preso da un senso di vertigine. Forse però il dato più significativo è questo: di qui a circa un quindicennio il numero di cinesi in grado di parlare l’inglese sarà superiore a quello complessivo della popolazione degli Stati Uniti. Si tratta di un’elaborazione compiuta da un’università americana, calcolando il prevedibile numero di studenti universitari cinesi, per i quali la conoscenza dell’inglese è un requisito tassativo. Entro quindici anni circa ci saranno circa 350 milioni di cinesi con istruzione universitaria, e quindi con conoscenza dell’inglese, mentre la popolazione degli Stati Uniti si aggirerà sui 320-330 milioni di persone.

Gli sviluppi microeconomici: il contagio del mercato finanziario globale

L’anello debole, com’è noto, fu rappresentato da un elemento secondario del mercato finanziario, ossia una forma specifica di finanziamento immobiliare, i mutui subprime, ovvero di ‘seconda scelta’, sostenuti da scarse garanzie personali e reali, che si diffusero rapidamente negli Stati Uniti dopo il Duemila. Non si trattò di un caso, ma di una delle conseguenze del nuovo patto sociale che i repubblicani offrirono al paese a partire dalla vittoria elettorale del 1980 quale alternativa (o compensazione) alla chiusura dell’ombrello di garanzie (posto fisso, contratti di lavoro blindati, ecc.) derivante dall’abolizione di normative garantiste sul posto di lavoro, sul salario minimo e simili. In luogo della tradizionale ‘rete di sicurezza’ pubblica, ecco arrivare per l’americano medio l’attenuazione, o addirittura l’annullamento, del vincolo di liquidità: tutti avrebbero potuto ottenere denaro a prestito in base alla bontà dei loro progetti da un sistema finanziario agile e sofisticato, in grado di valutare esattamente i rischi connessi con quel progetto.

In base a questa filosofia si ottennero indubbiamente risultati di grande rilievo: così Steve Jobs e Bill Gates, giovani ingegneri non ricchi di famiglia, trovarono sul mercato le risorse finanziarie appropriate per quantità e qualità che consentirono loro di creare la Apple e la Microsoft; così vennero finanziate le imprese della ‘nuova economia’ che diedero vita a una delle più grandi e sicuramente alla più rapida trasformazione tecnologica della storia. Per le ‘normali’ famiglie americane il principale progetto per il quale richiedere un finanziamento era naturalmente l’acquisto dell’abitazione, da realizzare mediante la sottoscrizione di un mutuo. E precisamente nei meccanismi dei mutui immobiliari vennero introdotte innovazioni radicali che sicuramente facilitarono la diffusione della proprietà immobiliare – un esplicito obiettivo del Partito repubblicano – ma finirono poi per scatenare importanti forze disgregatrici.

di Franco Bruni

Fra le cause della crisi internazionale iniziata nell’estate del 2007 vi sono gravi carenze della vigilanza sui rischi assunti dagli operatori finanziari. In particolare, si sono trascurati i ‘rischi sistemici’, cioè quelli che originano non tanto dalle esposizioni individuali di banche o investitori, ma dal loro intreccio, che rende interdipendenti le condizioni di liquidità e solvibilità degli operatori in tutto il mondo. È stata inoltre sottovalutata la ‘pro-ciclicità’ dei rischi di credito, che vengono assunti più facilmente quanto più il ciclo dell’economia e del credito è positivo, favorendo l’ulteriore rigonfiamento del ciclo, salvo poi far danni quando il ciclo si inverte; allora la propensione degli investitori ad assumere rischi si contrae improvvisamente, peggiorando la caduta ciclica. Un altro aspetto trascurato è stato l’incentivo all’assunzione di eccessivi rischi, da parte di banche e investitori, creato da politiche monetarie troppo espansive, con tassi di interesse troppo bassi.

La crisi ha dunque ispirato, soprattutto negli USA e in Europa, riforme importanti dell’architettura della vigilanza finanziaria, miranti a renderla: più severa ed efficiente; attenta ai ‘rischi sistemici’; capace di limitare la pro-ciclicità del credito; coordinata con la politica monetaria delle banche centrali.

Negli USA il provvedimento principale è stato il Dodd-Frank Wall Street Reform and Consumer Protection Act del 2010. Esso rimedia un poco alla confusione delle numerose autorità di vigilanza esistenti, che duplicano inutilmente i controlli mentre lasciano gravi lacune. La Banca centrale assume responsabilità di vigilanza più precise e rilevanti e collabora con un nuovo organo che vigila i rischi sistemici e aiuta a correggere per tempo la pro-ciclicità del credito. Nell’Unione Europea (EU) la riforma è stata ancor più radicale: per la prima volta sono state create, a partire dal gennaio 2011, autorità di vigilanza sovranazionali, con personalità giuridica, possibilità di deliberare a maggioranza e il compito di rendere omogenei e collaborativi i criteri di vigilanza delle autorità nazionali. Come negli USA, è stato costituito un organo per monitorare i rischi sistemici e suggerire misure di contrasto della pro-ciclicità, collocato presso la Banca centrale europea e presieduto dal suo stesso presidente. Un organo analogo è stato costituito a fianco della Banca d’Inghilterra. C’è stato dunque dappertutto uno storico avvicinamento fra le responsabilità di politica monetaria e quelle di vigilanza finanziaria.

Le riforme dovrebbero migliorare la circolazione delle informazioni e i controlli sui rischi finanziari, sia all’interno degli USA che in Europa, superando l’opacità che deriva dal particolarismo burocratico delle molteplici autorità e dal favore nazionalistico che le autorità nazionali tendono a concedere agli operatori della loro piazza, fino al punto di ‘chiudere un occhio’ su irregolarità e pericoli che possono creare danni internazionali.

L’idea è che l’architettura dei poteri di vigilanza finanziaria debba diventare globale, perché globalmente integrati sono i mercati finanziari e i rischi che assumono le banche e gli investitori. Occorre dunque che funzionino le misure adottate sui due lati dell’Atlantico e che il tutto converga in un coordinamento mondiale della vigilanza. Quest’ultimo passo è difficile. Ma lo si sta facendo, fin da quando il G20 ha cominciato a dettare i principi generali per riformare le regole e la vigilanza finanziarie mondiali dopo la crisi. Per questo coordinamento globale, il G20 si serve di un organo tecnico che assume crescente importanza: il Financial Stability Board. Questa architettura globale di vigilanza, anche per coordinarsi con le politiche monetarie, si connette al lavoro del Fondo monetario internazionale, (IMF) del quale si attende peraltro una riforma che ne aggiorni e ne potenzi il mandato e la governance.

La crisi ha dunque avviato profonde modifiche della geopolitica della vigilanza finanziaria, che dovranno esser completate nei prossimi anni.

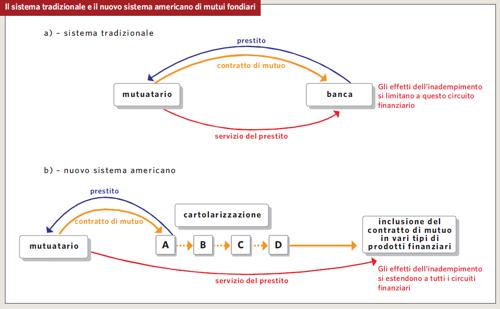

Lo si può vedere confrontando il sistema tradizionale e il nuovo sistema americano per la concessione di mutui. Il sistema tradizionale è caratterizzato da una richiesta rivolta dal futuro acquirente a una banca e il contratto di mutuo (che sancisce gli obblighi di restituzione e di pagamento degli interessi sul debito residuo e in genere copre intorno al 50-70% del costo dell’abitazione) viene trattenuto e non ceduto ad altri dalla banca erogatrice. La banca erogatrice può così controllare costantemente la regolarità dei pagamenti, per tutta la durata del prestito. L’eventuale mancanza di pagamenti si traduce in una perdita per quella sola banca.

Il nuovo sistema americano differisce radicalmente dal modello tradizionale. Il prestito è concesso da un’istituzione finanziaria (in figura indicata con A) che sempre più frequentemente va alla ricerca del futuro mutuatario e considera il mutuo come un ‘prodotto finanziario’ da vendere in maniera abbastanza simile a qualsiasi altro prodotto. Di conseguenza, l’iniziativa del prestito non è normalmente presa dal futuro mutuatario bensì dal futuro mutuante, che spesso preme sul futuro mutuatario perché accetti, anche se non è molto solvibile (subprime nel gergo finanziario americano). Il prestito viene concesso per il 100% dell’acquisto (talvolta per il 110%, per pagare anche le ‘spese di trasloco’, anche se l’abitazione è già quella in cui il mutuatario abita).

L’istituzione finanziaria A costituisce il primo anello della catena di un circuito molto complesso che ‘cartolarizza’, ossia rende liquido, il contratto di mutuo. Tutto questo è possibile innanzitutto perché il contratto di mutuo viene pressoché immediatamente ceduto da chi l’ha concesso e successivamente ‘lavorato’ dalle istituzioni finanziarie, indicate in maniera stilizzata come B, C e D: la ‘materia prima’ mutuo viene classificata in base al rischio, alla durata e ad altri fattori, unita ad altre ‘materie prime’ finanziarie, utilizzata per confezionare poi un ‘abito finanziario’ su misura di clienti come i fondi comuni di investimento, i fondi pensione, le società di assicurazione e simili. A simili attività provvede una vera e propria ‘industria finanziaria’ che, specie negli Stati Uniti e in Gran Bretagna, comprende milioni di dipendenti, in parte retribuiti in base al volume d’affari realizzato.

Pur disponendo di strumenti assai avanzati e intellettualmente apprezzabili (si stima che solo poche centinaia di esperti, in maggioranza fisici e matematici, conoscano a fondo i meccanismi di funzionamento dei prodotti finanziari più complicati), l’industria finanziaria non è stata, in definitiva, in grado di valutare con sufficiente precisione il livello di rischio e di premunirsi contro i suoi eventuali cambiamenti. La complicazione dei meccanismi finanziari ha giocato un ruolo non piccolo: i normali operatori finanziari nella maggior parte dei casi avevano solo un’idea approssimativa di ciò che stavano vendendo e comprando. A tale insuccesso ha contribuito il sistema retributivo dell’industria finanziaria: una componente importante della retribuzione consisteva infatti in bonus calcolati in base al volume d’affari realizzato nell’anno, senza tener conto delle conseguenze di lungo periodo, il che spingeva ad accelerare le procedure e a concludere in ogni caso i contratti.

In queste condizioni, un rialzo dei tassi e un lieve rallentamento dell’economia fecero sì che diversi milioni di titolari di mutui subprime, troppo frettolosamente concessi, avessero difficoltà a onorare i propri debiti. I loro contratti di mutuo valevano quindi assai meno di prima, ma risultavano ormai difficilmente rintracciabili, sparsi com’erano nel mercato finanziario globale, che si trovò così di fronte a una cospicua quantità di titoli definibili come ‘infetti’ o potenzialmente ‘tossici’, attaccati, o comunque vulnerabili all’attacco, da un ‘virus finanziario’ del quale si sapeva assai poco. Ci furono quasi certamente decisioni affrettate, dettate dalla paura, e un’informazione economica sempre più propensa al sensazionalismo, anziché alla sobria descrizione e valutazione dei fatti, ebbe sicuramente un effetto negativo. In ogni caso, a differenza del meccanismo tradizionale, le perdite derivanti dal non pagamento non rimasero confinate a chi aveva emesso il mutuo, ma si estesero a tutto il sistema. Come il paziente colpito da una malattia infettiva, anche il titolo ‘infetto’ si trasformava a sua volta in veicolo di ulteriore propagazione del contagio.

Una ‘mappa’ della crisi

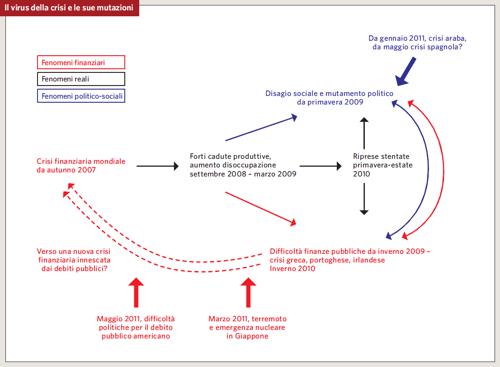

Non è il caso di ripercorrere dettagliatamente gli eventi, ma la metafora del virus, che si diffonde in maniera epidemica mediante contagio e ogni tanto effettua ‘salti di specie’ – passando, ad esempio, dai suini agli umani – è appropriata per fornire una rappresentazione stilizzata del susseguirsi degli avvenimenti.

Nella sua prima manifestazione nel campo della finanza, nell’estate del 2007, accanto al contagio diretto (un prodotto finanziario ‘derivato’, ossia a sua volta composto di vari tipi di titoli, al cui interno c’è un titolo infetto, diventa a sua volta infetto) si verificò una sorta di ampio e imprevisto contagio indiretto: dai titoli infetti l’infezione si estese agli istituti di credito che li detenevano in portafoglio e da questi ad altri istituti che vantavano dei crediti nei loro confronti.

Dalla figura appare chiaramente il ‘salto di specie’ dell’autunno 2008, ossia l’improvviso e contemporaneo passaggio della crisi dalla finanza all’economia reale dei principali paesi del mondo: nelle prime settimane di settembre, infatti, le grandi imprese industriali dei paesi ricchi denunciarono tutte forti cadute della domanda che, nel corso dei mesi successivi, si tradussero in cadute produttive. Questa sincronicità è di per sé un fenomeno relativamente inusuale e provocò, nei trimestri successivi, una contrazione della produzione dei vari paesi dell’ordine del 5-6%, la peggiore dalla fine della Seconda guerra mondiale. A Mosca un grattacielo non finito, la cui produzione fu interrotta a causa della crisi, divenne il simbolo di questa caduta grave e imprevista; famose società finanziarie americane procedettero a licenziamenti sommari, con l’intimazione di liberare subito le scrivanie; ovunque le imprese sospendevano la produzione e lasciavano a casa i dipendenti.

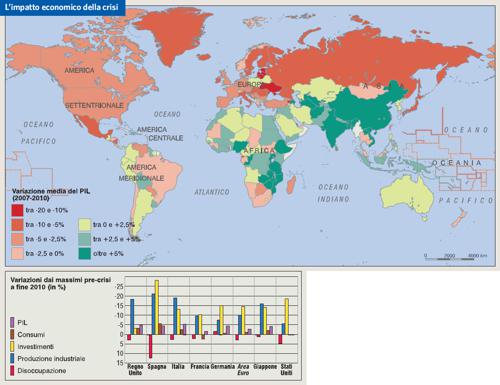

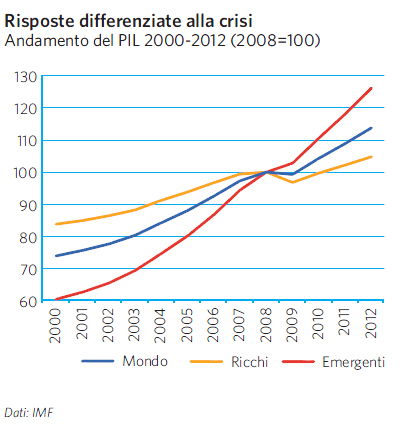

I rimedi (dei quali si parla al successivo paragrafo) riuscirono soltanto a dar vita a una ripresa lenta e stentata che, a fine 2010, non aveva ancora permesso a nessuno dei grandi paesi ricchi di tornare ai livelli di prodotto lordo per abitante precedenti la crisi stessa. Per i grandi paesi emergenti (Cina, India, Brasile, Sudafrica e pochi altri), solo marginalmente coinvolti nel ‘grande gioco’ della finanza, la crisi rappresentò invece soltanto una breve parentesi e venne lasciata rapidamente alle spalle.

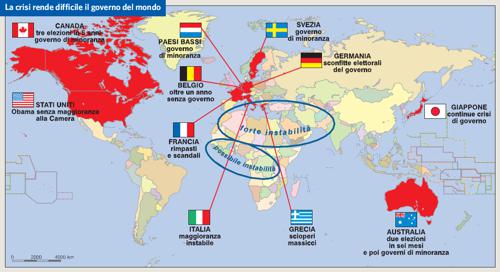

Nel frattempo, però, il virus aveva compiuto altri due salti di specie nei paesi ricchi: a) dall’economia reale era tornato alla finanza, dove provocò un netto aggravamento dei bilanci pubblici, a livello nazionale e locale, privati di una parte consistente delle proprie entrate dalla riduzione dell’attività nell’economia reale, mentre si faceva più consistente la domanda di sostegno legata alla disoccupazione e alle crisi aziendali; b) sempre dall’economia reale una variante del virus andò a colpire il tessuto politico-sociale, determinando, con modalità differenti nei vari paesi, una crescente instabilità dei governi e una crescente inefficacia del loro operare, se non addirittura una crescente tensione sociale.

di Roberto Menotti

La crisi finanziaria scoppiata nel 2008 ha reso evidenti una serie di asimmetrie e squilibri nel sistema internazionale, oltre a una carenza di governance strettamente economica. Sono emerse delle vere fratture culturali e politiche che, in effetti, erano già state identificate o preannunciate, ma non avevano ancora assunto un rilievo strategico: sotto la pressione di una grave recessione globale si è prima registrato un tentativo di limitare i danni attraverso il coordinamento internazionale, ma le priorità degli attori più influenti hanno poi finito per divergere in modo netto. Nel passare molto rapidamente dalle grandi aspettative per il G20 (2008-09) ai timori per una vera guerra commerciale e valutaria (dal 2010 ad oggi) hanno avuto un ruolo notevole le diverse ‘visioni del mondo’ che caratterizzano le maggiori potenze.

Gli Stati Uniti (anche con un presidente apparentemente ‘globalista’ ed empatico come Barack Obama) hanno così ribadito la fiducia nel proprio modello politico-economico, che vede una finanza molto libera da vincoli come forza propulsiva, pur puntando a restare una grande potenza manifatturiera.

La Cina (nonostante il rapido processo di apprendimento e ‘socializzazione’ internazionale in atto al livello delle élites) ha confermato una linea di sviluppo che per diversi anni sarà comunque incentrata (anche) su massicci flussi di esportazioni e su un’alta intensità energetica.

La grande maggioranza degli altri paesi asiatici oscilla - con evidente preoccupazione - tra l’attrazione gravitazionale della ‘Greater China’ e le garanzie americane, ma di fatto condivide l’impostazione prudente del rapporto tra sistema politico e mercati data da Pechino.

I paesi emergenti non-asiatici cercano soprattutto di ritagliarsi uno spazio autonomo a livello regionale, esercitando a quello globale un potere di veto (o quantomeno di controbilanciamento mediante coalizioni ad hoc) più che un’influenza costruttiva.

Per parte sua, l’Europa è entrata in una fase di grave difficoltà, essendo diventato chiaro che il suo declino relativo su scala globale è solo in parte legato a una struttura interna incompiuta, vista l’enorme forza d’urto di nuove grandi potenze e macroaree semi-integrate. Il problema ‘sistemico’ è particolarmente delicato per l’Unione Europea poiché la sua stessa identità come attore internazionale è stata concepita finora in rapporto a determinati principi di governance, che oggi sembrano per certi versi più lontani dal trovare attuazione rispetto ad appena pochi anni fa.

La specifica prospettiva europea illumina allora un paradosso più generale: proprio mentre le circostanze della crisi economica hanno spinto a un ripensamento costruttivo degli assetti internazionali (a cominciare da una più sostanziale inclusione delle potenze emergenti nei forum decisionali) in direzione del multilateralismo, le priorità nazionali hanno rafforzato le spinte verso iniziative unilaterali o al più bilaterali. Il quadro è complicato da altre forme ibride che sono state definite ‘mini-multilateralismo’, le quali possono teoricamente svolgere un’utile funzione soprattutto a livello regionale, ma hanno anche il potenziale di frammentare la rete degli accordi e degli impegni reciproci. Un altro dato distintivo di questa fase successiva alla crisi più acuta sembra essere il carattere spiccatamente ‘sovranista’ degli attori più influenti in settori cruciali, come quello delle emissioni di anidride carbonica e varie sostanze nocive: in alcune occasioni, Washington, Pechino, Nuova Delhi e Brasilia sono state accomunate soprattutto dall’evidente obiettivo di tutelare in primo luogo le rispettive priorità interne. È chiaro che impegni vincolanti che implichino meccanismi di monitoraggio intrusivi diventano quasi impossibili in un contesto del genere.

La rete della governance multilaterale è dunque l’arena in cui si confrontano modelli socio-economici e culture politiche molto diversi. Più che uno scontro frontale tra blocchi contrapposti si tratta di uno spettro variegato, che va dalle ‘autocrazie sostenibili’ (perché in grado di sfruttare le opportunità dei mercati globali) fino alle democrazie liberali, passando per forme ibride che possiamo indicare come ‘democrazie illiberali’. Ciò di fatto sancisce la perdita dell’assoluta centralità per il modello liberaldemocratico di mercato, soprattutto come riferimento per i futuri paesi emergenti. Una situazione che avrà necessariamente delle conseguenze anche sistemiche.

L’aspetto interessante è che non siamo di fronte allo schema prefigurato dallo ‘scontro di civiltà’, ma piuttosto a una forte competizione (non apertamente conflittuale, ad oggi), che rende molto fluidi i possibili allineamenti proprio perché nessuno si fa condizionare dai caratteri ‘culturali’ (intesi come costumi tradizionali, religione e lingua) nel fare le proprie scelte strategiche; la competizione è però intensificata da differenze di prospettiva che rendono alcuni scenari del tutto inaccettabili per uno o più attori cruciali, e dunque limitano decisamente lo spazio del consenso.

In estrema sintesi, sta aumentando il grado di diversità culturale tra i protagonisti più influenti del sistema globale. Prendendo a riferimento simbolico il passaggio dal G8 (o meglio dal G7, vista la collocazione tuttora ambigua della Russia) al G20, il vecchio ‘nucleo’ dei paesi più ricchi ed economicamente avanzati viene sostituito o quantomeno affiancato da una schiera di paesi che non ha un analogo grado di coesione sul rapporto tra stati, cittadini/consumatori e mercati. E si deve ribadire un punto: ciò che conta non è tanto la diversificazione complessiva del quadro internazionale, bensì proprio quella interna al ‘gruppo di testa’.

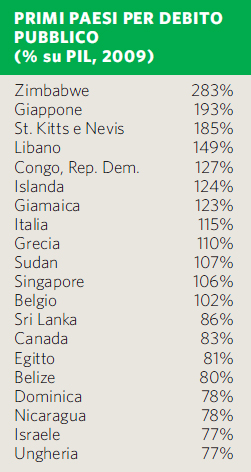

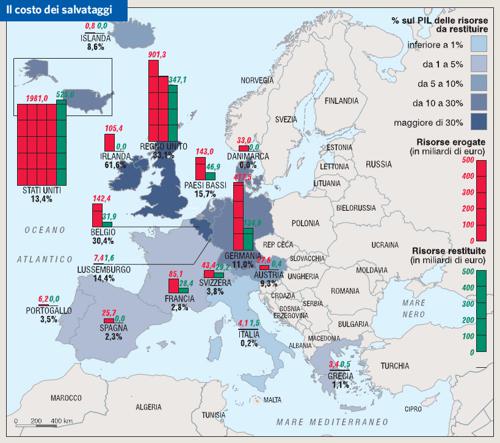

A partire dalla seconda metà del 2010 si sono poste in atto misure di contenimento dei deficit e dei debiti pubblici, soprattutto dei paesi considerati maggiormente a rischio (Grecia, Irlanda, Spagna e Portogallo). Vanno inoltre tenute presenti sia la difficile situazione del Giappone, il cui debito pubblico, ormai a un livello doppio del prodotto lordo, era stato declassato dall’agenzia di rating Standard & Poor’s poche settimane prima del grande terremototsunami del marzo 2011 e del successivo incidente nucleare, sia le incerte prospettive del debito pubblico degli Stati Uniti. La prospettiva di un ‘ritorno di fiamma’ della componente finanziaria della crisi, con un nuovo focolaio di infezione derivante dalla minore credibilità dei debiti pubblici (normalmente detti ‘debiti sovrani’, la cui affidabilità non viene, di regola, posta in discussione), è alimentata anche dal venir meno del consenso mondiale sul tipo di rimedio da adottare.

Dalle difficoltà dell’economia all’instabilità della politica

Nel novembre 2008, la vittoria elettorale di Obama negli Stati Uniti fu determinata, come mostrano le analisi del voto, da una fascia di americani che normalmente non votava e che scelsero i democratici per paura della crisi; i laburisti in Gran Bretagna e i liberaldemocratici in Giappone – questi ultimi al potere, quasi ininterrottamente, dalla fine della Seconda guerra mondiale – furono duramente sconfitti alle urne rispettivamente nel maggio 2010 e nel settembre 2009. I vincitori non hanno avuto la vita facile: la Gran Bretagna ha dovuto adottare una configurazione politica inusuale in quel paese, ossia una coalizione di governo tra conservatori e liberali, mentre in Giappone, oppresso da un debito pubblico di dimensioni eccezionali, il governo Hatoyama è durato dal settembre 2009 al giugno 2010, quando il Presidente del consiglio è stato sostituito dal Ministro delle finanze Naoto Kan.

In Germania finì la Grosse Koalition, ossia l’alleanza di governo tra i socialdemocratici - penalizzati alle urne - e i cristiano-democratici della cancelliera Angela Merkel. In Italia si è assistito nel 2010 allo stemperarsi e alla confusione nella maggioranza di governo, e, nel maggio 2011, a una dura sconfitta della coalizione di governo in importanti elezioni locali come quelle di Milano e Napoli; in Francia a una generale sconfitta dei partiti di governo nelle elezioni locali (marzo 2011) e in Spagna a un’analoga sconfitta del Partito socialista del premier nel maggio 2011. Se dai G7 si passa ad altri paesi, in Australia il laburista Kevin Rudd, che nel 2007 aveva sconfitto duramente i conservatori, è costretto alle dimissioni per contrasti interni e sostituito da Julia Gillard, la quale deve convocare nuove elezioni e continua a governare con un più debole esecutivo di minoranza. Il Belgio rimane lungamente senza governo, i Paesi Bassi e la Svezia si reggono con governi che sono privi di maggioranza parlamentare, nel giugno 2011 il governo portoghese di centrosinistra è stato duramente sconfitto e sostituito da una coalizione di centrodestra. Il denominatore comune di questi cambiamenti di governo (e di altri che per brevità si omettono) è la percezione dell’insicurezza economica, l’aumento della disoccupazione, il ristagno o la recessione delle economie. I vincitori però non hanno la vita facile: i democratici americani perdono la maggioranza della Camera nelle elezioni midterm del novembre 2010. I partiti al governo in Germania sono sconfitti in numerose elezioni locali, il che costa alla cancelliera Merkel la perdita del controllo della Camera alta. Ovunque l’attività legislativa si è fatta più ardua. La sconfitta dei democratici del presidente Obama nelle elezioni mid term del 2 novembre 2010 tolse al presidente il controllo della Camera dei Rappresentanti. Di qui ebbe inizio una serie di difficoltà all’approvazione delle politiche finanziarie e all’innalzamento del “tetto” al debito che fanno da sfondo all’indebolimento del dollaro e agli “avvisi” (warning) sulla tenuta del debito pubblico americano lanciati a più riprese dalle agenzie internazionali di valutazione del debito.

Uno dei capisaldi impliciti nei modelli economici, ossia una ragionevole stabilità politica e una ragionevole efficacia nelle politiche economiche, veniva così ad attenuarsi considerevolmente.

I rimedi

I rimedi hanno infatti funzionato poco, contraddicendo un ottimismo ufficiale, sovente di maniera, che ha portato autorevoli esponenti della politica, dell’economia e della finanza, in alcuni casi già a fine 2007, a considerare la crisi come ormai superata e la ripresa felicemente avviata. La medicina-base adoperata è stata sempre la stessa: di fronte alla distruzione di risorse finanziarie, determinata dalla crisi, si è provveduto alla creazione di nuove risorse mediante quantitative easing, ossia l’acquisto da parte della Banca centrale di ‘pezzi di carta’, in genere emessi dal Tesoro o da altro ente pubblico, che contengono un obbligo a pagare in un tempo futuro; oppure l’acquisto di titoli esistenti a un prezzo superiore a quello di mercato. Entrambe le tecniche equivalgono a pura e semplice emissione di moneta.

Le nuove risorse finanziarie vengono indirizzate ai punti dolenti del sistema, con lo scopo dichiarato di evitare la bancarotta di istituzioni finanziarie (e, in taluni casi, di imprese industriali o assicurative) indicate come too big to fail, ‘troppo grandi per fallire’, perché il loro fallimento comprometterebbe la stabilità del sistema. Si ricorse al quantitative easing soprattutto dopo il settembre 2008, quando una grande banca americana, la Lehman Brothers, venne lasciata fallire e le ripercussioni di questo fallimento furono sufficienti a scuotere seriamente le fondamenta dell’intero sistema finanziario internazionale.

Storicamente, la creazione di nuova liquidità si è dimostrata un’arma a doppio taglio: può essere estremamente efficace, quasi miracolosa, se il dosaggio è giusto e la nuova liquidità finisce nei posti giusti, salvando la struttura finanziaria, alla quale vengono in genere imposte nuove regole di funzionamento (e un ricambio dei dirigenti). Se però il dosaggio è sbagliato e la nuova liquidità si infila dove non deve, ne può derivare un’inflazione particolarmente difficile da controllare, che acuisce l’instabilità del sistema e provoca ulteriore distruzione di ricchezza finanziaria. Tale rischio è particolarmente accentuato se le regole non vengono cambiate in modo radicale e i dirigenti di prima rimangono al proprio posto.

Gradualmente questi aiuti di emergenza vennero sostituiti dai titoli garantiti da titoli di debito, emessi dal Tesoro degli Stati Uniti e acquistati dalla Federal Reserve (Fed) al loro valore facciale per salvare le banche. Nei primi sei mesi del 2011 si procedette all’‘iniezione’ nell’economia di ben 75 miliardi di dollari al mese, allo scopo dichiarato di far ripartire di botto (jumpstart) il motore della ripresa, che sembrava essersi arrestato. Si realizzò così un ulteriore gonfiamento degli attivi e di fatto un trasferimento del rischio dal Tesoro alla Fed, il che ebbe conseguenze negative sul cambio del dollaro. Gli Stati Uniti naturalmente ritengono che i benefici di questi stimoli risulteranno di gran lunga superiori agli effetti collaterali negativi di un possibile aumento di inflazione e che il ritorno dell’economia americana sul sentiero della crescita permetterà al Tesoro di incassare maggiori imposte, contribuendo a ridurre il gigantesco debito pubblico che si è nel frattempo creato.

Il grafico mostra gli effetti di questa politica sulle componenti patrimoniali attive della FED, la banca centrale degli Stati Uniti (tali componenti rappresentano la contropartita, e quindi la garanzia, della liquidità in circolazione). Da una gestione molto tranquilla fino a metà del 2008, si passò a una vera e propria esplosione dell’attivo, prevalentemente costituito da titoli scadenti, dati in garanzia dal sistema bancario in difficoltà e pagati dalla Federal Reserve assai più del loro valore di mercato, per fornire aiuti di emergenza a banche e assicurazioni sull’orlo del fallimento. Il quantitative easing determinò così, per usare la terminologia introdotta da Willem Buiter, professore alla London School of Economics, anche un qualitative easing, ossia un deterioramento qualitativo che è appunto chiaramente visibile nel grafico.

L’applicazione di questa medicina venne decisa in diversi stadi, in quantità crescenti e con un grado decrescente di consenso a livello mondiale. Una creazione relativamente moderata di liquidità da parte degli Stati Uniti – e, in quantità e per tempi minori, da parte della Banca centrale europea – venne decisa, con l’accordo sostanziale tra i venti maggiori paesi del mondo, al vertice di Londra del G20 nell’aprile del 2009. All’inizio del 2010 era però evidente che quest’iniezione di liquidità non stava producendo il rapido e intenso effetto sperato di rilancio produttivo e soprattutto non stava riducendo quasi per nulla il tasso di disoccupazione.

La preoccupazione per quest’andamento emerse chiaramente in un successivo vertice del G20, tenutosi nel giugno 2010 nei pressi della città canadese di Toronto, nel quale emersero due posizioni nettamente differenziate: quella americana, favorevole a una ripetizione delle iniezioni di liquidità, se necessario a dosi rafforzate, e quella europea, timorosa per le possibili ricadute inflazionistiche e propensa a ottenere prima di tutto un riequilibrio dei conti pubblici. Si trattava, naturalmente, di posizioni pressoché opposte, che sfociarono in un duro scontro nell’ulteriore vertice del G20 tenutosi a Seoul nel novembre 2010. Gli Stati Uniti decisero di andare avanti da soli nella creazione di nuova liquidità. A questo punto i cinesi, fino ad allora spettatori impassibili, avanzarono con forza una richiesta, in precedenza soltanto abbozzata, di passaggio da un sistema basato sul dollaro – la cui credibilità vedevano compromessa dall’eccessivo aumento della base monetaria – a un sistema multicurrency, ossia basato su un paniere di monete.

La preoccupazione dell’Unione Europea per i bilanci pubblici non era determinata prevalentemente da posizioni di principio o dal ricordo storico della grande inflazione tedesca degli anni Venti, bensì dalla presenza nella zona euro di paesi oppressi da un debito pubblico in rapidissima ascesa sull’onda di un deficit pubblico fuori controllo: la Grecia, l’Irlanda, il Portogallo e, in una certa misura, la Spagna. Questi paesi vennero indotti a varare misure per facilitare il rientro del debito, di grande austerità oltre che di grande impopolarità, che portarono alle dimissioni dei governi irlandese e portoghese, all’annuncio della non ricandidatura del primo ministro spagnolo, José Luis Zapatero, a pesanti scioperi e proteste di piazza in Grecia. L’Italia non rientrò in questa categoria perché il suo debito pubblico, per quanto ingente, era statico da alcuni anni, perché riuscì a contenere il suo deficit entro i limiti concordati a livello europeo e infine perché le sue banche, caratterizzate da un atteggiamento generalmente prudente e soggette a una vigilanza particolarmente severa da parte della Banca d’Italia, avevano nei loro portafogli quantità modeste o trascurabili di titoli del debito pubblico dei paesi in difficoltà.

E se la mela viene tagliata?

La decisione degli Stati Uniti di procedere, nel gennaio-giugno 2011, a una seconda ondata di quantitative easing, ossia a uno stimolo della crescita mediante emissione di liquidità da parte della Banca centrale, con la quale il governo provvede a sostenere in vario modo sia le imprese in difficoltà sia altre iniziative di crescita, sta determinando una nuova cautela rispetto all’economia globale: i paesi emergenti iniziano a ‘difendersi’ dall’afflusso di nuovo capitale, cioè di dollari sull’orlo della svalutazione.

Così il Brasile, paese nel quale i ricordi dell’inflazione sono ancora molto freschi, ha raddoppiato l’imposta sugli afflussi dall’estero di nuovi capitali, per contrastare la prospettiva di una possibile nuova ondata inflazionistica. Anche la Cina ha posto un freno agli afflussi indiscriminati di nuove risorse finanziarie e, sia pur cautamente, promuove in tutto il sud-est asiatico l’uso commerciale dello yuan al posto del dollaro. La stessa Cina rifiuta poi di rivalutare la propria moneta per compiacere gli Stati Uniti e avanza, in modo sempre più pressante, la richiesta di un multipolarismo monetario che tolga al dollaro la sua posizione egemonica.

Le banche, dal canto loro, passano istintivamente a politiche di investimento ‘più vicine a casa’, ossia modificano il proprio portafoglio di titoli pubblici aumentando in esso il peso del proprio paese o della propria area, sia perché si tratta di emittenti che conoscono meglio, sia perché talvolta ricevono pressioni dai governi in tal senso. Ugualmente, vi è un certo riorientamento dei finanziamenti alle imprese del proprio paese o della propria area monetaria e i governi guardano con occhi assai meno amichevoli l’acquisto da parte di stranieri di imprese che ritengono di grande importanza. Tipico, in questo senso, al di là dell’esito dell’operazione finanziaria, è il caso dell’italiana Parmalat: per contrastare la scalata del gruppo francese Lactalis si modificano le norme sulle offerte pubbliche di acquisto (OPA).

Tutte queste tendenze vanno nel senso di un ‘irrigidimento’ di tipo geografico rispetto alla propensione a superare i confini nazionali: non più una vera globalizzazione, ma tante diverse integrazioni a carattere regionale. La copertina di «The Economist» dell’11 dicembre 2010 mostra efficacemente la situazione alla fine di quell’anno: il mondo è paragonato a una mela sulla quale alcune linee nere indicano come la mela potrebbe essere tagliata. E di fianco c’è un coltellino pronto a tagliare. Il mercato monetario globale potrebbe perdere precisamente le sue caratteristiche globali e coagularsi in tre grandi aree: una zona statunitense, l’area dell’euro e l’insieme dei mercati emergenti.

Tutto ciò non significherebbe necessariamente la fine della globalizzazione, ma piuttosto un profondo mutamento nella sua natura, ossia il definitivo passaggio da una globalizzazione monocentrica, che vede negli Stati Uniti il suo punto chiave, a un’organizzazione multicentrica, che implicherebbe la necessità delle diverse aggregazioni di ‘dialogare’ tra loro, con inevitabile restrizione dell’assoluta libertà di azione concessa oggi ai privati in campo finanziario e, per molti versi, anche in campo reale.

È anche ipotizzabile che i due piani coesistano: ci potrebbe essere un ‘livello globale’, nel quale potrebbero operare i mercati delle materie prime e un certo tipo di finanza, con una moneta artificiale – composta da un paniere di monete effettive – come richiede la Cina, e un ‘livello regionale’, relativo a una vasta gamma di produzioni, con monete di riserva ‘regionali’: si tratta di una direzione incerta ma plausibile. Qualsiasi soluzione richiederà mutamenti nella governance mondiale, con particolare riferimento al all’IMF; a metà 2011, l’incertezza appariva massima, l’unica convinzione da tutti condivisa era l’impossibilità di un ritorno al passato. L’epoca del primato incontrastato degli Stati Uniti e, più in generale, dell’Occidente era ormai tramontata.

Gli esiti possibili

Come andrà a finire? Un’ipotesi è quella di una frammentazione dell’economia globale.

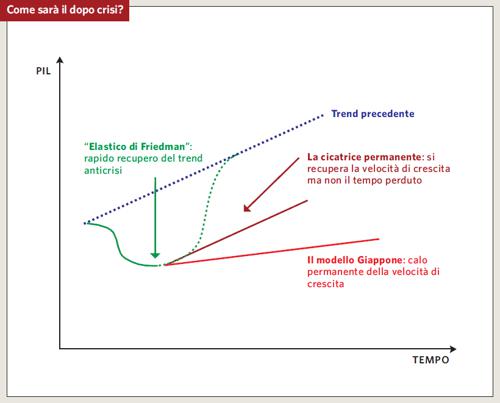

Nell’ipotesi di una continuazione dell’attuale economia globale, invece, la riflessione sugli esiti possibili può essere teoricamente impostata come in figura. In essa sono rappresentati, in maniera stilizzata, riferibile a qualsiasi paese ricco, l’andamento di lungo periodo della produzione e la caduta produttiva, di intensità prima crescente e poi decrescente, del 2008-09, assestatasi poi per quasi tutti i paesi ricchi, in quell’ultimo anno, attorno al 5-7% (per molti paesi poveri la caduta è stata assai più leggera e più breve). Che cosa può succedere dopo questo punto di minima? Le alternative sono teoricamente tre.

La prima è un rimbalzo della produzione, che faccia riguadagnare il terreno perduto e riporti il sistema produttivo lungo il precedente sentiero di crescita. È talvolta detto ‘cordino’ o ‘elastico di Friedman’, in quanto il Premio Nobel Milton Friedman paragonò la tendenza alla crescita di lungo periodo di un sistema economico a un’asticciola alla quale venga attaccato un elastico – l’andamento congiunturale, appunto (The Economist, 2009). Tale rimbalzo era atteso con fiducia dal mondo della finanza e da un gran numero di economisti, soprattutto negli Stati Uniti, dopo le iniezioni monetarie del 2009: avrebbe implicato un netto rimbalzo del prodotto interno lordo, con tassi di crescita nell’ordine del 5-7% nei trimestri iniziali della nuova fase espansiva, dopo di che la crescita avrebbe subito un graduale rallentamento per riportarsi alla ‘velocità di crociera’ di lungo periodo.

L’elastico di Friedman descrive bene le ‘normali’ crisi congiunturali, nelle quali la situazione di crisi insorge per forti influssi inflazionistici che determinano un’azione di freno alla domanda, in genere di 6-12 mesi, da parte dei governi e delle banche centrali, che ‘sfreddano’ l’economia aumentando il costo del denaro e il peso della tassazione, ma lasciano sostanzialmente immutato il capitale finanziario. Questa volta, però, il capitale finanziario è stato gravemente intaccato, specie negli Stati Uniti: l’elastico di Friedman ha perso elasticità o si è addirittura rotto. A questo punto, le alternative si riducono a due.

La prima implica il recupero della velocità di crescita, ma non del terreno perduto. Nelle statistiche rimane un ‘segno’ della crisi, una sorta di ‘cicatrice permanente’, uno scalino verso il basso, dopo di che la salita riprende al ritmo di prima, per cui gli esiti di lungo periodo non sono compromessi.

La seconda prevede invece un abbassamento strutturale della velocità di crescita in conseguenza della crisi stessa, ossia la rottura di qualche meccanismo che aveva reso possibile la crescita. L’esempio principale è il Giappone, che agli inizi degli anni Novanta ebbe una crisi parzialmente simile a quella attuale, dopo di che ha dovuto accontentarsi di un tasso di crescita sensibilmente più basso.

Il grafico seguente cerca di applicare il ‘modello dell’elastico’ ai grandi aggregati economici mondiali, sulla base delle previsioni dell’IMF del gennaio 2011: come si può vedere, solo gli ‘altri paesi’, ossia i paesi non ricchi hanno un andamento ‘a elastico’; il mondo nel suo complesso presenta una vistosa cicatrice, ma riprende il tasso di crescita precedente. Per i paesi ricchi il risultato è ambiguo, ma appare chiara una certa riduzione della crescita, prodotto degli andamenti differenziati dei vari paesi. La preoccupazione del Fondo è che gli attuali tassi dei paesi ricchi non ‘tengano’ e che si vada verso un nuovo rallentamento produttivo, foriero di altre difficoltà finanziarie.

Il recupero del tasso di crescita non sembra però in grado di risolvere i problemi dell’occupazione: l’economia americana ha probabilmente recuperato già a fine 2010 l’intera caduta produttiva con il raddoppio del tasso di disoccupazione, circa 8 milioni di disoccupati in più. Per fine 2011, a tassi invariati, avrà recuperato anche i livelli pre-crisi del reddito per abitante, ma è prevedibile che i disoccupati aggiuntivi siano ancora almeno 6-7 milioni. Il perdurare di una disoccupazione elevata rischia di far compiere al virus un’ulteriore mutazione e di alimentare il malessere politico-sociale che, a differenza dell’Europa, sin qui è risultato piuttosto contenuto negli Stati Uniti.

Più in generale, è diffusa la sensazione che l’uscita dalla crisi finanziaria porterà inevitabilmente non solo a un ridimensionamento della posizione dei paesi ricchi nel mondo ma anche a modificazioni, nel senso della semplicità e della sobrietà dei consumi individuali; che non sia in ogni caso possibile a “tornare come eravamo prima”. Se dalla sensazione si passa a qualche tentativo di analisi, è senz’altro possibile osservare che due fattori propulsivi di lungo termine stanno venendo meno nei paesi ricchi.

Il primo è quello del cosiddetto baby boom, ossia dell’“esplosione delle nascite” che si ebbe tra il 1946 e il 1960-65 per effetto della fine della Seconda guerra mondiale, del ristabilirsi di condizioni di relativa sicurezza e dei “miracoli economici”, soprattutto europei. I nati di questo periodo hanno, di fatto, scritto la storia dei nuovi consumi con i redditi che l’avanzamento delle loro – spesso fortunate – carriere metteva a loro disposizione e con le scelte di consumo/risparmio, sovente audaci, effettuate sulla base di quei redditi. Oggi i primi scaglioni dei nati di questo periodo cominciano ad andare in pensione e le scelte dei neopensionati sono in ogni caso meno innovative sia per quanto riguarda la finanza famigliare sia per quanto riguarda i consumi famigliari.

Il secondo fattore propulsivo è rappresentato dall’enorme espansione creditizia che ha potenziato quelle capacità effettive di scelta e che deve ormai ritenersi archiviata per fattori esterni (la minor propensione degli anziani a consumi innovativi) e per fattori interni al mondo della finanza (i maggiori controlli e i maggiori requisiti di capitale proprio delle istituzioni finanziarie introdotti cone le normative dette “Basilea 3”).

Per conseguenza appare degna di meditazione l’ipotesi di un “futuro frugale” avanzata da un economista che lavora in un’istituzione finanziaria privata (Rosemberg, 2008). Va notata la tendenza degli economisti a misurare “indici di benessere” e addirittura “indici di felicità” in luogo del più tradizionale “prodotto interno lordo per abitante” sempre più difficile da calcolare con un minimo di verosimiglianza in un mondo in cui i tre quarti di quel prodotto sono rappresentati (Oecd 2011).

Tale sviluppo potrebbe anche intendersi come il tramonto di un’era, quella in cui appariva relativamente facile simulare l’andamento futuro delle variabili economiche in quanto l’ipotesi sottostante era quella di una stabilità generale delle variabili sociali e politiche.

In un mondo in cui gli economisti non sembrano più avere molte capacità di previsione, il panorama di metà 2011 si presenta nettamente dicotomico. Da un lato, al di fuori dei paesi ricchi, è chiaramente visibile una continuazione della crescita sostenuta, precedente la crisi; dall’altro, i paesi ricchi mostrano le premesse al ritorno a una crescita più o meno stentata. I paesi emergenti (ossia non la totalità dei paesi non ricchi) hanno buone probabilità di emergere senza la cicatrice che, nella migliore delle ipotesi, sarà invece chiaramente visibile nei paesi ricchi. Tra i paesi ricchi, l’Italia non è in buona posizione, sia perché è giunta alla crisi con un tasso medio annuo di crescita di lungo periodo pari a circa la metà di quello delle altre economie avanzate, sia perché l’avvio della ripresa appare oltremodo lento.

Su questa situazione di incertezza si sono inseriti, nei primi mesi del 2011, le gravi difficoltà giapponesi legate al già citato incidente nucleare dell’11 marzo. Esse hanno provocato, al di là di enormi perdite di vite umane e di distruzioni immani, un rallentamento cospicuo in un sistema economico che pesa per il 6% o il 7% (a seconda del metodo di misura adottato) sul totale della produzione del pianeta, ed è difficile fare previsioni sugli effetti che ciò può comportare. Pare da escludere l’effetto positivo di un’immediata ondata di ricostruzione in quanto, tra i danni del sisma, spicca il disastro nucleare, che ha fortemente ridotto la disponibilità di energia elettrica.

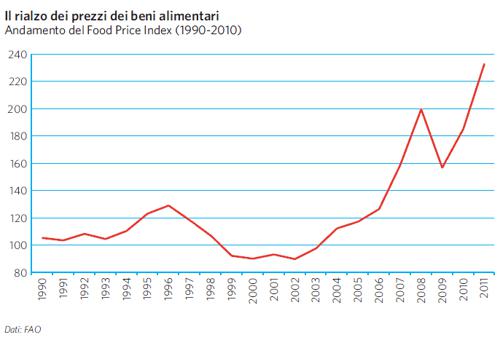

Un secondo elemento di grave incertezza è invece di natura squisitamente politica, anche se è stato innescato da motivi economici: l’insieme di sommovimenti politico-sociali della ‘riva sud’ del Mediterraneo e nella Penisola arabica, con la caduta, a tutto marzo 2011, dei regimi egiziano e tunisino e la presenza di forti tensioni in pressoché tutti gli altri paesi di quell’area. È indubbio che la crisi economica globale, unitamente ai pessimi raccolti agricoli mondiali del 2008-09, abbia indirettamente contribuito a innescare la crisi, in quanto il forte rialzo dei prezzi dei cereali ha provocato gravi danni ai bilanci della famiglia media di questi paesi. Lo scontento si è immediatamente rivolto contro un ceto dirigente anziano, privo di ricambi generazionali e scarsamente a contatto con il cittadino comune.

L’ondata delle agitazioni ha lambito i grandi produttori di petrolio della Penisola arabica e ha colpito in pieno un produttore medio-piccolo come la Libia, il che ha provocato un intervento militare internazionale. Ne sono seguiti un forte rialzo del prezzo del petrolio, che subisce un arresto e un’inversione – non è possibile dire quanto temporanea – nella seconda metà del giugno 2011, un’apprezzabile caduta del cambio del dollaro e la spinta di alcuni beni- rifugio, tra cui l’oro, ai massimi storici.

Il cerchio così si chiude. Abbiamo davanti agli occhi le fluttuazioni preoccupanti dei valori finanziari, a cui si è fatto riferimento nell’introduzione, e restiamo con la netta sensazione di vivere trasformazioni di importanza storica e con la sensazione ancora più netta dell’inadeguatezza dei nostri modelli interpretativi e dei nostri strumenti di analisi.

La situazione dell’Italia

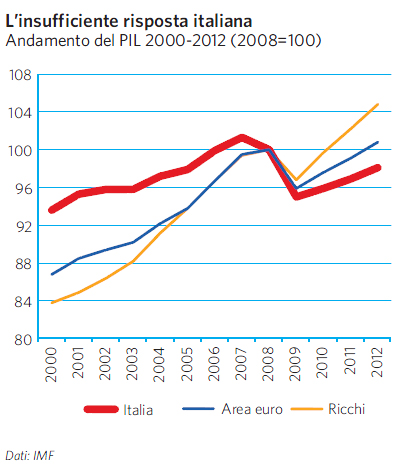

In questa crisi l’Italia ha dimostrato una buona stabilità ma anche un’altrettanto preoccupante mancanza di reazioni. Conseguentemente, mentre il suo notevolissimo debito pubblico non è apparso direttamente a rischio, la sua risposta alla crisi, in termini di recupero produttivo dopo la caduta del 2008-09, è tra le più deboli.

L’insufficienza di questa risposta è chiaramente visibile nel grafico seguente, in cui l’evoluzione italiana viene paragonata a quella complessiva dei paesi dell’area euro e all’insieme dei paesi ricchi, sempre ponendo pari a 100 i dati del 2008. La comparazione si presta a tre considerazioni.

In primo luogo, è del tutto evidente l’andamento sensibilmente più ‘piatto’ della curva italiana rispetto alle altre due, conseguenza del minor dinamismo nella crescita produttiva, già osservabile negli anni Novanta, ma divenuto più marcato dopo il 2000.

L’economia italiana subisce una leggera contrazione già nel 2007: un segnale di anticipazione della crisi, chiaro indizio di debolezza strutturale.

In terzo luogo, la sua caduta appare più profonda di quella della media degli altri paesi ricchi e la sua ripresa sensibilmente meno pronunciata degli altri - sempre applicando ai dati 2009 le stime correnti per il 2010 e le previsioni del recentissimo aggiornamento del Fondo monetario. L’Italia sembra così essersi riportata alla sua precedente - e totalmente insufficiente - velocità di crescita.

Per conseguenza, come appare nel grafico, i paesi ricchi nel loro complesso dovrebbero aver raggiunto i livelli pre-crisi nel primo trimestre del 2011; i paesi dell’area euro arriveranno a questo traguardo entro il 2012 ma, alla fine del 2012, l’Italia appare ancora piuttosto lontana da questi livelli. Per il fiacco andamento della produzione, poi, la crisi ha riportato indietro la produzione italiana di circa 8-9 anni, ossia ai livelli del 2000, mentre per l’area euro l’arretramento è di circa 3-4 anni e per i paesi ricchi nel loro complesso di circa 2-3 anni.

Questi risultati sono coerenti con le valutazioni di numerose fonti di analisi economica, tra le quali degna di nota è quella del Centro studi della Confindustria: questa mostra come nel dicembre 2010 la produzione industriale italiana risultasse cresciuta dell’11,3% rispetto al minimo della crisi, toccato nel marzo 2009. Un bel risultato, si dirà: peccato che con questo recupero la produzione debba ancora salire del 17,8% per tornare ai livelli del picco pre-crisi dell’aprile 2008. Senza una decisa correzione al rialzo del tasso di crescita, l’Italia dovrebbe raggiungere quei livelli non prima del 2015. A quel punto il suo prodotto lordo sarà stato superato dal Brasile e il paese si troverà sul bordo estremo dell’area dei paesi ricchi.

A fronte di questo indebolimento strutturale sta la sostanziale tenuta della finanza pubblica, con un deficit pubblico in diminuzione nel 2010, in linea con il piano di rientro concordato a livello di Unione Europea. La tenuta della finanza pubblica è stata possibile grazie a una serie di sacrifici che hanno coinvolto soprattutto settori sensibili, come le spese per l’istruzione e la ricerca, nonché quelle per il mantenimento del patrimonio artistico nazionale, il che potrebbe avere ricadute negative direttamente sui settori tecnicamente avanzati, sul turismo e, più in generale, sul tasso di crescita.

Va in ogni caso ricordato un altro fattore positivo, ossia la presenza di cospicue risorse finanziarie in mano alle famiglie italiane che, per parte non piccola, controbilanciano il debito pubblico. Il paese ha quindi una certa solidità di fondo anche se, nella tempesta della crisi - che non può dirsi ancora finita, come ha posto in guardia il direttore dell’IMF a metà aprile 2011 - non si può purtroppo dare mai nulla per scontato.

Per saperne di più:

J. ATTALI (2009) Survivre aux crises, Paris; trad. it. Sopravvivere alla crisi, Roma 2010.

THE ECONOMIST (2009) The Long Climb. A special report on the world economy – Supplemento al numero del 3 ottobre.

T.L. FRIEDMAN (2009) Obama’s Real Test, «The New York Times», 17 marzo.

J.S. NYE (2002) The Paradox of American Power. Why the world’s only superpower can’t go it alone, Oxford; trad. it. Il paradosso del potere americano. Perché l’unica superpotenza non può più agire da sola, Torino2002.

OECD (2005) Measuring Globalisation – OECD Handbook on Economic Globalisation Indicators, Paris.

– (2011) OECD Better Life Initiative, http://www.oecdbetterlifeindex. org (28 giugno 2011).

R.B. REICH (2010) Aftershock: The next economy and America’s future, New York; trad. it. Aftershock. Il futuro dell’economia dopo la crisi, Roma 2011.

D.A. ROSENBERG (2008) Frugal Future, Merrill Lynch Economic Analysis, 16 dicembre.

THE ROYAL SOCIETY (2011) Knowledge, Networks and Nations. Global scientific collaboration in the 21st century, London.

R. RUOZI (2010) Intermezzo. Tre anni di crisi bancarie, Milano.