Geopolitica degli idrocarburi non convenzionali

Una rivoluzione. Il ritorno dell’America all’indipendenza energetica. La fine del peak oil. Sono i titoli che (spesso) accompagnano e annunciano il nostro (presunto) ingresso nell’era dell’idrocarburo unconventional. Più spesso, e sbrigativamente, definita l’era dello shale petroleum. I protagonisti del cambiamento sono in realtà anche (e a volte prevalentemente) tight oil e tight gas; e vi danno un significativo contributo le tar sand canadesi ed in parte il coalbed methane. Fatta la precisazione tecnica, ci si può anche attenere agli usi del linguaggio corrente. La Shale Revolution, se c’è, ha poi alcune caratteristiche che accomunano la produzione gassosa e quella liquida; e però anche conseguenze che impongono di tenere rigorosamente separati l’analisi dei suoi effetti sul mercato del gas e, rispettivamente, sul mercato del petrolio.

Quel che accomuna, anzitutto. L’essere l’esito di un lungo processo di affinamento tecnologico; l’essere protagonisti di un nuovo modello di processo di produzione di idrocarburi; e l’essere (almeno per ora) un fenomeno quasi esclusivamente americano.

La tecnologia

Ovvero come è successo che siamo diventati capaci di liberare idrocarburi prigionieri di rocce impermeabili che perciò ne impediscono la fuoruscita per cause ‘naturali’. La tecnica del fracking. Ovvero il matrimonio tra fratturazione idraulica e perforazione orizzontale.

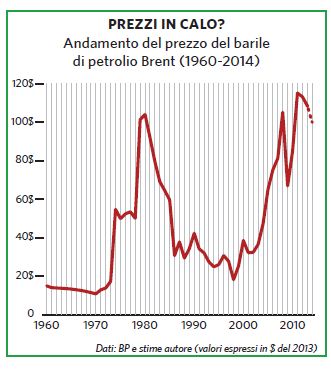

Non si è trattato, in senso proprio, di una ‘scoperta’, bensì del frutto di decenni di affinamento tecnologico che hanno infine consentito di produrre da roccia impermeabile a condizioni di economicità. Lo sviluppo degli acciai speciali ha agevolato quando non anche reso per la prima volta possibile perforazioni orizzontali anche non rettilinee, consentendo così al pozzo di ‘seguire’ la formazione. I Rotary Steerable Systems hanno permesso di evitare qualunque soluzione di continuità nella perforazione (prima, con i mud motors, per direzionare si doveva di regola sospendere il drilling; e adesso, quando cambia direzione, si tira dritto tagliando così tempi e costi). Questo, e tanti dettagli di controllo di perforazione che si continuano a migliorare. All’inizio di questo secolo se in un giacimento convenzionale si perforavano 5000 metri in quaranta-quarantacinque giorni era un successo, nel 2014, al lordo della componente orizzontale in alcune formazioni di giorni ce ne vogliono nove. La quantità si è trasformata in qualità. La tecnologia, pur nel suo procedere apparentemente lento, fatto di accumuli e (quasi) mai di salti, ha reso fruibili risorse su cui non sembrava possibile fare conto. Con un caveat. La tecnologia non ha reso l’unconventional.competitivo con il ‘tradizionale’, soprattutto mediorientale. Lo ha (solo) reso economico relativamente al prezzo marginale. Il costo di produzione di un barile mediorientale sta tra i 15 e i 25 dollari, e quello di un barile da shale viaggia dai 50 sin quasi a 100 (dati Iea). Lo sviluppo dell’unconventional, oltre che del progresso tecnologico, è anche figlio dell’impennata dei prezzi del decennio scorso (al cui inizio il barile era ancora quotato a meno di 40 dollari), ed è come vedremo sensibile al loro corso futuro.

Il nuovo modello di processo di produzione

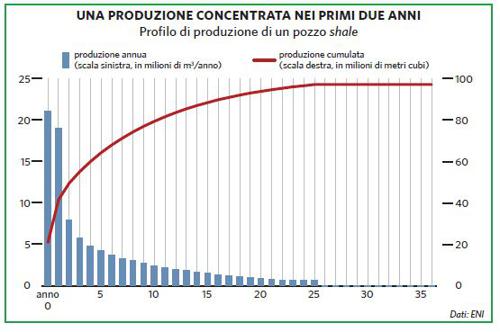

Che la tecnologia ha, appunto, indotto. In un giacimento tradizionale gli idrocarburi, grazie alla permeabilità della roccia, sono in comunicazione idraulica; e per uno sfruttamento ottimale di regola bisognerà mettere in funzione contemporaneamente più pozzi di produzione. In funzione della grandezza e delle caratteristiche del giacimento si può perforare (‘sviluppare’) per anni prima di cominciare a produrre. Si investe senza fare cassa per anni, poi però si produce per magari vent’anni o più con limitati investimenti aggiuntivi. Quando invece si produce da shale, ogni perforazione crea in pratica un giacimento a sé ed immediatamente producibile. Si investe per meno di un mese, e si fa cassa da subito. Conseguenza della diversità è (anche) che nel convenzionale la produzione declina di regola in tempi di anni, e dunque cassa e volumi nel medio periodo (ovviamente per giacimenti non marginali) tendono a rimanere stabili e robusti. Nel non convenzionale volume e cassa crollano invece subito. A un anno dalla messa in produzione, un pozzo shale dà una produzione giornaliera mediamente corrispondente al 30/40% della produzione iniziale. Poter fare cassa quasi istantaneamente consente a chi opera unconventional.un adeguamento quasi istantaneo del volume di investimento all’andamento dei prezzi (mentre il convenzionale si può prendere un rischio prezzo a 8-10 anni, e oltre); per converso, il declinare quasi istantaneo e ripido della curva di produzione obbliga un operatore a perforare praticamente in continuo anche solo per mantenere la propria produzione iniziale. Una delle caratteristiche del produrre da shale è perciò che la produzione è funzione del numero di pozzi perforati nell’unità di tempo; o meglio, la produzione è funzione della frequenza di perforazione (drilling intensity).

Il petrolio (solo) americano

«Shale oil and shale gas resources are globally abundant». Così conclude e annuncia Eia nel giugno 2013. Russia di gran lunga prima per oil, Cina per gas, e Argentina rispettivamente quarta e seconda. Fossero tutte in produzione, la geografia degli idrocarburi andrebbe un poco riscritta, e la correzione penalizzerebbe non poco i tradizionali produttori mediorientali, almeno in termini di decrescita della loro importanza relativa. Di fatto, e con eccezioni nessuna delle quali è ad oggi significativa, la produzione da shale si concentra quasi per intero negli Stati Uniti, così come la produzione di extra heavy oil è praticamente limitata allo sviluppo di tar sands canadesi.

Forse è la loro cultura industriale. Gli Stati Uniti sono stati per buona parte del secolo scorso il produttore più grande, arrivando negli anni Trenta a produrre a casa propria anche più del 70% della produzione mondiale annua di petrolio. L’industry dell’esplorazione e produzione di idrocarburi è nazionalmente significativa, e nel 2012 ha dato lavoro, al netto dell’indotto, a quasi 600.000 mila persone (Eia). È un’industry ancora caratterizzata dalla presenza di un ampio numero di independent companies operanti solo nel settore esplorazione e produzione (The Independent Petroleum Association of America conta su 8000 iscritti). Ed è un’industry che proprio perché caratterizzata da un’ampia compresenza di piccole/ medie imprese è storicamente orientata all’innovazione. Lo sviluppo dell’unconventional.lo fanno partire i piccoli operatori, e solo dopo diventa valanga: pur rimanendo in grande prevalenza un mestiere per independents, comincia ad interessare i ‘grandi’.

Forse è anche diritto. La proprietà privata anziché statale del sottosuolo aiuta. Il contadino che si sente offrire un dollaro/anno per l’affitto di un metro quadrato di terreno agricolo e anche più del 19% di royalty sulla futura produzione finisce per diventare un moltiplicatore di consenso anziché, come in Europa, di opposizione.

Diritto e cultura industriale sono le levatrici. Ma oggi quello che garantisce il prolungarsi dell’esclusiva è la massa critica che sta sotto la drilling intensity. In tutto il mondo, nell’agosto 2014, erano operativi 3642 mezzi di perforazione (rigs). Di questi, 2303 erano operativi tra Stati Uniti e Canada. Il 63% dei rigs in operazione era cioè concentrato in un’area da cui proviene ‘solo’ il 15% della produzione mondiale di petrolio ed il 22% di quella di gas. Produzioni che per di più anche negli Stati Uniti sono ancora largamente convenzionali, e dunque almeno in parte non soggette al mantra della drilling intensity (per dare un’idea delle diverse necessità dei due modelli produttivi, la stima è che per mantenere una produzione di 1 milione di barili/ giorno nella formazione shale di Bakken bisognerebbe perforare 2500 pozzi all’anno, mentre in Iraq ne basterebbero 60). Complessivamente, negli Stati Uniti sono stati perforati sino a oggi oltre 60.000 pozzi con obiettivo unconventional, e la previsione per il solo anno 2014 si aggira intorno ai 5000.

Non è realistico ipotizzare che lo sviluppo americano possa, almeno per questo decennio, avere serie repliche altrove. E non solo per diversità di diritto e di cultura industriale. Le attività minerarie al di fuori degli Stati Uniti sono di norma ancora troppo limitate per consentire previsioni credibili su quanto realmente producibile. Il caso polacco è in ciò esemplare.

Alcune delle regioni con potenziale di riserve, e sicuramente quelle con più alta densità di popolazione, porranno temi di consenso forse insuperabili. Perforare in continuo vuole dire produrre rumore e logistica in continuo. Iniettare 15.000 metri cubi d’acqua in pozzo significa in media 500 autobotti che vanno e vengono dal sito. L’acqua bisogna comunque andarla a prendere, e al lordo dei bisogni pre-esistenti non è detto che ovunque ve ne sia di disponibile. La drilling intensity, nelle condizioni tecniche dell’oggi, è possibile solo in assenza di (o con relativamente bassa) population density. Questo ne segna e limita lo sviluppo territoriale.

Per far partire uno sviluppo non marginale della produzione da shale occorre poi disporre di una legislazione e regolazione a ciò compatibili, e insieme e soprattutto di adeguati mezzi di produzione; disporre di rigs e servizi ancillari, ovvero di un drilling stock che possa alimentare la drilling intensity; e che in parallelo al suo realizzarsi faccia esperienza, e seriale, di perforazione. Perché non basta un rig, ma occorre anche mettere insieme delle pratiche (di cantiere, logistiche, amministrative…) che consentano di ottimizzarne l’uso. E ciò sotto l’ombrello di una normazione compatibile con l’intensità del perforare. Non sembra essere il caso delle legislazioni europee, non tanto e solo per la loro virtù ambientale, ma anzitutto perché prigioniere di vizi amministrativi e burocratici e di una oggettiva pesantezza nel gestire la proprietà pubblica delle risorse del sottosuolo. Allo stato attuale delle ‘pratiche’ l’esperienza europea più avanzata e matura, e cioè quella polacca, annuncia un costo di produzione stimato poter essere sino al triplo del costo americano. Non siamo, forse, neanche all’inizio. Non è per domani mattina, e per dopodomani forse il più indiziato alla replica è la Cina. Ma il lungo periodo è arte indovina. Per quel che resta di questo decennio l’unconventional.rimarrà, in buona sostanza, petroleum americano. E la geopolitica degli idrocarburi non convenzionali consisterà eminentemente nella rilevazione dell’impatto geopolitico della produzione americana. Gli aggiornamenti sono rimandati a tra qualche anno.

La storia del nuovo petrolio americano possiamo convenzionalmente considerarla storia dell’ultimo decennio e farla iniziare nel 2005. Non perché prima nulla si fosse mosso, ma perché il 2005 è significativo per almeno due ragioni. È l’anno in cui gli Stati Uniti raggiungono il loro massimo di consumi petroliferi (quasi 21 milioni di barili/giorno) e perciò l’anno della loro massima dipendenza dalle importazioni di petrolio (che vengono a rappresentare il 60,3% dei consumi interni), ed è anche, se non l’anno, il periodo in cui tutti gli scenari segnalano l’imminenza di una forte dipendenza dall’estero anche per il gas naturale: col risultato tra l’altro di stimolare la presentazione di una quarantina di progetti per terminali di rigassificazione che avrebbero dovuto garantire la necessaria capacità di importazione. È inoltre l’anno in cui il presidente Bush lancia l’allarme per il futuro di una nazione addicted to oil e in cui fa promulgare il suo Energy Policy Act, che nelle sue pieghe, tra l’altro, esenta dall’applicazione della legislazione ambientale federale (rimettendo perciò l’eventuale regolamentazione ai singoli stati) alcuni aspetti delle tecniche di fracking (l’iniezione di acqua in sottosuolo a fini di fratturazione, il controllo degli agenti chimici eventualmente mescolati all’acqua e gli spargimenti d’acqua in superficie, rainwater runoffs) sottratti all’applicazione del Safe Drinking Water Act e del Clean Water Act. L’esenzione è passata alla storia con il nome di Halliburton Loophole. Halliburton è la più grande società americana di servizi per la perforazione ed ha avuto come Ceo Dick Cheney, nel 2005 vicepresidente degli Stati Uniti.

Il timore, se non l’incubo, della dipendenza energetica facilita il consenso, anche politico, per le ‘nuove’ tecniche di estrazione. L’impennata del prezzo del barile (che tra il 2001 ed il 2008 quasi quintuplica) ne rende economico l’utilizzo. È boom. E dopo dieci anni grazie a fracking e tar sands canadesi forse non è cambiato il mondo, però è radicalmente cambiato lo scenario energetico americano.

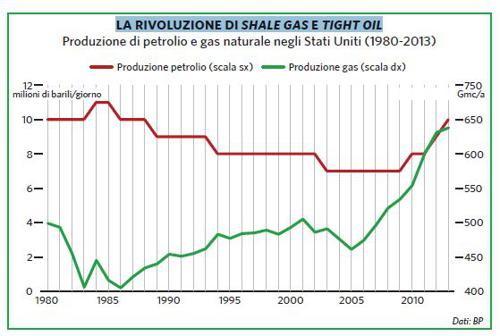

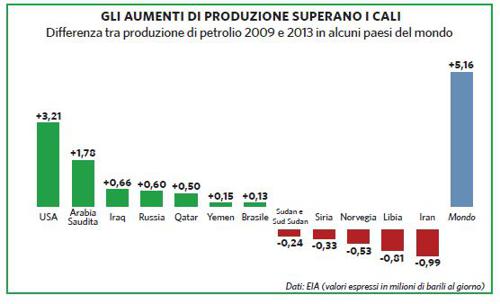

Il petrolio. La produzione statunitense (al lordo dei liquidi da gas naturale, che a fine 2014 si attestano intorno ai 2,5 milioni di barili/giorno) nel 2005 era a 6,903 milioni di barili giorno. Nel 2013 era salita a 10 e nel 2014 si dovrebbe essere assestata intorno a quota 11,5. Un aumento di oltre il 63% in dieci anni e una riduzione della dipendenza dall’import dal 60 a meno del 40%. E avendo nella propria ‘dipendenza’ residua come principale importatore il Canada (28% delle importazioni totali) che a sua volta non declina passando nel decennio da 3 a 3,75 milioni di barili/giorno di produzione.

Il gas. La produzione nel decennio passa da 511 a 687 miliardi di metri cubi/anno, con una previsione 2014 vicina o superiore a 700. Nel gas, considerando unitariamente Stati Uniti e Canada (che contribuisce con oltre 150 miliardi), la dipendenza è finita quasi prima di cominciare, il trend è nel senso di un eccesso di produzione interna rispetto alla domanda attesa e alcuni dei progetti di rigassificazione per import del decennio scorso stanno frettolosamente riconvertendosi in terminali di liquefazione per l’export.

Questi i numeri del decennio e della ‘rivoluzione’. Detto delle loro tecniche (e dunque essenzialmente del fracking) bisognerebbe parlare dei loro effetti. Qui, però, gas e petrolio si separano. Diversi i mercati, diversi gli utilizzi, diversi di conseguenza gli effetti.

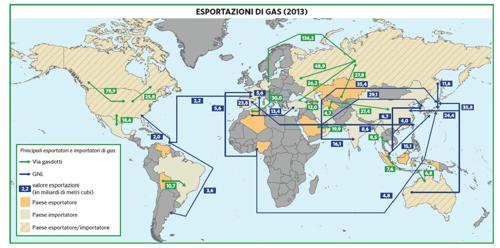

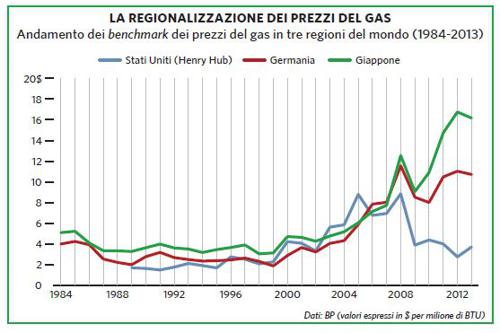

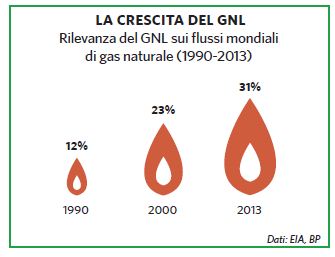

Il gas, per vincoli di infrastruttura, è un mercato regionale. Se poi le infrastrutture regionali non sono bene integrate, il mercato gli diventa persino locale. Un gasdotto unisce indissolubilmente in matrimonio un giacimento e un mercato e quest’ultimo sarà più o meno ampio a seconda dell’integrazione o meno delle infrastrutture a valle del suo punto d’arrivo. Vero è che la regola non si applica al Gnl, posto che il gas liquefatto caricato su una nave non ha vincoli di destinazione, ma vero anche che il Gnl, pur rappresentando già il 30% del gas venduto internazionalmente, vale solo il 10% dei consumi finali su base mondiale. Troppo poco per ‘globalizzare’ il mercato. E difatti 1 MMbtu (milione di british thermal unit) di gas vende a meno di 4 dollari negli Stati Uniti, a 10-12 in Europa, e a poco meno di 18-19 in Asia (il prezzo medio 2013 è stato rispettivamente di 3,71 negli Stati Uniti, 10,72 al punto di importazione in Germania, e 16,17 in Giappone – con punte poco sotto i 20 dollari in alcuni mercati asiatici). La stessa commodity. a seconda del mercato di riferimento, può avere una forchetta di prezzo del 500%.

Impossibile per il petrolio. «The oil market, like the ocean, is a great pool» (Adelmann). Il mercato del petrolio è globale, e i costi di trasporto e logistica (quasi) immateriali. Il petrolio è 1000 volte più ‘denso’ energeticamente del gas. Ciò significa che trasportando un metro cubo di petrolio si trasporta l’equivalente energetico di 1000 mc di gas. E che liberare attraverso il Gnl il gas dall’obbligo di destinazione ha comunque un costo di movimentazione (che possiamo indicativamente ed esemplificativamente assumere nel 10% del costo a destinazione, contro l’un per cento del petrolio) che anche in prospettiva è di ostacolo all’idea del formarsi di un prezzo ‘globale’.

Mercato globale contro mercato regionale, ma anche diversità di utilizzo e di destinazione: insomma, insostituibilità o, meglio, infungibilità di gas e petrolio. Il petrolio si concentra sempre più sui trasporti, dove vale oltre il 70% dei consumi americani e si avvicina al 50 di quelli mondiali. Il gas è sempre più generazione elettrica, dove è impiegato per oltre il 40% della sua produzione. Dunque, non è scontato che quel che succede del petrolio abbia effetti sul gas, e viceversa. Anzi, dovrebbe essere il contrario, posto che tra bolletta elettrica e andamento del trasporto su gomma una qualche relazione c’è, seppur piuttosto mediata. Poi magari capita che la novità americana per certi versi li riavvicini; e però anche questo lo si coglie solo a tenerli separati.

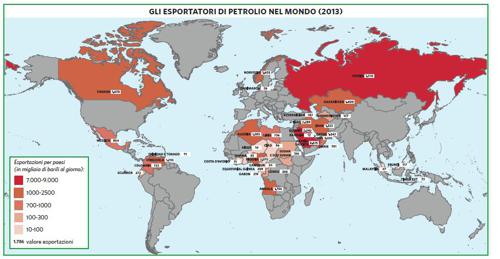

Il nuovo petrolio, per cominciare. Che non è solo maggiore produzione, ma anche minor consumo. 20.802.000 barili/giorno nel 2005 e 18.887.000 nel 2013: due milioni in meno e quasi 3 milioni ‘autoprodotti’ in più che si stima siano diventati quattro già a fine 2014. Cinque/sei milioni di barili/giorno di petrolio importato in meno; il che, moltiplicato per il prezzo del giorno, dà l’effetto sulla bilancia dei pagamenti. Stanno cambiando anche i flussi delle importazioni. L’unico importatore in aumento, dal 2005 a oggi, è il Canada. Quasi un milione di barili/giorno, e quasi 400.000 barili più che nel 2005 (e che, a voler considerare un unicum il sistema nordamericano, si sommano a quelli sottratti al mercato dall’evoluzione statunitense). Per il resto, più che la politica ha deciso la raffineria. Con l’eccezione della produzione da tar sands canadesi, i ‘nuovi’ petroli, in particolare da shale o comunque tight, sono sweet e leggeri, e hanno perciò spiazzato le importazioni dei loro equivalenti. Di qui la scomparsa di Nigeria, Angola e Algeria dall’elenco dei fornitori. Tengono invece, al netto di una qualche erosione, i paesi del Golfo in generale e tra essi l’Arabia Saudita, da cui giungono in prevalenza greggi sour ben graditi dal sistema di raffinazione americano. Nel 2013 il petrolio del Golfo contava per oltre 700.000 barili/giorno, grosso modo il 25% dell’import totale e secondo solo al Canada per volumi importati. La Cina (2013) ha importato dalla sola Arabia Saudita oltre 1 milione di barili/ giorno e ne importa dal Medio Oriente complessivamente 2,9 (il 52% delle proprie importazioni), e ha perciò una dipendenza multipla rispetto a quella americana dal petrolio del Golfo. Che questo poi significhi una progressiva sostituzione dei cinesi agli americani come ‘gendarmi degli Stretti’ è storia (o forse romanzo) ancora da scrivere, e in ogni caso il livello dei volumi tuttora importati dagli Usa non può che mantenere loro un forte interesse proprio alla stabilità dei traffici.

L’effetto del boom produttivo sul mercato

Su quello interno non sembra essere sconvolgente. La maggiore ‘indipendenza’ energetica fa certo piacere (anche se spesso un piacere di sapore ideologico più che storico/ economico), ma è comunque ancora relativa. L’oil market resta un great pool, e l’aumento della produzione non ha perciò portato a scostamenti significativi del prezzo interno dal prezzo internazionale. Il greggio Wti, contrariamente al passato, viaggia da qualche anno al di sotto del prezzo del Brent, ma all’origine dello scarto c’erano più problemi di logistica del terminale di Cushing (che è il luogo dove il Wti viene prezzato) che ragioni di ordine produttivo. La produzione interna ha poi aiutato la sopravvivenza del differenziale (intorno al 10% nella media dei prezzi 2013) e aumentato la pressione dei produttori affinché l’Amministrazione autorizzasse l’esportazione di greggio prodotto negli Stati Uniti e dunque la possibilità di allinearlo al prezzo internazionale. Se anche l’esportazione fosse massicciamente autorizzata, il suo impatto sul mercato sarebbe però dubbio. L’esportazione di greggio necessita di autorizzazione, ma quella dei prodotti di raffinazione è già di fatto libera, e nel 2013 gli Stati Uniti sono stati esportatori lordi di oltre 3 milioni di barili/giorno di prodotti ed esportatori netti per oltre un milione. Il differenziale di prezzo non è traslato se non marginalmente al mercato finale, e in buona parte è trattenuto come margine dai raffinatori. La disputa sull’opportunità o meno di autorizzare l’esportazione di petrolio greggio ha in definiva poco a che vedere con la geopolitica e molto ed anzi moltissimo con il conflitto per la spartizione del margine tra due segmenti della catena del valore (produttori e raffinatori). Non è escluso che all’export si arrivi, ma ciò sarà dovuto anche al mismatch tra una crescita della produzione quasi tutta di petrolio leggero e dolce (qual è in generale il tight oil) e un sistema di raffinazione interno prevalentemente tarato su oli pesanti e acidi (cioè con significativi contenuti di zolfo). Possibile che anziché costruire nuove unità di trattamento e raffinazione preferiscano avviare all’export i primi e continuare a importare i secondi. Nel luglio 2014, non a caso, si sono cominciate ad autorizzare le esportazioni di condensati, e dunque dei leggeri tra i leggeri.

L’effetto vero, e di potenziale non ancora misurabile, del ‘nuovo’ petrolio è proprio sul pool, sull’oil market e i suoi protagonisti. Un cliente che valeva 5/6 milioni di barili/giorno è scomparso da un mercato che complessivamente di barili ne produce (al lordo degli Stati Uniti) poco più di 90. È una fetta di mercato che per i produttori tradizionali è sparita, una fetta di mercato che vale quasi la somma delle produzioni 2013 di Iraq e Kuwait messi assieme e che solo in parte è stata bilanciata dall’emergere di mercati nuovi. A fronte dei sei milioni di barili/giorno sottratti al mercato dagli Stati Uniti dal 2005 a fine 2013, Cina e India avevano nello stesso periodo aumentato i propri consumi solo di cinque milioni e, al netto dell’aumento della produzione interna, aggiunto nuovo mercato per circa 4,4 milioni.

A colmare, a volte per eccesso, la differenza e a impedire tensioni al ribasso sui prezzi sono intervenuti i sommovimenti politici, soprattutto nel mondo arabo, degli ultimi anni. Libia, Iraq, Penisola Arabica e tutto il resto, sempre con effetti pesanti sulle capacità di produzione dei paesi in sommossa. Nei tre anni dalla Primavera araba le disruptions causate dai sommovimenti nei paesi produttori hanno originato temporanei scarti tra produzione attesa e produzione effettiva dell’ordine anche di tre milioni di barili/giorno. Nelle condizioni cui eravamo abituati nel decennio precedente, perdite di produzione improvvise di quella magnitudine avrebbero generato caos. Prezzi estremamente volatili, e magari picchi che schizzavano verso quota 200. E invece gli anni fra 2011 e 2013 sono quelli in cui siamo stati accompagnati da una stabilità dei prezzi del greggio impareggiata negli ultimi decenni. La media annuale del Brent è stata di 111,26 (2011), 111,67 (2012) e 108,66 (2013) dollari per barile, con profili quotidiani quasi privi di impennate. Prima che colassero a picco a fine 2014.

La stabilità era stata in parte figlia del calmiere americano. La produzione americana che cresce, anche se consumata a casa propria, contribuisce al pool e le disruptions ne sottraggono risorse. Il sistema, grazie al nuovo afflusso, può compensare gli effetti del conflitto locale. E un sistema che può fare a meno di tre milioni/giorno di produzione attesa è un sistema che, come l’esperienza libica ha esemplificato, può fare temporaneamente a meno del contributo di qualunque Stato produttore nordafricano o mediorientale (inclusi Kuwait, Iraq o Iran), con la sola eccezione dell’Arabia Saudita.

Questo per gli ultimi tre anni. Poi per il prosieguo di breve periodo si tratta di capire se resterà calmiere, diventerà (come sembra) depressivo, o cos’altro. Come calmiere ha avuto un impatto soprattutto sui volumi. Adesso si tratta di capire se e quanto ne avrà sui prezzi.

Nei tre anni passati, una strana correlazione spuria ha consentito all’aumento della produzione americana di controbilanciare periodiche sommosse locali. Senza sommosse, peraltro, già in questi tre anni la nuova produzione americana in aumento avrebbe messo in tensione il prezzo. Adesso poi, ad aumentare la tensione, ci si mette anche il rallentamento della domanda. I dati tendenziali 2014 si commentano da sé: aumento atteso dei consumi 1 milione di barili/giorno; aumento atteso dell’offerta di petrolio mondiale 1,6 milioni di barili; aumento atteso della produzione Usa 1,5 milioni di barili giorno. Inoltre, l’aumento della produzione americana, che nel 2014 è da solo maggiore dell’aumento globale dei consumi e che vale nell’anno la quasi totalità della crescita mondiale dell’offerta.

Era difficile una tensione al ribasso, e infatti così è stato. Però, dal punto di vista dei produttori tradizionali la tensione al ribasso è il problema e anche l’incubo. Lo stato rentier che basa il proprio welfare e la propria spesa pubblica sulla rendita petrolifera non può permettersi se non temporaneamente un forte ribasso dei prezzi. Sotto i cento dollari a barile, Russia e Arabia Saudita inclusi, i budget approvati dai governi produttori vanno potenzialmente in sofferenza e un po’ di spesa sociale probabilmente anche (le proiezioni – Economist – 2014 indicano un prezzo di break even che per la maggior parte dei paesi tradizionalmente produttori è superiore ai 100 dollari, con un picco a oltre 135 per l’Iran, la Russia sarebbe a 100 dollari e l’Arabia Saudita leggermente sopra i 90; all’estremo opposto, il break even sarebbe a 70 dollari per Kuwait, Qatar ed Emirati). Qui sembrerebbe poter essere la conseguenza geopolitica del boom americano. Il crescere della produzione americana, se di volume sufficiente a mettere in pressione il prezzo, può mettere progressivamente a rischio la stabilità politica dei produttori tradizionali, o quantomeno li costringe ad attingere alle proprie riserve finanziarie (per chi ne ha) a difesa di pil e stabilità interna.

Il problema di questa visione, e vi si ritornerà in seguito, è che anche le ‘nuove’ produzioni americane, soprattutto di petrolio, per prosperare hanno bisogno di prezzi relativamente alti. A cento dollari prosperano tutti. Più se ne scende e più tutti vanno in sofferenza. Il problema diventa di capire chi a scapito degli altri è abbastanza forte da resistere sino a che la caduta della produzione della concorrenza (o un improvviso ripartire della domanda) non invertirà il ciclo facendo ripartire il prezzo verso l’alto (e qui il sospetto che i sauditi siano quelli con più riserve – finanziarie e d’altro – da far scendere in battaglia non sembrerebbe privo di fondamento).

Perché il prezzo non scenda, o comunque per arrestarne la discesa, devono aumentare proporzionalmente i consumi o deve essere tagliata la produzione. Le due grandi variabili sono Cina/India e le rivoluzioni. La crescita dell’oriente, e la sua capacità o meno di assorbire dal lato della domanda i nuovi volumi della produzione e le sommosse arabe e non, e la loro capacità o meno di sterilizzare un produttore riducendo l’offerta (e sapendo però che se mai toccasse all’Arabia Saudita, sarebbe panico e caos). Vi è una terza variabile, che pure può ridurre l’offerta: il prezzo, che scendendo si fa insostenibile per uno o più dei concorrenti/produttori.

L’aumento dell’offerta che mette in tensione la stabilità della rendita petrolifera; e però anche la capacità di investire dell’independent americano. I produttori che per conservare le loro aspettative, siano esse di rendita o di profitto, devono sperare nella crescita cinese, o in una qualche rivoluzione locale, o magari in un mix di tutte e due. Difficile in apparenza parlare di ‘mercato’. E però, alla fine, sono solo le conseguenze delle modalità d’intreccio tra una domanda e un’offerta.

La novità rispetto a dieci anni or sono è che gli Stati Uniti, non fosse altro che per il vantaggio comparativo che deriva loro dal crescere della produzione nazionale, hanno rispetto al prezzo un interesse tendenzialmente omogeneo a quello dei rentiers, o comunque degli stati produttori ed hanno almeno in parte come antagonista il campo dei consumatori. Consumatori che, a loro volta, dell’oversupply e del calare dei prezzo si rallegrano; laddove, geopoliticamente, i consumatori sono anzitutto Cina ed India, e per la sua parte anche la piccola Europa. Poi la politica può cercare di riallineare ciò che gli interessi economici dividono, ma non è precisamente frequente che ci riesca.

Adesso il gas, che rispetto al petrolio è un altro mondo. Dal 2005 la produzione passa da 511 a 687 miliardi di metri cubi e ha superato i 700 nel 2014. Sono aumentati anche i consumi. Da 623 a 737. L’indipendenza è piena solo integrando nel sistema il Canada, coi suoi 50 miliardi di surplus rispetto al consumo interno (103,5 miliardi nel 2013).

Il mercato interno, ovvero quello dove gli effetti più immediati e significativi del ‘nuovo’ gas si dispiegano con immediatezza: diminuiscono i consumi di petrolio e aumentano quelli di gas. Il mercato del gas è, come detto, essenzialmente regionale, e la produzione che cresce abbatte i prezzi del mercato regionale nordamericano. Con ciò moltiplica le opportunità di utilizzo della commodity gas rispetto a fonti concorrenti e offre una grande occasione competitiva per il rilancio di produzione industriale energivora negli Stati Uniti. Anzitutto, ed è scontato, nella generazione elettrica. Il carbone resta leader, ma dal 2005 ad oggi i TWh prodotti a gas sono più che raddoppiati ed il gas alimenta ora circa il 25% della produzione elettrica americana.

Comprando energia si compra anzitutto potere calorifico, e dunque capacità di lavoro utile. Il crollo dei prezzi del gas lo ha portato a raggiungere e qualche volta superare la parità col carbone. La concorrenza continua, col carbone che tiene circa il 37% del mercato. La crescita dell’impiego del gas, al netto degli effetti ambientali, più che un drammatico abbattimento dei costi della produzione elettrica ha reso possibile una serrata competizione tra le fonti della sua generazione.

Nel raffronto col petrolio e con il gas europeo tutto invece sembra cambiare. Il prezzo del petrolio è rimasto internazionale, e quello del gas sul mercato regionale è crollato. Col petrolio a 100 dollari, 1 MMbtu di petrolio vale poco più di 18 dollari. 1 MMbtu di gas negli Stati Uniti costa meno di 4 dollari. E in Europa più di dieci. Posso comprare allo stesso prezzo cinque unità di energia in forma di gas o una unità di energia in forma di petrolio. Con un rapporto quasi di 5 ad 1 rispetto alla parità calorifica, posso addirittura permettermi di trasformare il gas in petrolio. Il 40% o più andrà disperso nel processo, ma quel che resta e si trasforma basta a garantire margine. Sasol ha annunciato un investimento superiore ai 15 miliardi di dollari per realizzare in Louisiana un impianto per la produzione di etilene e un impianto gas to liquids per la conversione del gas in combustibile liquido. La bolletta elettrica e i trasporti, a questi livelli di prezzi, ritrovano una qualche comunanza di interessi.

L’effetto prezzo beneficia tutto il comparto industriale energivoro e in alcuni settori, in particolare la petrolchimica, è un effetto per certi versi devastante. Il caso-etilene è forse quello più rappresentativo. Semplificando: la petrolchimica può essere alimentata sia da gas (e/o gas liquids) che da petrolio; producendo etilene negli Stati Uniti, si ha a disposizione una materia prima che a parità di potere calorifico (poi bisognerebbe aggiustare per le rese di processo) costa quasi un quinto dell’equivalente petrolio e un terzo dell’equivalente/ gas europeo. Con l’aggravante che circa il 70% della capacità produttiva europea utilizza processi da petrolio e non da gas. Risultato 2013: il costo medio di produzione di una tonnellata di etilene prodotta nel 2013 negli Stati Uniti era stimato dal Cefic (The European Chemical Industry Council) in 501 dollari; e quello europeo in 1200. Nei casi più divergenti (gas negli Stati Uniti comparato a petrolio in Europa) la differenza di costo di produzione è arrivata al 300%.

Chimica, fertilizzanti, energivori. Questo è il segmento in cui il ‘nuovo’ gas sta cambiando il mondo. E lo fa restituendo centralità competitiva di settore al sistema industriale americano. Forse parlare, come fa qualcuno, di ‘rinascimento industriale’ scade nell’enfatico. Le stime che si rincorrono sono però tutte importanti. L’aspettativa, per dare un ordine di grandezza, viaggia nell’ordine degli 85-100 miliardi di dollari investiti in nuovi impianti e della creazione a regime di 4-500.000 nuovi posti di lavoro. Le associazioni di categoria, in Europa, gridano l’allarme, perché se le stime diventano realtà, e in parte già lo sono, le produzioni americane dopo avere saturato il mercato interno diventeranno sostitutive anzitutto delle concorrenti europee. O la forbice di prezzo della materia prima si avvicina, o la petrolchimica europea tutta ed i suoi occupati saranno messi a rischio.

Il mercato ‘esterno’. Secondo una certa vulgata, il gas americano si fa liquido e parte per l’Europa o altrove garantendo la sicurezza degli approvvigionamenti. Qualche dato come introduzione: i tempi, anzitutto. Le procedure per le autorizzazioni necessarie alla realizzazione di un terminale di liquefazione per l’export di Gnl sono state avviate per trentacinque progetti, uno solo dei quali (Sabine Pass) può dirsi in corso di realizzazione. Dovrebbe avviarsi a fine 2015, il che significa che esportazioni di gas americano prima di quella data (al netto dell’interscambio con Canada e Messico) non saranno possibili, e che poi si espanderanno progressivamente al completamento di nuovi e successivi impianti di cui il primo, Freeport, dovrebbe andare in produzione solo nel 2018. L’infrastruttura, in definitiva, dovrebbe poter raggiungere dimensioni significative solo dalla fine di questo decennio.

Dopo i tempi, i volumi. Se i progetti o almeno la loro maggior parte diventassero realtà, la capacità di esportazione supererebbe comodamente i 300 miliardi di metri cubi equivalenti. Si fermeranno (almeno nel decennio) quasi sicuramente assai prima. E comunque quel che qui importa non è la capacità di liquefazione installata, bensì la capacità di liquefazione utilizzata, e dunque il Gnl effettivamente prodotto ed esportato. La misura del ragionevole, in termini previsionali, dovrebbe essere l’eventuale eccesso della capacità di produzione rispetto alla domanda interna. I costi di trasporto del Gnl, allo stato, rendono difficile immaginare, se non in casi di estrema divaricazione di prezzo, un arbitraggio tra mercati (per esempio che gli Stati Uniti importino Gnl australiano esportando il proprio altrove). Le previsioni prevalenti (dati Iea per tutti) pongono il delta all’incirca intorno ai 100 miliardi di metri cubi, delta che si verrebbe a sua volta raggiungendo verso fine decennio e che potrebbe poi continuare in crescendo.

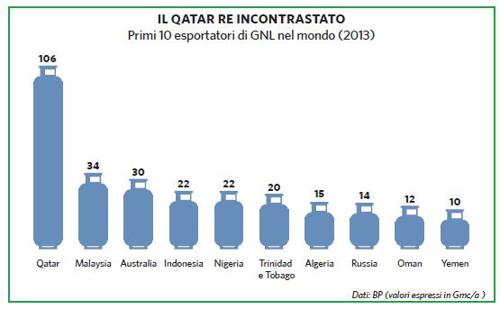

Il volume è in sé più che significativo, ma per apprezzarne la capacità di impatto sul mercato (o, meglio, sui mercati) del gas ha bisogno di essere comparato a numeri più generali. Nel 2013 i consumi mondiali di gas naturale si sono attestati attorno ai 3370 miliardi di metri cubi, e alcune previsioni assumono che possano salire sino a 4000 miliardi per fine decennio. Circa il 30% dei consumi 2013 è consistito di gas non autoprodotto nazionalmente, e dunque il mercato dell’import/export ha movimentato circa mille miliardi di metri cubi di gas naturale. Di questi, oltre il 70% è stato importato/esportato via gasdotto, e solo il 30% (325,3 miliardi di metri cubi) ha viaggiato in forma di Gnl. Assumendo il completamento dei terminali di liquefazione in costruzione (e in particolare di quelli australiani) e la costruzione di almeno alcuni tra quelli in fase di progettazione (soprattutto in Nord America) si può assumere per la fine del decennio un mercato Gnl in avvicinamento ai 450 miliardi di Mc.

In definitiva, si tratta di una produzione americana che può arrivare a rappresentare tra il 10 e il 20% del mercato mondiale del Gnl e il 4-8% del gas complessivamente scambiato nei quattro angoli del globo. La quota è più che significativa, ma è ben lontana dal provocare sconvolgimenti sul mercato internazionale anche solo comparabili a quelli che il crollo dei prezzi determinato dal ‘nuovo’ gas ha avuto sul mercato e la produzione industriale interni. Poi magari dopo il 2020 conoscerà un’ulteriore e significativa crescita, ma del poi, al moltiplicarsi della difficoltà previsionale, qui non si può che omettere.

Dopo i volumi, le destinazioni, delle quali vi è una sola certezza: non saranno predeterminate né predeterminabili. Il Gnl va dove meglio lo pagano e una volta caricato può cambiare rotta verso qualunque destinazione. È la frazione ‘liquida’ (al netto degli oneri di trasporto) del mercato del gas. Un esempio che ci riguarda da vicino: nel 2013, l’Europa (geografica, Turchia inclusa) ha raggiunto il massimo storico di importazioni dalla Russia (circa 163 miliardi di metri cubi) e insieme il livello minimo storico di utilizzo dei propri rigassificatori (coincidenza dei numeri, lasciando inutilizzata una capacità di rigassificazione pari a circa 160 miliardi di metri cubi). Tra i tanti, l’esempio ci manda un segnale di prezzo: il Gnl ha saturato il mercato asiatico, dimenticandosi di noi, ovvero se avessimo voluto per un qualche motivo (di solito va di moda la sicurezza energetica) acquisire più Gnl avremmo dovuto competere al margine con i prezzi asiatici. Insomma pagare il gas più caro. Il Gnl d’America sarà avviato al ‘mercato’ e andrà dove troverà più ritorno per i propri azionisti. Poi comunque andrà ad aumentare il global supply, e dunque l’offerta. Ed essendo Gnl contribuirà ad aumentare la frazione liquida del mercato. Avere più offerta significherà comunque avere più ‘sicurezza’, ma giusto perché ci saranno più volumi di cui approvvigionarsi, e non perché questi volumi avranno in tutto o in parte una destinazione definita da altro che non sia il loro prezzo di vendita.

Come sempre, poi, avere più offerta avrà anche un qualche influsso sul prezzo, ed avere più mercato liquido avrà un qualche effetto di riduzione del differenziale di prezzo tra i vari mercati regionali. Ma la sicurezza, l’influsso e l’effetto saranno commisurati ai volumi reali del nuovo e alla loro quota di mercato. E l’effetto sul prezzo condizionato dalla rigidità dei costi. Già oggi, aggiungendo al prezzo interno americano 2 dollari almeno di costo di liquefazione e da 1,50 a 3,50 di costo di trasporto (secondo destinazione), la forchetta del prezzo si riavvicina assai, e in progresso di tempo se non si riusciranno a ridurre quei costi non è detto che sia un affare.

I numeri attesi sul mercato internazionale per il nuovo gas non sembrano in definitiva annunciare rivoluzione, ma solo un qualche potenziale di riequilibrio. Poco o nulla, tanto per sottolineare ancora l’asimmetria, rispetto ai potenziali effetti che in termini di prezzo della commodity e delle sue conseguenze potrebbe avere il persistere della crescita della produzione americana di ‘nuovo’ petrolio.

Boom o fairy tale?

Detta altrimenti, durerà? Sin qui i numeri e la narrazione sono stati quelli della vulgata che verrebbe da definire ‘ufficiale’. Narrazione che peraltro non manca di critici e scettici. La posizione estrema, che la produzione da shale in America sia una bolla destinata presto a esplodere ed esaurirsi, è condivisa e sostenuta da buona parte degli analisti formatisi alla scuola della teoria del picco del petrolio. L’idea è che il tasso di declino della produzione ne renda presto impossibile il rimpiazzo, al che conseguirebbe il crollo della produzione di settore. A oggi è smentita dal persistente aumento della produzione, e però coglie in parte la criticità e i rischi del sistema. Due, per tutte, le incognite che oggi paiono potenzialmente più rilevanti: regolazione e prezzo.

Un potenziale problema è la regolazione: l’intensity è incompatibile con regole e controlli di permitting che interferiscano con l’ottimizzazione dei tempi di perforazione. La cultura che ha dato vita alla Halliburton Loophole ha sin qui consentito di operare con regole statali spesso assai più benevole di quelli che sarebbero potuti essere gli standard federali. E non casualmente il National Petroleum Council (Npc, un organismo consultivo del ministero dell’energia) in uno studio del 2011 ha sottolineato come l’introduzione di regole più stringenti per la perforazione o la produzione, o di una più estesa sottoposizione a valutazioni di impatto ambientale, o la sostituzione di standard federali uniformi alla materia attualmente lasciata alle legislazioni statali fossero tra gli elementi potenzialmente capaci, insieme o anche disgiuntamente, di un profondo impatto recessivo sull’andamento della produzione ( e si è giunti a stimare, da parte dei produttori e dunque con stima di parte, che l’abrogazione della Halliburton Loophole potrebbe da sola comportare una perdita di produzione annua sino al 30% della produzione altrimenti realizzabile). Qui il futuro si fa incerto, e il tema della produzione si intreccia con quello della sicurezza e precipuamente con quello della sicurezza ambientale. Se i rilievi geologici sono accurati e finalizzati anche alla prevenzione sismica, se gli effetti dell’iniezione d’acqua nel sottosuolo sono preventivamente modellizzati, se il pozzo è propriamente tubato e cementato, insomma se tutto è fatto secondo le migliori possibili regole dell’arte il fracking non è un demonio. Però l’esserne certi rimanda all’idea che qualcuno ci guardi dentro e ci controlli, e che non ci si abbandoni giusto alla buona volontà dell’operatore. Un esempio: nel 2012 Iea ha editato le Golden Rules for a Golden Age of Gas; tra le altre cose, il report contiene una serie di raccomandazioni e best practices per l’ottimizzazione, principalmente sotto i profili della sicurezza, delle attività di perforazione. Il report osserva altresì che l’adozione delle pratiche consigliate comporterebbe un aggravio medio del normale investimento di perforazione e completamento nell’ordine del 7%. Forse la stima pecca per difetto, però riconosce implicitamente che si può fare di meglio. Onde la domanda spontanea se sia preferibile lasciare all’operatore di decidere ciò che è ‘best’. O non si debba invece normare la best practice e imporne il rispetto controllandone l’esecuzione.

La realtà americana a oggi è che molto è stato lasciato alla voluntary practice e che senza un rilassamento delle pratiche ambientali federali forse il boom non sarebbe cominciato, o comunque avrebbe avuto un altro e meno impetuoso andamento. È probabile che continui così, ma il tema e problema del consenso sembra crescere di rilevanza, e le pressioni per una regolazione più stringente sempre più forti e vaste. Poi magari la tecnologia e un ulteriore aumento dello stock dei mezzi di perforazione renderanno possibile al boom di crescere e svilupparsi anche in presenza di una regolazione di forte garanzia, ma su questo qualche dubbio è almeno lecito.

Un problema è e sarà comunque il prezzo e il problema è implicito al modello industriale: drilling intensity e independent. (più che majors) come protagonisti. L’independent che deve perforare in continuo può farlo solo facendosi finanziare, e l’unico modo che ha per finanziarsi è di usare in garanzia la produzione futura. La vende perciò forward; o, meglio, chiude un’operazione di hedging che gli consente di bloccare da oggi il prezzo per la consegna futura. Senza quella certezza di prezzo futuro mancherebbe di che finanziare la perforazione corrente: ovvero, il mantenimento e la crescita della produzione sono condizionati dal fatto che i prezzi fissati a futuri siano tali da promettere un margine che li renda idonei a farsi garanzia del finanziamento della perforazione corrente. Se il prezzo a futuri scende sotto questa asticella l’attività, almeno temporaneamente, va vicina al blocco e il livello di produzione affonda per intervenuta soluzione di continuità nell’intensity. Potrebbe essere la fine, o almeno una pausa, nella disponibilità di cheap gas per il mercato interno, ma avrebbe conseguenze potenziali ancora più significative sul mercato del greggio. Come ricordato, il nuovo petrolio americano contribuisce, al netto delle rivoluzioni politiche nei paesi produttori, a una oggettiva condizione contingente di oversupply. In questo periodo, la tensione sul prezzo è aggravata dal fatto che le rivoluzioni, anziché bloccare le produzioni, cercano di preservarle per poi venderle o addirittura contrabbandarle a sconto (che è quello che sta succedendo in Kurdistan e altrove). Oggi l’offerta supera la domanda. È una condizione sicuramente contingente, ma di durata non prevedibile, e la durata sarà legata anche all’evoluzione del prezzo ed ai volumi non tanto di produzione ma di welfare e finanziamento che esso riuscirà a consentire.

Il prezzo tende a scendere, e dunque a mettere in crisi politica e sociale lo stato rentier. Però anche a rendere più difficilmente o addirittura non finanziabile il nuovo petrolio. Con almeno due asimmetrie: lo stato rentier. se gli crollano i prezzi, stando seduto su un giacimento tradizionale continua a produrre; l’independent, cessando di perforare, non produce più, e dunque se va in crisi può oggettivamente ridurre o addirittura eliminare assai velocemente una delle cause dell’oversupply e far ripartire una tendenza al rialzo. Il rentier ha poi il vantaggio competitivo di un costo di produzione quasi frazionale rispetto a quello dell’independent (l’estremo ancor oggi si attesta sui 5 dollari/barile), però per conservare stabilità ha bisogno di vendere a un prezzo ‘sociale’ determinato dalle risorse necessarie ad alimentare il consenso. L’independent lavora quasi secondo quei vecchi cicli agricoli, in cui annualmente si vendeva il grano futuro per comprare le sementi e gli attrezzi dell’oggi. Il prezzo di sopravvivenza non è determinato neanche per lui da un puro costo di produzione (che pure è alto), ma essenzialmente dal costo di quel credito che è condizione della continuità della sua perforazione.

La geopolitica applicata alle fonti energetiche non è di regola causa, ma conseguenza delle dinamiche del prezzo e delle ragioni di scambio, e la dialettica del prezzo del petrolio potrebbe essere una delle determinanti geopolitiche dei prossimi anni, oscillando tra il minacciare, da un lato, la stabilità dei regimi dei produttori o almeno di buona parte di essi, e dall’altro la ripresa degli Stati Uniti e le basi materiali della conservazione della sua leadership. È la forma geopolitica della dialettica rentier/independent, cui va aggiunta, per completezza, un elemento che sino ad oggi ha giocato significativamente a favore dell’independent.

Il tema prezzo viaggerà come sempre in parallelo al tema tecnologia o, meglio, al tema dell’ottimizzazione tecnologica. La curva della ricerca petrolifera e di qualunque nuovo orizzonte che vi si aggiunga è di regola una creaming curve, che vuol banalmente dire che si comincia a estrarre ciò che è più facile estrarre e poi si passa progressivamente al più difficile e caro. Sino a oggi, nell’orizzonte tight/shale oil, gli indicatori dei costi di perforazione sembrano quasi contraddire la teoria, nel senso che gli investimenti unitari sembrano decrescere o al più rimanere stabili in decorso di tempo. Per dirla semplicemente e semplicisticamente, la tecnologia (al lordo della progressiva migliore conoscenza delle formazioni in cui si opera) nel decennio ha battuto la creaming curve. Se nei prossimi anni l’investimento necessario per produrre un barile o un metro cubo aumenterà o diminuirà non si può predire. La creaming curve dovrebbe rendere prospettivamente più difficili le condizioni del produrre, e la tecnologia prospettivamente più efficaci e celeri le sue tecniche. Chi vincerà durante i prossimi due-tre anni potrebbe essere risolutivo per la dialettica del prezzo. Una tecnologia che andasse più veloce della pressione al ribasso potrebbe dare margine di sopravvivenza e persino di ulteriore crescita all’independent non convenzionale, e determinare così un pezzo non trascurabile della geopolitica prossima ventura.

Regolazione e prezzo: i due tarli che più di altri possono erodere la previsione istituzionale. Il che non significa che lo faranno, ma solo che il modello di produzione non convenzionale ha alcune debolezze strutturali proprie che non sono condivise dal modello tradizionale. Nessuna delle due implica di necessità crolli o catastrofi, ma entrambe ci impongono cautela rispetto a programmazioni basate su modelli di crescita privi di vincoli ed ancorati ad assunzioni business as usual. Qui, lo dice la parola stessa, non vi è nulla di usual. E anche il rischio è perciò unconventional.

La tribù dei non convenzionali

Gli idrocarburi che chiamiamo ‘non convenzionali’ non sono una ‘famiglia’, ma giusto tipologie di idrocarburi tra loro assai diverse e accomunate a fini definitori per il fatto di essere prodotti con tecniche di estrazione diverse da quelle ‘tradizionali’ o ‘convenzionali’.

Coal bed methane è gas che ha aderito alla massa carbonifera grazie ad un processo di adsorbimento: ne può essere separato riducendo la pressione di giacimento, e ciò soprattutto attraverso il pompamento all’esterno dell’acqua in pressione sul giacimento stesso. Si estrae così il gas e si lascia in sito il carbone. Negli anni recenti, il Cbm ha raggiunto quote di produzione rilevanti soprattutto in Australia (10% della produzione nazionale di gas), negli Stati Uniti (7%) e in Canada.

Il resto della tribù è poi figlio di un qualche difetto del processo di neftogenesi.

Oil shale è una formazione che contiene il prematuro. Non è stato esposto a sufficiente gradiente di pressione e/o di calore da fare in tempo a trasformarsi in petrolio. È ancora kerogene, e al meglio bitume. Prodotto con sistemi di separazione a vapore sin dal Settecento, nel secolo scorso è stato oggetto, soprattutto negli Stati Uniti, di studi e investimenti di sviluppo quasi a ogni vera (o presunta) crisi petrolifera. Produrlo vuol dire però o estrarre da terra la roccia che lo contiene per separarlo in superficie con procedimenti di pirolisi o tentare tecniche di riscaldamento che lo facciano ‘maturare’ e fluidificare in sito. Un costo che la sopravvenuta capacità di produrre tight gas e tight oil ha reso improponibile. La produzione da oil shale è rimasta di là da venire. Qualcuno suggerisce che se ne ricomincerà a parlare tra una quindicina di anni.

Tight oil e tight gas sono quelli che non riescono a nascere. Petrogeneticamente perfetti (olio normalmente di ottima qualità l’uno, e giusto metano l’altro) sono in una roccia troppo impermeabile perché possano significativamente muoversi o ‘migrare’ dalla roccia madre che li contiene a un roccia serbatoio che gli faccia da giacimento. Se non si fa a pezzi la roccia (fracking) non c’è possibilità, o quasi, di toglierli da dove sono riportarli in superficie.

Shale oil e shale gas fanno poi per caratteristiche proprie pienamente parte della famiglia ‘tight’. ‘Shale’ è il nome di una roccia (argillosa) e non di un idrocarburo, e vi sono formazioni di roccia diversa che trattengono più che significative riserve tight (l’uso della più ampia categoria ‘tight’ è quello adottato tra gli altri dal World Energy Outlook).

Extra-heavy oil e oil sands, ovvero i biodegradati, nati e poi migrati regolarmente, ma finiti in un giacimento meno che stagno, e che perciò consentiva contatto batterico, o altrimenti comunque aggrediti da batteri. Extra-heavy è definito il petrolio al di sotto dei 10 gradi Api e con una viscosità di non più di 10.000 centipoises. Un petrolio così pesante e così resistente al movimento da non poter essere mosso senza artifizi, di cui il più utilizzato consiste, a fini di sua separazione e movimento, nella fluidificazione attraverso tecniche di riscaldamento prevalentemente basate sull’utilizzo massiccio di calore. La maggior parte delle residue risorse petrolifere venezuelane è di extra-heavy oil (bacino dell’Orinoco), che peraltro non è al momento oggetto di produzione significativa. Per converso, nonostante le sue oil sands siano ancora più heavy del venezuelano e spesso classificate sinteticamente come giusto bitume, la produzione canadese da sabbie petrolifere è uno degli elementi più significativi della crescita produttiva nordamericana degli ultimi anni. La tecnica di produzione è ad alta intensità energetica, e per gli strati più superficiali è di regola in forma di produzione a cielo aperto (open pit). Il che, unito agli impieghi di acqua e vapore, fa degli oil sands il punto forse più alto della polemica ambientalista.

Shale in Europa. Il caso Polonia

In Polonia doveva essere boom. Eia nel 2011 pubblica uno studio del Department of Energy (World shale gas resources. An initial assessment of 14 Regions outside the United States) che stima le potenziali riserve di gas della Polonia nell’ordine di 5,3 migliaia di miliardi di metri cubi – le più grandi d’Europa. Le società petrolifere accorrono in massa. Poi cominciano le disillusioni. Alcune formazioni forse non sono abbastanza ricche di idrocarburi per essere sfruttate economicamente; mancano i rigs, e la logistica non è rodata; il costo di perforazione è altissimo se comparato a quello americano; e altro. Infine lo choc. La stima Eia viene rivista al ribasso per oltre l’80% dall’amministrazione polacca, che la ricolloca a 768 miliardi di metri cubi con un caso ‘minimo’ a 346. In parallelo alcune società petrolifere - Exxon, Eni e Marathon per tutte – si ritirano dal paese deluse dai primi risultati esplorativi. Il governo, per promuovere l’attività, arriva a sottrarre almeno in parte l’attività di drilling e di fracking dall’obbligo di preventiva valutazione di impatto ambientale, e così si espone ad un annuncio di infrazione prontamente notificatogli nel 2014 dalla Commissione Europea.

Un fallimento? Forse solo l’inizio di un percorso di conoscenza, di una (forse lunga) learning curve. Risorse e riserve hanno bisogno di verifiche di campo. I processi organizzativi hanno bisogno di tempi di consolidamento ed ottimizzazione. L’infrastruttura di produzione richiede a sua volta tempo e investimento. La Polonia resta pur sempre e di gran lunga il primo paese d’Europa per numero di perforazioni con obiettivo non convenzionale. E però vi saranno perforati, nel 2014, solo un’ottantina di pozzi, e ancora quasi tutti con caratteristiche esplorative (non destinati cioè alla produzione, ma solo alla valutazione del potenziale). Nelle parole dello stesso governo polacco, una significativa produzione commerciale non è per quest’anno, e nemmeno per quello prossimo. È cominciata da qualche anno, ma la drilling intensity è ancora meno di un miraggio. L’esportazione del modello americano forse è impossibile; o almeno, e per certo, non può essere immediata.

Rentier State

Le risorse naturali sono un dono della terra. Non si producono ma si estraggono, spesso, come nel caso degli idrocarburi, dopo che la terra ce le ha tenute per alcuni milioni di anni in deposito gratuito. Di chi ne dispone possiamo perciò dire al netto dei costi estrattivi che dispone di una ‘rendita’, ovvero e semplificando di un’utilità che non è corrispettivo di una propria attività economica.

Gli idrocarburi sono una commodity. Danno energia, e dunque lavoro, alla produzione di altro. Sono, essenzialmente, un mezzo di produzione. Nel secolo scorso gli Stati Uniti sono arrivati a estrarre in patria fino al 70% del petrolio mondiale. Però hanno sviluppato un sistema industriale e di trasporto su gomma che lo utilizzava tutto, e anzi gliene faceva anche importare. La ‘rendita’ si incorporava nel valore del prodotto finale, rendendolo più competitivo e perciò stimolando la produzione.

Laddove la commodity non è incorporata in un processo produttivo interno ma esportata – così com’è spesso, se non addirittura sempre – il suo possesso ostacola lo sviluppo, anziché incentivarlo. La forma lieve e classica è la Dutch disease, che prende nome dalle conseguenze che ebbero sull’economia olandese la scoperta e lo sfruttamento del grande giacimento di Groningen. Il lavoro si sposta dal settore industriale a quello petrolifero, aumentando di costo in conseguenza all’aumento della domanda. E l’export della commodity rafforza la valuta interna, deprimendo la competitività all’export degli altri settori. Al netto del settore petrolifero, l’economia del paese, ed in particolare la sua produzione industriale, stagna o recede.

La forma virulenta è la curse of oil o, da un altro punto di vista, la pratica del rentier state. Nel modello estremo la produzione industriale non recede, ma solo perché è l’industria a essere completamente assente o quasi. Il governo statale percepisce direttamente la rendita sulla commodity esportata. E l’economia intera del paese è basata sulla rendita, e non sulla produzione. L’élite di governo è sola responsabile della riscossione, e dopo avere trattenuto per sé usa la rendita come generatore di consenso. Sostituisce quelle che in paesi non-rentier sarebbero entrate da tassazione con entrate da rendita, e di conseguenza ‘converte’ la rendita in spesa pubblica di regola largamente improduttiva; sussidi, pensioni, indennità e quant’altro. Lo stato rentier come stato sociale fondato sul petrolio.

Fuori delle forzature del modello, l’espressione rentier state indica oggi quelle realtà statuali per le quali la rendita petrolifera è una fondamentale e insostituibile voce di bilancio, e alla cui stabilità politica è necessaria (ma non sufficiente…) una rendita petrolifera capace di generare le entrate necessarie al mantenimento del budget statale. Meno rendita, meno consenso, e ciò in paesi dove spesso non è garantita la possibilità di ricambio pacifico delle élite. In definitiva, il rentier state è un paese la cui stabilità politica e sociale è almeno in parte funzione del prezzo del petrolio.

La letteratura che ha fatto ricorso all’espressione ha prevalentemente osservato il presentarsi del fenomeno nei paesi produttori mediorientali. Seppur con accenti diversi (per la presenza di una produzione industriale, ed altro) e con potenziali conseguenze personali e politiche assai meno drammatiche per le élite al potere, il fenomeno di importanti dipendenze dal prezzo del petrolio a fini di stabilità interna è riscontrabile anche in altre aree geografiche. Il caso più significativo è forse quello della Russia, in cui l’attività legata agli idrocarburi (2013) vale, al netto delle ricadute, circa l’11% del pil, ma la tassazione sugli idrocarburi costituisce il 52% delle entrate fiscali federali e contribuisce alla bilancia dei pagamenti per il 70% delle esportazioni.

Nota metodologica

Quando non diversamente indicato, i dati di domanda ed offerta sino al 2013 sono tratti da Bp Statistical Review 2014, e i dati 2014 sono elaborazioni su dati Eia e Iea. I dati delle tre fonti non sono omogenei. Per esempio Bp include i natural gas liquids nel computo della produzione petrolifera, e altre fonti no (la produzione americana di Gnl nel 2014 si aggirerà intorno ai 2,5 milioni di barili giorno, onde la produzione di petrolio al netto dei Gnl sarà di circa 9 milioni/giorno). Quel che più qui interessava, e cioè le dinamiche nel tempo (2005/2014) di produzioni e consumi, non variano comunque né per il petrolio né per il gas in funzione della metodologia adottate. Ai fini della presente voce, le previsioni 2014 sono state perciò per quanto possibile normalizzate alla metodologia Bp.

Questo capitolo è stato chiuso in redazione nel settembre 2014, con il prezzo del barile di brent a 96$.

Per saperne di più

AA.VV. (2014) The Geopolitics of Shale Gas, The Hague Center for Strategic Studies (Hcss) & The Netherlands Organisation for Applied Scientific Research (Tno), 17, The Hague.

Bp, Statistical Review of World Energy, 2014.

R.D. Blackwill, M.L. O’Sullivan (2014) America’s Energy Edge, «Foreign Affairs», 93, 2, pp. 102-114.

J. Bordoff, T. Hauser (2014) American Gas to the Rescue? The impact of Us Lng Exports on European Security and Russian Foreign Policy, Columbia-Sipa Center on Global Energy Policy, New York, Ny.

Eia (Energy Information Agency).

S. Gaille (2014) Shale Energy Development, Create Space Independent Publishing Platform.

R. Gold (2014) The Boom: How Fracking Ignited the American Energy Revolution and Changed the World, Simon & Schuster, New York, Ny.

R. Henberg(2014) Snake Oil: How Fracking‘s False Promise of Plenty Imperils Our Future, Post Carbon Institute, Santa Rosa, Ca.

Iea (International Energy Agency).

Iea (2012) Golden Rules for a Golden Age of Gas, Paris.

R.W. Kolb (2013) The Natural Gas Revolution, Pearson, London.

Ihs (2013) America’s New Energy Future: The Unconventional Oil and Gas Revolution and the US Economy. Volume 3: A Manufacturing Renaissance, Englewood, Co.

M.A. Levi (2013) Natural Gas in the United States, Harvard Kennedy School-Belfer Center for Science and International Affairs, Cambridge, Ma.

L. Maugeri (2013) The Shale Oil Boom: A Us Phenomenon, Harvard Kennedy School-Belfer Center for Science and International Affairs, Cambridge, Ma.

M. Nicolazzi (2012) American Petroleum, «I Classici di Limes-Rivista italiana di Geopolitica», 2, pp. 71-90.

J. M. Speight (2013) Shale Gas Production Processes, Gulf Professional Publishing, Houston, Tx.

Us Chamber of Commerce Foundation (2014) Energy: A Catalyst to Reindustrialize America, Washington, Dc

Questa voce elude il tema della sostenibilità ambientale e in particolare degli effetti di global warming della produzione di idrocarburi e specificamente della produzione di idrocarburi non convenzionali. Non è una negazione implicita del tema, ma il riconoscimento che il tema dovrebbe essere trattato altrove, e con altre competenze.

Approfondimento

Il problema minerario. Quando comunemente si pensa agli accumuli ‘convenzionali’ di idrocarburi, il pensiero immediatamente si focalizza sui grandi giacimenti del Medio Oriente, Siberia, offshore dell’Africa occidentale e orientale piuttosto che quelli localizzati nei mari di molte province petrolifere. In questo caso è bene sapere che petrolio e gas naturale sono contenuti nelle micro vacuità di rocce porose. Questa tipologia di accumulo ha inoltre un’ulteriore caratteristica: gli idrocarburi sono distribuiti nella roccia in modo ben definito e confinato (trappola) e soprattutto, nella grande maggioranza dei casi, il petrolio e il gas si liberano dalla roccia fluendo spontaneamente attraverso un reticolo naturale di micro canali e raggiungono la superficie per mezzo di pozzi di emungimento.

Nel caso di accumuli di shale gas e shale oil parliamo, invece, di accumuli ‘non convenzionali’ perché le semplici regole dette poc’anzi non valgono più. Cadono i concetti di trappola e di giacimento. Il petrolio e il gas sono contenuti in rocce impermeabili, distribuiti in modo diffuso in rocce che non presentano un reticolo naturale di microcanali e che quindi non permettono agli idrocarburi di liberarsi in modo spontaneo. Siamo di fronte ad accumuli che necessitano di sofisticate tecnologie di produzione quali la perforazione orizzontale e la fratturazione idraulica, in una parola il ‘fracking’.

La fratturazione idraulica ha quindi un unico, basilare e imprescindibile scopo: creare un reticolo di piccolissimi canali (fratture) entro cui gli idrocarburi possano fluire fino a raggiungere i pozzi di emungimento e quindi essere portati in superficie.

Le origini. L’idea di cercare di produrre olio e gas da rocce non in grado di rilasciare idrocarburi spontaneamente non è certamente nuova. Applicazioni con l’uso di esplosivi sono riportate fin dai primi anni del Novecento. Al contrario, l’idea di ottenere reticoli di fratture artificiali impiegando fluidi in pressione in rocce impermeabili o quasi prende le prime mosse nell’immediato dopoguerra negli Usa, ma è solo nel 1948 che una tecnologia basata sull’impiego di acqua in pressione comincia a dare qualche risultato tecnico, ed è solo nell’anno successivo (1949) che si concretizza la prima applicazione commerciale.

Dal 1949 inizia quindi una progressiva, ma limitata, applicazione industriale delle tecniche di fratturazione sia idraulica che con esplosivi ma sempre confinata nell’ambito degli ‘Eor’ (Enhanced Oil Recovery) cioè metodi di miglioramento dei volumi di idrocarburi prodotti in reservoir ‘difficili’ o meglio ‘tight’ ma comunque sempre convenzionali.

Arriviamo così senza massicce applicazioni industriali al 1973, quando il primo grande choc petrolifero porta molti governi mondiali (Usa in testa) a dover sviluppare un nuovo modello energetico per evitare di essere esposti nuovamente alle pressioni degli allora grandi produttori mondiali di petrolio. Le decisioni in materia non tardano ad essere messe in pratica e nel 1975 gli Usa promulgano l‘Energy Policy and Conservation Act (Epca) che determina una massiccio programma di finanziamenti a progetti di ricerca e sviluppo tesi a rendere gli Usa indipendenti dalle importazioni di greggio.

Un filone di ricerca si dedica allo studio di metodologie e tecniche per la produzione dei grandi accumuli ‘non convenzionali’ degli Stati Uniti. Sarà solo 30 anni dopo che il sogno diverrà realtà con l’inizio dell’escalation della rivoluzione dello shale Americano.

Il problema tecnico. Sono occorsi più di 60 anni per arrivare a ottimizzare una metodologia e una tecnica economica e industriale per sfruttare lo shale gas.e lo shale oil. La fratturazione idraulica ha infatti una dimensione rivoluzionaria solo nei confronti di questi accumuli di idrocarburi. Tutto ciò è un buon indicatore della complessità del problema affrontato. In breve: era necessario trovare il modo di rendere ‘permeabili’ e quindi produttivi decine e decine di chilometri quadrati di formazioni rocciose poste da 2 a oltre 3 km di profondità con pressioni in gioco di scala geologica (parliamo per intenderci dei campi di stress che generano le catene montuose).

La perforazione orizzontale. Il primo passo è stato mettere a punto la tecnologia per la perforazione di lunghi pozzi orizzontali (dreni). In questo caso la sfida risiede nel realizzare perforazioni orizzontali che seguano la conformazione della formazione geologica oggetto di interesse per distanze che oscillano da un minimo di 1500 m ad oltre 3000 m di lunghezza. Per dare una scala alle dimensioni dello sforzo da mettere in atto ci troviamo di fronte a tecniche di perforazione in grado di realizzare un foro non più grande di una pallina da tennis operando mediante dei tubi moderatamente flessibili a circa 6 km di distanza lineare, di cui la metà più profonda eseguita in orizzontale, con un errore inferiore ai 50 cm. Il tutto con tempi di esecuzione che non superino i 10-20 giorni al massimo.

Sono state quindi sviluppate ‘batterie’ di perforazione con flessibilità adatta ad eseguire curve dalla verticale fino a 90° e a ‘navigare’ nella roccia per mezzo di strumentazioni elettroniche al fine di guidare in continuo gli scalpelli. I fluidi di perforazione hanno anch’essi subito un’inevitabile evoluzione per supportare al meglio la perforazione di tratti di pozzo in cui la forza di gravità rappresenta non più un fedele alleato ma si trasforma in un subdolo nemico. La necessità di perforazioni estremamente veloci ed economiche ha richiesto la progettazione di pozzi concettualmente differenti in cui è stato ottimizzato il numero delle colonne di tubaggio senza alcun pregiudizio alla cementazione e tenuta ‘stagna’ dei pozzi. A questo è seguita la realizzazione di una classe di impianti di perforazione con un rapporto potenza/costo giornaliero tarato sui target geologici da affrontare e la dimensione finanziaria dei progetti. In media parliamo di rigs da 1200 a 1500 Hp.

La fratturazione idraulica. Il passo successivo è stato ideare e industrializzare una tecnologia ed un processo in grado di vincere la resistenza delle rocce per creare un reticolo artificiale di piccoli canali entro cui gli idrocarburi possano fluire verso il pozzo di emungimento (dreno). Le pressioni in gioco sono di svariate migliaia di Psi (per dare una scala si pensi che gli pneumatici di un’automobile sono gonfiati a pressioni di circa 30-40 Psi). Il problema tecnico da superare è stato riuscire a sottoporre tratti di formazione della lunghezza di circa 100 m a pressioni dell’ordine di 6000- 8000 Psi a 2-3 km di profondità. Le dimensioni dello sforzo da produrre sono notevoli ma l’intuizione tecnica vincente è stata la scelta di impiegare l’acqua come mezzo per trasferire la pressione. I liquidi, come noto, sono incomprimibili e quindi hanno la capacità di trasferire energia senza considerevoli perdite di carico. Un’operazione di fratturazione idraulica impiega quindi batterie di 10-15 pompe industriali ad alta capacità in grado di sviluppare centinaia di HP che portano acqua pressurizzata a 6-8000 Psi in formazione, sottoponendo il tratto di roccia trattato a una pressione tale da aprirvi delle fratture. La fratture generate si propagano con un percorso più o meno tortuoso a una distanza non superiore a due/ tre centinaia di metri dall’asse del pozzo. Appena la frattura si è formata, con lo stesso sistema di pompe viene depositato all’interno della frattura materiale granulare (proppant) miscelato ad altra acqua in modo da creare un ‘cuneo’ poroso (a volte ramificato) che assolve a tre funzioni: impedire che la frattura si richiuda, che il cuneo stesso si disgreghi nel tempo per effetto della pressione della roccia quando la frattura tende a richiudersi e, funzione basilare, permettere agli idrocarburi di fluire verso il pozzo. L’operazione descritta è denominata ‘stage’. L’esecuzione di una serie di stages a distanze prestabilite (da 80 a 200 m in media) lungo l’intera lunghezza del dreno permette quindi di rendere permeabile il volume di roccia attraversato dal pozzo. I dreni più complessi possono raggiungere anche i 3000 m di lunghezza con 60 stages di fratturazione. Un’operazione completa di fratturazione impiega in media dai 100.000 ai 200.000 barili di acqua addizionata di proppant (circa il 99,5% del volume) e alcuni composti chimici per facilitare l’operazione (circa lo 0,5% del volume). Il proppant, nella stragrande maggioranza dei casi, è sabbia di quarzo di appropriata granulometria. Il diametro dei singoli granelli in media è compreso fra 100 e 300 micron; solo in casi particolari si preferiscono sabbie artificiali a base di ceramiche.

La produzione di idrocarburi. I pozzi, una volta completati e fratturati, possono dare produzioni nell’ordine di centinaia di barili/giorno/ pozzo di greggio leggero, in media fra i 35° e i 42° Api, ma non mancano alcuni casi in cui la produzione ha raggiunto gli oltre 2000 barili/giorno. Le produzioni di gas sono nell’ordine delle centinaia di migliaia di piedi cubici/ giorno/pozzo di gas dolce sia associato all’olio oppure completamente dry (shale gas). Produzioni che ben si confrontano con quelle dei ‘cugini’ convenzionali: la grande differenza è data dal declino produttivo che, nel caso dei pozzi non convenzionali, è molto più rapido rispetto ai pozzi convenzionali. Dal picco iniziale, le maggiori produzioni si concentrano nei primi mesi, con un declino piuttosto rapido ed una riduzione della produzione iniziale che può raggiungere il 65% e oltre in meno nei primi tre anni, per poi declinare in modo molto più lento e con code di produzione che possono durare fino a 50 anni. Questo spiega la necessità di perforare e fratturare con continuità un grande numero di pozzi per mantenere il livello di produzione atteso in un progetto di coltivazione shale oil o shale gas.

di Davide Calcagni

Approfondimento

La Russia è il principale fornitore di gas naturale dell’Eu, con volumi annui che superano i 100 miliardi di metri cubi, ossia un quarto dei consumi finali, e con una rete di gasdotti che fin dall’epoca sovietica raggiunge tutti i paesi dell’Europa centrale e orientale.

In una congiuntura storica che vede il gas naturale destinato a rimanere una componente essenziale del paniere energetico e, allo stesso tempo, vede una produzione europea destinata a contrarsi, fare a meno del gas russo rappresenta per l’Eu un’ipotesi con profonde implicazioni, economiche e di sicurezza.

Nel breve periodo, fare a meno del gas russo sarebbe soprattutto un tema di sicurezza. Come messo in evidenza dallo stress test condotto nell’estate 2014 dalla Commissione Europea, l’impatto di un inverno senza gas russo sarebbe in realtà piuttosto diverso da paese a paese, a seconda del livello di dipendenza e della disponibilità di capacità di stoccaggio.

I due principali mercati finali del gas russo, Germania e Italia, potrebbero importare il gas da altri fornitori, dalla Norvegia al Nord Africa, grazie alle infrastrutture diversificate. Un discorso simile varrebbe per la Francia, che peraltro ha consumi di gas più contenuti.

All’estremo opposto si collocherebbero invece le repubbliche baltiche, la Finlandia e i paesi dell’Europa orientale. Per questi paesi fare a meno del gas russo per tutto un inverno sarebbe impossibile senza ridurre significativamente i consumi di gas. In caso di freddo intenso, ci sarebbero seri disagi per la popolazione, oltre a danni alle attività economiche. L’unica parziale eccezione sarebbe la Polonia, che consuma molto carbone e relativamente poco gas.

L’impatto potenzialmente elevato per questi paesi è dovuto al fatto che le vie di approvvigionamento sono, con l’eccezione polacca, le stesse dell’epoca sovietica e non sono diversificate. Nei decenni scorsi l’integrazione delle reti nazionali del gas è stata molto limitata, col risultato che far arrivare gas da altri paesi europei non è tecnicamente possibile, o lo è in misura limitata.

Il mercato europeo, complice la crisi, non vedrà nei prossimi anni nuove grandi infrastrutture di importazione in grado di offrire un’alternativa al gas russo per i paesi dell’Europa orientale. La risposta alla loro vulnerabilità sta dunque proprio nello sviluppo delle interconnessioni tra le reti europee che, insieme a nuova capacità di stoccaggio, possano creare un sistema integrato, in grado di sfruttare in caso di emergenza tutte le fonti alternative.

Nel lungo periodo, il tema della sicurezza diventa invece un tema di costi e di competitività. Fare a meno del gas russo sarebbe una scelta di politica energetica con forti ripercussioni economiche. In ultima analisi, il gas russo rappresenta la prima fonte dell’approvvigionamento europeo perché è competitivo per costi di produzione e di trasporto.

Sostituire i volumi di gas russo vorrebbe dire aumentare le importazioni da altri fornitori. Via tubo, per l’Eu le opzioni sono il Nord Africa e il Medio Oriente, due regioni con potenziali problemi sia in termini di capacità produttiva a costi competitivi, sia in termini di sicurezza. Via gas naturale liquefatto, l’offerta globale è destinata a crescere e potrebbe indirizzarsi verso i rigassificatori europei, ampiamente sottoutilizzati. In questo caso però bisognerebbe competere con gli acquirenti asiatici, abituati a prezzi molto superiori a quelli medi europei.

Entrambe le opzioni, tubo e gas liquefatto, pongono dunque un problema di costo del gas più alto. Senza considerare il fatto che, soprattutto nel caso dei nuovi gasdotti, la necessità di sostegno pubblico per finanziare investimenti che gli operatori di mercato oggi non fanno sarebbe nell’ordine delle decine, se non centinaia, di miliardi di euro. Due aspetti – costi elevati e necessità di spesa pubblica – attualmente molto difficili da affrontare per le economie europee.

Il gas russo, peraltro, non è in competizione solo con gas di diversa origine, ma anche con altre fonti energetiche, soprattutto il carbone, con cui perde in termini di costo, ma vince in termini di emissioni di CO2 e di inquinanti locali. Senza ricorrere al nucleare, fare a meno del gas russo vorrebbe anche dire ricorrere di più al carbone per fornire elettricità affidabile, necessario complemento delle rinnovabili discontinue. Una scelta economicamente necessaria per contenere i costi, ma potenzialmente in conflitto con le politiche europee di riduzione delle emissioni di CO2 al 2030. Nel complesso, fare a meno del gas russo nel breve periodo costituirebbe dunque un problema di sicurezza per la parte più orientale e meno interconnessa dell’Eu, fintanto che non sarà realizzata una maggiore integrazione tra le reti europee. Nel lungo periodo, sarebbe invece una scelta di politica economica, con conseguenze negative in termini di sostenibilità degli obiettivi ambientali e soprattutto di costo dell’energia per i consumatori europei.

di Matteo Verda

Approfondimento

È la più grande riserva di petrolio al mondo ed è tuttora sfruttata solo in minima parte: la fascia dell’Orinoco, un’area di 54mila chilometri quadrati lungo il corso del fiume omonimo in Venezuela, potrebbe contenerne fino a 1300 miliardi di barili secondo le stime più ottimiste, una quantità quasi pari a quella di tutte le risorse di petrolio convenzionale del globo. Già, perché quello dell’Orinoco convenzionale non è, ma rientra nella categoria – più difficile e costosa da estrarre – dei greggi non convenzionali. Stessa categoria dello shale oil statunitense, dunque. Ma il petroleo extra pesado venezuelano non gli assomiglia affatto, mentre ha molto in comune con le sabbie bituminose del Canada: come le oil sands, il greggio dell’Orinoco è molto pesante, con una densità che lo colloca tra 4 e 16 gradi nella scala Api, dunque all’estremo opposto rispetto ai greggi leggeri o leggerissimi estratti dalle shale rocks negli Usa.

L’extra pesado venezuelano si trova a profondità tra 150 e 1400 metri, spesso mescolato a formazioni sabbiose. Ha l’aspetto e la consistenza della melassa, con una viscosità fino a 10.000 centipoises: in parole povere, scorre a un ritmo 10.000 volte inferiore a quello dell’acqua. Tutte caratteristiche che lo rendono difficile da estrarre e – una volta estratto – impossibile da trasportare attraverso un oleodotto. Per agevolarne la commercializzazione bisogna diluirlo con greggi più leggeri o prodotti raffinati (di solito nafta) o comunque sottoporlo a lavorazioni in impianti di trattamento che lo trasformino in syncrude, petrolio sintetico: processi che aggiungono ulteriori costi a quelli legati all’estrazione, che pure è meno complicata di quella delle oil sands canadesi, ancora più dense, tanto da poter essere tecnicamente classificate in alcuni casi come bitume.