Mercati finanziari

Mercati finanziari

(v. mercato, App. V, iii, p. 416)

I m. f. rappresentano nella concezione tradizionale i luoghi nei quali vengono scambiate le attività finanziarie. In realtà, grazie alla globalizzazione dei mercati e alla diffusione del sistema telematico di negoziazione, non è più necessaria l'esistenza di un luogo fisico dove effettuare gli scambi. La nozione di m. f. si è dunque allargata per ricomprendere in generale il mercato di creazione e di scambio di attività finanziarie. I m. f. sono detti a pronti (o spot) quando l'attività finanziaria è scambiata con pronta consegna, a termine (o futures) quando la consegna è differita a un determinato momento futuro. Appartengono a questa seconda categoria i mercati di strumenti derivati, così chiamati poiché il loro prezzo 'deriva' dagli strumenti finanziari a pronti sottostanti il contratto, per es. azioni o obbligazioni (Szegö 1995).

Per quanto nella maggior parte delle economie le attività finanziarie siano scambiate in m. f. organizzati, l'esistenza di un m. f. non è una condizione necessaria per la creazione e lo scambio di strumenti finanziari. Le contrattazioni che avvengono al di fuori dei mercati regolamentati danno origine ai mercati over the counter (OTC). I m. f., insieme alle istituzioni finanziarie, in particolare gli intermediari, costituiscono il sistema finanziario, che favorisce l'incontro tra la domanda e l'offerta di fondi accrescendo l'efficienza economica e favorendo il migliore utilizzo delle risorse della società (Santomero, Babbel 1997).

Funzioni economiche dei mercati finanziari

Le principali funzioni economiche attribuite ai m. f. sono le seguenti:

1) Allocazione delle risorse dei singoli individui. Attraverso l'acquisto di titoli, eventualmente effettuato per il tramite di intermediari specializzati, gli individui hanno la possibilità di scegliere le modalità di mantenimento dei propri risparmi in ragione della distribuzione desiderata dei livelli di consumo nel corso della propria esistenza. Ciò consente loro di garantirsi un livello minimo di consumo che prescinde dalle fluttuazioni dell'economia (Modigliani 1987; Ando, Guiso, Visco 1994).

2) Allocazione delle risorse delle imprese. Le unità produttive o imprese che emettono titoli per raccogliere finanziamenti sul mercato sono implicitamente controllate dal mercato dei capitali. Questo, attribuendo prezzi diversi a titoli di diverse imprese, alloca in maniera ottimale le scarse risorse che riesce ad attirare tra diversi produttori di beni finali.

3) Fonte d'informazione. I prezzi delle attività sono determinati nei m. f. in base all'interazione tra domanda e offerta. Essi riflettono dunque le informazioni e le preferenze degli operatori che entrano nel mercato, segnalando in che modo i fondi dovrebbero essere allocati tra le attività finanziarie. Questo meccanismo è chiamato processo di rivelazione del prezzo (price discovery process). Attraverso i prezzi, il m. f. fornisce informazione facilmente accessibile a tutti gli operatori (riducendo il costo legato all'acquisizione d'informazioni) e determinante per intraprendere numerose iniziative economiche. L'informazione contenuta nei prezzi raccoglie in sé i diversi livelli della stessa a disposizione dei singoli operatori, che in quanto tali sono più o meno informati. Secondo E.F. Fama (1970) il mercato è perfetto quando l'informazione è uguale per tutti. Quando viceversa è asimmetrica, il mercato non è perfetto. In tal caso ne viene influenzata la sua funzione allocativa, che diviene meno efficiente. In generale, quanto più i prezzi sono indicativi dell'informazione esistente tanto più il mercato assolve al meglio il suo ruolo e consente, attraverso l'andamento dei prezzi nel tempo, di fare previsioni più accurate, migliorando così la qualità e l'efficacia delle iniziative e delle decisioni prese dagli operatori.

In generale, maggiore è la varietà dei titoli esistenti sul mercato, migliore è il grado di realizzazione delle tre funzioni proprie del mercato finanziario. Il mercato si definisce completo quando non è possibile introdurre un nuovo titolo tale che il suo rendimento non possa essere replicato da una combinazione di titoli già esistenti sul mercato (Arrow, Debreu 1954).

Mercato primario e mercato secondario

All'interno dei m. f. vanno distinti un mercato primario e un mercato secondario. Tale distinzione fa riferimento ai due fondamentali momenti della vita di un titolo: nel mercato primario vengono negoziati titoli di prima emissione, che non sono cioè ancora in circolazione e devono essere appunto collocati sul mercato. La funzione del mercato primario è quella di procurare risorse finanziarie alle imprese. Il mercato secondario, nel quale vengono negoziati titoli già in circolazione, ha invece la funzione di permettere cambiamenti nelle attività detenute nei portafogli, e di rendere flessibile l'allocazione delle risorse effettuata dagli investitori. Anche se in una prospettiva macroeconomica il ruolo del mercato primario è superiore a quello del mercato secondario, l'efficienza del mercato primario e la sua capacità di assorbimento sono subordinate all'efficienza e alla liquidità di quello secondario. Infatti, quanto più un mercato è liquido tanto più facile risulterà la vendita di un titolo; quanto più un mercato è efficiente, tanto minore sarà l'effetto sul prezzo determinato dalla vendita di un singolo titolo.

Mentre i titoli di nuova emissione costituiscono un flusso che si misura in relazione al tempo (un anno, un mese ecc.), i titoli esistenti, che costituiscono l'accumulazione di emissioni passate, rappresentano in ogni momento uno stock.

Parametri di valutazione

Esistono diversi parametri che vengono comunemente utilizzati per valutare le caratteristiche funzionali dei mercati, tra cui il livello di perfezione, l'efficienza, l'ampiezza, la profondità o spessore, la frammentazione e l'elasticità. Preliminarmente va osservato che le diverse forme organizzative hanno un'influenza determinante sul meccanismo di formazione del livello dei prezzi e soprattutto sulla dispersione che si genera intorno a esso.

Su questa relazione negli ultimi anni si è sviluppata una vasta letteratura. L'intuizione del nuovo filone di studi è che la struttura stessa del mercato, la tecnologia e le regole che lo governano possano influire sull'andamento dei prezzi. I modelli di market microstructure studiano quindi la relazione sequenziale che lega gli scambi e i prezzi dei titoli alla struttura del mercato. Questi studi si sono orientati su diversi filoni di ricerca. I primi lavori (Demsetz 1968; Garman 1976; Amihud, Mendelson 1980) sono basati sui problemi relativi alla natura stocastica degli ordini di acquisto e di vendita e al loro impatto sulla formazione degli spread tra prezzi di acquisto e prezzi di vendita, altrimenti detti prezzi denaro/lettera, mentre studi più recenti hanno focalizzato l'attenzione sulle proprietà dei prezzi e dei mercati di incorporare le informazioni rilevanti (Grossman, Stiglitz 1980; Glosten, Milgrom 1985; Kyle 1985).

Il grado di perfezione del mercato, come si è detto, dipende dall'omogeneità delle informazioni degli operatori. Un mercato si definisce perfetto quando non esiste disparità di informazioni sui titoli e sulle intenzioni degli altri operatori, e nessun investitore ha dimensioni tali da poter condizionare il livello dei prezzi entrando nel mercato. Per quanto riguarda l'efficienza del mercato, è opportuno distinguere tra due concetti di efficienza: l'efficienza valutativa e l'efficienza informativa. Un mercato è efficiente secondo il criterio valutativo quando i prezzi riflettono il valore intrinseco dei titoli. Un mercato è invece efficiente sotto il profilo informativo quando i prezzi dei titoli riflettono le informazioni relative agli stessi (Fama 1970). I due concetti di efficienza non necessariamente coesistono sul mercato. Nel caso delle 'bolle speculative', il mercato è influenzato dal comportamento imitativo degli operatori che, avendo la convinzione che un titolo continuerà a salire, provocano con i loro acquisti un effettivo rialzo del valore del titolo. In questo caso tale valore tende a creare autoalimentazioni e in quanto tale si discosta dal suo valore intrinseco o fondamentale, ovvero dal valore legato, per es., all'andamento dei redditi di impresa, al percepimento dei quali le azioni danno diritto pro-quota.

Un mercato si definisce spesso quando ordini di acquisto e di vendita non determinano ampie variazioni dei prezzi, consentendo di riassorbire eventuali sbilanci temporanei tra domanda e offerta. La capacità stabilizzatrice del mercato sarà ancora più forte se il mercato è anche ampio, ovvero se il volume degli ordini eseguibili a prezzi vicini a quelli correnti è elevato.

L'elasticità consiste nella capacità delle variazioni nei prezzi, determinate da squilibri negli ordini di acquisto e di vendita, di attirare nuovi ordini capaci di stabilizzare il mercato. La frammentazione è un'imperfezione del mercato che dipende dalle difficoltà di comunicazione degli operatori, dovute a loro volta a carenze nei collegamenti, o alla diversità nella velocità di circolazione delle informazioni tra mercati. A causa della frammentazione del mercato gli operatori potrebbero trovarsi a eseguire negoziazioni a prezzi peggiori di quelli potenzialmente ottenibili per la difficoltà di conoscere le posizioni di eventuali controparti. I moderni sistemi di negoziazione, basati su tecnologie informatiche che consentono la diffusione delle informazioni in tempo reale, contribuiscono in maniera determinante alla soluzione dei problemi relativi alla frammentazione dei mercati.

Classificazione dei mercati finanziari

I m. f. possono essere classificati in base alla struttura, al tipo di attività finanziarie trattate e al segmento di attività.

La struttura dei m. f. è l'insieme di sistemi e procedure che definiscono le negoziazioni (La riforma dei mercati finanziari europei, 1998). Con riferimento alla struttura del trading, i m. f. si distinguono fondamentalmente in: mercati ad asta, che sono order driven, ossia guidati dagli ordini di acquisto e di vendita, e mercati di dealers, che sono quote driven, poiché sono i dealers a stabilire i prezzi di acquisto (prezzo denaro, o ask price) e di vendita (prezzo lettera, o bid price) per i quali sono disposti a porsi come immediata contropartita dell'acquirente (venditore). Naturalmente nella realtà operativa la distinzione tra i due modelli specificati, utile a fini espositivi, non è così netta, presentando una varietà di sistemi e procedure intermedie.

Il mercato ad asta caratterizza la struttura di negoziazione della maggior parte dei paesi europei continentali, mentre i mercati di dealers sono presenti nei paesi anglosassoni. Il mercato ad asta si caratterizza per bassi costi di transazione e tempi di attesa più lunghi. L'operatore può contare su una certa velocità di esecuzione dell'ordine realizzato in genere attraverso il broker, ovvero un intermediario, solo per contrattazioni di dimensioni ridotte. L'immediata esecuzione di ordini di grosse dimensioni ha come conseguenza un notevole impatto sui prezzi di mercato. Un mercato di dealers è viceversa caratterizzato da: maggiori costi di transazione (dovuti alla quotazione dello spread denaro/lettera da parte dei dealers o market makers); immediatezza nell'esecuzione degli ordini. In un mercato di dealers, il market maker impegna il proprio capitale per garantire immediatezza agli investitori che vogliono comprare e vendere in un preciso momento, a prescindere dall'esistenza in quel momento di un'effettiva controparte. L'intermediazione del market maker riduce quindi i costi legati alla ricerca di una controparte e permette di evitare il 'rischio di esecuzione', ossia il rischio di movimenti avversi dei prezzi nell'attesa che l'ordine venga eseguito.

La struttura organizzativa degli scambi ha un ruolo fondamentale nel determinare il livello di trasparenza dei m. f. (Cavallo 1998). Nei mercati ad asta continua, come sono quello francese e quello italiano, la trasparenza è una caratteristica intrinseca degli scambi. I sistemi elettronici di order matching, che sono alla base di tale forma di negoziazione, diffondono in tempo reale tutte le informazioni relative agli ordini in arrivo nel mercato, così come le indicazioni di prezzo e volume relative agli scambi eseguiti. L'informazione è trasmessa direttamente tramite computer, senza la necessità di passare attraverso le autorità di vigilanza.

Nei mercati di dealers, le informazioni che li riguardano sono disponibili già prima degli scambi, e così gli investitori hanno la possibilità di scegliere il dealer che presenta le migliori condizioni di prezzo. Tuttavia il mercato è di tipo telefonico, basato sull'incontro tra intermediario e cliente, e le informazioni ex post sono disponibili soltanto presso gli operatori coinvolti nelle singole contrattazioni. In questi mercati, dunque, la trasparenza ex post non è una caratteristica degli scambi, ma deve essere imposta dalle autorità. L'argomento a favore dell'intervento delle autorità si basa sulla fissazione del tempo massimo entro il quale gli intermediari sono tenuti a comunicare gli scambi avvenuti. Qualora ciò avvenisse, il mercato sarebbe più trasparente, e consentirebbe di ridurre le rendite e i costi di transazione divenendo sicuramente più efficiente. Tuttavia nello svolgimento della propria attività, i dealers corrono dei rischi che sono correlati direttamente con il livello di trasparenza del mercato. Quando la trasparenza è elevata, il dealer ha minori possibilità di effettuare transazioni applicando spreads elevati tra prezzi di vendita e prezzi di acquisto, sicché quanto più cresce la trasparenza assicurata dall'intervento delle autorità, tanto più cresce la possibilità di un minor livello di attività per i dealers, con la conseguente riduzione della liquidità del mercato (Pagano, Röell 1993).

Esiste un'importante letteratura volta ad analizzare il trade-off fra trasparenza e liquidità nel mercato di dealers, che si basa sulle implicazioni derivanti dall'ipotizzare l'esistenza di due tipi di operatori, quelli 'informati' e quelli 'non informati' (Wang 1993). Anche se questa ipotesi è una semplificazione estrema della realtà, è utile per isolare fattori che possono influire sui fenomeni esistenti nella pratica (Bagella, Becchetti 1996). Un simile effetto è stato rilevato da vari studi, uno dei quali riguarda la borsa italiana (Barone 1990).

La letteratura sulla market microstructure conferma l'esistenza di un trade-off fra trasparenza e liquidità, conclude tuttavia con il constatare che l'incremento di liquidità ottenuto a fronte di minore trasparenza va a vantaggio di alcune classi specifiche di operatori. Infatti, il maggiore contenuto informativo derivante dalle negoziazioni effettuate con operatori di maggiori dimensioni o comunque in possesso di informazioni privilegiate, spinge i market makers ad attrarre questi ultimi applicando loro prezzi più vantaggiosi rispetto a quelli del resto del mercato.

Problemi di adverse selection spingeranno sempre il dealer ad aumentare piuttosto che a diminuire lo spread per coprirsi dal rischio di rimanere vittima di un operatore più informato. Se è vero che esiste una forte competizione tra i mercati ad asta europei e il mercato di dealers di Londra e del SEAQ-I (Stock Exchange Automated Quotations International) in particolare, è anche vero che esiste una forte interdipendenza tra i due mercati.

Infatti, grazie alle quotazioni in tempo reale rese pubbliche dagli schermi dei mercati ad asta, i market makers possono disporre delle informazioni relative al flusso degli ordini esistente sul mercato nello stabilire le proprie quotazioni. Si riduce quindi il rischio per questi operatori di subire delle perdite negoziando con operatori che godono di privilegi informativi. Dall'altro lato del mercato, i mercati ad asta beneficiano della liquidità addizionale derivante dagli ordini che i market makers inseriscono nelle loro liste per chiudere le proprie posizioni. I market makers spesso utilizzano i mercati order driven europei per diluire nel tempo gli ordini dei propri clienti, a prezzi contenuti entro i limiti dello spread. Il continuo arbitraggio che si riscontra tra mercato europeo e SEAQ-I conferma la crescente integrazione tra i due mercati.

Inoltre diversi studi empirici (Pagano, Röell 1993) dimostrano che l'effetto dei mercati ad asta continentali è quello di ridurre gli spreads sul mercato londinese. Si nota, infatti, un'evidente riduzione degli spreads in coincidenza con l'orario di apertura dei mercati continentali (per es. la borsa di Parigi). Uno dei motivi di questa riduzione nei costi di transazione è che quando le borse sono aperte contemporaneamente c'è maggiore competizione tra i due mercati; l'altra spiegazione è che, come si è detto, i dealers si basano sulle informazioni dei prezzi rilevati dai mercati continentali per quotare i propri bid e ask. Essendo di conseguenza meno esposti al rischio di negoziare con operatori informati, possono abbassare il livello dello spread. L'attività dei mercati europei, sviluppatasi negli ultimi anni grazie soprattutto ai sistemi elettronici di contrattazione continua, ha portato dunque a una maggiore liquidità del mercato e a una riduzione dei costi di transazione.

Facendo riferimento ai 'prodotti' negoziati, i m. f. si dividono in mercati monetari, mercati obbligazionari, mercati azionari, mercati dei cambi e mercati dei prodotti derivati. Il processo di innovazione finanziaria, soprattutto a seguito del recente processo di 'cartolarizzazione' (che consiste nella trasformazione di posizioni debitorie in strumenti negoziabili), ha creato nuovi e originali valori mobiliari, arricchendo la tipologia di azioni e di obbligazioni ma anche aggiungendo nuovi certificati e i prodotti derivati. Inoltre, a seguito del processo di innovazione e della moltiplicazione dei prodotti esistenti, è cresciuta in maniera considerevole la domanda di assistenza nella gestione dei propri portafogli di attività da parte degli investitori. Per questo motivo è opportuno considerare, tra i beni scambiati nei m. f., i 'servizi di intermediazione', ossia l'attività di negoziazione, di consulenza e di gestione patrimoniale.

Tornando ai prodotti derivati, si distinguono, per es., le opzioni e i futures. Essi non sono veri e propri titoli di provenienza di un emittente, ma piuttosto speciali contratti conclusi tra gli investitori. Le opzioni sono dei contratti che danno diritto (ma non l'obbligo) ad acquistare (call) o a vendere (put) determinati titoli. Come tali sono soggetti a una valutazione da parte degli operatori interessati e quindi sono oggetto di contrattazione e di prezzo negli appositi mercati. I futures differiscono in generale dalle opzioni perché sono contratti che hanno un valore minimo prestabilito, e perché presentano gradi di rischio superiori a quelli delle opzioni. Nei mercati organizzati la liquidazione dei contratti di opzione o dei futures avviene attraverso organizzazioni specializzate, le clearing houses (in Italia, Cassa di compensazione e garanzia). Queste organizzazioni si interpongono negli scambi, quale venditore e acquirente rispettivamente del compratore o del venditore, garantendo il buon fine delle negoziazioni. I mercati dei prodotti derivati, come quelli degli swaps (contratti in cui le parti si scambiano a una certa data i differenziali d'interesse o dei cambi delle valute coinvolte), hanno giocato un ruolo fondamentale nella globalizzazione dei mercati. In primo luogo essi hanno ridotto la separatezza tra i mercati dei diversi prodotti, spingendo gli operatori a operare coprendosi dai vari rischi, per es. il rischio di cambio con contratti a termine che fissano il prezzo di riacquisto di una data valuta. Questo sistema è stato utilizzato soprattutto dalle imprese industriali per coprirsi da un altro rischio importante connesso alla variazione del prezzo delle materie prime. Grazie ai vari sistemi di copertura (hedging), e quindi grazie anche ai derivati, il mercato dei cambi e il mercato delle materie prime sono oggi mercati in cui i rischi sono diversificabili.

Con riferimento ai prodotti negoziati, è opportuno richiamare il cosiddetto euromercato. In questo mercato sono scambiate le eurobbligazioni, ossia valori mobiliari emessi da un ente emittente di un paese nella valuta di un secondo paese e che circolano sulla piazza di un terzo paese. Le transazioni che avvengono sull'euromercato sono al di fuori della giurisdizione di un singolo paese. Questi mercati rendono possibile la separazione tra il mercato dove viene prodotto il risparmio e il mercato dove questo viene impiegato o raccolto, permettendo una migliore gestione dei fondi.

Per quanto riguarda il criterio del segmento di attività, tradizionalmente i m. f. erano suddivisi in mercato creditizio o monetario, mercato dei cambi, mercato assicurativo e mercato mobiliare. Questa ripartizione trovava fondamento nella diversità dei prodotti scambiati sui quattro segmenti di mercato e nella diversità del ruolo degli intermediari che operano sui diversi segmenti. Tuttavia, anche in questo caso le barriere tra i diversi segmenti di mercato stanno cadendo: basti pensare ai conti correnti bancari collegati a un fondo di investimento, che eliminano la linea di confine tra mercato del credito e mercato obbligazionario. Altro esempio sono gli strumenti che, pur essendo tipici del mercato mobiliare, consentono di operare su tutte le scadenze, dal breve al lungo termine. Tra questi le quote di fondi monetari, o le azioni delle SICAV (Società di Investimento a Capitale Variabile). Si pensi anche alle obbligazioni convertibili o con warrant, che danno il diritto a entrare in possesso di azioni e collegano il mercato obbligazionario con quello azionario. Ultimamente anche i prodotti assicurativi si stanno avvicinando alle forme di risparmio monetarie, dando la possibilità agli investitori di investire il proprio risparmio garantendosi allo stesso tempo la copertura rispetto a determinati rischi.

Le forme organizzative dei mercati finanziari

Le principali forme organizzative dei m. f. sono: mercato a ricerca autonoma; mercato di brokers; mercato di dealers (underwriters nel mercato primario) e di market maker; mercato ad asta. Il mercato a ricerca autonoma è quello nel quale gli operatori cercano le controparti per proprio conto, e rappresenta la forma più elementare di mercato. Tale forma di mercato è la più lontana dalla perfezione. In genere essa è determinata dalla scarsità dei volumi di negoziazione che non rende conveniente per gli intermediari intervenire nel mercato. I brokers sono intermediari specializzati nella ricerca di controparti. Essi si impegnano a trovare una controparte al cliente, mantenendo di solito riservata la sua identità, e di contrattare il prezzo, ricevendo per il loro servizio una commissione. Il dealer o il market maker, a differenza del broker, assumono posizioni in proprio ponendosi come diretta controparte del proprio cliente. In questo modo essi garantiscono l'immediatezza dell'esecuzione dell'ordine, e la loro remunerazione è data dalla differenza tra prezzi di acquisto e prezzi di vendita (spread). La funzione dei dealers o dei market makers è quella di dare liquidità al mercato. Il mercato ad asta, rispetto alle altre forme di mercato analizzate, è quello che consente di raggiungere il maggior livello di perfezione, poiché consente di confrontare simultaneamente le proposte di tutte le controparti. Perché il meccanismo funzioni è tuttavia necessario che il mercato presenti una certa regolarità e numerosità degli ordini e che questi abbiano caratteristiche e tagli omogenei. Le tecniche di asta più utilizzate sono l'asta a chiamata e l'asta continua. Nell'asta a chiamata il prezzo viene fissato dopo aver raccolto tutti gli ordini in modo da massimizzare l'incontro tra domanda e offerta. Nell'asta continua i prezzi si formano sequenzialmente, ogni volta che per un ordine viene trovato un altro ordine di segno opposto, e quindi un prezzo di equilibrio. In questo modo i prezzi vengono continuamente aggiornati incorporando le informazioni che arrivano al mercato.

La domanda di attività finanziarie. - La domanda di attività finanziarie che proviene dai consumatori-investitori è in genere motivata da esigenze di copertura (hedging) o da moventi speculativi. La domanda di attività finanziarie è comunque determinata dall'incertezza sui possibili stati futuri del mondo. I modelli finanziari che spiegano le scelte d'investimento (Markowitz 1952; Tobin 1958; Sharpe 1964; Linter 1965) si basano appunto sull'incertezza e sulle preferenze dell'investitore-consumatore, descritte da una funzione di utilità che a sua volta dipende dal grado di avversione al rischio dell'investitore. La maggior parte di questi modelli fonda le decisioni d'investimento sul rapporto rendimento/rischio delle attività finanziarie, misurando il rischio come la variabilità (volatilità) dei rendimenti del titolo. Esistono due tipi di rischio: il rischio diversificabile e il rischio sistematico, o non diversificabile. La prima fonte di rischio può essere ridotta o addirittura eliminata, come dimostra J. Tobin nella sua teoria delle scelte di portafoglio, attraverso un'opportuna combinazione dei titoli che compongono il portafoglio. Unendo titoli con un basso grado di correlazione tra i rendimenti o addirittura con correlazione negativa, il rischio totale del portafoglio viene ridotto. Naturalmente un'eccessiva diversificazione del portafoglio riduce parallelamente al rischio anche la probabilità di avere rendimenti elevati: la scelta finale dipenderà sempre dalla propensione al rischio dell'investitore.

Esiste invece una componente del rischio che non può essere eliminata mediante diversificazione: il cosiddetto rischio sistematico, legato a eventi che colpiscono indistintamente tutti i titoli, come calamità naturali, guerre, crisi politiche o economiche (rischio paese).

Il Capital Asset Pricing Model (CAPM), sviluppato da W. Sharpe (1964), J. Linter (1965) e J. Mossin (1966), e strettamente legato al modello di portafoglio di H. Markowitz (1952), osserva che i titoli hanno una diversa sensitività al rischio sistematico, misurata dal coefficiente β. Il coefficiente β ha un significato simile al coefficiente di correlazione tra i singoli titoli e permette di misurare la sensibilità delle variazioni dei rendimenti di un titolo rispetto alle fluttuazioni del mercato, misurate empiricamente come le variazioni nei rendimenti di un indice medio dei rendimenti rappresentativo dell'intero mercato. Tale coefficiente ha un'importanza fondamentale non solo perché permette di valutare il rischio sistematico dei singoli titoli e i collegamenti tra i diversi mercati, quindi la probabilità e la dimensione del cosiddetto effetto domino, ma anche perché sulla base di tale parametro, conoscendo il valore dell'indice di mercato e del tasso d'interesse privo di rischio è possibile determinare il prezzo di qualsiasi titolo o portafoglio. Il modello tradizionale noto come CAPM si basa tuttavia sulla validità di alcune assunzioni (preferenze omogenee degli investitori, scelte determinate esclusivamente dai rendimenti attesi e dalla varianza del portafoglio, possibilità di indebitarsi al tasso privo di rischio senza limitazioni ecc.) piuttosto restrittive. Tra le diverse estensioni del CAPM assume particolare rilievo il modello sviluppato da S.A. Ross (1976) e noto come Arbitrage Pricing Theory (APT), che include il CAPM come un caso particolare in cui il prezzo è spiegato da un unico fattore.

L'offerta di attività finanziarie

L'offerta al mercato di valori mobiliari proviene dagli emittenti. Gli emittenti possono essere distinti in pubblici o privati. L'impresa privata che deve reperire i fondi per i propri investimenti si trova di fronte a due ordini di scelte: a) decidere se entrare nel mercato dividendo quindi la proprietà dell'impresa con altri operatori piuttosto che ricorrere al debito; b) decidere se realizzare una semplice offerta nei confronti del pubblico o se entrare nel mercato regolamentato. Il secondo tipo di collocamento dei titoli è finalizzato alla loro quotazione, ma sottopone l'impresa a un insieme di controlli e di regole che potrebbero risultare eccessivamente onerose.

La decisione dell'impresa di entrare sul mercato è stata ampiamente dibattuta dalla letteratura economica. Il famoso teorema di Modigliani-Miller (1958), sottolineando l'irrilevanza della struttura del capitale dell'impresa sul suo valore, ha stimolato la riflessione sulle motivazioni di ricorrere al capitale di rischio piuttosto che al debito. La quotazione dell'impresa comporta per il proprietario costi e benefici (The decision to go public, 1996). I costi della quotazione sono rappresentati fondamentalmente da: a) fenomeni di adverse selection e moral hazard. In particolare si è sviluppato un filone di studi (Jensen, Meckling 1976; Leland, Pyle 1977) che si basa sull'idea che il ricorso alle differenti fonti di finanziamento possa essere interpretato come un segnale di maggiore o minore qualità dell'impresa; b) spese e restrizioni amministrative; c) perdita di riservatezza, in particolare per le imprese ad alta tecnologia che non vogliano divulgare o sottoporre a scrutinio i propri progetti (Campbell 1979). Tra i principali e più investigati benefici della quotazione si trovano invece: a) la possibilità di accedere a fonti di finanziamento alternative a quelle bancarie, specie per le imprese soggette a fenomeni di razionamento del credito; b) l'aumento del potere contrattuale nei rapporti con le banche; c) la disciplina da parte dei manager che sono sottoposti al rischio di perdere il controllo della società per effetto di eventuali scalate (Maug 1997); d) l'aumento della liquidità, rispetto al caso in cui il proprietario debba cercare autonomamente le controparti per dismettere quote di capitali. Il beneficio della liquidità si riflette non solo nei costi e nei prezzi, ma anche nel maggiore frazionamento del capitale che permette all'originale proprietario di mantenere il controllo sull'impresa.

I mercati finanziari globali

In tempi più recenti, diversi fattori hanno contribuito a quel processo di ampliamento dei m. f. su scala mondiale noto come processo di globalizzazione (v. globalizzazione e inflazione, in questa Appendice). I tre fattori più rilevanti, che si sono sviluppati indipendentemente, sono (Fabozzi, Modigliani 1995): a) le innovazioni tecnologiche che hanno completamente rivoluzionato i tradizionali sistemi di negoziazione, di controllo dei mercati mondiali e di analisi dei dati finanziari. Grazie ai sistemi telematici, è infatti possibile accedere alle informazioni relative ai mercati mondiali in tempo reale, avvalersi delle tecniche di analisi dei dati per individuare le caratteristiche di rendimento e di rischio delle diverse attività finanziarie ed eventuali possibilità di arbitraggio, eseguire in pochi secondi ordini su questi mercati attraverso un terminale; b) la deregolamentazione del mercato e delle istituzioni. La deregolamentazione consiste nella liberalizzazione nel movimento dei capitali e nell'eliminazione di restrizioni amministrative nella gran parte dei paesi emergenti e del G-7. L'impulso iniziale alla liberalizzazione e all'integrazione dei m. f. europei è partito dalla Gran Bretagna, che con l'iniziativa nota come Big Bang ha liberalizzato il mercato azionario e quello dei titoli di Stato inducendo così progressivamente anche gli altri paesi a intraprendere analoghi provvedimenti sui propri mercati, ed è stato rafforzato dalle Direttive della Comunità europea; c) l'aumento degli investitori istituzionali nei mercati finanziari.

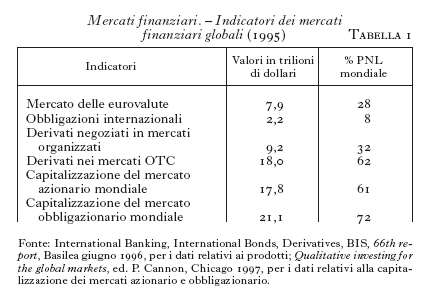

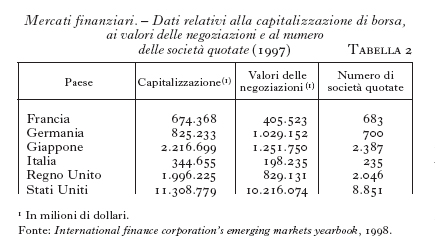

I dati che sono riportati nelle tabelle mostrano: nella tab. 1 la dimensione del m. f. globale, che costituisce più di due volte e mezzo il valore del PNL mondiale (circa 76 trilioni di dollari, senza considerare le attività bancarie, contro i 29 trilioni di dollari); nella tab. 2, la dimensione delle principali borse per capitalizzazione (valore delle azioni quotate), numero delle società e valori delle transazioni effettuate nell'anno. L'Italia nella gerarchia considerata occupa l'ultimo posto, in quanto ha una capitalizzazione di borsa che risulta pari al 3% della capitalizzazione di borsa degli Stati Uniti. Infine nel grafico sono riportati gli andamenti degli indici di tre importanti borse, ossia New York, Londra, Tokyo.

bibliografia

H. Markowitz, Portfolio selection, in Journal of finance, 1952, pp. 77-91.

K.J. Arrow, G. Debreu, Existence of an equilibrium for a competitive economy, in Econometrica, 1954, 3, pp. 265-90.

F. Modigliani, M. Miller, The cost of capital, corporation finance, and the theory of investment, in American economic review, june 1958, pp. 261-97.

J. Tobin, Liquidity preference as behavior toward risk, in Review of economic studies, 1958, pp. 65-86.

W. Sharpe, Capital asset prices: a theory of market equilibrium under condition of risk, in Journal of finance, 1964, pp. 425-42.

J. Linter, The valuation of risk assets and the selection of risky investments in stock portfolio and capital budgets, in Review of economics and statistics, 1965, pp. 13-37.

J. Mossin, Equilibrium in a capital asset market, in Econometrica, 1966, 4, pp. 768-83.

H. Demsetz, The cost of transacting, in Quarterly journal of economics, 1968, pp. 33-53.

E.F. Fama, Efficient capital markets. A review of theory and empirical work, in Journal of finance, 1970, 2, pp. 383-417.

M. Garman, Market microstructure, in Journal of financial economics, 1976, pp. 257-75.

M.C. Jensen, W.H. Meckling, Theory of the firm: managerial behavior, agency costs, and ownership structure, in Journal of financial economics, 1976, pp. 5-50.

S.A. Ross, The arbitrage theory of capital asset pricing, in Journal of economic theory, 1976, 3, pp. 341-60.

H.E. Leland, D.H. Pyle, Informational asymmetries, financial structure, and financial intermediation, in Journal of finance, 1977, pp. 371-87.

T.S. Campbell, Optimal investment financing decisions and the value of confidentiality, in Journal of financial and quantitative analysis, 1979, 5, pp. 913-24.

Y. Amihud, H. Mendelson, Dealership market: market making and inventory, in Journal of financial economics, 1980, pp. 31-53.

S.J. Grossman, J.E. Stiglitz, On the impossibility of informationally efficient markets, in American economic review, 1980, pp. 393-408.

L. Glosten, P. Milgrom, Bid, ask and transaction prices in a specialist market with heterogeneously informed traders, in Journal of financial economics, 1985, 1, pp. 71-100.

A.S. Kyle, Continuous auctions and insider trading, in Econometrica, 1985, pp. 1315-36.

F. Modigliani, Life cycle, individual thrift, and the wealth of nations, in Macroeconomics and finance. Essays in honor of F. Modigliani, ed. R. Dornbusch, S. Fischer, J. Bosson, Cambridge (Mass.) 1987, pp. 1-28.

E. Barone, Il mercato azionario italiano: efficienza e anomalie di calendario, in Finanza imprese e mercati, 1990, 2, pp. 181-210.

M. Pagano, A. Röell, Transparency and liquidity. A comparison of auction and dealers markets with informed rading, working paper, London school of economics, 1993.

Y. Wang, Near rational behavior and financial market fluctuations, in The economic journal, 1993, pp. 1462-78.

A. Ando, L. Guiso, I. Visco, Saving and the accumulation of wealth. Essays on Italian household and Government saving behavior, Introduction, Cambridge (Mass.) 1994.

F.J. Fabozzi, F. Modigliani, Mercati finanziari: strumenti e istituzioni, Bologna 1995.

G. Szegö, Il sistema finanziario: economie e regolamentazione, Milano 1995.

G. Zadra, Strutture e regolamentazione del mercato mobiliare, Milano 1995.

M. Bagella, L. Becchetti, Volatilità settoriale e volatilità aggregate: un modello con operatori con set di informazione eterogenei, Roma 1996.

The decision to go public and the stock market as a source of capital, ed. M. Pagano, A. Röell, Roma 1996.

E. Maug, Board of directors and capital structure: alternative forms of corporate restructuring, in Journal of corporate finance. Contracting, governance and organization, 1997, 2, pp. 113-39.

A.M. Santomero, D.F. Babbel, Financial markets, instruments, and institutions, Montréal-New York 1997.

La riforma dei mercati finanziari europei alla luce della direttiva sui Servizi di investimento, a cura di M. Bagella, Documenti CEIS (Centro Interdipartimentale di Studi Internazionali per l'Economia e lo Sviluppo), 5, Roma 1998 (in partic. L. Cavallo, L'impatto della direttiva Eurosim sull'efficienza dei mercati, pp. 62-84).