Risparmio

Risparmio

Definizione

Il risparmio è quella parte di reddito che non viene spesa a scopo di consumo. La determinazione contabile del risparmio è direttamente collegata alla definizione di questi due flussi, reddito e consumo, che lo misurano per differenza, ed è legata a due distinzioni fondamentali, che riguardano l'una gli operatori e l'altra i prodotti.Nel sistema economico si individuano tre categorie di operatori: le famiglie, le imprese, il settore pubblico. Poiché le famiglie sono le unità di consumo, il risparmio (reddito non consumato) si dovrebbe formare tutto presso di esse. Ma non è così, perché parte del risparmio viene trattenuto dagli altri due operatori, le imprese e il settore pubblico. Pertanto il risparmio nazionale è dato dalla somma dei risparmi privati (famiglie e imprese) e pubblici di un paese. Le imprese, il cui scopo unico è la produzione, risparmiano nella misura in cui trattengono presso di sé parte degli utili, che altrimenti andrebbero distribuiti alle famiglie. Il settore pubblico risparmia la differenza tra le entrate (gettito fiscale e oneri sociali prelevati da famiglie e imprese) e le spese correnti (compresi i trasferimenti sotto forma di pensioni, sussidi e interessi sul debito pubblico). Ne consegue che per determinare il risparmio privato non si considera il reddito prodotto, ma quello disponibile, dopo aver tolto le imposte e aggiunto i trasferimenti pubblici al netto degli oneri sociali.

La seconda distinzione fondamentale si riferisce ai prodotti. I consumi conteggiati nella determinazione del risparmio privato riguardano tutte le spese in prodotti finiti (beni e servizi) sostenute dalle famiglie per soddisfare i bisogni personali. Questo significa che: a) non si considerano i consumi intermedi delle imprese, vale a dire gli acquisti di materie prime, semilavorati e servizi a scopo produttivo, perché sono già inglobati nel valore dei prodotti finali: se venissero sommati ai consumi finali si avrebbe una duplicazione; b) si considerano per convenzione anche le spese delle famiglie in beni di consumo durevoli (mobili, elettrodomestici, ecc.), essendo difficile computare (come in teoria andrebbe fatto) il valore del servizio utilizzato in ciascun periodo della loro vita economica; c) fanno eccezione le abitazioni, per le quali le spese di acquisto sono un investimento delle famiglie, mentre il servizio d'uso può facilmente essere misurato dal canone di affitto (effettivo per i non proprietari, imputato per i proprietari) e va correttamente conteggiato tra i consumi.

Formazione e impiego del risparmio

In quanto reddito non consumato, la prima ipotesi che si può fare sul risparmio è quella di attribuirgli un carattere meramente residuale. Questa visione riduttiva viene in buona parte superata con una più attenta analisi delle scelte inerenti la formazione e l'impiego delle risorse risparmiate.Per ogni singolo operatore o gruppo di operatori è valida la seguente relazione contabile: St=Yt-Ct=ΔWt, secondo la quale il risparmio S non è soltanto reddito disponibile Y non speso in consumo C nel periodo corrente t, ma è anche il flusso di reddito non consumato che va a incrementare lo stock di ricchezza W (nella formula il simbolo incrementale è rappresentato da Δ). Nelle economie moderne la ricchezza può essere reale (stock di capitale K) e finanziaria (stock di ricchezza finanziaria netta RFN=AF-PF, ossia attività finanziarie al netto delle passività finanziarie), cosicché W=K+RFN. Pertanto dal punto di vista dell'impiego delle risorse risparmiate risulta: St=It+ΔRFNt=Ιt+ΔAFt-ΔPFt, secondo la quale il flusso di risparmio del periodo considerato può essere impiegato per acquistare beni di investimento I (incremento dello stock di capitale K) e/o nuove attività finanziarie, e/o per ridurre le passività finanziarie (ripagare i debiti). Ciò significa che ogni atto di risparmio incorpora una serie di decisioni che riguardano: a) una scelta intertemporale, che determina un trasferimento di potere di acquisto nel tempo; b) la formulazione di aspettative circa il futuro, che incorporano le incertezze sulle decisioni da prendere, e quindi gli atteggiamenti nei confronti dei rischi da assumere; c) la scelta tra beni di consumo e beni di investimento nei mercati reali; d) la scelta tra diverse attività e passività finanziarie nei mercati finanziari.

All'interno di questo complesso quadro di decisioni interdipendenti, diviene irrilevante chiedersi se il risparmio sia una variabile residuale. Si può discutere il grado di consapevolezza o di autonomia delle scelte individuali, che è certamente influenzato dai contesti entro i quali ciascun agente si trova ad operare: la propria situazione, le informazioni di cui può disporre e gli intermediari specializzati ai quali può fare riferimento. In questo ambito generale, si possono contemplare anche i casi limite in cui non si può risparmiare, anche volendolo, oppure al contrario si risparmia senza averlo espressamente deciso. Quando il reddito è molto basso non vi può essere scelta non solo di risparmio, ma anche di consumo, che resta vincolato ai beni di sussistenza. All'opposto, quando il livello di reddito è elevato al punto da essere al di sopra del massimo consumo sostenibile, non si può parlare di risparmio in termini di rinuncia al consumo. In questo caso di risparmio involontario resta pur sempre aperto un problema di scelta, se non a livello di formazione, almeno a livello di impiego del risparmio. Le possibilità di scelta sono espressamente limitate nei casi di risparmio vincolato, che possono essere di due tipi: contrattuale e forzoso. Nel risparmio contrattuale si esprime una scelta iniziale, che per una serie di periodi successivi impegna il contraente a risparmiare quote del proprio reddito da destinare a varie forme di accumulazione presso intermediari specializzati (imprese di assicurazione, fondi comuni di investimento, fondi pensione). Il risparmio forzoso viene imposto dalle autorità alle famiglie (consumi razionati, prestiti forzosi) e alle imprese (riserve e fondi obbligatori). In questo caso si tratta di una scelta pubblica che si sostituisce a quella individuale a fini di stabilizzazione, controllo e sicurezza. Rientrano in questa categoria i contributi obbligatori versati agli enti pubblici di previdenza sociale (per pensioni, infortuni, ecc.). Queste quote di risparmio istituzionalizzato vengono considerate nella contabilità nazionale come trasferimenti pubblici, che si sottraggono al reddito prodotto per contribuire a determinare il reddito disponibile Yt, come abbiamo precisato all'inizio. Ciò significa che il risparmio misurato in tal modo è sottostimato per gli operatori che versano gli oneri sociali perché non tiene conto di queste forme di risparmio obbligato. Il risparmio può assumere valori negativi (C>Y) o, comunque, può non essere sufficiente a finanziare l'acquisto di beni di investimento (S-I⟨0). In queste situazioni la spesa complessiva eccede il reddito disponibile (C+I>Y). Gli operatori che spendono in deficit attingono alla ricchezza finanziaria (ΔRFN⟨0), liquidando parte delle attività finanziarie accumulate in precedenza (ΔAF⟨0) e/o chiedendo finanziamenti esterni (ΔPF>0). È chiaro che queste operazioni possono essere portate a termine solo se e nella misura in cui altri operatori siano disposti ad acquistare le attività finanziarie poste in vendita oppure a concedere i finanziamenti richiesti. In altre parole, a fronte degli operatori in deficit vi debbono essere operatori in surplus (S-I>0), che complessivamente spendono meno del proprio reddito disponibile e accumulano ricchezza finanziaria (ΔRFN>0). Se vi sono operatori che investono più di quanto risparmiano, vi debbono essere altri operatori che risparmiano più di quanto investono. Gli intermediari e i mercati finanziari hanno il compito di redistribuire la ricchezza finanziaria tra questi due gruppi. Poiché i loro squilibri sono di segno opposto e si compensano, nell'aggregato il risparmio complessivo risulta uguale agli investimenti complessivi (S=I). Pertanto in un'economia la formazione di risparmio influisce sull'offerta di risorse disponibili per l'accumulazione e lo sviluppo, mentre la sua distribuzione tra gli operatori o, più precisamente, la dissociazione tra risparmiatori netti (che risparmiano più di quanto investono) e investitori netti (che investono più di quanto risparmiano) contribuisce a determinare la dimensione e le caratteristiche del sistema finanziario.

Perché si risparmia

L'analisi delle diverse spiegazioni del risparmio offerte dalla teoria economica può essere svolta su tre piani interrelati: l'individuazione delle motivazioni personali, la selezione delle variabili esplicative, il contesto teorico di riferimento.Le motivazioni personali in grado di giustificare un singolo atto di risparmio possono essere molteplici. Keynes (v., 1936, cap. 9) ne elenca otto: la precauzione, la previdenza, il calcolo, il miglioramento, l'indipendenza, l'iniziativa, l'orgoglio, l'avarizia. È indiscutibile che questi moventi abbiano un loro peso nel determinare l'ammontare di reddito risparmiato e tutti, più o meno esplicitamente, hanno di fatto trovato posto nella teoria economica.Sul piano della selezione delle variabili esplicative, la discussione riguarda principalmente il diverso ruolo attribuito alle seguenti variabili chiave: il reddito corrente Y, i flussi di reddito attesi per il futuro Ya, il tasso di interesse r e lo stock di ricchezza W. Quest'ultima variabile, essendo il risultato dei risparmi accumulati in precedenza, tiene implicitamente conto dell'influenza dei redditi passati. Si registra un sostanziale accordo sul fatto che lo stimolo a risparmiare diminuisca all'aumentare del rapporto W/Y tra ricchezza e reddito. Sulla rilevanza e sul ruolo delle altre variabili la discussione è più ampia e controversa. In realtà la selezione dei nessi causa-effetto è condizionata da un complesso di fattori oggettivi che interagiscono, con risultati non facilmente prevedibili e misurabili. Tra essi vanno ricordati i fattori demografici (età, speranza di vita, nucleo familiare), i fattori legati al reddito (tipologia, livelli relativi e prevedibilità), i condizionamenti sociali, i vincoli di liquidità, le garanzie istituzionali (età di pensionamento, previdenza sociale, stabilità politica).

È, però, al terzo livello dell'analisi, relativo al contesto teorico di riferimento, che si possono rilevare le divergenze più profonde sulla spiegazione del risparmio. In questo caso entrano in gioco le diverse scuole di pensiero, con ipotesi sul comportamento umano e sulla struttura della società che differiscono in modo sostanziale. Da questo punto di vista, in estrema sintesi si possono distinguere due impostazioni fondamentali: la prima analizza il risparmio come scelta di ottimizzazione intertemporale, dettata dal desiderio di modificare la distribuzione del proprio consumo nel tempo, ed eventualmente di quello dei discendenti e/o ascendenti, al fine di massimizzare la propria utilità; la seconda esclude o comunque non si pone in modo esplicito problemi di comportamenti ottimizzanti, ma inserisce l'analisi del risparmio nel contesto dei processi di accumulazione, della struttura sociale e dei comportamenti convenzionali e imitativi. Schematizzando, la prima di queste impostazioni può essere riferita alla concezione del risparmio propria della teoria neoclassica, mentre la seconda può farsi risalire al pensiero degli economisti classici, di Marx e di Keynes, ed è stata ripresa e sviluppata da un insieme eterogeneo di autori e di scuole di pensiero che, seguendo Lavoie (v., 1992), possiamo raggruppare sotto il titolo generico di teorie postclassiche del risparmio.

Allocazione intertemporale delle risorse

Per i fondatori del pensiero neoclassico (Stanley Jevons, Carl Menger, Léon Walras), come per i loro continuatori (anche odierni), il problema fondamentale cui la scienza economica è chiamata a dare risposta è quello di individuare l'allocazione ottimale di risorse scarse e date fra usi alternativi. Al centro dell'analisi è posto l'individuo, il cui obiettivo è universalmente dato dalla massimizzazione della propria utilità. Non vi è spazio per le classi o per altri aggregati sociali. Ogni individuo è un soggetto economico indistinto, pienamente razionale e consapevole, che sulla base delle sue preferenze e delle sue dotazioni iniziali di risorse deciderà come e quanto impegnare le capacità lavorative e allocare il reddito tra diversi usi, presenti e futuri. Dato questo contesto teorico, come sottolinea Claudio Napoleoni (v., 1956, p. 1336), il motivo 'fondamentale' che spiega ogni atto individuale di risparmio non può che essere il desiderio di redistribuire nel tempo le entrate, presenti e future, con l'obiettivo di massimizzare la propria utilità. Per i neoclassici, dunque, quanto risparmiare equivale alla decisione di quando consumare.La teoria neoclassica del risparmio può perciò essere caratterizzata come un'applicazione della teoria delle scelte del consumatore a un problema di allocazione intertemporale. Mentre questa impostazione risulta già chiara nei primi autori marginalisti, è solo con Irving Fisher (v., 1930) che la teoria neoclassica del risparmio assume una forma analitica compiuta (ma non vanno dimenticati i contributi anticipatori di Umberto Ricci: v., 1926), che a tutt'oggi rappresenta lo schema di riferimento (v. Deaton, 1992).

Ammontare ottimale di risparmio

La teoria neoclassica del risparmio si fonda sulle seguenti assunzioni: a) l'individuo è razionale e ha un comportamento massimizzante; b) le sue preferenze sono esogenamente date, strettamente personali e a lui perfettamente note; c) le preferenze sono monotone (in altri termini, quantità più elevate di consumo sono sempre preferite a quantità inferiori) e continue (ossia, una riduzione del consumo oggi può essere sempre compensata da un adeguato aumento del consumo domani); d) il consumo è un'attività istantanea.Nella sua formulazione più semplice la teoria analizza il caso di un individuo che ha preferenze definite solo sul consumo, in termini reali, relativo a due periodi di tempo successivi, descritte dalla funzione di utilità U=u(c₁,c₂). In ogni periodo egli dispone di un certo reddito da lavoro che può consumare o risparmiare. In un modello completo andrebbero analizzate simultaneamente sia le scelte di consumo che l'offerta di lavoro. Nella versione semplificata che qui presentiamo, però, avendo assunto che solo il consumo genera utilità, si ha che l'individuo offre in maniera anelastica tutta la sua dotazione di forza lavoro al saggio di salario corrente, ragione per cui il reddito da lavoro che egli guadagna nei due periodi è dato, rispettivamente, da: y₁=w₁l₁; y₂=w₂l₂, dove wi (i=1, 2) rappresenta il salario prevalente sul mercato nei due periodi considerati, e li l'ammontare di forza lavoro disponibile. Si immagini, infine, che nel primo periodo il nostro individuo sia libero di dare o di prendere a prestito, al tasso di interesse r, qualsiasi somma di denaro, con l'unico vincolo di non lasciare debiti al termine del secondo periodo. Al tempo 1, quindi, il suo consumo sarà dato da c₁=y₁-T, dove T è un titolo che rappresenta un'attività (quando c₁⟨y₁) o una passività finanziaria (quando c₁>y₁). Al tempo 2, invece, il consumo sarà pari a c₂=y₂+(1+r)T. Isolando T dall'equazione del consumo relativo al primo periodo e sostituendo il valore così trovato nell'equazione del consumo al tempo 2 otteniamo il vincolo di bilancio intertemporale, c₁+c₂/(1+r)=y₁+y₂/(1+r), che ci dice che il valore attuale di tutti i consumi presenti e futuri dell'individuo deve essere uguale al valore attuale di tutti i suoi redditi. L'obiettivo che l'individuo si pone è quello di massimizzare la propria funzione di utilità, rispettando il vincolo di bilancio. Matematicamente il problema può essere risolto applicando il metodo di Lagrange, da cui risulta che l'utilità è massima quando U₁/(1+r)=U₂, dove U₁ e U₂ indicano le utilità marginali del consumo nel primo e nel secondo periodo e c₁+c₂/(1+r)=y₁+y₂/(1+r). Dal momento che il fattore (1+r) può essere inteso come il prezzo del bene 'consumo oggi' in termini del bene 'consumo domani', possiamo anche dire che il nostro individuo massimizza la sua utilità complessiva quando distribuisce le sue risorse in maniera tale da eguagliare l'utilità marginale del consumo nei due periodi di tempo ponderata per i rispettivi prezzi, rispettando il vincolo di bilancio intertemporale. Questo risultato può essere facilmente generalizzato al caso di H periodi.

Per la teoria neoclassica, dunque, nel caso in cui gli individui non incontrano vincoli sul mercato del credito, i fattori che influenzano la distribuzione intertemporale del consumo sono solo tre: le preferenze individuali, il tasso dell'interesse e il valore delle risorse complessivamente disponibili durante il periodo di riferimento. Nessun effetto ha invece la distribuzione temporale del flusso dei redditi. In altre parole, una variazione del reddito corrente non ha alcuna influenza sui consumi, sia correnti che futuri, se non nella misura in cui, a parità di redditi futuri, essa incide sull'ammontare complessivo delle risorse disponibili nel corso degli H anni presi in esame. L'effetto sul consumo di una variazione delle scadenze temporali con cui si verificano le entrate può, infatti, essere completamente neutralizzato dal ricorso al mercato del credito. Ovviamente, dati i consumi, una redistribuzione dei redditi farà aumentare il risparmio in quei periodi nei quali le entrate sono cresciute e lo farà ridurre in quelli in cui sono diminuite. Il tasso dell'interesse, invece, ha un effetto ambiguo sulle decisioni di risparmio. Un aumento del tasso dell'interesse, ad esempio, da un lato rende più costoso il bene 'consumo oggi' rispetto al bene 'consumo domani' facendo apparire più conveniente la posticipazione del consumo e, quindi, il risparmio (effetto sostituzione), dall'altro, garantendo flussi di redditi da interesse più elevati, consente di aumentare il livello dei consumi futuri senza per questo diminuire quelli correnti (effetto reddito).

Lo schema di ragionamento che abbiamo appena presentato è alla base di tutte le più recenti teorie neoclassiche del risparmio. Esso, infatti, risulta estremamente flessibile, consentendo, attraverso una semplice variazione degli argomenti compresi nella funzione di utilità o nel vincolo di bilancio intertemporale, l'analisi dei più disparati motivi individuali e di numerosi vincoli sulle scelte di risparmio, come, ad esempio, i vincoli di liquidità. Di seguito, molto brevemente, presentiamo alcune di queste teorie.

Ciclo vitale e reddito permanente

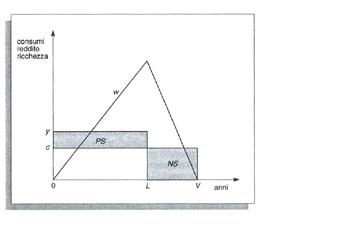

Nella sua versione più semplice la teoria del ciclo vitale, introdotta da Franco Modigliani e Richard Brumberg (v., 1954; per un'interessante anticipazione v. Del Vecchio, 1915), afferma che gli individui risparmiano parte dei redditi guadagnati durante la loro vita lavorativa per far fronte ai consumi nelle fasi conclusive della vita, quando non saranno più in grado di produrre reddito. Si consideri un individuo che vive V anni, non dispone di ricchezza iniziale, guadagna un reddito da lavoro costante e noto, y, durante i primi L anni della sua vita, e desidera mantenere costanti i suoi consumi nel tempo. Date queste ipotesi, le scelte di risparmio possono essere facilmente descritte utilizzando la figura, nella quale per semplificare si assume che il tasso di interesse sia nullo. Il nostro individuo guadagna un reddito vitale pari a yL, e ogni anno consuma una quota costante, yL/V, di tale reddito. Durante la vita lavorativa, dunque, egli effettuerà ogni anno un risparmio positivo pari a [(V-L)/V] y che, come è facile verificare, a parità di reddito vitale, risulta tanto più alto quanto più lungo è il periodo di inattività rispetto alla durata della vita. Nei primi L anni di vita egli accumula ricchezza, W, la quale raggiunge il suo valore massimo nell'ultimo anno lavorativo, in cui sarà pari a L volte il risparmio annuale. Durante i V-L anni di inattività, invece, egli decumula la sua ricchezza effettuando un risparmio negativo annuale pari sempre a yL/V, in maniera tale che nel V-esimo anno di età egli avrà consumato per intero tutti i risparmi accumulati nei primi L anni di lavoro (nella figura l'area NS, risparmio negativo, dev'essere uguale all'area PS, risparmio positivo).

Le principali conclusioni cui giunge la teoria del ciclo vitale sono che solo gli individui attivi risparmiano e che in ciascun periodo il consumo dipende dalla lunghezza prevista del periodo di inattività e dal reddito vitale, ma non da quello corrente.

Per molti versi simile alla teoria del ciclo vitale è la teoria del reddito permanente presentata da Milton Friedman (v., 1957). La differenza principale tra le due è che nel modello di Friedman la durata della vita è considerata infinita, per cui non vi è alcuna distinzione tra periodo lavorativo e periodo di inattività. Friedman suddivide il flusso di reddito di un individuo in due componenti: una permanente, misurata da una annualità del valore attuale dei flussi di reddito attesi nel futuro; l'altra transitoria, data dagli scostamenti inattesi del reddito effettivo dal reddito permanente. Per Friedman, il consumo è funzione solo del reddito permanente, mentre ogni scostamento del reddito effettivo da quello permanente viene assorbito dal risparmio. La teoria del reddito permanente è stata, poi, ulteriormente sviluppata da Robert Hall (v., 1978), che, introducendo l'ipotesi di aspettative razionali, ha mostrato che con il passaggio da un periodo all'altro il consumo (e il risparmio) resta costante a meno di una quantità casuale che in media assume valore zero.

Movente ereditario e movente precauzionale

Gran parte dell'evidenza disponibile non sembra immediatamente conciliabile con le conclusioni cui giungono le teorie del ciclo vitale e del reddito permanente. In primo luogo, i dati mostrano chiaramente che il risparmio degli anziani non solo non è fortemente negativo, ma può essere anche positivo, al contrario di quanto prevede la teoria del ciclo vitale (v. Danziger e altri, 1982-1983). In secondo luogo, il consumo sembra mantenere una relazione positiva, ed empiricamente rilevante, con il reddito corrente. In realtà, entrambe queste evidenze possono facilmente trovare spiegazione all'interno dello stesso modello neoclassico, purché si rimuovano alcune ipotesi semplificatrici chiaramente irrealistiche (assenza di lasciti ereditari, certezza dei redditi futuri e della durata della vita, mercati del credito perfetti).

Il desiderio di lasciare un'eredità è stato da sempre considerato uno dei principali moventi del risparmio. Tale desiderio può essere dettato da motivi altruistici o anche dal semplice piacere personale di lasciare un patrimonio. La teoria neoclassica ha analizzato entrambe queste ragioni, in un caso inserendo nella funzione di utilità del risparmiatore anche la funzione di utilità dei suoi discendenti (v. Becker, 1974), nell'altro, introducendo direttamente nella funzione di utilità individuale la somma lasciata in eredità (v. Yaari, 1965).

L'incertezza riguardo i redditi e i propri bisogni futuri o sulla durata della vita è alla base di quella parte del risparmio che viene definita precauzionale (v. Deaton, 1992). In questo caso il risparmio rappresenta una forma di assicurazione contro eventi futuri incerti e sfavorevoli ed è tanto maggiore quanto più incerto è l'evento contro cui ci si intende tutelare.

Vincoli di liquidità

Un'altra ipotesi forte dei modelli fin qui presentati è quella del libero accesso al mercato del credito e del suo perfetto funzionamento. È questa, infatti, l'ipotesi che consente di considerare il reddito corrente una variabile marginale nelle decisioni di consumo. Tuttavia, è evidente che molto spesso gli individui non hanno accesso al mercato del credito o, comunque, non nella misura in cui desidererebbero. In questo caso gli individui possono non essere più in grado di allocare il proprio reddito nel tempo in maniera ottimale, vedendosi così costretti a scelte inferiori. Supponiamo, ad esempio, di trovarci di fronte a un individuo il cui consumo ottimale al tempo t è maggiore del suo reddito. Se la sua domanda di credito viene razionata, egli deve accontentarsi di consumare il reddito guadagnato. Ecco che la presenza dei vincoli di liquidità ridà un peso decisivo al reddito corrente nel definire il sentiero temporale del consumo.

Struttura sociale e scelte non ottimizzanti

Riassumendo, la teoria neoclassica individua l'ammontare ottimale di risparmio personale in ogni periodo di tempo come soluzione di un problema di allocazione intertemporale delle risorse. Ciò, però, a partire da alcune assunzioni iniziali molto restrittive, che impongono una descrizione del comportamento umano per certi versi poco realistica e determinano l'estromissione dall'analisi di alcuni importanti moventi al risparmio e di importanti variabili esplicative.La rimozione di una o più di queste ipotesi rappresenta il comune denominatore delle altre teorie del risparmio, alle quali ora rivolgiamo la nostra attenzione.

Distribuzione funzionale del reddito

Un approccio completamente diverso alla teoria del risparmio è seguito da coloro che prendono le mosse dalla struttura della società, composta di classi e aggregati sociali aventi obiettivi e vincoli differenti. Questa impostazione è alla base della teoria economica classica ed è stata ripresa con vigore nel secondo dopoguerra dalle scuole postkeynesiane e neoricardiane.

Dagli economisti classici (Adam Smith, David Ricardo, Thomas Robert Malthus, Nassau William Senior, John Stuart Mill) l'argomento del risparmio viene generalmente affrontato nell'ambito del problema dell'accumulazione del capitale. Per essi il risparmio è nuovo capitale: "Tutto ciò che un individuo risparmia dal suo reddito lo aggiunge al suo capitale impiegandolo egli stesso per mantenere un numero addizionale di lavoratori produttivi, oppure mettendo in grado di far ciò qualche altra persona, prestandoglielo per un interesse, cioè per una parte dei suoi profitti" (v. Smith, 1776; tr. it., p. 332).

La decisione di quanto risparmiare equivale alla decisione di quanto investire. Risparmio e investimento non possono divergere: quando varia il primo deve variare anche il secondo. Un rallentamento del risparmio può essere causato solo da una riduzione del saggio del profitto corrente e/o di quello atteso, mentre nessun ruolo autonomo viene svolto dal tasso dell'interesse, che resta semplicemente una grandezza che si adegua al saggio del profitto (v. Ricardo, 1817, cap. 27).

Ma il profitto, oltre a essere il principale incentivo a risparmiare, è anche la principale fonte di risparmio. Nel sistema teorico dei classici, infatti, i lavoratori non possono effettuare alcun risparmio in quanto il salario reale è fissato al livello di sussistenza dalle leggi della concorrenza sul mercato del lavoro e, nel lungo periodo, dall'agire del principio malthusiano della popolazione. Ma non risparmiano nemmeno i proprietari terrieri, le cui rendite sono in genere impiegate nel consumo e nella ricerca del lusso. I capitalisti, allora, sono le uniche persone a disporre delle risorse e ad avere gli incentivi per risparmiare e accumulare capitale produttivo. "Il grande scopo della loro vita - scrive Malthus (v., 1836²; tr. it., p. 345) - è quello di risparmiare una fortuna". Tuttavia, nello schema dei classici la ricerca del profitto, sebbene sia il movente principale del risparmio, è comunque sempre finalizzata al consumo: "Nessun uomo produce se non con l'obiettivo di consumare o di vendere, e nessuno vende se non con l'intenzione di acquistare qualche altra merce" (v. Ricardo, 1817, ed. 1951, p. 290). Come è stato sottolineato (v. Napoleoni, 1956; v. Graziani, 1980), è a partire da questa particolare impostazione del problema del risparmio e dell'accumulazione che si fa strada il principio del consumo e della massimizzazione dell'utilità come fine ultimo di qualsiasi attività economica, concetto che sarà poi posto alla base della teoria neoclassica. Nello stesso tempo si introduce l'idea che il capitalista sia l'unico soggetto a possedere la virtù della parsimonia, che sola gli consente di sostenere i sacrifici e di godere dei benefici dell'astinenza dal consumo (v. Senior, 1836).

In netta contrapposizione con questa interpretazione si pone Marx, per il quale il capitalista è mosso al risparmio e all'accumulazione dalla necessità di accumulare profitti in quanto tali. "Il capitalista è rispettabile solo come personificazione del capitale; in tale qualità condivide l'istinto assoluto per l'arricchimento proprio del tesaurizzatore. Ma ciò che in costui si presenta come mania individuale, nel capitalista è effetto del meccanismo sociale, all'interno del quale egli non è altro che una ruota dell'ingranaggio" (v. Marx, 1867; tr. it., p. 648). Per Marx, quindi, come per i classici, il profitto è il principale movente del risparmio, ma stavolta la ricerca del profitto viene presentata come necessità storica, dettata dai meccanismi propri del sistema economico capitalistico, e non come desiderio o virtù individuale.

La suddivisione della società in classi, scomparsa dalla teoria neoclassica, viene rimessa al centro dell'analisi dall'economista polacco Michael Kalecki ed è ripresa dalla teoria postkeynesiana del risparmio e della distribuzione avanzata negli anni cinquanta e sessanta da diversi autori, tra i quali Nicholas Kaldor, Luigi Pasinetti e Joan Robinson. L'idea centrale è che le scelte individuali di risparmio non possono essere trattate in maniera unitaria, trascurando l'appartenenza degli individui alle diverse categorie sociali o la natura del reddito percepito. In particolare, l'ipotesi è che la propensione media al risparmio dei lavoratori sia più bassa della propensione media al risparmio dei capitalisti. Tuttavia, messa da parte l'ipotesi dei classici secondo la quale il salario è fissato al livello di sussistenza, la differenza nelle propensioni al risparmio va giustificata facendo riferimento alla natura del reddito piuttosto che all'appartenenza a una determinata classe sociale. Ed è questa, infatti, la strada esplicitamente percorsa da Kaldor (v., 1966; tr. it., p. 202) per il quale "l'elevata propensione a risparmiare parte dei profitti [è] una caratteristica legata alla natura del reddito da impresa e non alla ricchezza (o ad altre peculiarità) degli individui che ne hanno".

Comportamenti abitudinari e imitativi

Altri autori hanno rifiutato l'idea che il risparmio personale sia sempre il risultato di una scelta razionale e ottimizzante, dettata da un sistema di preferenze individuali, esogene al funzionamento del sistema economico. Un simile rifiuto si ritrova dietro "la legge psicologica fondamentale" di Keynes per la quale, "di norma e in media, gli uomini sono disposti ad accrescere il loro consumo con l'aumentare del reddito, ma non tanto quanto l'aumento del loro reddito" (v. Keynes, 1936; tr. it., p. 256). Nel giustificare questa legge, Keynes non fa alcun riferimento a comportamenti ottimizzanti, bensì rimanda alla natura abitudinaria dell'agire umano e all'esistenza di una precisa gerarchia nei bisogni. La prima darebbe ragione del fatto che un individuo, posto di fronte a variazioni inattese del reddito, è portato "a risparmiare l'eventuale differenza fra il suo reddito effettivo e la spesa corrispondente al suo tenore di vita abituale" (p. 257). L'ordinamento gerarchico dei bisogni spiegherebbe, invece, perché a livelli di reddito più alti si accompagnino in genere più alti livelli di risparmio: "Infatti la soddisfazione dei bisogni primari immediati di un uomo e della sua famiglia è usualmente un movente più forte di quelli verso l'accumulazione, i quali acquistano un'influenza effettiva soltanto quando si è raggiunto un margine di conforto" (p. 257). D'altra parte, i comportamenti abitudinari e l'imperfetto funzionamento del principio di sostituibilità sono anche alla base dello scarso peso che Keynes attribuisce alle variazioni del tasso dell'interesse nell'influenzare le decisioni di risparmio individuali: "Non vi sarà molta gente che modificherà il proprio modo di vivere perché il saggio di interesse è caduto dal 5 al 4%, se il suo reddito complessivo è lo stesso di prima" (p. 253). Solo tassi di interesse stabilmente e considerevolmente più alti, modificando le consuetudini sociali, sono in grado di determinare un cambiamento radicale della propensione al risparmio, "benché sarebbe difficile dire in quale direzione, salvo che alla luce dell'esperienza effettiva" (p. 253).

Come Keynes, anche James Duesenberry (v., 1949) pone al centro della sua teoria del risparmio le consuetudini e i comportamenti abitudinari. Per Duesenberry gli individui, una volta acquisito un certo standard di vita, non sono facilmente disposti a modificarlo. Ciò significa che quando il reddito corrente risulta inferiore al reddito più alto guadagnato in passato, in riferimento al quale sono definiti gli stili di vita, gli individui non riducono il loro consumo, bensì sacrificano il risparmio in precedenza accumulato o addirittura, se possono, ricorrono all'indebitamento. Inoltre, ciascun individuo forma le proprie abitudini di consumo in maniera non indipendente da quanto fanno gli altri. Per Duesenberry, infatti, la cultura della società in cui viviamo, che individua nel tenore di vita in termini di consumo uno dei fondamentali criteri di valutazione dei meriti e delle capacità delle persone, spinge ciascuno a confrontarsi con i soggetti che dispongono di un reddito immediatamente superiore al proprio, al fine di emularne la domanda di beni di consumo (effetto dimostrazione). Ciò implica che, quando è solo il proprio reddito ad aumentare, un individuo, salendo nella scala gerarchica dei redditi, mostrerà normalmente una più alta propensione media al risparmio. Quando, invece, è il reddito dell'intera collettività a crescere, restando inalterata la distribuzione relativa dei redditi, gli effetti di dimostrazione non vengono messi in moto e la propensione media al risparmio di ciascun individuo si manterrà grosso modo costante.

Altri autori che hanno sottolineato l'importanza dei comportamenti imitativi nel definire le scelte individuali di risparmio e l'endogeneità delle preferenze sono John Galbraith e Stephen Marglin. Per Galbraith (v., 1977³) nella società industriale i desideri di cosa e quanto consumare sono continuamente ed endogenamente stimolati e manipolati dalle imprese attraverso il ricorso alla pubblicità e ad altre forme di promozione delle vendite. Dato ciò, secondo Marglin (v., 1984, p. 144) sembra ragionevole "supporre che la pressione a spendere sia troppo grande perché una tipica famiglia possa resistervi". Da questo punto di vista, il risparmio individuale sarebbe un fenomeno essenzialmente accidentale, che si verifica solo in presenza di aumenti inattesi del reddito. A differenza di quanto sostenuto dalla teoria del reddito permanente, però, un simile comportamento sarebbe dettato non dall'aspettativa che l'aumento del reddito sia solo temporaneo, quanto piuttosto dal fatto che occorre del tempo per imparare come spendere i soldi (v. Lavoie, 1992). Ma anche il semplice atto del consumare richiede l'impiego di tempo. Per alcuni il reddito corrente può essere talmente elevato da non avere il tempo di consumarlo tutto (v. cap. 2). In questi casi "il risparmio è il risultato non voluto di decisioni di guadagno e di spesa separate nel tempo e tra di loro non coordinate" (v. Scitovsky, 1986, p. 72, corsivo nostro).

Risparmio aggregato

La somma delle decisioni individuali su quanta parte del reddito risparmiare porta a determinare il risparmio aggregato delle famiglie. A questa grandezza vanno aggiunti i risparmi delle imprese e del settore pubblico per ottenere il risparmio nazionale (v. cap. 1). In una economia aperta agli scambi internazionali un paese non è vincolato a bilanciare risparmi e investimenti complessivi. Se il risparmio nazionale eccede gli investimenti, il paese è in surplus: cede risorse reali e acquista ricchezza finanziaria nei confronti del resto del mondo. Se investe più di quanto risparmia, il paese è in deficit: acquista risorse reali in cambio di ricchezza finanziaria (liquida attività finanziarie o aumenta il proprio indebitamento sull'estero). Si tratta di definizioni contabili che valgono sia a livello individuale (v. cap. 2) sia a livello aggregato. L'analisi del risparmio che si forma in un sistema economico e delle determinanti della sua evoluzione richiede l'individuazione non solo del contributo di ciascun gruppo di operatori, ma anche degli effetti di composizione tra le varie fonti di risparmio e, in particolare, delle interazioni possibili tra risparmio delle famiglie, delle imprese e del settore pubblico.

Risparmio delle famiglie

L'insieme dei fattori che influiscono sulle decisioni individuali di risparmiare, preso in esame nei capitoli precedenti, può dar luogo a effetti di composizione sul risparmio aggregato nella misura in cui essi agiscono in modo diverso nel tempo e tra le varie categorie di individui. Una forma sintetica in uso nella letteratura (v. Hammer, 1986; v. Bosworth e altri, 1991) per mettere in evidenza questi effetti è data dalla seguente

,

nella quale a livello aggregato la propensione media al risparmio delle famiglie sf=Sf/Yf viene ottenuta dalla sommatoria delle propensioni medie sg di ciascun gruppo di famiglie g ponderate per le rispettive quote in termini di reddito yg=Yg/Yf, e di popolazione qg=Pg/P. Se tutti i gruppi avessero la stessa propensione al risparmio, una variazione dei pesi yg e qg non avrebbe alcuna influenza sulla propensione aggregata. Al contrario, in presenza di gruppi di famiglie con diverse propensioni a risparmiare, la propensione media aggregata al risparmio può variare in seguito a mutamenti che intervengano in almeno uno dei tre fattori esplicitati nella sommatoria. Ciò significa, ad esempio, che una diminuzione nella quota di reddito risparmiata dalle famiglie può dipendere non solo da una minore propensione al risparmio dei singoli gruppi di famiglie, ma anche da una redistribuzione di reddito a favore dei gruppi meno propensi a risparmiare, o anche da un crescente peso di questi gruppi in termini di quote di popolazione.I gruppi di famiglie significativamente rilevanti per l'analisi della formazione del risparmio aggregato possono essere formati in base a varie caratteristiche distintive. Le più comuni sono la classe di reddito e l'età del capofamiglia. Sono certamente importanti anche altri fattori, alcuni già messi in evidenza nei capitoli precedenti, vale a dire: il tipo di reddito (autonomo o dipendente), le sue prospettive, il tempo di permanenza in una data classe di reddito e le abitudini conseguenti, la dotazione di ricchezza accumulata, la disponibilità di credito, la dimensione della famiglia, il luogo nel quale essa vive e il contesto sociale di riferimento, le forme previdenziali scelte, il sistema dei valori che regola i rapporti intergenerazionali (egoismo o altruismo). Nel lungo periodo è probabile che entrino in gioco variazioni in molti di questi fattori con effetti combinati sulla propensione media al risparmio che nell'aggregato non sono facilmente prevedibili. È nota in letteratura la divergenza di risultati nella stima della relazione risparmio-reddito a seconda che si usino dati di breve periodo, con indagini campionarie sui bilanci familiari in un determinato anno, o serie storiche di lungo periodo. All'aumentare del reddito, la propensione media al risparmio nel breve periodo risulta crescente, come previsto dalla teoria keynesiana, mentre a lungo termine risulta costante, a dimostrazione del fatto che, con il passare degli anni, i mutamenti strutturali dell'economia tendono a modificare i comportamenti degli operatori e quindi anche le relazioni risparmio-reddito (v. Kuznetz, 1946).

D'altro canto, le stesse indagini sui bilanci familiari mettono in evidenza che il passaggio a classi di reddito più elevate comporta mutamenti sistematici in una serie di fattori, oltre al reddito, che incidono direttamente sulla propensione al risparmio e che, se ignorati, portano a sovrastimare l'effetto reddito su di essa. Nell'aggregato, nelle classi superiori di reddito si riscontra una maggiore presenza di attivi, di lavoratori indipendenti, di capifamiglia in età matura, all'apice della carriera, che hanno una maggiore propensione al risparmio degli inattivi, dei lavoratori dipendenti, dei giovani agli inizi della carriera, che sono più presenti nelle classi inferiori di reddito. Inoltre nelle classi inferiori c'è una maggiore quota sia di famiglie che avevano redditi passati più elevati sia di famiglie che si attendono redditi futuri più elevati. Entrambi i gruppi familiari tendono a risparmiare di meno, anche se per ragioni opposte. Nel primo gruppo prevalgono i fattori di inerzia nell'adattare il tenore di vita a un reddito calante; nel secondo prevalgono i fattori di spinta ad anticipare il tenore di vita di un reddito atteso crescente. Il contrario avviene nelle classi superiori di reddito, dove la combinazione prevalente è quella di famiglie che in passato avevano redditi inferiori e di famiglie che in futuro si attendono (o temono) una flessione delle possibilità di guadagno. Sulle prime agiscono fattori di inerzia nell'adattarsi alle maggiori potenzialità di spesa; sulle seconde agiscono fattori precauzionali che le portano a contenere i consumi. Il risultato congiunto della provenienza da classi di reddito inferiori e del timore di tornarci porta a incrementare i consumi in misura meno che proporzionale e i risparmi in misura più che proporzionale all'aumentare del livello di reddito.

Questi fattori dinamici contribuiscono a spiegare la relazione diretta che si riscontra tra il tasso di sviluppo e la quota aggregata di risparmio. Modigliani (v., 1986) sottolinea come questa relazione si ottenga soprattutto come risultato di una variazione dei pesi nella distribuzione del reddito tra attivi e inattivi, visto che un alto tasso di crescita avvantaggia i primi rispetto ai secondi. Le rilevazioni statistiche mettono in evidenza che nei paesi e, per ciascun paese, nei periodi in cui si registrano alti tassi di sviluppo la propensione al risparmio tende ad aumentare rispetto a quanto accade dove e quando il tasso di sviluppo è inferiore. Un esempio emblematico è fornito dai mutamenti di tendenza che sono apparsi evidenti nell'ultimo quarto del XX secolo nell'economia mondiale. Dopo le crisi petrolifere degli anni settanta nei maggiori paesi industrializzati, tra i quali l'Italia, si è registrata una flessione nei tassi di sviluppo e una concomitante flessione nella quota di reddito risparmiato. Questo risultato è stato ottenuto in presenza di altri mutamenti significativi e interrelati, quali la flessione nel tasso di crescita della popolazione, la liberalizzazione dei mercati finanziari, l'incremento dei deficit e dei debiti del settore pubblico.L'inversione di tendenza nello sviluppo demografico è la risultante dell'aumento della speranza di vita e della caduta del tasso di fertilità, che a loro volta sono una delle conseguenze degli alti livelli di sviluppo raggiunti dai paesi avanzati (a seguito degli alti tassi di sviluppo dei decenni precedenti). Si assiste a un progressivo invecchiamento della popolazione, con un effetto netto sulla formazione del risparmio aggregato destinato a cambiare di segno nel tempo. In una prima fase prevale l'effetto positivo del declino della quota di inattivi giovani, dovuto alla minore natalità. Successivamente è da attendersi che prevalga l'effetto negativo della quota crescente di inattivi anziani, dovuto al prolungamento della vita. Nella maggior parte dei paesi industrializzati si è avuta una flessione della propensione a risparmiare pur in presenza di un'evoluzione della struttura per età della popolazione che nell'ultimo quarto di secolo è stata ancora favorevole alla formazione di risparmio. Ciò significa che, in questo periodo, la caduta tendenziale della quota di reddito risparmiata dalle famiglie è stata determinata principalmente da cause extrademografiche, con la prospettiva di un aggravamento dovuto a una progressiva inversione degli effetti demografici.

Risparmio privato e pubblico

Le indagini sui bilanci familiari condotte negli anni ottanta (v. Bosworth e altri, 1991; per l'Italia, v. Jappelli e Rossi, 1989) mettono in evidenza che non vi sono state differenze significative per gruppi di età né, in primo luogo, nei livelli delle quote di reddito risparmiate, né, in secondo luogo, nei loro andamenti che registrano un calo generalizzato in tutti i gruppi. Pertanto, l'impatto negativo della struttura per età dovuto all'invecchiamento della popolazione, che come si è detto non era ancora operante, non ci sarebbe comunque stato, perché gli anziani non hanno mostrato una minore capacità di risparmio rispetto agli attivi. Le cause extrademografiche che, nel periodo preso in considerazione nella nostra analisi, hanno contribuito all'attenuazione delle differenze di comportamento dei gruppi familiari vanno ricercate principalmente nell'ampia estensione della copertura del sistema di sicurezza sociale e nella maggiore efficienza del sistema finanziario. Più in generale, entrano in gioco le complesse interazioni tra le famiglie e gli altri operatori istituzionali che partecipano alla formazione, alla gestione e all'utilizzo del risparmio nazionale: il settore pubblico, le imprese e gli intermediari finanziari.

Nei principali paesi industrializzati il settore pubblico ha fatto fronte alla flessione nei tassi di sviluppo con una politica fiscale espansiva, derivante da minori entrate e da maggiori spese, soprattutto per trasferimenti a sostegno dell'attività economica e dei redditi. Quando ciò avviene si registra una riduzione del risparmio pubblico a favore del reddito disponibile del settore privato. Se il comportamento degli operatori privati non cambiasse, si avrebbe un incremento del risparmio privato. In realtà l'azione redistributiva dello Stato mette in moto una serie di mutamenti comportamentali e di effetti di composizione, il cui risultato netto finale sul risparmio privato non è facilmente prevedibile. Dipende, innanzitutto, da quali categorie di operatori vengono favorite dall'impatto fiscale espansivo. L'effetto sul risparmio è certamente maggiore se quest'ultimo va a vantaggio dei redditi delle imprese e degli occupati indipendenti, e minore nel caso dei dipendenti, dei disoccupati, degli inattivi (v. Fuà, 1961). In secondo luogo, dipende dalle forme di intervento. Una politica espansiva nella sicurezza sociale che vada a vantaggio dei pensionati e sia condotta, con un sistema a ripartizione, in deficit tra oneri pagati dagli attivi e trasferimenti pubblici erogati agli inattivi anziani (quindi a danno del risparmio pubblico), ha due effetti contrastanti sul risparmio aggregato delle famiglie. Da un lato sostiene i redditi degli anziani e, di conseguenza, la loro capacità di risparmiare; dall'altro induce gli attivi a risparmiare meno, perché si sentono più tutelati per la vecchiaia. Entrambi gli effetti contribuiscono a spiegare il livellamento verso il basso della propensione al risparmio per gruppi di età rilevato dalle indagini campionarie. Questo meccanismo ha operato in modo evidente in Italia (v. Rossi e Visco, 1995), dove la politica della sicurezza sociale è stata molto espansiva e dove il graduale passaggio a una politica più restrittiva a partire dagli anni novanta determina una sensibile inversione di tendenza nel comportamento dei risparmiatori. Una terza possibile connessione tra risparmio pubblico e risparmio privato passa attraverso il debito pubblico, che provoca un effetto flusso e un effetto stock. Il flusso di interessi pagati a servizio del debito aumenta il reddito disponibile dei possessori di titoli pubblici e, per questa via, ne sostiene il risparmio. Lo stock di titoli pubblici può avere un'influenza ambigua sulla propensione al risparmio del settore privato, che diminuisce se i titoli pubblici vengono considerati ricchezza effettiva o, al contrario, aumenta se i privati sono lungimiranti e altruisti (verso le generazioni future) al punto da accumulare di più in vista di future tasse per ripagare il debito (v. Barro, 1974). La rilevanza empirica di quest'ultimo effetto di compensazione tra risparmio privato e debito pubblico è controversa. Modigliani e Jappelli (v., 1993) escludono che abbia operato per l'Italia, dove hanno invece agito l'inflazione e l'illusione monetaria. In termini reali il risparmio pubblico è stato maggiore e quello privato minore di quanto registrato in termini nominali.

La necessità di collocare e di gestire un debito pubblico più elevato e di contenere un possibile effetto spiazzamento a danno del finanziamento degli investimenti privati ha indotto i paesi industrializzati a liberalizzare i sistemi finanziari e, per questa via, a favorire la concorrenza, la circolazione e l'innovazione dei flussi finanziari. Questa politica ha sviluppato un più efficiente collegamento tra operatori in surplus e operatori in deficit e ha consentito di attenuare i vincoli di liquidità, a vantaggio non solo della spesa pubblica e degli investimenti, ma anche della propensione a consumare. È questa una delle spiegazioni più plausibili della flessione generalizzata della propensione al risparmio. I mercati finanziari più efficienti aumentano le possibilità di diversificazione e di copertura dei rischi, diffondono le informazioni a disposizione degli operatori, riducono l'illusione monetaria, rendono più trasparenti e significativi i prezzi e i rendimenti delle attività finanziarie pubbliche e private.

Effetti macroeconomici del risparmio

Le varie posizioni assunte riguardo al ruolo e agli effetti del risparmio possono essere ricondotte essenzialmente a due tesi contrapposte. Da un lato vi sono coloro che vedono nel risparmio la fonte da cui trae alimento il processo di accumulazione del capitale e della ricchezza di un paese, per i quali esso non può rappresentare un ostacolo alla piena occupazione delle risorse. Dall'altro lato vi sono coloro che considerano il risparmio come una conseguenza dello sviluppo economico, la quale, a sua volta, in certe circostanze, può provocare una interruzione del processo di sviluppo e determinare il ristagno della produzione e dell'occupazione. In definitiva, mentre per i sostenitori della prima tesi il risparmio è una virtù non solo individuale, ma anche collettiva, per coloro che sostengono la seconda tesi il risparmio da 'virtù privata' può trasformarsi, nel processo di aggregazione, in 'pubblico vizio'.

Il risparmio come 'pubblica virtù'

La radice fondamentale di questa tesi si ritrova nel pensiero dei classici, secondo i quali il reddito non consumato viene sempre immediatamente impiegato per occupare lavoratori produttivi (v. § 5a). Questi, essendo in grado con il loro lavoro di riprodurre un valore superiore a quello del salario loro versato, assicurano un guadagno al risparmiatore sotto forma di profitti o di interessi e consentono al sistema economico di svilupparsi. Il risparmio volontario è, dunque, un ingrediente indispensabile al processo di crescita economica. "La parsimonia, e non l'operosità - scrive Smith (v., 1776; tr. it., p. 332) - è la causa immediata dell'incremento del capitale". Sebbene il risparmio consenta all'economia di crescere, l'operare della legge dei rendimenti decrescenti gli impedisce di influenzare il tasso di crescita di lungo periodo: con il procedere dell'accumulazione la produttività del lavoro tenderà costantemente a ridursi, finché l'economia raggiungerà lo stato stazionario. Il risparmio, attraverso l'accumulazione del capitale, può però favorire il progresso tecnico, che, come l'esperienza storica insegna, può rallentare l'operare di questa legge. Infine, l'identificazione delle decisioni di risparmio e di investimento consente ai classici, con le eccezioni di Malthus, Sismondi e Marx, di accogliere senza riserve la legge di Say (o legge degli sbocchi), per la quale ogni offerta crea la propria domanda effettiva, che mai può rappresentare un fattore limitativo della produzione.

Nonostante il contesto analitico sia nettamente distinto, sugli effetti del risparmio la teoria neoclassica giunge a risultati simili a quelli ottenuti dall'economia classica. I neoclassici scartano l'ipotesi che risparmio e investimento siano identici e riconoscono che le scelte di risparmiare e di investire sono, in genere, da attribuire a individui diversi. Tuttavia esiste un meccanismo di mercato in grado di assicurare l'uguaglianza tra le due grandezze. Tale meccanismo viene individuato nelle variazioni del tasso di interesse, visto come il prezzo richiesto dai risparmiatori per astenersi dal consumo presente e versato dagli investitori per realizzare l'accumulazione di capitale desiderata. Ciò fa sì che, sia pure attraverso una strada differente, la legge di Say trovi conferma anche nella teoria neoclassica: tutto il reddito distribuito viene interamente speso, o nell'acquisto di beni di consumo o in beni di investimento, e il risparmio non può mai essere in eccesso rispetto alle esigenze del sistema economico. Così come nei classici, anche nella teoria neoclassica tradizionale il saggio di risparmio non è in grado di influenzare nel lungo periodo il tasso di crescita di equilibrio. Per la produttività marginale decrescente del capitale, l'accumulazione non andrà oltre il punto in cui il rendimento di un nuovo investimento è pari al sacrificio di ritardare il consumo. Solo a partire dal lavoro di Paul Romer (v., 1986), nell'ambito dell'economia neoclassica sono stati sviluppati nuovi modelli teorici (i cosiddetti modelli di crescita endogena) che, rimuovendo in forme diverse l'ipotesi di produttività marginale decrescente del capitale, hanno mostrato che un aumento della propensione al risparmio porta con sé anche un incremento del tasso di crescita di lungo periodo (v. Barro e Sala-i-Martin, 1995).

Il risparmio come 'pubblico vizio'

L'avversione nei confronti del risparmio è un atteggiamento molto antico. Secondo Schumpeter (v., 1954; tr. it., vol. I, p. 397), Turgot nel sostenere, nelle Réflexions del 1766, che è la parsimonia la causa immediata dell'accumulazione di capitale e dello sviluppo dell'economia "rompeva con una tradizione ostile al risparmio", di cui la Favola delle api scritta da Bernard de Mandeville nel 1714 era una delle espressioni più autorevoli. Tuttavia, le prime formulazioni organiche dell'argomento si ritrovano negli scritti di Lauderdale, Malthus e Simonde de Sismondi. In particolare Malthus, nella famosa controversia con Ricardo sulla possibilità che nel sistema economico si venga a formare un eccesso generalizzato di offerta di merci, ammoniva che "la conversione del reddito in capitale spinta fino a un certo punto deve lasciare disoccupate le classi lavoratrici diminuendo la domanda effettuale di prodotti" (v. Malthus, 1836²; tr. it., p. 284). In casi simili, "l'adozione di abitudini parsimoniose oltre un certo limite può essere accompagnata subito dagli effetti più disastrosi, e in seguito da una notevole diminuzione della ricchezza e della popolazione" (ibid.). Sebbene si discuta in che misura Malthus possa essere considerato un precursore di Keynes (v. le diverse posizioni di Garegnani, 1964-1965; v. Pasinetti, 1974; v. Graziani, 1980), a lui va quantomeno ascritto il merito di aver intuito che la domanda effettiva di prodotti può rappresentare un fattore limitativo della produzione.

L'idea, invece, che l'esistenza preventiva di risparmio volontario sia condizione necessaria a che possa essere attuato un investimento produttivo viene posta esplicitamente in discussione da Joseph Schumpeter (v., 1934⁴). In un'economia monetaria un imprenditore, per avviare una nuova attività produttiva, ha bisogno di moneta al fine di procurarsi i mezzi di produzione e può ottenerla solo in due modi: distogliendo dalla circolazione quella già esistente, cioè raccogliendo i risparmi, oppure ottenendo un finanziamento dalle banche che creano così nuova moneta. Tuttavia, se si fa un passo indietro, è facile rendersi conto che i risparmi monetari derivano dai redditi distribuiti in passato, ossia dallo svolgimento di precedenti attività produttive. Ciò implica che "se considerassimo il risparmio come uno dei fattori principali, dai quali trae origine il cambiamento economico, includeremmo tra le premesse parte di quanto invece cerchiamo di spiegare" (v. Schumpeter, 1939; tr. it., p. 109). Quindi, l'ipotesi che le risorse monetarie necessarie all'attività produttiva provengano solo dai risparmi è, in teoria e in pratica, insostenibile. Per quanto riguarda le risorse reali da impiegare nella nuova attività produttiva, queste, se già pienamente occupate nella produzione, saranno sottratte agli impieghi precedenti attraverso un aumento dei prezzi (reso possibile dall'espansione del credito) che comprimerà il valore reale dei redditi esistenti e imporrà ai loro possessori un risparmio forzato. In conclusione, per Schumpeter il risparmio è un fenomeno che trova spiegazione nello sviluppo economico, piuttosto che esserne la causa.Ma è con Keynes che la tesi della inessenzialità del risparmio per la produzione e dei suoi potenziali effetti negativi sull'occupazione ottiene la formulazione più nota e completa. Nel criticare la legge di Say e nel proporre il principio della domanda effettiva, Keynes parte dalla considerazione che, mentre è sempre vero che il valore della produzione coincide con la somma dei redditi distribuiti, nulla garantisce che il valore delle vendite sia pari al costo della produzione. Poiché l'obiettivo delle imprese è quello di realizzare profitti, saranno le prospettive concrete di vendita a governare le scelte di investimento. Per Keynes investimenti e risparmi non dipendono dalle stesse variabili. La domanda di investimenti dipende dal confronto tra le prospettive di profitto, che trovano espressione nell'efficienza marginale del capitale, e il tasso di interesse a cui l'impresa può indebitarsi. Il risparmio è legato al reddito corrente secondo la "legge psicologica fondamentale" (v. § 5b). Un atto di risparmio, sostiene Keynes (v., 1936; tr. it., p. 373), "non è una sostituzione di una domanda futura a una domanda presente di consumo, ma è una diminuzione netta di tale domanda". Perciò la domanda effettiva può risultare inferiore al reddito distribuito e la piena occupazione non realizzarsi. Il risparmio, inoltre, non assumendo la forma di una domanda futura di un bene specifico, potrebbe addirittura contribuire a deprimere, piuttosto che a stimolare gli investimenti. D'altra parte in Keynes il risparmio non ha nemmeno un'influenza diretta sul tasso di interesse, che viene "determinato esogenamente rispetto al processo di generazione del reddito" (v. Pasinetti, 1974; tr. it., p. 65). Non esiste un saggio di interesse 'naturale' che eguagli risparmio e investimento e in corrispondenza del quale la legge di Say sia rispettata. L'interesse è un fenomeno puramente monetario, "altamente convenzionale", che dipende dalle scelte delle autorità monetarie e dalle attese degli operatori. Di qui, la ben nota conclusione "fondamentale" cui giunge Keynes, secondo la quale, "il mercato degli investimenti può divenire congestionato a causa della mancanza di liquidità. Mai potrà essere congestionato per una carenza di risparmio" (v. Keynes, 1937, p. 669). Definito il tasso di interesse in maniera indipendente dal risparmio, nel mercato si formerà una domanda autonoma di investimenti che, attraverso il meccanismo del moltiplicatore della spesa, determinerà il livello di equilibrio del reddito (non necessariamente di piena occupazione) e consentirà la formazione di un ammontare di risparmi esattamente pari agli investimenti. È pertanto il risparmio che si adegua al livello degli investimenti deciso autonomamente dalle imprese, e non viceversa.L'analisi della relazione risparmi-investimenti di Schumpeter e di Keynes è stata di recente ripresa e sviluppata, sia pure in modi diversi, dalle teorie postkeynesiane, da quelle neoricardiane e dalle teorie circuitiste (per una rassegna, v. Lavoie, 1992; v. Graziani, 1994). (V. anche Banca e sistema bancario; Bilanci di famiglia, analisi dei; Borsa; Capitale; Consumi; Distribuzione della ricchezza e del reddito; Finanziari, intermediari; Finanziari, mercati; Interesse, saggio dell'; Investimenti).

Bibliografia

Barro, R.J., Are government bonds net wealth?, in "Journal of political economy", 1974, LXXXII, 6, pp. 1095-1117 (tr. it.: I titoli di Stato sono ricchezza netta?, in Il debito pubblico, a cura di M. Matteuzzi e A. Simonazzi, Bologna 1988).

Barro, R.J., Sala-i-Martin, X., Economic growth, New York 1995.

Becker, G.S., A theory of social interactions, in "Journal of political economy", 1974, LXXXII, 6, pp. 1063-1093.

Bosworth, B., Burtless, G., Sabelhaus, J., The decline in saving: evidence from household survey, in "Brookings paper on economic activity", 1991, pp. 183-241.

Danziger, S. e altri, The life-cycle hypothesis and the consumption behavior of the elderly, in "Journal of post-Keynesian economics", 1982-1983, V, 2, pp. 208-227.

Deaton, A., Understanding consumption, Oxford 1992.

Del Vecchio, G., Lineamenti generali della teoria dell'interesse (1915), in Capitale e interesse, Torino 1956, pp. 23-107.

Duesenberry, J.S., Income, saving, and the theory of consumer behavior, Cambridge, Mass., 1949 (tr. it.: Reddito, risparmio e teoria del comportamento del consumatore, Milano 1969).

Fisher, I., The theory of interest (1930), New York 1954 (tr. it.: La teoria dell'interesse, in Opere, Torino 1974, pp. 733-1250).

Friedman, M., A theory of the consumption function, Princeton, N.J., 1957.

Fuà, G., Lo Stato e il risparmio privato, Torino 1961.

Galbraith, J.K., The affluent society, London 1977³ (tr. it.: La società opulenta, Torino 1972).

Garegnani, P., Note su consumi, investimenti e domanda effettiva, in "Economia internazionale", 1964, XVII, pp. 591-631; 1965, XVIII, pp. 575-617.

Graziani, A., Malthus e la teoria della domanda effettiva, in Malthus. Sviluppo e ristagno della produzione capitalistica (a cura di L. Costabile), Torino 1980.

Graziani, A., La teoria monetaria della produzione, Banca Popolare dell'Etruria e del Lazio, Arezzo 1994.

Hall, R.E., Stochastic implications of the life cycle-permanent income hypothesis: theory and evidence, in "Journal of political economy", 1978, LXXXVI, 6, pp. 971-987.

Hammer, J., Population growth and savings in LDCs: a survey article, in "World development", 1986, XIV, 5, pp. 579-591.

Jappelli, T., Rossi, N., Dinamica della popolazione e risparmio privato, in Banca d'Italia, Ricerche e metodi per la politica economica, Roma 1989.

Kaldor, N., Marginal productivity and the macro-economic theories of distribution: comment on Samuelson and Modigliani, in "Review of economic studies", 1966, XXXIII, pp. 309-319 (tr. it.: La produttività marginale e le teorie macroeconomiche della distribuzione, in Equilibrio, distribuzione e crescita, Torino 1984).

Keynes, J.M., The general theory of employment, interest and money, London 1936 (tr. it.: Teoria generale dell'occupazione, dell'interesse e della moneta, Torino 1978²).

Keynes, J.M., The 'ex ante' theory of the rate of interest, in "The economic journal", 1937, XLVII, pp. 663-669.

Kuznetz, S., National income, New York 1946.

Lavoie, M., Foundation of post-Keynesian economic analysis, Aldershot 1992.

Malthus, T.R., Principles of political economy considered with a view to their practical application, London 1836² (tr. it.: Principî di economia politica considerati in vista della loro applicazione pratica, Milano 1972).

Marglin, S., Growth, distribution and prices, Cambridge, Mass., 1984.

Marx, K., Das Kapital, vol. I, Hamburg 1867 (tr. it.: Il capitale, vol. I, Roma 1964).

Modigliani, F., Life cycle, individual thrift, and the wealth of nations, in "The American economic review", 1986, LXXVI, 3, pp. 297-313.

Modigliani, F., Brumberg, R., Utility analysis and the consumption function: an interpretation of cross-section data, in PostKeynesians economics (a cura di K.K. Kurihara), New Brunswick, N.J., 1954 (tr. it.: L'analisi dell'utilità e la funzione del consumo: un'interpretazione dei dati incrociati sezionalmente, in Economia post-keynesiana, Torino 1956).

Modigliani, F., Jappelli, T., Why has the Italian national saving rate declined?, in Market and institutions in economic development (a cura di S. Biasco, A. Roncaglia e M. Salvati), London 1993, pp. 117-137.Napoleoni, C., Risparmio, in Dizionario di economia politica (a cura di C. Napoleoni), Milano 1956.

Pasinetti, L.L., Growth and income distribution: essays in economic theory, Cambridge 1974 (tr. it.: Sviluppo economico e distribuzione del reddito, Bologna 1977).

Ricardo, D., On the principles of political economy and taxation (1817), in The works and correspondence of David Ricardo (ed. critica a cura di P. Sraffa e M. Dobb), vol. I, Cambridge 1951 (tr. it.: Sui principî dell'economia politica e della tassazione, Milano 1976).

Ricci, U., L'offerta di risparmio, in "Giornale degli economisti e annali di economia", 1926, LXVII, pp. 73-101 e pp. 117-147.

Romer, P.M., Increasing returns and long-run growth, in "Journal of political economy", 1986, XCIV, 5, pp. 1002-1037.

Rossi, N., Visco, I., National saving and social security in Italy (1954-1993), in Banca d'Italia, Temi di discussione, Roma 1995.

Schumpeter, J.A., Theorie der wirtschaftlichen Entwicklung (1912), Berlin 1934⁴ (tr. it.: Teoria dello sviluppo economico, Firenze 1977).

Schumpeter, J.A., Business cycles. A theoretical, historical and statistical analysis of the capitalist process, 2 voll., New York 1939 (tr. it. parziale: Il processo capitalistico. Cicli economici, Torino 1977).

Schumpeter, J.A., History of economic analysis, New York 1954 (tr. it.: Storia dell'analisi economica, 3 voll., Torino 1990).

Scitovsky, T., Are men rational or economists wrong?, in Human desire and economic satisfaction, Hemel Hempstead 1986.

Senior, N.W., An outline of the science of political economy (1836), London 1950.

Smith, A., An inquiry into the nature and causes of the wealth of nations, Glasgow 1776 (tr. it.: Indagini sulla natura e le cause della ricchezza delle nazioni, Milano 1973).

Yaari, M.E., Uncertain lifetime, life insurance, and the theory of the consumer, in "Review of economic studies", 1965, XXXII, pp. 137-150.