Interesse, saggio dell'

Interesse, saggio dell'

Introduzione

I tassi di interesse che si registrano sui mercati monetari e finanziari e sui crediti e sui depositi delle banche sono essenzialmente compensi per la rinuncia alla liquidità (Keynes) o compensi per i prestiti, cioè per l'uso del capitale in forma monetaria. L'abitudine che gli operatori hanno di agire su tali grandezze fa generalmente trascurare l'indagine sulla natura dei tassi di interesse al di là della forma che essi rivestono, cosicché potrebbe apparire semplice curiosità il chiedersi se essi siano fenomeni determinati dalle forze reali dell'economia (risparmio e investimento), oppure se essi vengano a determinarsi in funzione di domanda e offerta di moneta, e quindi siano fenomeni essenzialmente monetari. Eppure l'accogliere l'una o l'altra interpretazione implica l'accettazione di diversi meccanismi attraverso i quali la politica monetaria agisce sulle grandezze dell'economia e quindi significa riconoscere, nel secondo caso, che i tassi di interesse, piuttosto che la quantità di moneta, sono gli effettivi canali di trasmissione degli orientamenti delle politiche decise dalle autorità monetarie (v. Arcelli, 1991³, p. 17).

Alle due posizioni - la prima che pone l'accento sugli aspetti reali nella determinazione dei tassi di interesse, la seconda che sottolinea la natura essenzialmente monetaria dei tassi medesimi - corrispondono due grandi filoni dell'analisi economica: la teoria neoclassica e il filone keynesiano.Nella teoria neoclassica la nozione di moneta adottata, che vede in essa solo un mezzo di pagamento contro beni e servizi, esclude qualsiasi problema di scelta tra moneta e attività finanziarie produttrici di interesse e quindi esclude che si possano verificare variazioni del tasso di interesse a seguito di mutamenti della quantità di moneta. Nella teoria neoclassica, esaminata nelle sue configurazioni di equilibrio, il tasso di interesse si rivela infatti come un fenomeno determinato solo dalle forze reali del risparmio e dell'investimento: esso è un prezzo che pone in equilibrio la domanda e l'offerta di risparmio. Il tasso di interesse non può dunque costituire un canale di trasmissione degli impulsi monetari; ha invece il ruolo di distribuire il reddito nel tempo attraverso la definizione della dimensione del risparmio e del corrispondente livello degli investimenti. Il risparmio origina flussi di prestiti che sono utilizzati per investimenti da parte di coloro che sanno cogliere opportunità di profitto attraverso l'utilizzo dei capitali.

L'offerta di prestiti (o risparmio) è funzione crescente del tasso di interesse. L'ipotesi di base riguarda le preferenze temporali dei risparmiatori che rivelano un minor apprezzamento del futuro rispetto al presente. Gli operatori sono pertanto disponibili a trasferire risorse dal presente al futuro solo dietro un compenso; il loro problema è quello di distribuire il reddito tra consumo presente e futuro (via risparmio) in modo da massimizzare la propria utilità: ciò che otterranno quando il tasso di interesse sarà pari al saggio di preferenza temporale che essi manifestano.

Dall'altra parte del mercato vi sono unità economiche in deficit che richiedono reddito presente in cambio di reddito futuro e cioè prestiti da utilizzare in investimenti in beni reali, oltre che prestiti per consumi. Se si considera il tasso di interesse come il costo del capitale per finanziare l'investimento in beni capitali fisici, il volume di investimento, e quindi la domanda di prestiti, viene spinto fino al punto in cui l'investimento marginale ha un rendimento pari al tasso di interesse di mercato. L'equilibrio generale del mercato del risparmio si avrà quando il tasso di interesse sarà uguale al tasso di preferenza temporale degli operatori e al saggio di rendimento marginale del capitale.Questa soluzione di equilibrio generale è il risultato di una lunga elaborazione dottrinale su cui è opportuno compiere un rapido excursus storico per approfondire la natura del tasso di interesse e per individuare fragilità e debolezze della teoria. Ciò consentirà successivamente di esaminare da un lato il rapporto tra tassi di interesse monetari e tassi di interesse naturali (cioè determinati dalle forze reali dell'economia) e dall'altro lato di cogliere il contributo del filone keynesiano e postkeynesiano alla teoria dell'interesse.

I dottori della Scolastica e la natura dell'interesse

L'interesse è certamente una delle categorie economiche più elusive. Nei tempi antichi Aristotele ne condanna l'applicazione perché qualificabile come 'usura'. Ad Aristotele "non pareva giustificabile che la moneta, mezzo di scambio, si accrescesse semplicemente con lo spostarsi da una mano all'altra (ciò che naturalmente non avviene affatto). Ma non si chiese mai per quale motivo l'interesse fosse tuttavia pagato" (v. Schumpeter, 1954; tr. it., p. 81).

Questo problema fu invece affrontato dai dottori della Scolastica, che, pur condividendo la condanna dell'interesse, ne offrirono una spiegazione. Seguendo Alessandro di Hales e Alberto Magno, san Tommaso argomentava che l'interesse è il prezzo pagato per l'uso della moneta; ma, se si osserva correttamente il fenomeno, dal punto di vista del singolo possessore la moneta è consumata nell'atto di essere adoperata e perciò non ha un uso che possa essere separato dalla sua sostanza come quello, per esempio, di una casa. Pertanto richiedere un pagamento per il suo uso equivale a richiedere un pagamento per qualcosa che non esiste e ciò è illegittimo (ibid., p. 115).

L'usura, dunque, cioè richiedere l'interesse per tale motivo, era peccaminosa. Ma, secondo le elaborazioni della successiva dottrina scolastica svolte a fine giustificativo della pratica dell'interesse, non c'era necessariamente usura ogni volta che si stabiliva che la somma da restituire dovesse essere superiore alla somma prestata: una semplice interpretazione dell'insegnamento tomistico bastò a giustificare un compenso per il rischio o per il fastidio del prestatore, come nel caso in cui il debitore non restituisse il denaro al tempo convenuto (mora debitoris). Più in là nel tempo emerse il principio che un onere doveva essere considerato normale e non censurabile ogniqualvolta il prestatore sopportasse una perdita (damnum emergens), spesso solo potenziale, dovuta al mancato uso alternativo della moneta nei commerci.

La costruzione del triplice contratto (contractus trinus) - di associazione in partecipazione, di assicurazione e di conversione di guadagni variabili in compensi annui in cifra fissa - segna il culmine delle sottili argomentazioni e dei sotterfugi messi in atto per aggirare il divieto di corrispondere interesse sui prestiti.

L'evoluzione capitalistica, a partire dal Quattrocento, crea circostanze in cui i casi che rientravano sotto la proibizione dell'usura perdono rapidamente d'importanza. L'usura viene gradualmente ad assumere il significato di sfruttamento del bisognoso e più in generale di un tasso di interesse troppo elevato.

Il ruolo dei beni capitali fisici nella produzione, con l'avvento della rivoluzione industriale, contribuisce successivamente a spostare l'attenzione dai fenomeni monetari ai fenomeni reali. Resta tuttavia aperto il problema della natura dell'interesse e del rapporto tra saggi monetari e saggi reali di interesse.

L'interesse come reddito dei beni capitali

Il saggio di interesse e la produttività marginale del capitale.In un primo tempo la teoria non si pone neppure il problema dell'interesse distinto da quello del profitto e non traccia quindi una chiara demarcazione tra le due categorie. Essendo le funzioni dell'industriale confuse con quelle del capitalista, l'interesse, se trascuriamo il compenso sui prestiti ai consumatori, altro non era se non il grosso dei profitti industriali e, poiché questi erano sostanzialmente intesi come una sorta di reddito dei beni capitali, era definito nello stesso modo.

La prima definizione dell'interesse come reddito dei beni capitali è attribuita da Schumpeter (v., 1954; tr. it., p. 791) a Nicholas Barbon: questa concezione, con la sanzione di Smith, domina tutto l'Ottocento. È importante sottolineare che tale definizione non implica che l'interesse sia causato dai beni capitali. "La tendenza teorica a identificare l'interesse con il reddito netto dei beni capitali di per sé non fornisce una soluzione definitiva al problema riguardante la natura dell'interesse". La risposta al quesito è semplicemente rinviata alla spiegazione della natura del reddito netto dei capitali. Gli economisti del tempo sono stati lenti a rendersene conto e, siccome avevano perso il contatto con i dottori della Scolastica, furono inclini a considerare come data la soluzione di questo problema e ad accontentarsi delle più vaghe idee in materia. Così a Smith e a Ricardo si può attribuire più di una teoria dell'interesse (ibid., p. 792).

La definizione dell'interesse come reddito dei capitali divenne particolarmente cara ai seguaci dello schema della triade dei fattori (capitale, lavoro e terra) e, data l'ampia accettazione di tale schema, poté resistere a lungo senza incontrare grosse obiezioni.

Quando, nella teoria della distribuzione del reddito, la spiegazione residuale dell'interesse perse credito rispetto alla teoria secondo cui i redditi sono sostanzialmente prezzi dei servizi produttivi, apparve del tutto logico interpretare il saggio di interesse come prezzo dei servizi dei beni capitali e stabilire un collegamento tra la remunerazione e la produttività fisica degli strumenti produttivi. L'interesse monetario non era altro che l'ombra dell'interesse che si guadagna producendo beni fisici e pertanto in equilibrio vi era coincidenza tra tasso monetario di interesse e tasso reale (naturale), cioè interesse prodotto dai beni capitali fisici.

Si credette così di aver trovato una spiegazione soddisfacente della natura dell'interesse, ponendo la remunerazione del capitale sullo stesso piano dei compensi attribuiti agli altri fattori di produzione.

In effetti era abbastanza agevole giustificare valore e prezzi dei beni capitali, dato che i loro servizi sono indispensabili alla produzione e sono scarsi; parimenti si poteva dimostrare il fondamento di redditi collegati al loro possesso, dato che i servizi dei beni durevoli hanno un prezzo e che i loro prezzi, moltiplicati per le quantità, identificano il compenso dei proprietari di tali beni (ibid., p. 801).

Più difficile tuttavia appariva la spiegazione del perché tale compenso originasse un reddito netto positivo, anziché consentire la semplice reintegrazione del capitale consumato nel processo produttivo. In altre parole, tenuto conto che i capitali dovevano essere assicurati e ammortizzati, la dimostrazione di un reddito netto collegato al loro impiego nella produzione richiedeva qualche altro elemento esplicativo che non emergeva dalla teoria della produttività.

Böhm-Bawerk: l'interesse come confronto tra beni di consumo presenti e futuri

Prima di Böhm-Bawerk non si era capito che la produttività fisica del capitale non è sufficiente a dimostrare la creazione di valore, né che la proposizione secondo cui i beni capitali danno reddito giustifica il diritto dei possessori a percepirlo (v. Böhm-Bawerk, 1884): ecco perché Böhm-Bawerk, prima di procedere alla costruzione della sua teoria dell'interesse, dovette sgombrare il terreno sia dalle teorie basate sulla produttività e da quelle analoghe basate sull'uso dei capitali, sia dalla teoria marxista dello sfruttamento.

La proposizione fondamentale di Böhm-Bawerk è che l'interesse nasce da un confronto tra beni di consumo presenti e beni di consumo futuri, da cui emerge un premio inerente ai primi. L'interesse è dunque uno sconto dei beni futuri rispetto a quelli presenti e la sua spiegazione consiste nelle ragioni della preferenza temporale. Queste sono essenzialmente psicologiche: l'individuo valuta diversamente il soddisfacimento dei bisogni presenti e futuri, ritiene di poter disporre di maggiori redditi nel futuro, ecc.

Nelle motivazioni di Böhm-Bawerk non è tuttavia assente un residuo delle precedenti teorie basate sulla produttività, talché ellitticamente è stato detto che l'interesse, per Böhm-Bawerk, sorge dall'interazione della preferenza psicologica per il tempo con la produttività fisica dell'investimento. La maggior produttività dei metodi di produzione capitalisticamente più lunghi, onde la superiorità tecnica dei beni di consumo presenti (la terza ragione böhmbawerkiana), esprime infatti un tributo alla spiegazione dell'interesse in termini di produttività; ma tale aspetto del pensiero dell'economista austriaco non dovrebbe essere sopravvalutato, nonostante abbia indotto numerosi discepoli e critici a un'interpretazione dell'interesse in chiave tecnologica più che di preferenza temporale.

Viceversa, in ogni senso non banale, la teoria di Böhm-Bawerk si scosta sostanzialmente dalle teorie della produttività propriamente dette. La concezione dell'interesse come premio generalizza la sua applicabilità ai compensi di tutti i fattori produttivi e porta a distinguerlo dai compensi di produttività in senso proprio. Tale è l'insegnamento che discende dalla teoria della capitalizzazione, precisato con chiarezza da Fisher (v., 1930). Ne segue l'abbandono della tradizione iniziata da Barbon e Smith, dato che la remunerazione dei servizi dei capitali fisici non può più essere indicata come interesse. Essa tende piuttosto a essere assimilata a una rendita, secondo l'approccio reso popolare da Marshall (v., 1890).

È agevole individuare in questa moderna lettura di Böhm-Bawerk una posizione opposta a quella di tradizione wickselliana, fondata sulla produttività (v. Wicksell, 1901-1906): è certo che l'aver posto l'accento sulle preferenze temporali nella spiegazione della natura dell'interesse rappresenta una frattura rispetto alle precedenti teorie che identificavano l'interesse con i redditi dei capitali fisici.

Il successo incontrato dalla funzione di produzione wickselliana e le drastiche affermazioni di Wicksteed volte a unificare le leggi della distribuzione sulla base del fatto comune del servizio reso dai fattori produttivi fecero tuttavia convergere per lungo tempo l'attenzione sulla produttività marginale del capitale quale fattore determinante l'interesse. Divenne così pratica comune ragionare dell'esistenza di una funzione di produzione sociale, senza averne fornito una rigorosa prova logica.

Il 'ritorno delle tecniche' nega la spiegazione del saggio di interesse in termini di rendimento marginale dei beni capitali

Il dibattito sul 'ritorno delle tecniche' che si è sviluppato negli anni sessanta a seguito della teoria di Sraffa (v., 1960) ha però fatto giustizia di questo filone del pensiero neoclassico. Negando che il tasso di interesse possa riflettere la scarsità del capitale, dato che una stessa tecnica produttiva può dimostrarsi conveniente a diversi livelli di tale tasso, la critica rimette in discussione la spiegazione della natura del tasso di interesse (v. Garegnani, 1970).

Il tentativo di spiegare il saggio di interesse in termini di produttività marginale del capitale sembra essere fallito in seguito al riconoscimento dell'impossibilità di stabilire un ordine monotono dell'intensità capitalistica delle tecniche produttive in funzione del saggio di interesse (v. Arcelli, 1971, pp. 29-30).In alternativa a tale spiegazione, è stato suggerito da Solow (v., 1963, pp. 16 ss.) che la nozione di saggio di rendimento dell'investimento riferito a un intero sistema economico possa costituire la base per una spiegazione tecnologica dell'interesse. Occorre tuttavia chiarire la nozione di saggio di rendimento.

Se per tasso di rendimento, riferito a un'intera economia, si intende la grandezza che misura il rapporto tra il maggior flusso di reddito futuro e il corrispondente costo rappresentato da quantità fisiche di beni da aggiungersi ai capitali esistenti, si rileva che essa non appare, in generale, indipendente dal sistema di prezzi adottato per il calcolo (v. Pasinetti, 1969). E poiché ogni sistema di prezzi dipende dal tasso di interesse prescelto, il tasso di rendimento non può spiegare il tasso di interesse da cui non è indipendente: pertanto esso non possiede significato teorico autonomo. Il fatto che nell'equilibrio generale si realizza l'uguaglianza tra tasso d'interesse e saggio di rendimento non autorizza perciò a inferire che il primo risulti determinato dal secondo.

In definitiva, quindi, le spiegazioni dell'interesse in termini di produttività del capitale o comunque di rendimento fisico dell'investimento non superano la prova della coerenza logica: alle iniziali obiezioni di Böhm-Bawerk, che valgono sia nei confronti dei singoli beni capitali che nei confronti dell'aggregato, si è aggiunta la critica penetrante alla nozione di funzione di produzione aggregata sollevata dal dibattito sul ritorno delle tecniche.

Si è potuto anche chiarire che neppure il concetto di tasso di rendimento possiede generalmente un significato teorico autonomo. Pertanto la spiegazione dell'interesse in termini puramente fisici o tecnologici è entrata irrimediabilmente in crisi e va quindi abbandonata.

L'interesse come fenomeno reale nell'ambito dell'equilibrio microeconomico generale

Possiamo allora riprendere il discorso sulla natura del tasso di interesse in termini di preferenza temporale, ricollegandoci alla parte più originale del contributo di Böhm-Bawerk, agli sviluppi dovuti a Fisher e alla successiva dottrina.

La moderna analisi di derivazione fisheriana, che utilizza curve di indifferenza - come ha fatto Hayek - e funzioni di trasformazione (investment opportunity lines per Fisher), ha reso più trasparente il significato di preferenza temporale. Si è chiarito che non c'è un singolo tasso di preferenza temporale per l'individuo, come erroneamente poteva desumersi dall'analisi di Böhm-Bawerk, ma piuttosto che la preferenza stessa varia col mutare delle dimensioni relative del reddito presente e futuro. La preferenza temporale non esprime tanto uno sconto psicologico, quanto piuttosto descrive i valori da assegnare a beni presenti e futuri in relazione a diverse situazioni (v. Hayek, 1941, p. 413).

Il nuovo approccio, che supera le critiche rivolte alle diverse formulazioni delle teorie psicologiche dell'interesse (dell'astinenza, dell'impazienza, ecc.), ivi compresa quella di Böhm-Bawerk, traccia uno schema generale che spiega le scelte di risparmio in termini di coerenza logica con un processo di massimizzazione dell'utilità per ogni singolo individuo. Poiché il reddito futuro non è dato, ma è una grandezza dipendente dal risparmio e dagli investimenti, ogni individuo è portato a operare confronti tra il saggio di preferenza temporale marginale e il saggio di rendimento degli investimenti, cioè a valutare costi e benefici derivanti dall'astensione dal consumo. In equilibrio il rendimento degli investimenti dovrà essere uguale al tasso di preferenza temporale marginale, cioè al saggio di interesse. L'uguaglianza del tasso di interesse e del saggio di rendimento dei capitali, in condizioni di equilibrio, ha indotto una parte della dottrina a concludere che il tasso di interesse è determinato dalla produttività marginale del capitale. Ma tale conclusione, come si è visto, è erronea.

La precedente discussione ha anche chiarito che il saggio di rendimento, in generale, non è una grandezza indipendente dal sistema di prezzi impiegato nel calcolo e quindi dal tasso di interesse adottato. Detto concetto, inoltre, non va confuso con la nozione di produttività marginale del capitale.

Se queste osservazioni sono corrette, il ruolo della tecnologia nella spiegazione del tasso di interesse (la cosiddetta parte fisica o oggettiva della questione) risulta limitato e del tutto analogo a quello che svolge nella determinazione dei prezzi di tutti i beni.In piena aderenza all'analisi soggettiva di tipo neoclassico, che insiste sull'importanza delle preferenze, quale ultima ratio, unitamente alla tecnologia, del sistema di prezzi relativi, viene così spiegata la determinazione del tasso d'interesse (v. Arcelli, 1974).

Siamo così tornati all'impostazione più recente della teoria neoclassica, che ritrova coerenza logica nell'ambito di un'analisi microeconomica di equilibrio generale e che vede il tasso di interesse come fenomeno reale e determinato nell'ambito di tale equilibrio dalle motivazioni che sorreggono la domanda e l'offerta di risparmio. Ciò non elimina tuttavia la rilevanza di un mercato monetario: siccome il tasso di interesse dipende dai flussi di reddito nel tempo e gli operatori tendono a rendere questi flussi conformi alle loro preferenze temporali, essi ricorrono al mercato monetario per indebitarsi o per portarvi il loro risparmio; dunque c'è la formazione di un saggio di interesse anche sul mercato monetario. In condizioni di equilibrio il tasso monetario è uguale al tasso naturale, cioè a quel tasso che equilibra risparmi e investimenti a livello di piena occupazione delle risorse.

Tasso monetario e tasso naturale di interesse nella teoria neoclassica

Il tasso di interesse decide la dimensione dell'astensione dal consumo presente; il fatto di scegliere di non consumare libera fattori produttivi, lavoro e terra in primo luogo, che sarebbero stati impegnati nella produzione di beni di consumo. Questi fattori vengono spostati verso la produzione di beni di investimento che sono scelti in relazione al rendimento che danno. In tale processo di trasferimento di risorse intervengono le banche che forniscono i mezzi finanziari per attuarlo.

Nella teoria di Wicksell (v., 1901-1906), che spiega tale processo di trasferimento, il tasso di interesse che si determina nel mercato dei prestiti è influenzato dalla politica del sistema bancario, ma non può, se non transitoriamente, scostarsi dal saggio naturale di interesse.

La quantità di credito messa a disposizione dal sistema bancario può essere esattamente pari al risparmio che si è formato, oppure può essere diversa. Se la quantità di credito messa a disposizione dalle banche è esattamente pari alla quantità di risparmio che si è formata nell'economia, il tasso di interesse del mercato dei prestiti rimane ancorato a quello naturale, cioè a quello che pone in equilibrio offerta e domanda di risparmio. Ci si può però chiedere che cosa succederebbe se la quantità di credito messa a disposizione dalle banche fosse diversa dal risparmio che si accumula nell'economia. La conseguenza sarebbe una divergenza tra saggio monetario e saggio naturale dell'interesse: occorrerebbe allora spiegare il processo attraverso il quale il primo si adeguerebbe al secondo.

La tesi di Wicksell è che una divergenza fra saggio monetario e saggio naturale dell'interesse origina un processo cumulativo di inflazione o di deflazione destinato a continuare fino a che persista quella divergenza. Solo quando essa scompare cessa il processo cumulativo, venendo meno lo stimolo a modificare gli investimenti. In definitiva viene riconfermato il dato di fondo della teoria neoclassica secondo cui il tasso di interesse è essenzialmente una variabile reale. Tuttavia la teoria neoclassica in questo schema riconosce che esiste anche una componente monetaria del fenomeno, seppure solo per situazioni in cui non si è ancora realizzato il pieno equilibrio del sistema.

A un risultato analogo, ottenuto per altra via, perviene Fisher, che considera, nell'ambito delle fasi di transizione della teoria quantitativa, gli effetti di variazioni della quantità di moneta che danno vita ad aumenti dei prezzi e ad attese di nuovi aumenti del tasso d'inflazione.

Poiché il tasso di interesse monetario non si adegua immediatamente al movimento dei prezzi, si origina un aumento dei profitti, attraverso l'espansione della domanda di prestiti e del volume del commercio. La fine del processo di espansione avviene quando il tasso di interesse si è adeguato al tasso di aumento dei prezzi: a questo punto si verifica una contrazione dei profitti il cui aumento precedente si rivela illusorio in quanto dovuto all'andamento dei prezzi e non alla crescita del rendimento del capitale. La sequenza descritta viene ripercorsa a ritroso finché l'unica variazione che permane è la variazione dei prezzi, proporzionale alla variazione della quantità di moneta.

Questa analisi induce Fisher a introdurre una distinzione molto importante e attuale tra tasso di interesse nominale e tasso di interesse reale di mercato (dove quest'ultimo assume qui il significato di tasso depurato dalla perdita di potere d'acquisto della moneta). Il tasso di interesse reale di mercato non necessariamente coincide con il tasso naturale che pone in equilibrio risparmi e investimenti. Nei moderni schemi di analisi economica che tengono conto delle aspettative, una convergenza delle attese circa il tasso di variazione dei prezzi futuri può indurre il mercato a includere tale tasso di variazione dei prezzi atteso nel computo del tasso di interesse nominale di mercato. Fenomeni di aggiustamento imperfetto, dovuti a carenza di informazioni sull'evoluzione futura dei prezzi, fanno sì che il tasso di interesse segua - talvolta con ritardo, talvolta con anticipo - le variazioni dei prezzi: si crea quindi una delle possibili discrepanze tra tassi di mercato e tassi naturali di interesse.

La teoria dei fondi prestabili e la natura composita del tasso di interesse nel disequilibrio

La possibilità di variazioni del tasso di interesse durante le fasi di transizione tra equilibri successivi a causa di fattori monetari è all'origine di una versione sofisticata del modello di determinazione del tasso di interesse, e cioè della cosiddetta teoria dei fondi prestabili. Ciò che viene affermato da tale dottrina è che i fattori monetari non sono estranei alla determinazione del tasso di interesse, pur restando prevalenti i fattori reali.La tesi centrale si basa sulla constatazione che, se è vero che il tasso di interesse si fonda sull'equilibrio tra domanda e offerta di prestiti, non è però vero che l'offerta di prestiti coincida con il risparmio degli operatori: è necessario infatti considerare anche la nuova moneta immessa nel sistema economico attraverso le banche per soddisfare le richieste di credito, al di là di quanto reso possibile dalla formazione del risparmio.

D'altro lato non tutta la domanda di prestiti corrisponde a nuovi investimenti: una parte dei fondi richiesti può essere assorbita dal tesoreggiamento degli operatori. La teoria dei fondi prestabili è quindi una teoria del disequilibrio, nel senso che essa è rilevante quando tra risparmi e investimenti non si è ancora stabilita la condizione di uguaglianza; altrimenti si ritorna alla teoria neoclassica che vede il tasso di interesse come un fenomeno solo di natura reale.È interessante sottolineare che con questa teoria si afferma una natura composita del tasso d'interesse (monetaria e reale), anche se con specifico riferimento a condizioni di squilibrio.

Keynes e la natura monetaria del tasso di interesse

La natura puramente monetaria del tasso di interesse è invece sostenuta da Keynes (v., 1936) con la sua teoria della preferenza per la liquidità ed è all'origine di un importante filone teorico che si colloca in posizione critica rispetto ai risultati raggiunti dalla teoria neoclassica.Perché Keynes ritiene che il tasso di interesse venga determinato nell'ambito del mercato monetario, cioè dalla domanda e dall'offerta di moneta, anziché dalla domanda e dall'offerta di risparmio? La risposta va trovata nel concetto di moneta posto a base della sua teoria. Keynes nella Teoria generale identifica un ruolo più ampio della moneta rispetto a quello tradizionale di mezzo di transazione: la moneta è anche fondo di valore, cioè mezzo per conservare la ricchezza nel tempo.

Se le decisioni di risparmiare e di investire sono indipendenti e accanto ai beni e ai titoli c'è un nuovo modo per conservare la ricchezza nel tempo (quello di tenere moneta), vi saranno due diversi ordini di scelte che compongono l'atto del risparmio: quanto risparmiare e come risparmiare. Il fatto che nella teoria neoclassica la moneta fosse concepita esclusivamente come mezzo di pagamento e non come mezzo per detenere ricchezza implicava in pratica un'identificazione del risparmio con l'atto di investimento (risparmio=domanda di titoli). Chi risparmiava trasmetteva immediatamente l'ordine di acquisizione di attività reali (beni capitali).

Secondo la teoria keynesiana, invece, la presenza della moneta quale fondo di valore permette agli operatori di non trasmettere immediatamente tale ordine. Parte del risparmio può essere trattenuto sotto forma liquida (moneta) con un rendimento nullo in termini nominali, invece che essere impiegato in titoli o in azioni, godendo dei relativi frutti.

Ciò che trattiene l'operatore è l'incertezza sul futuro dell'economia, per cui la domanda di moneta si configura come preferenza per la liquidità in quanto tale ed esprime perciò l'insicurezza o il pessimismo degli operatori nei confronti del futuro.

La moneta quindi, secondo Keynes, costituisce essenzialmente un anello tra presente e futuro. Essa tranquillizza gli operatori per la sua possibilità di trasformarsi immediatamente sia in titoli che in beni e servizi: il tasso di interesse rappresenta il prezzo necessario per indurre gli operatori a separarsi dalle proprie scorte monetarie, cioè il compenso per rinunciare alla liquidità. Esiste quindi un problema di scelta tra moneta e titoli che occorre analizzare. Il tasso di interesse corrente a cui gli operatori sono disposti a rinunciare alla liquidità non rimane immutato nel tempo, dipendendo dalle attese sul futuro. Dobbiamo dunque chiederci come gli operatori formino le loro aspettative sul futuro, cioè, in definitiva, come prevedano mutamenti del tasso di interesse, per poter spiegare le scelte tra moneta e titoli. Bisogna così distinguere tra tasso corrente e tasso atteso di interesse. Keynes assume che ogni individuo, sulla base della sua esperienza, abbia in ogni momento la nozione di un tasso di interesse 'normale', verso cui il tasso di interesse corrente, se diverso, sia destinato a convergere. Per esempio, se un operatore considera che il tasso di interesse normale atteso sia il 5% mentre il tasso corrente è il 10%, egli formula la previsione che il tasso di interesse scenderà in futuro di cinque punti percentuali. Se la previsione si realizzerà, si verificherà un aumento del corso dei titoli, dato che in base al corretto funzionamento del mercato esiste una correlazione inversa tra tasso di interesse e prezzo dei titoli. Pertanto l'operatore non terrà moneta oziosa, preferendo investire tutte le sue scorte liquide in titoli (a eccezione di quelle utilizzate per le transazioni o tenute a fini precauzionali) al fine di beneficiare del rendimento dei titoli e dei guadagni attesi in conto capitale.Inversamente, se l'operatore ritiene che il tasso normale (atteso) sia il 20% mentre il tasso corrente è il 10%, egli liquiderà i titoli e accrescerà le sue scorte di moneta per evitare di incorrere in perdite in conto capitale superiori al rendimento dei titoli posseduti, che si verificherebbero nel caso in cui le attese sulle variazioni del tasso di interesse si realizzassero. "Se ciascun operatore è sicuro della propria previsione e pensa di avere una visione migliore del resto del mercato, potrà giocare sulla differenza tra tasso corrente e tasso atteso di interesse nel tentativo di ottenere guadagni in conto capitale. Da ciò la definizione di moneta speculativa per quella componente della domanda di moneta che viene utilizzata per compiere scelte alternative tra moneta e titoli" (v. Arcelli, 1991³, p. 197). Gli operatori non hanno le stesse attese sul futuro e pertanto possono essere diversi i livelli dei tassi di interesse correnti a cui sono disposti a rinunciare alla liquidità e a investire in titoli. Sarà quindi possibile determinare una scheda di domanda di moneta ottenuta dalla somma delle scelte potenziali dei singoli operatori, che rifletterà la domanda di moneta del mercato in corrispondenza di diversi livelli ipotetici del tasso di interesse.

Se ora si suppone che l'offerta di moneta sia controllabile dalle autorità monetarie, l'incontro tra domanda e offerta di moneta determinerà il tasso di interesse al quale il desiderio di tenere moneta da parte degli operatori sarà soddisfatto dalla quantità di moneta disponibile.

Il tasso di interesse della teoria keynesiana può quindi definirsi come un tasso monetario perché determinato dalle condizioni del mercato monetario, mentre nella teoria neoclassica esso è un fenomeno reale in quanto determinato dalle forze reali del risparmio e dell'investimento, avendo come determinanti ultime le preferenze temporali e il vincolo della tecnologia.

Mentre nella teoria neoclassica il mercato della moneta determina solo il livello assoluto dei prezzi, ma non incide sulle grandezze reali dell'economia e quindi neppure sul tasso di interesse reale, nella teoria keynesiana la moneta, attraverso il tasso di interesse, condiziona le scelte di investimento e quindi il livello di equilibrio del reddito, che generalmente non è quello di piena occupazione.In una situazione di equilibrio globale del sistema, in cui cioè sia il mercato monetario che quello reale sono in equilibrio a un livello di piena occupazione dei fattori, saggio reale e saggio monetario coincidono e corrispondono al saggio di interesse neoclassico. Ma ciò è solo un caso particolare per la teoria keynesiana. L'equilibrio di piena occupazione è solo uno dei possibili equilibri tra risparmio e investimento: in generale dunque l'uguaglianza tra rendimento dell'investimento (efficienza marginale del capitale) e tasso monetario rende uguale il tasso determinato nel settore reale dell'economia a quello determinato dal settore monetario, ma non soddisfa la preferenza temporale della teoria neoclassica, che prescinde dalle incertezze sul futuro. Il risparmio, nella teoria keynesiana, dipende infatti dal livello del reddito piuttosto che dal tasso di interesse e l'equilibrio tra risparmio e investimento viene conseguito con spostamenti nel livello del reddito. Pertanto, secondo Keynes, se si assume una relazione tra risparmio e tasso di interesse, non si avrà un'unica funzione dell'offerta di risparmio, ma un'intera famiglia di funzioni del risparmio in relazione a diversi livelli di reddito. Ne segue che la teoria neoclassica è indeterminata ed è quindi necessario che una variabile sia definita esternamente: questa variabile è il tasso di interesse che viene determinato dal settore monetario dell'economia.

Il tasso di interesse nella sintesi di Hicks: ritorna la natura composita dell'interesse

La teoria keynesiana, nella sua veste corrente, è stata riformulata da Hicks, il quale ha osservato che l'uguaglianza tra domanda e offerta di moneta non è sufficiente a determinare univocamente il tasso di interesse di equilibrio, se non è fissato il livello del reddito: ciò perché la domanda di moneta non è indipendente dal reddito per quella parte che viene utilizzata per le transazioni. Quindi anche la teoria keynesiana è indeterminata se trascura l'inserimento della variabile reddito nella funzione di domanda di moneta.

Se quindi è vero che le equazioni del mercato dei beni, dove si decide la dimensione del risparmio e dell'investimento, devono contenere come variabili sia il reddito che il tasso di interesse, secondo Hicks (v., 1937) è indispensabile che ciò avvenga pure per le equazioni del mercato monetario, rendendo così completa l'interdipendenza del sistema. Solo con la simultanea considerazione del mercato della moneta e del mercato dei beni sarà possibile determinare quella coppia di valori di tasso di interesse e di reddito che genera l'equilibrio in entrambi i mercati. Non necessariamente il livello del reddito di equilibrio così determinato corrisponderà però a quello di piena occupazione. Nella sintesi di Hicks la constatazione che il tasso di interesse risulta determinato con il concorso sia delle equazioni del mercato monetario sia di quelle del mercato reale implica il superamento tanto della posizione keynesiana pura che della posizione neoclassica estrema: il tasso di interesse non è dunque né un fenomeno puramente monetario, né un fenomeno esclusivamente reale.

Possiamo osservare che già la teoria dei fondi prestabili determinava il tasso di interesse con il concorso sia di variabili reali che di variabili monetarie; ma mentre la teoria dei fondi prestabili è una teoria del disequilibrio, nel senso che investimenti e risparmio possono essere diversi, la determinazione del tasso di interesse nella costruzione keynesiana si fonda su una teoria dell'equilibrio simultaneo di mercato monetario e mercato reale.

I mercati e la molteplicità dei tassi di interesse

Le considerazioni fin qui svolte hanno presupposto un unico tasso di interesse, che pone in equilibrio il mercato monetario e quello reale. Dobbiamo concludere che esiste sul mercato un solo tipo di titoli che frutta quell'unico tasso di interesse? Non necessariamente. Nel modello keynesiano i diversi titoli e le altre attività vengono tuttavia considerati perfettamente sostituibili tra loro e rispetto ai titoli rappresentativi del capitale fisico. Tale ipotesi consente a Keynes di semplificare la realtà e di tracciare una netta separazione tra le attività monetarie (liquidità) da un lato e il blocco delle attività non monetarie dall'altro, e di concentrare l'attenzione su un unico tasso di interesse, assegnando a tale grandezza il ruolo centrale nella trasmissione degli effetti della politica monetaria al settore reale.

La perfetta sostituibilità tra titoli e attività rappresentative dei beni capitali fisici permette di considerare quell'unico tasso di interesse come l'anello di congiunzione tra grandezze finanziarie e flussi di spesa in investimenti, in quanto indice del costo dei prestiti per finanziare gli investimenti in beni capitali. Quel tasso d'altro lato determina la scelta degli operatori tra liquidità e acquisto di titoli. Se tuttavia osserviamo la concreta realtà dei mercati monetari e finanziari, notiamo che esistono diverse categorie di tassi di interesse che presentano tra loro scarti (detti tecnicamente differenziali) variabili, sia in valore assoluto sia nel segno: vi sono tassi di interesse a breve termine (del mercato monetario) e tassi a medio e lungo termine (del mercato finanziario), nonché rendimenti dei titoli rappresentativi dei beni capitali (ad esempio azioni).

Le diverse categorie di tassi corrispondono a diversi tipi di titoli. Se i titoli vengono ordinati per scadenza, è possibile costruire una curva dei rendimenti che identifica la cosiddetta struttura dei tassi di interesse. Le moderne teorie spiegano le diverse tipologie e i cambiamenti nelle strutture dei tassi di interesse in relazione a segmentazioni nei mercati, a preferenze degli operatori e a diverse ipotesi teoriche circa le loro aspettative. Benché si consideri normale la struttura dei tassi di interesse che vede un innalzamento dei rendimenti in relazione alle scadenze più lunghe dei titoli, ciò non è necessariamente vero. Vi sono situazioni in cui la curva dei rendimenti è piatta o addirittura inclinata negativamente. La teoria keynesiana della preferenza per la liquidità appare inadeguata a interpretare la complessità della realtà.

Lo sviluppo degli intermediari finanziari e della gamma di passività e attività finanziarie a essi facenti capo ha reso articolato il tessuto dei mercati della moneta e dei titoli. Ne è sorta la necessità di tener conto dei diversi tipi di rapporto di sostituzione e di complementarità tra le diverse attività finanziarie e tra queste e le attività reali, e anche di considerare un'intera gamma di tassi di interesse a esse corrispondenti. I tassi di interesse a breve termine riflettono, pur con le necessarie distinzioni tra i diversi tipi di attività finanziarie, la preferenza per la liquidità degli operatori (Keynes), le aspettative inflazionistiche (Friedman) e le condizioni della politica monetaria. Una politica monetaria restrittiva, volta a combattere l'inflazione, produce nel breve periodo elevati tassi di interesse nominali a breve termine.

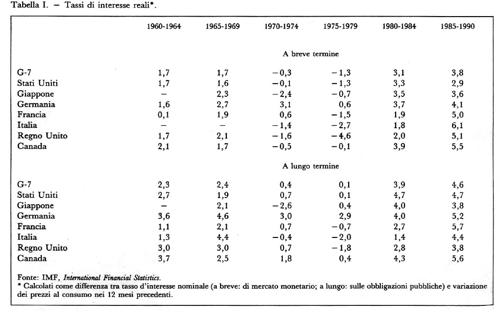

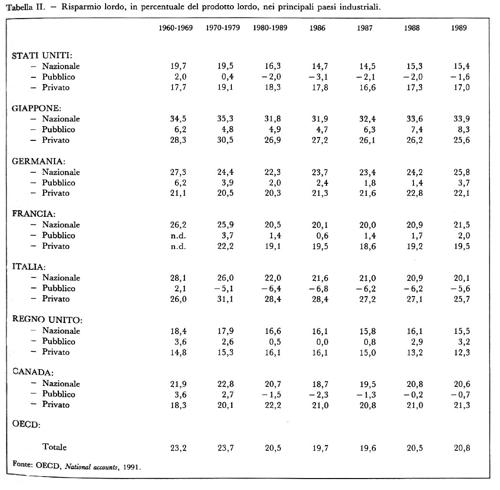

I tassi di interesse reali, calcolati depurando i tassi di interesse nominali dal tasso tendenziale d'inflazione, crescono quando la politica monetaria s'inasprisce: tipica è la situazione dell'inizio degli anni ottanta, quando la svolta impressa alla politica monetaria dalla Banca Centrale americana (la Federal Reserve), estesa in seguito a tutti i paesi industrializzati, ha mutato il segno dei tassi reali da negativo (negli anni settanta) a positivo, con un netto cambiamento del quadro monetario internazionale (tab. I). I tassi di interesse a lungo termine hanno natura in parte diversa da quelli a breve perché riflettono soprattutto le preferenze intertemporali degli operatori e la scarsità relativa del risparmio rispetto alle opportunità di investimento, anche se risentono ovviamente delle condizioni della politica monetaria. Se spingiamo la riflessione al medio-lungo periodo, nel quale appaiono meno rilevanti le considerazioni di tipo congiunturale, è legittimo ritenere che i tassi reali di interesse a lungo termine siano tendenzialmente determinati dalle preferenze intertemporali dei risparmiatori e dai rendimenti marginali degli investimenti, in quanto solo i progetti il cui rendimento eccede il tasso di interesse richiesto dal mercato saranno realizzati. Nel corso degli anni ottanta, in molti paesi la forte caduta nella formazione di risparmio in percentuale del prodotto interno lordo, determinata dall'esplosione dei disavanzi del settore pubblico (tab. II) è stata uno tra i fattori più rilevanti, assieme alla politica monetaria restrittiva, nel generare tassi di interesse reali particolarmente elevati rispetto ai decenni precedenti (tab. I). L'altezza dei tassi di interesse a sua volta ha contributo a dilatare i disavanzi, a causa di crescenti oneri per il servizio del debito pubblico, avviando in alcuni casi (in Italia ad esempio) una spirale perversa tra spesa per interessi e debito.

In questo quadro ha assunto un notevole rilievo il differenziale tra il tasso di interesse - inteso come tasso medio del servizio del debito pubblico - e il tasso di crescita dell'economia. Se l'onere finanziario del debito, espresso in percentuale, supera sistematicamente il tasso di crescita dell'economia, si creano i presupposti dell'insostenibilità del debito pubblico, nel senso che il rapporto tra debito pubblico e prodotto interno lordo tenderà ad aumentare e non convergerà verso un valore finito, salvo inasprimenti della politica fiscale. Nel medio-lungo periodo tassi di interesse anormalmente alti generano quindi condizioni di instabilità finanziaria e fenomeni di spiazzamento della spesa privata da parte della spesa pubblica.

Ma vi è anche chi ritiene che gli elevati rendimenti del capitale, soprattutto verso la fine del decennio, siano stati predominanti nella spiegazione degli alti livelli raggiunti dai tassi di interesse reale. Gli alti tassi di interesse degli anni ottanta sarebbero pertanto dovuti a una successione di restrizione monetaria, disavanzi pubblici crescenti ed elevati rendimenti del capitale, con forte accelerazione dell'attività economica verso la fine del decennio (v. Arcelli e Micossi, 1992, p. 32). In ogni caso appare difficile definire quale sia il livello dei tassi che giustifica l'espressione 'tassi anormalmente alti', tenuto conto che l'esperienza storica è diversa da paese a paese e porta a tassi molto differenziati nel corso del secolo, con strutture di tassi molto eterogenee.

La scelta degli operatori non è più limitata all'alternativa tra moneta e un titolo rappresentativo, comunque definito. Vi è una scelta generalizzata che si estende ai diversi tipi di attività finanziarie, dove diventano rilevanti i differenziali di rendimento e le valutazioni dei rischi di capitale inerenti alle diverse attività finanziarie.

Il discorso si allarga all'intera struttura dei tassi di interesse e si chiarisce all'interno della moderna teoria delle scelte di portafoglio, che spiega la distribuzione della ricchezza finanziaria tra le diverse attività finanziarie. La domanda di moneta si colloca sempre più nel quadro di una scelta più ampia nel cui orizzonte sono comprese tutte le attività finanziarie. Il concetto chiave è quello della moneta vista come attività finanziaria in un sistema in cui sono presenti altri strumenti monetari e finanziari diversificati e non perfettamente sostituibili. Forme articolate della teoria della scelta di portafoglio sono alla base della teoria monetaria postkeynesiana di Tobin (v., 1969). La continuità di pensiero con la tradizione keynesiana si coglie nel ruolo dei tassi di interesse nella scelta di detenere moneta.

Anche la moderna teoria monetarista che si ricollega alla teoria neoclassica ha utilizzato la teoria delle scelte di portafoglio per spiegare la domanda di moneta. Ma la moneta appare in questo contesto un unicum e i tassi di interesse non sono rilevanti, dato il basso grado di sostituibilità con le altre attività finanziarie. La catena dei tassi di interesse non è significativa per spiegare i meccanismi di trasmissione della politica monetaria, a differenza di quanto accade nel filone postkeynesiano.

Alle distinzioni teoriche tradizionali, centrate sulle diverse funzioni della moneta, si è pertanto sostituito il ruolo più o meno rilevante dei tassi di interesse nella spiegazione dei meccanismi di trasmissione della politica monetaria. Quando da un'economia chiusa si passa a un'economia aperta e si instaura la libertà di movimento dei capitali, i tassi di interesse assumono un ruolo centrale nell'orientare i flussi di fondi tra le diverse economie e nel contribuire a determinare o a difendere i rapporti di cambio tra le diverse valute.

Sulle connessioni tra movimenti di capitale, tassi di interesse, tassi di cambio e gradi di libertà delle politiche monetarie insistono le più recenti analisi di economia monetaria internazionale.

A esse occorre riferirsi anche per la comprensione del funzionamento dei meccanismi di cambio del Sistema Monetario Europeo (SME) e di temi più attuali quali quelli generati dal progetto di formazione di un'unione monetaria europea.

(V. anche Banca; Capitale; Equilibrio economico; Finanziari, mercati; Investimenti; Mercato; Moneta; Prezzi; Reddito).

Bibliografia

Arcelli, M., Natura e ruolo del saggio di interesse nella teoria neoclassica, in "Economia internazionale", 1971, XXIV, 1, pp. 29-51.

Arcelli, M., Validità teorica di una impostazione neoclassica della formazione del capitale, in Essenza e limiti del marginalismo nelle teorie economiche, Milano 1974, pp. 131-154.

Arcelli, M., Economia e politica monetaria, Padova 1986, 1991³.

Arcelli, M., Micossi, S., Risparmio e investimento nell'economia mondiale e la collocazione dell'Italia, in "Economia Italiana", 1992, n. 1.

Blaug, M., Economic theory in retrospect, Homewood, Ill., 1962 (tr. it.: Storia e critica della teoria economica, Milano 1970).

Böhm-Bawerk, E. von, Kapital und Kapitalzins, 2 voll., Innsbruck 1884 (tr. it.: Storia e critica delle teorie dell'interesse del capitale, vol. I, Roma 1986).

Bonifati, G., Saggio dell'interesse e distribuzione del reddito, Torino 1991.

Del Vecchio, G., Lineamenti generali della teoria dell'interesse, Roma 1915.

Fisher, I., The theory of interest, New York 1930 (tr. it.: La teoria dell'interesse, in Opere, Torino 1974, pp. 733-1250).

Garegnani, P., Heterogeneous capital, the production function and the theory of distribution, in "Review of economic studies", 1970, XXXVII, 3, pp. 407-436.

Hawtrey, R.G., Interest and bank rate, in "The Manchester School of economics and social studies", 1939, X.

Hayek, F.A. von, The pure theory of capital, London 1941.

Hicks, J.R., Mr. Keynes and the classics, in "Econometrica", 1937, V, pp. 147-159.

Keynes, J.M., The general theory of employment, interest and money, London 1936 (tr. it.: Teoria generale dell'occupazione, dell'interesse e della moneta, Torino 1971).

Knight, F.H., Interest, in Encyclopaedia of the social sciences, vol. VIII, New York 1932, pp. 131-144.

Marshall, A., Principles of economics, London 1890 (tr. it.: Principî di economia, Torino 1972).

Marx, K., Das Kapital: Kritik der politischen Ökonomie, 3 voll., Hamburg 1867-1894 (tr. it.: Il capitale: critica dell'economia politica, 3 voll., Roma 1954-1956).

Parravicini, G., Economia monetaria e creditizia, Torino 1983.

Pasinetti, L., Switches of technique and the 'rate of return' in capital theory, in "Economic journal", 1969, LXXIX, 315, pp. 508-531.

Patinkin, D., Money, interest and prices, Evanston, Ill., 1956, New York 1965² (tr. it.: Moneta, interesse e prezzi, Padova 1977).

Pietranera, G., Interesse, in Dizionario di economia politica (a cura di C. Napoleoni), Milano 1956, pp. 729-763.

Robertson, D., Essays in monetary theory, London 1940.

Schumpeter, J.A., History of economic analysis, New York 1954 (tr. it.: Storia dell'analisi economica, 3 voll., Torino 1959-1960).

Solow, R., Capital theory and the rate of return, Amsterdam 1963.

Sraffa, P., Produzione di merci a mezzo di merci, Torino 1960.

Tobin, J., A general equilibrium approach to monetary theory, in "Journal of money, credit and banking", 1969, I, 1, pp. 15-29.

Wicksell, K., Förelasningar i nationalekonomi, 2 voll., Stockholm-Lund 1901-1906 (tr. it.: Lezioni di economia politica, Torino 1950).