Finanza pubblica

Finanza pubblica

Definizione

La finanza pubblica è l'insieme degli atti economici dello stato e degli enti politici minori che si esplicano nell'acquisizione, nell'amministrazione e nell'erogazione di mezzi finanziari ai fini del perseguimento delle loro finalità.

La finanza pubblica è parte dell'attività finanziaria pubblica: ha origine nelle decisioni di acquisizione e di spesa dei mezzi finanziari e si esplica nelle procedure e negli atti che implicano l'impiego di moneta.L'attività finanziaria pubblica è attività politica, in quanto soggetti attivi ne sono gli enti politici, ed è attività economica, in quanto si attua con atti economici e persegue obiettivi economici, anche se finalizzati a obiettivi politici e sociali. Essa interessa più discipline: la scienza politica, la sociologia, la scienza delle finanze (in modo preminente) e il diritto. La scienza politica ne studia gli atti e gli aspetti politici, dalle decisioni alle procedure e al comportamento dello stato e degli enti politici minori; si occupa, di norma, dell'indagine propedeutica, e alle volte complementare, dello studio complessivo dell'attività finanziaria pubblica; lo stesso può dirsi per la sociologia.

La scienza delle finanze studia la finanza pubblica propriamente detta: gli atti, i comportamenti e le manifestazioni di natura economica. Studia i comportamenti degli enti politici e della collettività, in relazione sia all'attività e alle necessità economiche degli enti stessi, sia agli effetti dei loro atti sull'economia della collettività. La scienza delle finanze è parte dell'economia politica.In ogni suo ambito l'attività finanziaria presuppone l'intervento del diritto: un ordinamento giuridico, istituzionale, amministrativo e tributario conforme alle esigenze e alle richieste finanziarie dell'ente politico. L'elaborazione e l'analisi giuridica sono attività a sé stanti, precedenti e susseguenti gli atti finanziari sostanziali.

I quattro elementi costitutivi della finanza pubblica

La finanza pubblica presuppone la coesistenza di quattro elementi costitutivi: i soggetti attivi, la coazione, l'assetto volontaristico del sistema economico, l'osservanza della legge del minimo mezzo (v. Parravicini, 1969 e 1986).Soggetti attivi della finanza pubblica sono gli enti politici, lo stato e gli enti minori, dotati di autonomia politica, nei quali la collettività è territorialmente e politicamente organizzata.Gli enti politici variano da stato a stato in rapporto agli ordinamenti costituzionali. Lo stato può essere unitario, federale o confederale. Gli enti minori, nei quali parimenti si organizza politicamente una collettività, variano in relazione al grado di accentramento o decentramento delle funzioni politiche e alle tradizioni storiche.

In Italia sono soggetti attivi dell'attività finanziaria lo stato, le regioni, le province e i comuni. Soltanto questi enti sono enti politici e quindi soltanto questi, da distinguere dagli enti meramente pubblici, sono soggetti attivi dell'attività finanziaria. Sono enti politici perché perseguono fini e interessi d'ordine generale, effettuano le proprie scelte in condizione di autonomia, o altrimenti di limitata sovranità, comprendono una popolazione, sono insediati su un territorio, dipendono da norme originarie permanenti, nella fattispecie costituzionali, ed esercitano poteri di cui sono investiti organi collegiali collettivi, la cui titolarità è conseguita mediante elezioni.I rapporti tra i soggetti politici attivi, titolari dell'attività finanziaria, e i soggetti passivi, nei cui confronti l'attività stessa è esercitata, sono rapporti di coazione. I soggetti passivi sono coattivamente destinatari dei beni e dei servizi prodotti dall'ente politico, e sono obbligati a fornire all'ente politico i mezzi finanziari da esso richiesti; debbono accettare i servizi offerti dall'ente politico e conformarsi ai comportamenti da esso prescritti. I servizi e i beni dell'ente politico sono offerti con atto d'imperio, anche perché si tratta di servizi e di beni indivisibili e indispensabili alla vita della collettività.

Questo assetto coattivo in tanto si determina, e qualifica la finanza pubblica, in quanto l'assetto dell'attività economica della collettività abbia prevalente natura volontaristica: in altre parole, in quanto l'attività economica dei soggetti passivi si svolga in regime di prevalente libertà. La finanza pubblica non esiste in uno stato a economia accentrata, sia esso socialista o non; in una simile situazione la finanza pubblica si confonderebbe nell'insieme degli atti di gestione economica.

La finanza pubblica deve, infine, attenersi alla legge economica del minimo mezzo. L'ente politico è tenuto a imporre il sacrificio minimo a coloro che chiama a fornire i mezzi finanziari occorrenti: il sacrificio del soggetto passivo che supera la misura economicamente giustificata non attiene più alla natura economica della finanza, ma alla sfera della prevaricazione o dell'angheria. Lo stesso ente politico è tenuto, una volta in possesso dei mezzi finanziari, a farne uso in modo da trarne il massimo vantaggio, sia esso il vantaggio economico generale della collettività, oppure il vantaggio particolare di persone, gruppi o classi.La non osservanza del principio del minimo mezzo, volutamente o per l'assoluta incapacità o indifferenza nell'osservarlo, toglie agli atti dell'ente politico la natura economica che è propria della finanza pubblica, e fa sì che essi degradino in atti di distruzione di ricchezza, suscettibili di studio da parte di altre discipline, la scienza politica o la sociologia, ma non della scienza delle finanze.

Le scelte finanziarie e la forma dello stato

Le scelte finanziarie dell'ente politico (denominazione che è sempre comprensiva in primo luogo dello stato) sono, come si è precisato all'inizio, scelte politiche, perché politico è il soggetto attivo e perché le decisioni rispondono sempre a motivazioni politiche, anche se l'obiettivo indiretto è economico o di altra natura. Le decisioni sulle entrate e sulle spese pubbliche sono sempre politiche, pur avendo per oggetto un atto economico.

Le decisioni o scelte finanziarie mutano, in linea di massima, nel contenuto a seconda della ripartizione del potere nell'organizzazione politica e dei rapporti esistenti tra coloro che esercitano il potere, i governanti, e coloro che lo subiscono, i governati. Queste differenze, di natura politica, riguardano particolarmente lo stato, ma si estendono con tendenziale uniformità di connotazione anche agli enti minori. In linea di grande sintesi, secondo un'antica classificazione che risale ad Aristotele, si usa distinguere lo stato assoluto dallo stato aristocratico-oligarchico e dallo stato democratico. Nello stato assoluto il potere sovrano è esercitato da una sola persona, nello stato oligarchico da poche persone e nello stato democratico dall'insieme dei cittadini. Quest'ultimo si distingue, a sua volta, in stato a democrazia limitata, come si ebbe nel secolo scorso e nei primi decenni del presente secolo, e in stato a democrazia integrale, come sono attualmente gli stati a democrazia parlamentare a suffragio universale.

Nello stato assoluto, che si presenta per lo più nelle forme della monarchia assoluta, ma può assumere anche quelle del potere di una ristretta oligarchia, le scelte finanziarie sono determinate in misura prevalente dall'interesse della persona, o del gruppo, che detiene il potere: la finanza è retta dal principio del dominio che si traduce, per le entrate tributarie, in quello del privilegio.

Nello stato democratico, e in particolare nello stato con un parlamento eletto a suffragio universale, il potere risiede, per contro, nel popolo, cioè nell'insieme dei cittadini; le scelte finanziarie, che in linea astratta riflettono il comune interesse al buon funzionamento dello stato, si attengono al principio della solidarietà. Secondo questa visione le scelte politiche, e quindi anche quelle di finanza pubblica, dovrebbero essere tali da arrecare ai singoli, e di conseguenza alla collettività, il massimo beneficio possibile. Questa visione si è imposta, fino a essere dominante, a partire dalla fine del secolo scorso per il convergente affermarsi di una democrazia sempre più integrale e delle innovazioni avutesi nell'analisi economica grazie all'introduzione del calcolo marginalistico dell'utilità. L'applicazione del calcolo marginalistico anche allo studio della finanza pubblica, che ebbe in E. Sax (v., 1887) il riconosciuto promotore, trasse questo studio dall'inerzia nella quale si trovava nei paesi dell'Europa continentale, dove era prevalentemente trattato come una disciplina amministrativa, e dalla subordinazione all'economia politica nella quale si trovava in altri paesi, in particolare dove l'interesse si rivolgeva esclusivamente a singoli problemi dell'attività finanziaria. A pochi anni di distanza aderirono in Italia alla nuova impostazione della finanza pubblica Ricca-Salerno (v., 1896²) e Graziani (v., 1897). De Viti De Marco (v., 1888), pur seguendo l'impostazione marginalistica, se ne differenziò ponendo l'accento sulla natura produttivistica dello stato.

Il calcolo marginalistico offriva alla scienza delle finanze lo strumento analitico che le consentiva di considerare la finanza pubblica non per singoli problemi e per valutazioni approssimative, bensì come un insieme in cui, singolarmente e unitariamente, si raffrontano parimenti valutazioni formali delle entrate e delle spese, al fine di giungere a giudizi onnicomprensivi dei benefici e dei costi della finanza pubblica medesima. I benefici o le utilità che i soggetti passivi dell'attività finanziaria conseguono, siano essi i singoli, oppure le famiglie, le imprese, i gruppi o le classi, dovrebbero risultare superiori o, al margine, almeno uguali a quelli sottratti con l'imposizione. La collettività verrebbe così a disporre nel complesso di beni e servizi, privati e pubblici, di una utilità globale superiore a quella che si sarebbe avuta senza l'intervento dell'ente politico (v. Pantaleoni, 1883; v. Wicksell, 1896; v. Musgrave e Peacock, 1958). Simili ragionamenti, in linea di massima, sono stati ripercorsi dagli studiosi anche di recente, pur sostituendo giudizi di valore alle ipotesi di raffronti formali. Inoltre il contenuto sociologico e quindi politico della finanza pubblica assume consistenza più definita.

D'altronde anche allora l'accettazione del ragionamento marginalistico non fu generale, né mancarono esempi di studiosi che seppero dare della finanza pubblica un'interpretazione non limitata allo stato democratico, e di altri studiosi fermi invece all'interpretazione politico-sociologica. Fra i primi si inserì con grande autorità e acume critico De Viti De Marco che, raffrontando i paradigmi dello stato con quelli propri dell'economia politica, notò che in termini estremi la finanza pubblica dello stato assoluto assume tutti i caratteri della finanza di un monopolista, mentre quella dello stato democratico parlamentare tende a coincidere con la finanza di una impresa cooperativa i cui soci siano gli stessi cittadini (v. De Viti De Marco, 1934²; v. Fasiani, 1941). Si può invero osservare che in quest'ultima situazione, estrema e ideale, col venir meno della coazione viene meno la stessa natura finanziaria dell'attività dello stato.

Nettamente contrario all'interpretazione dell'attività dello stato in senso economico individualistico fu Montemartini, che avanzò a fine secolo la tesi secondo cui lo stato sarebbe un''impresa' politica detenuta da un gruppo o da una classe a proprio vantaggio, un'impresa che produrrebbe coazione per distribuire sull'intera collettività i costi di produzione di beni e servizi destinati a uso collettivo (v. Montemartini, 1900). Questa concezione riflette indubbiamente una delle motivazioni che muovono l'attività dello stato, dando, peraltro, a tale fattore un valore assoluto che non è accettabile se non come interpretazione specifica di casi particolari. Ricordi storici conducono, tra l'altro, al periodo delle signorie.

La natura delle scelte finanziarie: interpretazione individualistica e interpretazione politico-sociologica

L'interrogativo su come avvengano le scelte finanziarie, sia nello stato assoluto che in quello democratico parlamentare, e come debbano essere per rispondere alle esigenze, agli interessi e alle valutazioni dei singoli, e ancor più della collettività nel suo complesso, non riguarda la finanza pubblica, e quindi non è in sé oggetto di studio da parte della scienza delle finanze, che è scienza economica, bensì lo è della scienza politica e anche della sociologia.

La scienza delle finanze, pur essendo scienza economica, è tuttavia tenuta a prendere nota delle modalità di formazione e dei termini delle scelte finanziarie. Il problema non è rilevante per lo stato assoluto, nel quale si deve semplicemente prendere atto della volontà decisoria di chi detiene il potere e dei suoi specifici interessi; il problema si pone invece in modo particolare per lo stato democratico e soprattutto per lo stato parlamentare a suffragio universale.

Nello stato democratico parlamentare, nel quale i soggetti passivi tendono a immedesimarsi con i soggetti attivi, le scelte finanziarie pongono l'arduo problema dei rapporti interpersonali in presenza di valutazioni diverse dei benefici e dei sacrifici che i singoli, e quindi la collettività, traggono dall'attività finanziaria.

Si presenta l'interrogativo della valutazione del beneficio collettivo e, a sua premessa, delle valutazioni dei rapporti interpersonali di utilità. Una semplice via d'uscita è stata offerta dal senso comune, dalla constatazione che gli individui valutano in linea di massima in modo uniforme i benefici e gli oneri, sicché i loro rappresentanti in parlamento dovrebbero essere in grado di decidere nel modo migliore per l'interesse collettivo. Il calcolo del massimo beneficio degli individui, e quindi anche della collettività, avverrebbe secondo "l'apprezzamento della media intelligenza contenuta in seno al parlamento" o, in altri termini, secondo il giudizio dell'uomo medio, che sarebbe un giudizio obiettivo perché tendenzialmente comune a tutti: l'utilità soggettiva si confonderebbe così con l'utilità oggettiva (v. Pantaleoni, 1883).

Una risposta meno semplice dette alcuni anni dopo Wicksell (v., 1896), anticipando indirettamente le incertezze del sistema di votazione a maggioranza e propugnando il ricorso all'unanimità che, tuttavia, al fine di evitare l'ostruzionismo di ridotte minoranze, era auspicato in senso relativo, cioè non in assoluto. Egli suggeriva inoltre che la votazione della spesa avvenisse contestualmente con quella dell'entrata.

Successivamente le ricerche sulla natura delle scelte finanziarie nello stato democratico parlamentare si sono essenzialmente attenute a due interpretazioni fondamentali: quella individualistica, avente a modello il comportamento economico dei singoli, e quella politico-sociologica, avente a riferimento il comportamento dell'individuo nella società, la sua vita associata e la formazione della volontà decisionale dell'ente politico.

Secondo il primo indirizzo di ricerca, l'azione degli individui nell'ambito della finanza pubblica sarebbe sempre un'azione individualistica, anche se le finalità sono volte al soddisfacimento di bisogni collettivi. I comportamenti del singolo nel mercato si estenderebbero alle scelte per il soddisfacimento dei bisogni collettivi. I valori orientativi sarebbero i medesimi, anche se la valutazione edonistica avrebbe un maggior peso in economia che in finanza pubblica. Soltanto le scelte collettive esigono, per attuarsi in modo accettabile, un insieme di regole che le disciplinino, e propriamente di opportune regole di votazione.

Questa concezione, che negli ultimi decenni ha ripreso vigore (v. Black, 1958; v. Arrow, 1951), presenta indubbiamente aspetti suggestivi per aver liberato le scelte collettive da raffronti edonistici effettuati nei termini astrattamente utilitari propri di un mercato privato, per aver riconosciuto che i beni collettivi sono beni di non facile valutazione economica, o non valutabili da parte degli individui, e per aver posto in evidenza la rilevanza dell'ordinamento giuridico, e quindi politico, cui sottostà tutto il processo di formazione delle scelte (v. Buchanan e Tullock, 1962). Essa è peraltro una concezione che dimostra ciò che assume in premessa: la natura economica, e conseguentemente individualistica, dell'intera attività finanziaria, incluse le scelte dell'ente politico. Essa, inoltre, annulla di fatto la presenza dell'ente politico e, pur nella diversità del meccanismo decisionale, equipara l'attività finanziaria a quella economica di mercato: equipara un sistema dominato dalla coazione a un sistema volontaristico. Per contro l'individuo in quanto tale è oggetto delle decisioni finanziarie dell'ente politico, né può rifiutare il pagamento di imposte, né può far valere preferenze alternative alle offerte dell'ente politico.

Meditate e obiettive metodologie di votazione in sede parlamentare possono favorire scelte meno arbitrarie e meglio rispondenti alle preferenze dei singoli, ma non toccano l'obiezione fondamentale della invalidità scientifica dei raffronti interpersonali (v. Robbins, 1932). Il massimo beneficio della collettività, al quale si riferiva una finanza pubblica che aveva a fondamento l'economia neoclassica, era, in effetti, ed è, un concetto astratto, il quale presume che le valutazioni dei singoli siano tra loro raffrontabili qualitativamente e quantitativamente. Nella finanza pubblica, quando ci si allontana dalla semplice immagine dello stato assoluto, sia esso monocratico oppure ad aristocrazia ristretta, convergono una pluralità di interessi e di volontà, che in tanto sono in grado di imporsi in quanto coloro che ne sono i sostenitori abbiano capacità di valutazione e forza politica. Come si è detto all'inizio, la finanza pubblica nasce da atti nettamente politici, perché tali sono le scelte finanziarie.

Di fatto l'impostazione individualistica della finanza pubblica non incontrò in Italia un'approvazione unanime, anzi si può dire che essa abbia stimolato l'interpretazione sociologica e politica. Si ricordano, tra gli altri, Conigliani (v., 1895), che sostiene la duplicità della natura del fenomeno finanziario (politico per le entrate, dove predomina la coazione, ed economico per le spese); Borgatta (v., 1920), per il quale il fenomeno finanziario è determinato dall'azione politica, pur avendo effetti economici; Griziotti (v., 1929), che indica la convergenza dei tre elementi (politico, economico e giuridico), ma di fatto evidenzia il primo; Fasiani (v., 1941), che nel definire la scienza delle finanze come la scienza che studia l'uniformità di una parte dell'attività economica del gruppo pubblico, ne sottolinea indirettamente il carattere economico e, al tempo stesso, politico-sociale; da ultimo Cosciani (v., 1953), per il quale la caratteristica essenziale della finanza pubblica risiede negli assetti coattivi, ed esiste una contrapposizione tra la classe dirigente, la quale godrebbe di una rendita finanziaria positiva, e la collettività, che subirebbe una rendita negativa.In effetti la nostra esperienza dello stato democratico esclude la partecipazione individuale alle scelte finanziarie, salvo casi particolari e di dettaglio, che si verificano di norma nell'ambito degli enti politici minori. L'individuo partecipa alle scelte finanziarie se, e in quanto, partecipa alla vita dell'ente politico e quindi alla formazione della sua volontà. Questa sua partecipazione, d'altro canto, non è singola e diretta, bensì si attua attraverso le varie forme di aggregazione sociale delle quali l'individuo è partecipe o alle quali liberamente aderisce. In uno Stato democratico parlamentare le scelte politiche dei singoli sono di norma le scelte di quella parte, o di quel raggruppamento, alle cui concezioni politiche e al cui programma operativo i singoli aderiscono, siano essi o meno espressi in un partito. Le scelte finanziarie non hanno alcuna affinità con le scelte di mercato: al pari di ogni scelta politica, sono atti di coloro che detengono il potere, i governanti; esse sono condizionate da due vincoli: le aspettative delle classi (o dei ceti, o dei partiti) che i governanti rappresentano e il consenso di coloro che sono governati.

Come si è detto, non esiste un valore di massimo beneficio della collettività che coinvolga con imparziale giudizio tutti i membri, bensì esistono diverse concezioni e valutazioni del massimo beneficio della collettività, in relazione anche agli interessi di parte. Pertanto, in un sistema democratico parlamentare nel quale si abbiano una maggioranza e una minoranza, da un lato si pone il massimo beneficio (o vantaggio) cui mirano la classe, i gruppi, i ceti o i partiti che detengono il potere, dall'altro si pone quel minimo beneficio che la restante parte della collettività (che comprende l'insieme delle classi e dei gruppi che non detengono il potere) pretende e al quale non intende rinunciare, a difesa della propria visione politica e dei propri interessi specifici. Massimo e minimo beneficio attesi dalle spese pubbliche sono, a loro volta, condizionati dalla ripartizione degli oneri fiscali tra le parti (v. Parravicini, 1969 e 1986).

Le scelte finanziarie si determinano all'incontro tra le valutazioni delle due parti: le valutazioni da parte dei governanti del massimo beneficio conseguibile e dei supposti minimi benefici pretesi dai governati; e le valutazioni da parte dei governati del minimo beneficio da loro accettabile e del supposto massimo beneficio che i governanti intendono conseguire. Più propriamente, tale incontro non deve essere inteso come incontro tra due curve, bensì tra due fasce di curve, che si differenziano in relazione alle diverse ripartizioni degli oneri fiscali. Le scelte si attuano entro la zona compresa tra le diverse curve dei valori virtuali dei massimi e dei minimi vantaggi.

L'illusione finanziaria

La conclusione cui si giunge presuppone implicitamente che coloro che effettuano le scelte abbiano anzitutto una conoscenza sufficientemente chiara e precisa della realtà su cui devono operare e delle conseguenze delle loro decisioni; e che parimenti i soggetti passivi destinatari di tali decisioni abbiano una conoscenza sufficientemente chiara e precisa dei loro sacrifici e vantaggi. Questi punti virtuali di equilibrio sono, per contro, minacciati dall''illusione finanziaria'. Quest'ultima è la "rappresentazione erronea delle ricchezze pagate o da pagarsi a titolo d'imposta o di certe modalità del loro impiego" (v. Puviani, 1903). L'illusione finanziaria modifica la valutazione che il suddito, il cittadino, il contribuente attribuiscono allo stato e, conseguentemente, modifica anche la loro condotta politica.

Si possono distinguere i due gruppi dei motivi passivi e dei fattori attivi che determinano l'illusione finanziaria. I motivi passivi dipendono dall'ignoranza, o dall'insufficiente conoscenza che i governanti e la collettività hanno del bilancio pubblico, degli scopi e dei vantaggi dei servizi pubblici, delle leggi tributarie e del sistema impositivo. Da tali motivi derivano fenomeni di illusione finanziaria, oltre che nella collettività, negli stessi governanti. I fattori attivi sono tutti quegli atti che vengono posti deliberatamente in essere dai governanti al fine di modificare i giudizi e le valutazioni sia dell'imposizione che della spesa, oscurando l'entità e/o la natura della prima, ed esaltando gli aspetti benefici della seconda, senza dare nel contempo chiara e piena conoscenza degli eventuali effetti negativi. I fattori attivi sono causa di illusione soltanto per la collettività.

Le scelte finanziarie non sono, inoltre, un qualcosa a sé, separato dalla restante attività politica. Esse sono una componente dell'attività politica generale e come tali sono condizionate, e alle volte alterate, da altre finalità e da diversi contrastanti interessi. Le parti politiche, i partiti, i gruppi, le classi accettano spesso sacrifici fiscali superiori ai vantaggi attesi, perché ottengono come corrispettivo vantaggi in altri ambiti della politica, come in quelli dell'istruzione, dei diritti civili, della politica estera, dei rapporti religiosi, ecc. Gli obiettivi e gli interessi di natura non finanziaria o in generale non economica sono in questi casi prevalenti (v. Parravicini, 1969).

I due limiti dell'attività finanziaria (massimo vantaggio di coloro che detengono il potere e minimo vantaggio della collettività, da intendersi nel senso già chiarito) non sono, infine, statici e definiti: essi sono limiti che mutano anzitutto con l'alternarsi al potere dei gruppi o delle classi, e inoltre con il variare delle condizioni e delle possibilità economiche, sociali e civili nonché della forza di coazione di cui dispongono i diversi gruppi al potere.

In una democrazia parlamentare a suffragio universale, il massimo beneficio dei governanti tende a restringersi a vantaggi di minore entità e a soddisfazioni di prestigio, mentre il minimo vantaggio della collettività s'innalza avvicinandosi al massimo vantaggio conseguibile alle esistenti condizioni di fatto (v. Parravicini, 1969 e 1986).

Le entrate originarie: il patrimonio e le imprese pubbliche

Le scelte finanziarie dell'ente politico hanno l'obiettivo essenziale della provvista dei mezzi finanziari e della loro spesa. Va peraltro osservato che di norma la precedenza tra entrate e spese non è nell'ordine indicato, bensì è in quello inverso: l'attività della spesa richiama quella dell'entrata, e non viceversa. Tra l'entrata e la spesa si pone l'attività di amministrazione dei mezzi.

L'attività di provvista prevede due grandi categorie di entrate: le entrate originarie e le entrate derivate.Le entrate originarie provengono dalle rendite e dai redditi del patrimonio e dell'attività economica dell'ente politico. Esse rappresentano attualmente, nello stato democratico parlamentare, una quota del tutto secondaria delle entrate complessive, quota che per lo stato, in Italia, si colloca al di sotto del 10%.Il patrimonio si distingue in immobiliare e mobiliare: il primo è costituito dai fondi rustici e dai fabbricati; il secondo dalle imprese, dagli impianti produttivi, dai crediti, dai titoli azionari e obbligazionari.Nell'antichità e nel Medioevo il patrimonio immobiliare dello stato fu ovunque una fonte ragguardevole di finanziamento, una fonte alle volte del tutto preminente. Con il superamento dell'ordinamento feudale e il formarsi dell'attuale concezione del diritto pubblico, la quale distingue nettamente il diritto di sovranità dal diritto di proprietà, il patrimonio immobiliare dello stato, come quello degli enti politici minori, si è ridotto alle sole dimensioni richieste dalla funzionalità dell'ente. Per contro, in tempi vicini, gli enti politici hanno progressivamente acquisito, quasi ovunque, consistenti patrimoni mobiliari che possono essere considerati espressione dell'attuale momento economico e politico, e del netto prevalere delle attività industriali e commerciali sull'attività agricola.

Le cause dell'accrescimento del patrimonio mobiliare sono state molteplici: la convenienza di costituire un'impresa monopolistica pubblica, così da far coincidere l'introito del tributo con l'atto di vendita dei prodotti, come è avvenuto per il monopolio dei sali e tabacchi; l'esigenza di investimenti in attività non apprezzate dal settore privato, ma considerate d'interesse per la collettività da parte dell'ente politico; la necessità tecnica di infrastrutture e servizi di massa, come le strade ferrate e le vie di comunicazione in genere, le quali esigono alti investimenti; il rendimento diluito nel tempo di determinati investimenti verso i quali si mostra renitente l'iniziativa privata; il ricorso a interventi pubblici per porre rimedio a dissesti economici, come l'acquisizione in proprietà pubblica e la gestione di imprese in condizioni economiche difficili; la creazione di nuove iniziative di sviluppo.

L'ente politico, quando svolge attività economica e opera da pubblico imprenditore producendo beni e servizi che non rientrano nelle sue funzioni istituzionali, affida di norma questa attività a un'impresa, che viene definita impresa pubblica.

È impresa pubblica l'ente o la società per azioni il cui capitale è stato conferito in tutto o in maggioranza dall'ente politico. È ancora pubblica l'impresa al cui capitale l'ente politico partecipa in misura minoritaria oppure non partecipa, purché l'ente politico sia investito, per legge o per statuto, del potere di nomina degli organi di amministrazione e/o di controllo. In Italia viene considerata impresa pubblica l'azienda autonoma, che è un ente ad autonomia gestionale e contabile, ma non giuridica, per cui le sue attività e passività sono considerate giuridicamente di pertinenza dell'ente politico. Tra le maggiori aziende autonome basti ricordare l'Azienda autonoma dei monopoli di stato e l'Amministrazione delle ferrovie dello stato, recentemente trasformate in società per azioni.

Il perseguimento da parte di un'impresa pubblica di specifiche finalità pubbliche, finanziarie e non, non dovrebbe avere riflessi sui criteri di economicità della gestione e quindi sui costi. Esso incide invece, di norma, sulla politica dei prezzi di vendita dei beni e dei servizi prodotti. I prezzi sono infatti fissati frequentemente al di sotto dei costi, e alle volte notevolmente al di sotto, se si ritengono prevalenti le finalità pubbliche d'ordine generale, e si reputa che l'onere del beneficio indiretto che l'intera collettività consegue non debba essere sopportato dai singoli utenti. Il prezzo fissato dall'impresa pubblica al di sotto dei costi prende il nome di 'prezzo politico'.

I tributi: principî politici e fiscali

Le entrate derivate si distinguono in tributi, donazioni, prestiti pubblici ed emissione di carta moneta, cui si aggiungono, in situazioni straordinarie, il bottino, le riparazioni di guerra, le indennità, le angherie, ecc.I tributi costituiscono attualmente la parte del tutto prevalente delle entrate degli enti politici. Sono le entrate che l'ente politico ottiene con la coazione dai propri cittadini o sudditi, da coloro che risiedono o transitano nel suo territorio, nonché da coloro che, pur non risiedendo o transitando nel suo territorio, hanno rapporti economici o giuridici con persone ivi residenti.

Ai tributi veri e propri può essere assimilata l'emissione di carta moneta da parte dello stato, giacché sottrae coattivamente capacità d'acquisto alle persone residenti nel territorio dello stato stesso, sia in presenza che in assenza d'inflazione.

Gli studiosi di scienza delle finanze e quelli di diritto tributario hanno sempre cercato d'individuare i principî politici, fiscali e giuridici ai quali i tributi dovrebbero attenersi, mossi, in questa loro ricerca, dall'intento di porre in evidenza le motivazioni di fondo dell'imposizione, e di fissare criteri di razionalità e di interpretazione del sistema tributario. In realtà questi principî non rimangono invariati nel tempo, né sono sempre intesi in modo uniforme, giacché mutano le esperienze, i valori e quindi le scelte di fondo da cui essi traggono origine.

Prendendo a riferimento i due ordinamenti politici estremi, dello stato assoluto di un tempo e dello stato democratico parlamentare, con assemblee elette a suffragio universale e con una tendenza alla politica sociale, cioè lo stato attuale, si deducono due fondamentali principî politici dell'imposizione: quello del privilegio e quello della solidarietà. Il principio politico del privilegio prescrive l'esclusione dall'onere fiscale di coloro che detengono il potere, singoli, gruppi o classi, o il loro assoggettamento a oneri sensibilmente attenuati. Esso è ormai un residuo storico. Il principio della solidarietà prescrive la partecipazione di tutti agli oneri fiscali e la tendenziale progressività dell'onere con l'accrescersi della ricchezza (v. Parravicini, 1969).

Il principio fiscale che traduce nel sistema tributario quello politico della solidarietà è il principio della capacità contributiva (v. Giardina, 1961). Accanto a esso si pongono il principio del beneficio: si paghi quando si ottiene uno specifico beneficio dall'attività dell'ente politico; il principio della prestazione e della controprestazione: si paghi un giusto prezzo compensativo dello specifico servizio pubblico; il principio dell'indennizzo: si paghi il danno che si è provocato.Il principio fiscale della capacità contributiva è espressamente richiamato dalla Costituzione italiana: "Tutti sono tenuti a concorrere alle spese pubbliche in ragione della loro capacità contributiva" (art. 53). Questo principio comprende quelli della generalità e dell'uguaglianza: tutti coloro che si trovano nelle stesse condizioni economiche debbono essere gravati dagli stessi tributi. È inoltre implicita la convinzione che al crescere della ricchezza la capacità contributiva si accresca a un tasso superiore, e che di conseguenza l'imposizione debba essere progressiva. La Costituzione italiana non lascia dubbi in proposito, aggiungendo: "Il sistema tributario è informato a criteri di progressività".

I tributi: classificazione, incidenza, effetti economici

Il sistema tributario italiano annovera i seguenti tributi: la tassa, l'imposta, il contributo speciale. La tassa è il corrispettivo che l'ente politico esige dai singoli per i servizi pubblici di ordine istituzionale da loro chiesti. La tassa è un corrispettivo e, come tale, si informa al principio della prestazione e della controprestazione; di norma è un corrispettivo inferiore al costo sopportato dall'ente politico.

L'imposta è il maggiore e di gran lunga prevalente tributo dei sistemi fiscali moderni, che non dipende dai vantaggi diretti che il contribuente ottiene dall'ente politico. Al prelievo dell'imposta presiedono attualmente i principî di cui si è detto: quello politico della solidarietà e quello fiscale della capacità contributiva, al quale si può aggiungere, in una visione sociale, il principio extrafiscale dell'equa distribuzione della ricchezza.

L'imposta grava sui componenti della collettività che si trovano nelle medesime condizioni economiche. È imposta generale quando colpisce tutti coloro che si trovano nelle medesime condizioni economiche, di reddito, patrimoniali e di attività di produzione e di scambio, indipendentemente dal tipo di ricchezza conseguita o posseduta, prodotta o scambiata. L'imposta è speciale quando grava specificamente su particolari tipi di reddito, o titolari di reddito, su particolari patrimoni oppure su particolari transazioni o scambi.

Il contributo speciale è il tributo che grava su determinate categorie di persone o su singoli cittadini, in relazione a particolari o maggiori benefici che essi traggono dall'attività pubblica. Ad esempio, il ricorso a contributi speciali ha luogo, o meglio aveva luogo in quanto questi tributi stanno scomparendo, nel caso dell'apprestamento di opere pubbliche che arrecano vantaggi specifici ad alcune categorie, come avviene con l'attrezzatura di strade.

Le imposte si dividono in imposte dirette e imposte indirette, a seconda che si riferiscano direttamente o indirettamente alla capacità contributiva. L'imposta diretta è a carico di chi, persona fisica o giuridica, percepisce un reddito di capitale, misto di capitale e lavoro, o di solo lavoro, o di chi possiede un patrimonio. L'imposta indiretta è a carico di chi produce, vende o cede un bene o un servizio, oppure di chi l'acquista. L'imposta indiretta può essere monofase, quando colpisce una volta sola un bene o un servizio, durante la sua esistenza dalla produzione alla vendita; oppure plurifase, quando lo colpisce in più momenti della produzione e/o degli scambi. Gli atti di produzione, di vendita o di acquisto sono considerati indici indiretti di capacità contributiva.

Le imposte dirette si distinguono, inoltre, in imposte personali o soggettive, e imposte reali o oggettive.Le imposte dirette personali si commisurano all'insieme della capacità contributiva del singolo, persona fisica o giuridica; gravano quindi sull'insieme dei redditi o del patrimonio e tengono conto, quando colpiscono il contribuente in quanto persona fisica, altresì delle condizioni familiari e sociali. Le imposte dirette reali colpiscono distintamente e secondo la loro natura il reddito o il patrimonio, senza alcun rapporto con il contribuente. Le imposte indirette sono sempre reali, giacché colpiscono la ricchezza in sé, senza alcun rapporto con il contribuente.

Le imposte possono essere per un valore fisso, oppure per 'quotità', cioè per una quota del valore della ricchezza imponibile. Il contribuente viene obbligato a pagare una quota, o aliquota, dell'imponibile, sia esso il patrimonio, il reddito guadagnato, o il bene o servizio acquistato, venduto o consumato. L'aliquota può essere fissa o variabile. Quando è fissa si ha l'imposta proporzionale, commisurata a una quota costante del valore del bene o servizio, o ad altra misura di riferimento. Quando è variabile si presentano due casi: di aliquota decrescente e di imposta regressiva, caso assai raro; e di aliquota crescente e di imposta progressiva, caso frequente nell'imposizione diretta per l'imposta generale o tendenzialmente generale.Il contribuente è colui che è indicato dalla legge come soggetto a pagare il tributo o il contributo, e che ne è quindi percosso. Colui o coloro sui quali l'onere dell'imposta o del contributo viene a gravare in tutto o in parte, ne siano o non ne siano percossi, sono definiti incisi dal prelevamento coattivo.

Grazie alla flessibilità dei rapporti economici del mercato, il caso in cui il contribuente percosso rimanga il solo inciso dal tributo è il meno frequente. L'onere fiscale si trasferisce, di norma, anche su altri che sono in rapporti economici con il contribuente percosso: sugli acquirenti, che debbono pagare un prezzo più alto, se il percosso è un commerciante; sul venditore, che deve ridurre il prezzo, se il percosso è un compratore; sul datore di lavoro, che è indotto ad aumentare le retribuzioni, se il percosso è il lavoratore; sul lavoratore, che deve ridurre le pretese di un buon salario, se il percosso è l'imprenditore. La trasferibilità, tecnicamente detta traslazione, dell'imposta può essere, a seconda della direzione che prende lungo il processo di produzione e di scambio dei beni, progressiva o in avanti, regressiva o all'indietro, oppure collaterale o obliqua.

Nel primo caso l'onere finale si trasferisce da chi precede, nella successione degli atti economici, a chi segue, ad esempio dal produttore o commerciante al compratore o consumatore; nel secondo caso l'onere si trasferisce da chi segue a chi precede, ad esempio dal consumatore al produttore, costringendolo a contrarre i guadagni e quindi a non elevare i prezzi o a elevarli in misura inferiore all'imposta. Ma non sempre il trasferimento dell'imposta è lineare in senso diretto, in avanti o all'indietro. Si ha, come accennato, un terzo caso di trasferimenti collaterali o obliqui. Essi si presentano quando il tributo non modifica i rapporti economici specifici del bene su cui è stato posto, bensì induce il contribuente a mutare la sua domanda, o offerta, verso altri beni, oppure, se, per esempio, il tributo colpisce le spese, lo induce a ridurre il risparmio.

Inoltre, cosa che più conta, l'imposizione produce effetti modificativi dell'attività economica, del mercato, del consumo, del risparmio, degli investimenti. Pertanto, l'incremento del prezzo di beni gravati da una determinata imposta è probabile ne faccia ridurre la domanda e la dirotti verso altri beni, ed è possibile anche che dia luogo a una riduzione generale del consumo e a un aumento del risparmio, o viceversa. Nel caso in cui sia il produttore a sopportare l'onere, è probabile che si abbiano spostamenti di capitali verso nuove iniziative o verso altri settori produttivi non gravati dall'imposta, e da ultimo un regresso dell'attività economica, oppure anche un effetto opposto, grazie a miglioramenti tecnici sollecitati proprio dall'imposta (v. Cosciani, 1953; v. Einaudi, 1932; v. Musgrave e Shoup, 1959; v. Smithies e Butters, 1955; v. Steve, 1956).

L'imposta che viene applicata ai frutti, redditi e rendite, di beni reali o finanziari, riducendoli in tutto o in parte, dà origine al fenomeno dell'ammortamento, cioè della riduzione del valore del bene in misura corrispondente alla capitalizzazione del minor valore del frutto netto (v. Parravicini, 1963).

L'imposta indiretta s'inserisce come un cuneo nei prezzi dei beni e dei servizi, sommandosi ai costi relativi, i quali altro non sono che la somma dei redditi di coloro che hanno partecipato alla produzione dei beni o dei servizi venduti. Il prezzo complessivo dei beni o dei servizi aumenta, ma spesso in misura inferiore all'imposta. Una maggiorazione di prezzo uguale all'importo dell'imposta presuppone una domanda del tutto rigida dei beni o dei servizi gravati dall'imposta.

L'aumento dei prezzi dei beni, o dei servizi colpiti da imposta indiretta sugli scambi o sulle vendite di beni, conduce tendenzialmente all'aumento del livello dei prezzi dei beni finali o di consumo del settore gravato dall'imposta, o del livello generale dei prezzi dei beni finali o di consumo, anche in mancanza di espansione dell'offerta di moneta, in quanto, limitatamente alla spesa finale, si attua un aumento della velocità di circolazione della moneta (v. Parravicini, 1957).

L'imposta diretta generale, la quale tendenzialmente colpisca tutti i redditi in misura uniforme, è restia al trasferimento dell'onere ad altri soggetti, e lo è altresì ogni imposta diretta fortemente personale, essendo gli elementi di personalità differenziata in contrasto con la trasferibilità. La progressività dell'imposta personale rende il processo di traslazione lento e parziale, ma non lo impedisce.

A titolo conclusivo va, infine, notato che in un'economia di mercato l'onere fiscale tende a diffondersi tra tutti i partecipanti, in rapporto alle rispettive forze contrattuali. Il fenomeno della diffusione dell'onere fiscale è fenomeno complesso che non può essere considerato separatamente, senza rivolgere l'attenzione anche agli effetti contestuali della spesa pubblica.

Un posto a sé detiene, tra gli effetti economici dell'imposta, l'elusione, che riguarda l'azione del contribuente diretta a evitare i presupposti di fatto previsti dalla legge istitutiva del tributo.

Casi rilevanti di elusione si sono avuti nei secoli scorsi con la riduzione del consumo del sale, fortemente gravato da imposta, e nelle Puglie con la costruzione di abitazioni a forma conica, i trulli, che consentivano di evitare gli impasti di calce e conseguentemente l'imposta sui fabbricati.

Da ultimo, non si può non ricordare l'evasione fiscale, il cui verificarsi in uno stato democratico si collega anzitutto a mancanza di educazione civica, a distorta psicologia sociale, e a bassa moralità. L'evasione tende ad accentuarsi quando i sistemi fiscali sono inadeguati o irrazionali e non tengono sufficiente conto della realtà economica, sociale e culturale. La stessa efficacia dei controlli è condizionata dal grado di efficienza del sistema fiscale e dal comportamento del contribuente.

Il fenomeno dell'evasione è in sé nefasto, non soltanto perché manifestazione di disonestà civica, ma perché sommamente dannoso alla finanza e all'intera vita civile di uno stato democratico: da esso nasce, tra l'altro, la necessità di creare un grande numero di tributi e di aumentare la pressione fiscale sui cittadini che si comportano correttamente, rendendo impossibile l'equa ripartizione del carico fiscale.

Le spese pubbliche e i bisogni collettivi

L'analisi dell'altra grande componente della finanza pubblica, la spesa, ripropone il processo storico della finanza pubblica e quindi della scienza delle finanze.

Nella seconda metà del secolo scorso e nei primi decenni del presente lo studio della finanza pubblica concerneva la finanza di uno stato a democrazia limitata, che dedicava la spesa ai bisogni primari ed essenziali della collettività, essendo del tutto limitate le spese di assistenza economica e sociale. La scienza delle finanze veniva definita alla luce di una concezione politica liberale, e liberista in economia, nonché in conformità alla dottrina economica dell'utilità marginale, come è già stato ricordato. Le spese pubbliche offrivano la ragione e il senso dell'attività, anzi la stessa ragion d'essere, dell'ente politico. La loro natura fu distinta da quella delle spese private, ne furono precisati i bisogni corrispondenti, ne fu fatta una classificazione tuttora in vigore, salvo i successivi completamenti dovuti all'assunzione da parte dello stato di più ampi compiti d'intervento economico e sociale.

Gli individui, che nel loro insieme costituiscono la collettività, avvertono, accanto ai bisogni privati, i bisogni collettivi. I primi sono definiti anche bisogni separati e i secondi bisogni reciproci (che si condizionano), o bisogni comuni (v. Pica, 1987). I bisogni collettivi, o pubblici, sono soddisfatti senza, o prima, che gli individui li avvertano, come avviene per la giustizia, e riflettono le esigenze essenziali della vita collettiva. Essi sono: 1) i bisogni di organizzazione e di funzionamento dell'ente politico; 2) i bisogni di protezione della collettività e dell'individuo all'interno (giustizia e polizia) e verso l'esterno (difesa); 3) i bisogni di beni e servizi indispensabili alla vita collettiva, come la viabilità e le comunicazioni; 4) i bisogni essenziali della vita sociale, come la tutela della salute e un livello minimo di istruzione.

Il loro soddisfacimento è pregiudiziale e complementare al soddisfacimento degli stessi bisogni privati. Gli individui sono in grado di guadagnare un reddito, e di consumarlo, soltanto se protetti dall'ente politico e agevolati dai suoi servizi: lo stato, soggetto primario e determinante della finanza pubblica, è il centro motore della collettività.In quel periodo, che comprende gli ultimi decenni del secolo scorso e i primi dell'attuale, gli Italiani si dedicarono esemplarmente allo studio della nuova disciplina, la scienza delle finanze, guidati, come già detto, dal pensiero liberale allora dominante, ma altresì indotti, molti di loro, dalle condizioni del paese a prestare attenzione alle esigenze delle classi non abbienti e sorretti da una profonda concezione etica dello stato. Non si appagavano della visione di uno stato premuroso soltanto di soddisfare bisogni collettivi, ma sentivano assai forte la convinzione che l'attività dello stato, e quindi l'attività finanziaria, avesse una finalità più elevata: quella del progresso morale e spirituale della collettività.

Einaudi giunse ad affermare che "il vero oggetto della 'scienza' finanziaria non è il fatto precario dell'ieri o dell'oggi o del domani, ma è l'ideale che la ragione umana contempla quando guarda ai fatti correnti". Obiettivo dello studio delle spese pubbliche non è tanto la conoscenza del come, di fatto, uno stato distribuisca le proprie spese e i propri servizi, quanto la conoscenza della loro distribuzione ottimale; obiettivo dello studio dell'imposizione non è tanto la conoscenza degli innumerevoli tributi che esistono in un paese, quanto quella dell'imposta ottimale, che si trasforma nella volontaria contribuzione di ciascuno, come avvenne nell'antica Grecia, ad Atene, con le 'liturgie' (v. Einaudi, 1938). "Il fatto quotidiano - precisa ancora Einaudi - è l'ombra che passa, l'ideale è la sola realtà eterna". Non lontano era il modo di sentire di Griziotti, quando affermava che costituiscono finanza pubblica gli atti che si attengono ai superiori principî, politici, morali e giuridici dello stato. L'imposizione, egli sostenne con grande vigore, deve essere illuminata da una giusta causa e dal perseguimento dei fini superiori dello stato, i quali vanno oltre le generazioni e si identificano con i criteri di giustizia e di utilità generale. La potestà finanziaria non può essere assoluta e arbitraria al punto da divenire una tirannia (v. Griziotti, 1953).

È stato osservato come questi studiosi, e altri dell'epoca, siano stati mossi da motivi illuministici o astrattamente intellettualistici, e abbiano rivolto la loro mente a principî trascendenti la realtà, e quindi astorici (v. Pesenti, 1961). Si può anche aggiungere che le loro affermazioni ideali rimasero enunciazioni per lo più vaghe e spesso avulse dalla realtà. Esse ebbero, e hanno ancora, tuttavia, un elevato valore come apporto più che alla scienza delle finanze, nel senso della conoscenza scientifica del reale così come esso è, alla ricerca di ciò che si vorrebbe che esso fosse, e quindi alla politica finanziaria.

Le nuove finalità d'intervento della finanza pubblica: sviluppo economico equilibrato e distribuzione del reddito socialmente equa

La devastante crisi della fine degli anni venti e le tragiche conseguenze della grande depressione degli anni trenta crearono incertezze, sia tra gli economisti che tra gli uomini di governo, circa l'interpretazione degli eventi in corso e indebolirono la fiducia nel ragionamento marginalistico. Uomini di governo ed economisti furono indotti a respingere nella loro assolutezza le affermate virtù del mercato, che sarebbe sempre in grado di far percorrere all'attività economica la via migliore.

La finanza pubblica ne fu segnata e mutata e si aprì a nuovi concetti. Fermi restando i suoi compiti tradizionali, essa si arricchì di due nuove finalità essenziali: l'intervento pubblico a sostegno di uno sviluppo economico equilibrato e dell'occupazione, e il perseguimento di una politica di distribuzione dei redditi intesa a elevare il benessere sociale (v. Hicks, 1939; v. Pigou, 1932⁴; v. Caffè, Saggi sulla..., 1956; v. Poole, 1956). Nei periodi di avversa congiuntura la realizzazione di opere pubbliche deve spingersi al di là del fabbisogno contingente, allo scopo di stimolare l'attività economica privata e preparare le infrastrutture adeguate per un'economia di più ampio respiro, e l'iniziativa pubblica deve sostituirsi a quella privata quando quest'ultima è inadeguata. Lo stato, inoltre, deve intervenire nel favorire una distribuzione socialmente equa del reddito, giacché il benessere della società e quindi anche il livello della domanda dipendono dalla distribuzione del reddito non meno di quanto dipendano dal livello del reddito medio pro capite.

Tutte le spese pubbliche e tutte le entrate hanno effetti redistributivi del reddito, in senso più o meno accentuato; occorre pertanto prestare attenzione a che le spese e le entrate favoriscano una distribuzione del reddito socialmente equa, e ricorrere, in caso contrario, a interventi correttivi, e in particolare a interventi specifici atti a favorire il massimo benessere della società. Lo stato democratico a suffragio universale raggiunge così il suo sviluppo più completo.

Una nuova visione teorica, che attribuiva all'avvenuta riduzione della domanda effettiva la causa del perdurare di una fase economica tanto avversa, si era intanto posta alla base delle nuove finalità della finanza pubblica. Questa visione, che riprendeva un filone di pensiero risalente ai classici, ebbe, come è noto, la propria sintesi teorica nella principale opera di Keynes (v., 1936), annunciata nel 1935 e pubblicata nel 1936. Keynes ebbe il merito di sostenere, contro la tenace opposizione degli economisti tradizionali, che il sistema economico non tende necessariamente verso l'equilibrio di piena occupazione, bensì tende, normalmente, verso gli equilibri di sottoccupazione che fattori esterni, ma specialmente le decisioni di spesa dei consumatori, degli investitori e degli enti politici, cioè la domanda effettiva, impongono e rendono stabili.

In questa interpretazione la finanza pubblica non è mai neutrale, come veniva asserito fino agli anni trenta: essa produce sempre variazioni nell'entità del reddito, nella sua qualità, nella sua distribuzione. E proprio per questa sua peculiarità essa si propone come strumento principe della politica economica, e come tale va utilizzata per ravvivare l'attività economica privata, quando questa è incerta e lo sviluppo è debole e insufficiente, e, all'opposto, per frenarla con interventi compensativi quando il ritmo di sviluppo diventa eccessivo e il rialzo dei prezzi comincia a essere preoccupante. In particolare, essa assume le funzioni preminenti di 'fattore' della produzione e di 'fattore' della distribuzione, e diviene in modo esplicito strumento di orientamento e di guida del sistema economico. La finanza pubblica e di conseguenza la scienza delle finanze, che già avevano ampliato la loro sfera di interesse estendendola dalle entrate pubbliche alle spese, al fine di un raffronto delle esigenze specifiche della collettività, assumono ormai quale oggetto di attenzione e quindi di ricerca sia le entrate che le spese, viste come parti di un fenomeno unitario. Il bilancio pubblico, cioè l'insieme dei flussi monetari delle entrate e delle spese, assurge a obiettivo politico globale: nasce una nuova forma di fare finanza cui si dà il nome di finanza funzionale (v. Musgrave, 1959).

La politica economica e quella finanziaria tendono a identificarsi e la politica finanziaria diventa parte integrante della politica di programmazione economica. In Italia la politica di programmazione economica viene affidata a due documenti politici dal contenuto strettamente integrato: il bilancio preventivo dello Stato, che viene presentato entro il mese di luglio, e la relazione previsionale e programmatica, che viene presentata entro il successivo mese di settembre.

Nella nuova politica economico-finanziaria, che si pone la finalità di orientare l'attività privata (accanto ai tradizionali compiti della finanza pubblica), le entrate e le spese sono intese come grandezze sostitutive oltre che contrapposte. Una nuova spesa pubblica spinge il reddito nazionale nominale verso maggiori dimensioni, e viceversa; l'imposizione deprime l'attività economica, mentre la riduzione degli oneri tributari la favorisce. La finanza pubblica agisce sulla formazione della domanda effettiva, e il valore del reddito nazionale nominale (monetario) si adegua al valore della domanda effettiva.

L'adeguamento del reddito nazionale nominale a un incremento della domanda effettiva può attuarsi mediante variazioni della produzione, e quindi della componente reale del reddito, oppure mediante variazioni dei prezzi e, eventualità più frequente, mediante variazioni sia della produzione che dei prezzi. Il verificarsi dell'una o dell'altra eventualità dipende essenzialmente dalla situazione in essere al momento in cui agisce la nuova domanda effettiva, dall'esistenza di capacità produttiva inutilizzata e di manodopera disponibile, oppure di una situazione opposta. Soltanto nella prima ipotesi - che rispecchia la situazione esistente quando fu accolta la politica della domanda effettiva - ci si può attendere un incremento del reddito reale in linea di massima uguale a quello della sua espressione monetaria; nel caso opposto la maggiore domanda effettiva si traduce soltanto in aumenti dei prezzi. Poiché la situazione di fatto si trova solitamente compresa tra i due estremi, la risposta a un incremento della domanda effettiva consiste in aumenti contestuali del reddito reale e dei prezzi entro il limite globale dell'incremento della domanda effettiva. L'aumento reale del reddito è tendenzialmente più elevato, quanto più consistenti sono le disponibilità di capacità produttiva e di manodopera inutilizzate, quindi più elastica è l'operatività del sistema produttivo e non rilevanti sono le strozzature per insufficienti offerte settoriali nel corso del processo produttivo (v. A.H. Hansen, 1945; v. B. Hansen, 1955; v. Oxford Institute of Statistics, 1947; v. Somers, 1949).

La domanda effettiva e la finanza funzionale

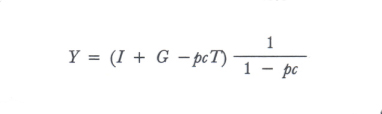

In un paese a mercato chiuso, cioè senza rapporti di scambio di merci né di capitali con l'estero, l'equilibrio tendenziale tra il reddito, la sua ripartizione e la spesa è rappresentato dalla seguente formula: Y = pcY + I + G - pcT, dove Y indica il reddito nazionale nominale (monetario), pc la propensione media al consumo della collettività, cioè dei privati nel loro insieme, per cui pcY = C il consumo privato, I gli investimenti privati, G la spesa pubblica, T il ricavo dell'imposizione e pcT la quota di questa che incide sul consumo riducendolo. Se ne deduce la seguente uguaglianza:

(1) formula

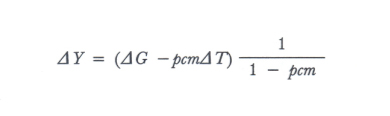

Al variare delle due componenti finanziarie, e quindi della domanda effettiva, varia nello stesso senso il reddito nazionale nominale. Nessun mutamento si ritiene si abbia (in prima approssimazione) negli investimenti privati I, sensibili non tanto alla domanda effettiva, quanto ai tassi dell'interesse e dei profitti. In ipotesi di incremento delle due variabili finanziarie, la formula (1) è sostituita dalla seguente:

(2) formula,

dove pcm è la propensione marginale al consumo della collettività.

La formula (2) racchiude, in prima approssimazione, i termini quantitativi e qualitativi di una politica finanziaria che si ponga l'obiettivo di variare la domanda effettiva. L'incremento del reddito nazionale nominale è dato dal prodotto del valore della differenza tra l'incremento nominale della spesa pubblica e quello della quota dell'entrata che è a carico del consumo, per il moltiplicatore marginale: 1/(1-pcm). Sottostanti alle variazioni del reddito nazionale nominale, che la formula esplicita, vanno intese variazioni del reddito reale e/o variazioni dei prezzi.

Nell'ipotesi in cui la nuova spesa pubblica sia uguale al prelevamento fiscale addizionale, l'incremento del reddito nominale si eguaglia all'incremento della spesa pubblica, e contestualmente all'incremento dell'entrata T: cioè un aumento in pareggio del bilancio pubblico determina un incremento del reddito nazionale nominale, uguale al valore della variazione del bilancio stesso (v. Haavelmo, 1945).

Queste conclusioni, cui si giunge in base alle ipotesi esplicitate, consentono di attribuire all'incremento del valore nominale del reddito validità altresì di incremento del valore reale, soltanto se la spesa pubblica è una spesa reale destinata al pagamento di lavoro, di servizi e di beni occorrenti all'ente politico per svolgere attività creativa di reddito, e i beni e i servizi acquistati dallo stato non sono sottratti ad altre attività produttive. L'incremento del valore nominale del reddito, espresso dalla (2), riflette in tal caso anche un incremento reale, che è rappresentato dalla nuova produzione di beni e servizi da parte della pubblica amministrazione.

Ben diverso è il caso in cui la spesa pubblica sia di natura traslativa. La spesa traslativa comporta la mera sostituzione delle spese dei beneficiati dall'ente politico alle spese dei contribuenti venute meno (oppure dei sottoscrittori nel caso di emissione di debito pubblico). Al mercato non giunge l'intera somma prelevata ed erogata dall'ente politico, proveniente da reddito destinato sia al consumo che al risparmio, bensì soltanto la parte che i beneficiati spendono, cioè pcmG. Nell'ipotesi, fin qui seguita, di contribuenti e beneficiati della spesa pubblica aventi la medesima propensione al consumo, non si ha alcun incremento del reddito monetario. Per G = T è anche pcmG = pcmT.

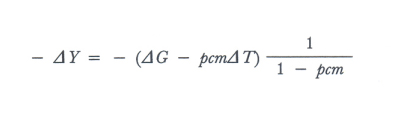

La spesa pubblica di ordine sociale, per pensioni, assistenza e beneficenza, ecc., e la spesa per il pagamento degli interessi del debito pubblico non sono creative di reddito. Le recenti esperienze di una insolita espansione della spesa sociale e per interessi del debito pubblico, che si è dimostrata non creativa di impulsi produttivi, hanno confermato ampiamente questa proprietà.La politica finanziaria può, peraltro, avere la finalità della riduzione del livello dei prezzi, nell'aspettativa, o nella presunzione, che gli interventi intesi a ridurre il reddito nominale agiscano sui prezzi e non agiscano sull'attività produttiva, e che quindi il reddito reale non varii.In fase di forte attività, la quale si sia tradotta, o stia traducendosi, in eccessivi aumenti dei prezzi, e ancor più in situazioni di chiara inflazione, la riduzione della domanda effettiva può, in effetti, divenire l'intervento più appropriato. La formula (2) si modifica allora nella seguente:

(3) formula.

In modo simmetrico rispetto all'ipotesi dell'incremento, la diminuzione della domanda effettiva conduce in linea teorica alla riduzione del reddito nominale, che poi, a seconda della situazione in essere, potrebbe riguardare soltanto i prezzi e lasciare intatto il reddito reale, oppure ridurre il solo reddito reale, o infine, eventualità più probabile delle altre, tradursi in una diminuzione sia dei prezzi che del reddito reale, entro il limite della contrazione della domanda effettiva. L'eventualità della sola riduzione dei prezzi è in effetti la meno probabile, soprattutto in quanto essa presuppone essenzialmente la diminuzione dei redditi, di lavoro e di capitali, e questa difficilmente si determina quando l'occupazione dei fattori produttivi rimane inalterata.

A somiglianza, ancora, dell'ipotesi d'incremento delle variabili finanziarie in parità, che si traduce in un aumento del reddito nazionale nominale di uguale valore, la riduzione sia delle entrate che delle spese per uguale importo determina una pari diminuzione del reddito nazionale nominale: - ΔY = - ΔG.

I risultati che sono stati via via esposti, sono in sé di natura esclusivamente quantitativa e condizionati dalle ipotesi, che si sono fatte, di mercato chiuso, d'invariabilità degli investimenti privati, e di propensione media e marginale al consumo uguale per ogni settore o gruppo della collettività, nonché costante nel tempo. In quanto tali, i risultati ottenuti debbono essere considerati indicativi di massima degli effetti di una politica d'intervento economico della finanza pubblica che abbia a proprio termine di riferimento le variazioni della domanda effettiva.

L'abbandono delle ipotesi fatte e la loro sostituzione con altre modificano evidentemente gli stessi risultati quantitativi: i rigidi risultati delle formule si allentano, si modificano e si arricchiscono.

Anzitutto, la condizione di una propensione al consumo uguale e costante per i singoli, o per i gruppi nei quali si ripartisce la collettività, è semplice condizione di comodo ai fini di un primo orientamento, e va abbandonata quando si pone l'esigenza di interventi effettivi. Ad esempio, la propensione al consumo dei contribuenti chiamati a pagare un'imposta indiretta sulle vendite di beni è in linea di massima maggiore di quella dei contribuenti di un'imposta sul reddito, tanto più se questa è progressiva: di conseguenza l'imposta indiretta sui beni e servizi esplica sulla domanda privata effetti più restrittivi di quelli dell'imposta sul reddito. Opposti sono gli effetti nel caso di sgravio fiscale.

Parimenti, dal lato delle spese, ben diverso è l'effetto espansivo della spesa se i beneficiati sono i percettori di sussidi di assistenza e beneficenza, oppure sono i detentori di titoli dello stato sotto forma di interessi: tendenzialmente risparmiatori sono questi ultimi, necessariamente consumatori i primi.

I risultati cui giunge questa succinta esposizione sono da intendere quali semplici canoni, norme di guida per chi si proponga di ricorrere a una finanza che, superando i compiti e i limiti tradizionali, si prefigga di correggere e orientare il processo economico in atto o previsto.Mentre relativamente semplici sono i canoni generali, assai complessa è invece la realtà nella quale la finanza funzionale si trova a operare, una realtà dove i motivi e gli eventi politici e sociali s'intrecciano e si sovrappongono con quelli economici.Si impongono allora le riflessioni di Steve (v., 1986), quando ammonisce che nella finanza pubblica grande è l'incertezza del conoscere, e che accanto all'incertezza trattabile, e quindi misurabile, si incontra, per i molti fenomeni possibili ma imprevedibili, un'incertezza non definibile e quindi non trattabile.

La parafiscalità

Come si è detto all'inizio, la finanza pubblica presuppone la presenza congiunta dei suoi quattro elementi costitutivi, tra i quali la natura politica del soggetto, che appunto è l'ente politico. Accanto alla finanza pubblica si è inserita da lungo tempo un'attività che, seppure 'minore' sul piano giuridico e politico, ha tuttavia acquistato uno spazio economico e finanziario crescente: la cosiddetta parafiscalità, che in realtà dovrebbe essere denominata più propriamente parafinanza, in quanto è attività finanziariamente onnicomprensiva (v. Morselli, 1960).

Il fenomeno della parafiscalità è fenomeno antico, che ha avuto origine con l'affermarsi di nuove funzioni pubbliche, ritenute di durata limitata o non considerate di un interesse generale tale da farle assimilare alle normali attività della pubblica amministrazione, oppure di attività, svolte in passato dall'ente politico, che questo ha ritenuto di affidare a separate gestioni più specifiche e agili. Ultimamente la parafiscalità ha avuto un grande impulso dall'affermazione dello stato democratico e sociale. L'ente politico affida nuove attività, o antiche attività, a enti pubblici appositamente creati, posti sotto la sua tutela e assoggettati a una disciplina pubblica rigorosa ma più limitata rispetto a quella della pubblica amministrazione. Si ricordano a tale proposito la Cassa per il Mezzogiorno (in liquidazione), i consorzi di bonifica, le camere di commercio, le università degli studi, le poste e le ferrovie, ecc.

Il fenomeno della parafiscalità è attualmente divenuto di massimo rilievo nello stato democratico che si prefigge in modo deciso, e a volte prioritario, finalità di ordine sociale, previdenziale e assistenziale. Salvo casi minori non caratterizzanti, la parafiscalità è divenuta di fatto la finanza degli enti previdenziali, assicurativi e di assistenza sociale. Lo stato, avendo riconosciuto queste finalità sociali di preminente interesse generale, ha conferito a enti pubblici appositamente creati potere impositivo, e ne ha fissato con legge i compiti e le modalità di gestione, riservandosi, inoltre, di coprire con propri mezzi finanziari il loro fabbisogno in caso di insufficienza.

Nell'ambito della parafiscalità si affermano, a similitudine di quanto avviene in quello della finanza pubblica, assetti coercitivi, giacché la coazione è la condizione che garantisce una rigorosa disciplina pubblica e la tutela statale, atte a salvaguardare gli interessi della collettività e a imporre il voluto orientamento al corso sociale e civile della collettività. Gli enti parafiscali perseguono finalità pubbliche di ordine generale che si collocano accanto a quelle degli enti politici, anche se sono di interesse minore o circoscritte a specifiche categorie economiche e sociali.

Di conseguenza, gli enti che svolgono attività parafiscale sono, nello spirito dei loro compiti, dotati della facoltà impositiva di percepire contribuzioni obbligatorie. Ne sono dotati i consorzi di bonifica, le camere di commercio, le università degli studi, fra gli enti di limitata rilevanza; ne sono dotati a maggior ragione, come si è detto, gli enti nazionali di previdenza, di assicurazione e di assistenza sociale: l'Istituto Nazionale per la Previdenza Sociale (INPS), l'Istituto Nazionale per le Assicurazioni contro gli Infortuni sul Lavoro (INAIL) e l'Istituto Nazionale per l'Assicurazione contro le Malattie (INAM). All'INPS è affidata la gestione delle attività previdenziali, concernenti le pensioni di invalidità, vecchiaia e per i superstiti, gli assegni di disoccupazione, gli assegni familiari, la cassa integrazione guadagni, la tutela della tubercolosi; agli altri due istituti sono affidate l'assicurazione contro gli infortuni sul lavoro e quella contro le malattie.I tre istituti gestiscono la previdenza sociale obbligatoria dell'intera collettività, salvo deroghe a favore di enti operanti per ceti o categorie particolari. Essi, come s'è detto, operano in tre settori tra loro strettamente collegati: la previdenza, l'assistenza sanitaria ai lavoratori e l'assistenza sociale, svolgendo una funzione del massimo rilievo, che oggi viene considerata assolutamente integrativa delle finalità dello stato. Il gettito dei loro prelevamenti coattivi supera di due-tre punti percentuali il terzo dell'intero gettito dei tributi erariali, dello stato e degli enti politici minori. Questo prelievo coattivo ebbe origine nel 1920, quando si rese obbligatorio il ricorso alla Cassa per l'invalidità e vecchiaia degli operai, creata nel 1898 su base volontaria. La natura assicurativa dell'attività di questi istituti presto arretrò rispetto a quella più specificamente mutualistica che, a sua volta, è andata progressivamente accentuandosi a partire dal 1940, in relazione anche all'estensione degli interventi.

Nell'evoluzione del nostro sistema per la protezione o sicurezza sociale emergono le proposte avanzate alla fine del 1942 in Inghilterra dal Piano per la sicurezza sociale che porta il nome di sir William Beveridge (v., 1942). Vi si afferma che l'"abolizione del bisogno" si realizza con un piano mutualistico generalizzato che faccia fronte sia al trattamento di quiescenza che all'assistenza ai disoccupati, all'assistenza sanitaria, ecc.

In Italia la stessa denominazione di contribuzione sociale, con la quale oggi sono designate le contribuzioni dei tre istituti, lascia intendere il completo abbandono del concetto assicurativo e l'ammissione che la natura dei prelevamenti è ormai simile a quella di un tributo. Richiamando i principî dell'imposizione, appaiono evidenti in riferimento a questi contributi il principio politico della solidarietà e quello fiscale della prestazione e controprestazione. Il contributo sociale stabilisce rapporti diretti personali con i singoli, nonché speciali per categorie o ceti, ma respinge il semplice rapporto del do ut des, sollevando le prestazioni dallo stretto collegamento alle contribuzioni.In termini economici, il contributo sociale che abbia spiccata natura previdenziale, sia esso corrisposto dal datore di lavoro oppure dal prestatore di opera, può essere considerato una quota della retribuzione del lavoratore che viene accantonata coattivamente, per ovviare a una inadeguata previdenza individuale e per far fronte a inattese necessità straordinarie del lavoratore e della sua famiglia, così da consentire a tutti una tranquilla e dignitosa esistenza. In effetti la retribuzione del lavoratore è vista come divisa in due parti, delle quali l'una è destinata a sopperire ai bisogni correnti, ed è quella normalmente corrisposta al lavoratore; l'altra, prelevata e accantonata, è destinata a sopperire ai bisogni futuri in casi di malattia, infortuni, disoccupazione e quiescenza. Se ne deduce che, nell'eventualità in cui il sistema degli enti previdenziali venisse soppresso o attenuato nelle prestazioni, la retribuzione in contante dei lavoratori tenderebbe prontamente a elevarsi per coprire lo spazio occupato dal sistema venuto meno o ridottosi, e consentire così ai lavoratori di provvedere singolarmente, in tutto o in parte, alle loro esigenze previdenziali.

L'incremento progressivo delle spese pubbliche e della parafiscalità

Nella seconda metà del secolo scorso lo studioso A. Wagner (v., 1877-1901) accertò, in base a osservazioni empiriche sviluppate presso "popoli civili e progressivi", e di fatto presso i principali paesi europei e il Nordamerica, l'esistenza di una 'legge' dell'incremento progressivo dell'azione dello stato, e ne individuò le cause nel progresso sociale e nei mutamenti dei rapporti tra attività pubblica e attività privata. Le spese pubbliche, scrisse, tendono a crescere più che proporzionalmente rispetto al reddito pro capite, e di conseguenza ancor di più rispetto alla popolazione.

In realtà, finché il tasso di incremento del reddito è superiore a quello delle spese pubbliche, l'aumento di queste è da interpretarsi in prima istanza nel senso di una offerta pubblica di beni e servizi crescente sul piano qualitativo e quantitativo, a fianco di una loro maggiore offerta privata. Una valutazione ancora positiva dovrebbe aversi in linea di massima, anche quando le spese pubbliche non sono reali, cioè non si concretano in offerta di beni e servizi, bensì hanno la finalità di rendere più equa la ripartizione del reddito rispetto a quella che si avrebbe lasciandola alla sola influenza del mercato.Il giudizio si fa cauto fino a divenire negativo quando il tasso d'incremento delle spese appare costantemente più elevato di quello del reddito, e quando si ha un contestuale decadimento dell'efficienza della pubblica amministrazione. Il giudizio diviene negativo per gli squilibri che s'inseriscono nel sistema economico tra la finanza pubblica e l'attività produttiva; si aggrava, quindi, e diviene fonte di pesanti preoccupazioni quando, nell'incapacità o impossibilità di contenere le spese, si ricorre alla loro copertura con l'indebitamento.

L'esperienza insegna che nel breve periodo l'incremento delle spese pubbliche procede appoggiandosi ripetutamente sull'indebitamento, e che il ricongiungimento tra le entrate e le spese avviene successivamente nel medio e nel lungo periodo. Gli incrementi in eccesso delle spese vengono raggiunti a lungo andare da incrementi compensativi delle entrate tributarie, grazie a periodici 'spiazzamenti' verso l'alto della pressione tributaria, fino a quando il suo livello è considerato accettabile da parte dei contribuenti (v. Peacock e Wiseman, 1961). L'accettazione di una pressione tributaria più gravosa di quella consueta, difficile in tempi normali, diviene relativamente agevole quando si presentano esigenze eccezionali e temporanee per ragioni belliche, per eventi straordinari collegati a calamità, per finalità sociali, ecc. Le spese straordinarie, anche se prevalentemente coperte con indebitamento, spingono sempre a inasprimenti tributari e a nuove imposte. Cessate o ridotte le esigenze che hanno determinato gli inasprimenti e le nuove imposte, il limite massimo di tolleranza della pressione tributaria non scende al precedente livello, bensì rimane più elevato del precedente e lascia spazio a nuove, o a maggiori, spese ordinarie. Così, a lungo andare, le spese tirano a sé le entrate.In Italia, a partire dal 1875, anno in cui si concludeva la manovra per il risanamento finanziario voluto e attuato dalla Destra storica, fino alla vigilia della prima guerra mondiale, si ebbe, a fronte di un aumento del 26% della popolazione, un incremento del reddito nazionale in lire costanti del 77%, e delle spese pubbliche, sempre in lire costanti, del 93%. Il rapporto tra spese pubbliche e reddito nazionale passò, in tale periodo, dal 15,8% al 17,3%. Un rapporto all'incirca uguale, del 17,9%, si ritrova nel 1924-1925, quando già erano stati allontanati i gravi effetti della prima guerra mondiale e l'inflazione aveva pressoché annullato l'onere del debito pubblico. La stabilizzazione monetaria, prima, e la crisi economica del 1929, poi, fecero elevare ulteriormente il rapporto, che toccò il 22% alla vigilia della seconda guerra mondiale, non tanto per un maggior tasso di accrescimento delle spese, quanto per la relativa stazionarietà del reddito nazionale.

La crescente consistenza della parafiscalità e l'impegno dello stato a far fronte al fabbisogno degli istituti di previdenza che non veniva soddisfatto dal gettito dei contributi sociali hanno poi reso, dai primi decenni di questo dopoguerra, i dati della finanza pubblica propriamente detta non più rappresentativi in se stessi dell'impegno finanziario complessivo dello stato e dell'onere fiscale dei contribuenti. Ai valori finanziari dello stato e degli enti politici minori occorre infatti aggiungere i valori in continua espansione della parafiscalità.

Negli anni cinquanta, in base a dati rappresentativi sia della finanza pubblica che della parafiscalità, in Italia il rapporto tra le spese delle pubbliche amministrazioni e il reddito nazionale, che viene ormai sostituito dal valore più definito del prodotto interno lordo (PIL), si colloca intorno al 25%, a un livello soddisfacente in senso assoluto e in senso relativo rispetto agli altri paesi europei. Tuttavia le spese riprendono subito ad aumentare, sospinte dalle finalità sociali, sicché il loro rapporto con il PIL sale al 29% all'inizio degli anni sessanta e al 34% all'inizio degli anni settanta. La pressione fiscale si mantiene, per contro, in tutto il periodo intorno al 26-27%, sicché si giunge già nel 1970 alla preoccupante differenza di circa sette punti tra i due rapporti, delle spese e delle entrate fiscali rispetto al PIL, e di quattro punti rispetto a tutte le entrate. Negli anni settanta e ancor più negli anni ottanta l'incremento delle spese prosegue con ancora maggiore vigore, sospinto ormai, oltre che dalle finalità sociali, da crescenti oneri per gli interessi del debito pubblico che si vanno accumulando in una successione inarrestabile di gestioni in forte disavanzo. Il rapporto tra le spese delle pubbliche amministrazioni e il PIL, elevatosi al 42% all'inizio degli anni ottanta, giunge a circa il 55% all'inizio degli anni novanta. Contestualmente il rapporto della pressione fiscale segna, alle date indicate, i valori del 31 e del 41%, valori che salgono al 45% includendo le entrate non fiscali. Nel 1990 la differenza tra le spese e le entrate fiscali rispetto al PIL ha superato i tredici punti, e quella rispetto a tutte le entrate è stata di circa dieci punti. La differenza viene ripetutamente coperta con l'indebitamento, che oltrepassa il valore del 10% del PIL (v. Ente per gli Studi Monetari, Bancari e Finanziari 'Luigi Einaudi', 1992).

Dati più significativi per la validità della 'legge' di Wagner non potrebbero essere presentati: dal 1960 al 1990 il rapporto delle spese rispetto al PIL è salito in Italia dal 29 a quasi il 54% rispetto a un reddito che, in termini reali, è all'incirca triplicato. Relativamente lento, e al di sotto del ritmo di accrescimento delle spese, è stato fino agli ultimi anni il tasso di incremento della pressione fiscale, salita dal 26 al 41-42%.

Non esiste un rapporto tra spese pubbliche e reddito nazionale che sia, in assoluto, più congruo di altri: ogni rapporto deve essere giudicato nel suo momento storico e unitamente ai valori qualitativi delle spese pubbliche e dell'attività economica. Né esiste un valore della pressione fiscale, che possa essere considerato in assoluto più o meno accettabile; il giudizio è sempre relativo, ed è condizionato anzitutto dalla produttività e dall'efficienza della finanza pubblica, dal suo grado d'integrazione con l'attività economica, dalle ideologie politiche prevalenti, dalle finalità dello stato e degli enti politici minori.