cambio

Botanica

Zona del fascio vascolare del fusto delle Gimnosperme e delle Dicotiledoni, le cui cellule meristematiche, per successive segmentazioni tangenziali, danno origine a legno internamente e a libro esternamente. Con il passaggio alla struttura secondaria, queste zone di c. intrafasciale si uniscono, attraverso i raggi midollari primari, agli archi di c. interfasciale che si formano dal parenchima di questi; in tal modo ha origine un anello continuo di c., in parte primario (quello intrafasciale della struttura primaria), in parte secondario (quello interfasciale che compare quando ha inizio la struttura secondaria). All’attività di quest’anello è dovuto l’accrescimento secondario del cilindro centrale. Generalmente la cellula cambiale si segmenta alternativamente sia sul lato esterno sia su quello interno: il c. è ad attività bilaterale.

Nei climi con un’alternanza di stagioni, il c. sospende la sua attività durante quella sfavorevole; i periodi di attività si distinguono di solito nella sezione trasversale delle piante legnose come cerchie annuali, le quali possono mancare o essere indistinte nelle regioni (zona equatoriale) ove l’attività vegetativa è continua. Qualche cerchia soprannumeraria di piccolo spessore può essere l’espressione di condizioni insolite (temperatura mite, sufficiente umidità) intervenute a risvegliare l’attività cambiale anche fuori stagione. Nella radice delle Cormofite in generale e nel fusto di alcune Monocotiledoni il c. ha origine diversa (➔ radice).

Cellule cambiformi

Le cellule del parenchima cribroso che in certe piante accompagnano i tubi cribrosi, così dette perché somigliano alle cellule del cambio.

Economia

Permuta di una moneta con un’altra e specialmente della moneta di uno Stato con quella di un altro Stato o con titoli rappresentativi di essa. Il c. interno, tra monete di uno stesso paese, ha avuto rilevanza nella storia, in sistemi monetari con pluralità di monete. Il c. estero (o semplicemente c.), indica il rapporto di scambio tra una valuta e quella di un altro Stato, sia nel baratto diretto tra le due monete (c. manuale) sia nello scambio dell’una con titoli rappresentativi dell’altra (assegni, cambiali, lettere di credito, divise estere e cioè titoli di credito espressi in valuta estera o crediti esigibili in valuta estera presso banche o altri intermediari finanziari). Nelle transazioni in divise estere, il c. si dice anche traiettizio ed è diretto, se si svolge tra due piazze, indiretto, se avviene con l’intervento di una piazza intermediaria. Se tra due Stati si possono compiere operazioni di c. diretto, si parla di c. aperto.

Corso dei cambi

Il rapporto in base al quale si scambiano valute o titoli rappresentativi di valute di diverse piazze è detto corso dei c. o prezzo dei c. (➔ corso) Le quotazioni si desumono dal listino del c., che esprime tante quotazioni quante sono le valute estere scambiate contro valuta nazionale. Nella maggioranza degli Stati, il corso del c. è espresso in una quantità variabile di moneta nazionale, pagabile subito, equivalente a una quantità fissa di valuta estera (per es. quantità di euro per acquistare 1 dollaro in Italia). Si dice che la quotazione del c. è incerto per certo, o che la piazza dà l’incerto. La variazione del c. in aumento è, in questo caso, sfavorevole per la piazza che esprime la quotazione; la variazione in diminuzione è favorevole. In altri Stati, il corso del c. è espresso indicando la quantità variabile di moneta estera che si deve cedere per acquistare un’unità di moneta nazionale, pagabile subito (quantità di euro per comprare 1 dollaro negli Stati Uniti). Si dice che il cambio è certo per incerto, o anche che la piazza dà il certo. In questo caso, la variazione in aumento è favorevole per la piazza che quota, sfavorevole la variazione in diminuzione.

Si dice base del c. la quantità di moneta che resta sottintesa quando si indica il corso del c., cioè la quantità fissa di valuta estera, se la piazza dà l’incerto, o la quantità fissa di valuta nazionale, se la piazza dà il certo. Il c. così definito è detto c. nominale per distinguerlo dal c. reale che confronta il potere di acquisto relativo tra due valute tenendo conto del livello dei prezzi nei due paesi.

Il c. effettivo è l’indice medio dei c. nominali bilaterali: misura l’andamento nel tempo del c. pesato con le quote dei paesi esteri sul commercio internazionale del paese (esportazioni o importazioni) ed è un indicatore della competitività. Se il c. effettivo calcolato con i pesi delle esportazioni aumenta, si ha un deprezzamento della valuta nazionale. Se il c. effettivo aumenta in termini reali, cioè sale in percentuale più dell’aumento del differenziale tra l’inflazione estera e l’inflazione nazionale, la competitività relativa delle esportazioni del paese migliora. Il c., di solito, è quotato a vista o a pronti: la quantità di moneta nazionale pagabile subito si riferisce a un titolo pagabile all’atto della presentazione. Se la scadenza del c. non coincide con quella della divisa estera negoziata, si procede al livellamento del c. con l’aggiunta d’interessi o la sottrazione di sconti, secondo la scadenza della divisa (c. livellato).

Si parla di c. a termine o a consegna, quando la data di consegna della valuta (nazionale e estera) è fissata dalle parti in un giorno futuro, pur restando il corrispettivo agganciato al corso del c. stipulato nel contratto, che può non coincidere con il corso del c. a pronti del giorno. Il c. a termine riflette le aspettative sulla svalutazione o rivalutazione delle valute negoziate, nel periodo relativo. Se, per es., la quotazione a termine dell’euro in dollari è maggiore di quella a pronti, il mercato esprime l’aspettativa di rivalutazione dell’euro sul dollaro nel periodo di riferimento. Le operazioni di c. a consegna, ossia a esecuzione differita, sono svolte dalle banche o dagli organismi per il controllo dei cambi, soprattutto con funzioni assicurative contro i rischi d’oscillazioni dei corsi per le transazioni di commercio internazionale.

C. e autorità monetarie

Il mercato dei c. esteri (transazioni di valute estere contro valuta nazionale) può essere libero o controllato, ovvero strettamente vincolato dalle autorità di politica monetaria. Si dice c. fisso quello tra due valute che è stabilito dalle autorità monetarie ed è mantenuto attorno alla quotazione di riferimento (detta parità centrale), mediante acquisti e vendite della valuta nazionale. In un regime di c. fissi, i corsi dei c. tra le valute degli Stati che vi aderiscono sono ufficialmente dichiarati, con l’impegno a mantenerli invariati, a meno di limitate oscillazioni entro limiti massimi e minimi prestabiliti, sopra o sotto la parità centrale (banda d’oscillazione). Per ogni c. bilaterale, il corso del c., detto ufficiale, è fissato dall’autorità monetaria, che si impegna ad acquistare e vendere illimitatamente sul mercato la valuta nazionale contro l’altra valuta al corso ufficiale.

Nel regime dei c. multipli, la stessa moneta estera è cambiata ufficialmente a prezzi diversi in due differenti mercati (per es., transazioni commerciali e movimento dei capitali).

Nel regime di c. flessibili (o fluttuanti) le autorità monetarie lasciano che il rapporto tra la moneta nazionale e le altre valute possa variare liberamente con il gioco della domanda e dell’offerta sul mercato. Nel regime di c. perfettamente flessibili (o di fluttuazione pulita), le quotazioni si formano liberamente dalle contrattazioni e transazioni in valuta estera, senza interventi delle autorità di politica economica. Si dice invece che la fluttuazione è sporca o manovrata, se i c. sono flessibili, ma soggetti a interventi sul mercato delle autorità monetarie, anche non dichiarati, quando il corso della valuta nazionale nei confronti di una certa valuta estera superi valori massimi o scenda al di sotto di valori minimi, che sono ritenuti inaccettabili per gli obiettivi di politica economica del paese.

È detto c. libero quello determinato dalla domanda e dall’offerta di valuta, quale risulta da contrattazioni nelle borse o tra intermediari finanziari, o fuori mercato, da contrattazioni private, libere o perfino clandestine. Le relative quotazioni possono riferirsi a corsi di apertura o di chiusura, medi, massimi e minimi e corrispondere a contrattazioni avvenute nel giorno stesso o in giorni precedenti, al prezzo di domanda, o a quello d’offerta. In particolari regimi di controllo dei c., si può avere un c. all’esportazione diverso da quello all’importazione, o c. multipli all’importazione equivalenti in media al c. all’esportazione.

Negli accordi di compensazione tra paesi, il c. si distingue in generico, se l’assegno in valuta estera può essere speso liberamente, e specifico (anche c. merce o valuta merce), se permette solo l’acquisto di determinati prodotti.

Il c. e le banche

Dalle banche il c. d’acquisto è distinto, di solito, dal c. di vendita, ossia il prezzo che le banche sono disposte a pagare per acquistare valute estere è diverso da quello che sono disposte ad applicare quando le vendono. Se l’operazione di c. si fa tramite intermediari, tra il c. che a essi si paga e quello da essi pagato vi è una differenza, detta commissione o courtage, corrispondente al profitto più le spese di trasporto, bollo e il corrispettivo dei rischi assunti. Si chiama c. netto (o c. franco tutto o c. pieno) quello calcolato al netto di tale commissione.

Regimi dei cambi

Si distinguono i regimi dei c. fondati su monete a base aurea, cioè convertibili in oro (gold standard) da quelli fondati su valute convertibili in altre valute ma sempre ancorate alla base aurea (gold exchange standard), oppure su valute a corso legale, non convertibili in oro, ma convertibili tra loro sul mercato dei c. e ancorate a regole del sistema monetario internazionale.

Nel regime di gold standard, con unità monetarie convertibili in oro, la posizione d’equilibrio del c. tra due monete coincide con la cosiddetta parità monetaria: il rapporto tra il contenuto di metallo delle due monete. Le quotazioni correnti possono essere superiori o inferiori a tale posizione d’equilibrio di lungo periodo. Le oscillazioni del c. sopra e sotto la pari sono contenute entro i ‘punti dell’oro’ all’esportazione e all’importazione, cioè entro i limiti segnati dall’insieme delle spese di trasporto e assicurazione del metallo, aggiunte o tolte alla parità del c. (➔ metallico). Se uno dei paesi considerati ha circolazione aurea e l’altro argentea, la posizione teorica di equilibrio del c. tende a eguagliare, a pari quantità di fino, il rapporto di scambio commerciale tra i due metalli. Sono detti genericamente a c. aureo i sistemi monetari (basati sulla convertibilità dei biglietti in verghe d’oro, in divise equiparate o di tipo misto) ideati dopo la Prima guerra mondiale per ridare una base aurea alla circolazione, senza tornare alla convertibilità interna dei biglietti in monete d’oro.

Nei sistemi di gold exchange standard, i biglietti di banca d’ogni paese aderente al sistema sono convertibili, alla parità dichiarata, in una valuta a base aurea. Si parla anche di gold bullion standard, se la convertibilità che forma la base ultima del sistema è in verghe o lingotti d’oro. Un sistema di gold exchange standard fu stabilito nel 1944 a Bretton Woods: era garantita la convertibilità del dollaro in oro nelle transazioni tra banche centrali. Inoltre, ognuno dei paesi aderenti al Fondo monetario internazionale dichiarava la propria parità ufficiale rispetto al dollaro. Il sistema prevedeva c. fissi, ma parità centrali aggiustabili in caso di gravi squilibri della bilancia dei pagamenti ed è stato esposto ad attacchi speculativi, quando si cumulavano aspettative di svalutazione per valute del sistema ritenute deboli, cioè non in grado di mantenere nel lungo periodo la parità ufficiale. Il 15 agosto 1971, gli USA dichiararono l’inconvertibilità del dollaro, determinando la fine del sistema di Bretton Woods. È prevalso il regime dei c. flessibili, sia pure con interventi discrezionali delle autorità monetarie per evitare oscillazioni eccessive.

In Europa, prima dell’introduzione dell’euro, sono stati applicati, transitoriamente, accordi di c. per vincolare entro limiti ristretti di fluttuazione i c. tra alcune valute nell’area monetaria europea (➔ Sistema monetario europeo). Nel regime di c. flessibili la concertazione internazionale tra banchieri centrali può condurre a interventi concordati sui c., anche in assenza d’accordi vincolanti. In alcuni paesi, il c. della valuta nazionale segue quello d’una valuta estera di riferimento.

I c., come qualsiasi prezzo, sono soggetti a variare nel tempo, in conseguenza delle variazioni del mercato (domanda e offerta di valute estere) per l’andamento delle partite della bilancia dei pagamenti. Diverse teorie sono state formulate per spiegare i c. come prezzi relativi tra le valute. Secondo G. Cassel, il c. tra due monete tende a essere eguale al rapporto fra i poteri d’acquisto interni delle monete stesse (teoria della ‘parità dei poteri d’acquisto’, in sigla PPP ➔ parità). Se il potere di acquisto della moneta di un paese diminuisce sul mercato interno, mentre quello dell’altro paese rimane stabile, il c. tenderà a peggiorare a danno della moneta del primo paese. Il c. tra le monete di due paesi viene quindi a essere determinato dal livello dei prezzi interni dei paesi stessi. La teoria si fonda sull’idea che, se il prezzo di un identico bene (espresso nella stessa valuta tramite il c.) risulta diverso sui mercati dei due paesi, vi sarà convenienza a importare il bene dal paese dove è meno caro, con effetti che tendono a riequilibrare il c. secondo la PPP. La teoria è stata oggetto di critiche, perché non tutti i beni sono scambiati nel commercio internazionale e il grado di apertura al commercio estero dei diversi paesi è variabile. Inoltre, la domanda e l’offerta di valuta e, quindi, il c., dipendono anche da fattori quali i movimenti speculativi di capitali. Il c. influisce sulla competitività relativa delle esportazioni di un paese. Approcci all’analisi del c., in relazione alla dinamica del commercio estero, sono quello delle elasticità (➔), e quello dell’assorbimento (➔). L’approccio delle attività finanziarie rinvia all’equilibrio globale tra domanda e offerta d’attività finanziarie, oltre che ai flussi di commercio estero.

Un ampio dibattito si è svolto sulla scelta tra regimi di c. fissi o flessibili. I principali sostenitori del regime di c. fissi hanno sottilineato che i c. fissi favoriscono la stabilità finanziaria. Molti economisti (tra gli altri G. von Haberler, M. Friedman, J.E. Meade) hanno invece ritenuto il sistema dei c. fissi troppo rigido e causa di eccessivi movimenti speculativi, rilevando i vantaggi di lasciare i c. liberi di adeguarsi ai rapporti tra i livelli dei prezzi esistenti nei vari paesi.

Controllo dei cambi

Nei sistemi a carta moneta inconvertibile, gli Stati hanno adottato, in vari periodi e diverse esperienze storiche, forme di controllo dei c., parziale o totale. Il controllo può limitarsi ad agire sul corso dei c. con interventi di acquisto o vendita di valute estere sul mercato, oppure estendere la disciplina per influire sulle singole partite della bilancia dei pagamenti. In caso di monopolio dei c. si giunge all’accentramento di tutte le operazioni sui c. in un unico ente a controllo pubblico. Il controllo dei c. è stato usato come mezzo transitorio, in sostituzione delle manovre di politica monetaria, per impedire trasferimenti di capitali (soprattutto quelli a fini speculativi) o per mantenere il livello ufficiale del c. (spesso con la sopravvalutazione della moneta nazionale). In altri casi, è stato usato come strumento invasivo di politica economica, con contingentamenti qualitativi e quantitativi o c. multipli, fissati in modo da incoraggiare particolari esportazioni o da scoraggiare determinate importazioni. Il controllo diretto e centralizzato dei c. determina di norma la formazione di un mercato clandestino, più o meno ampio, su cui la moneta nazionale ha corsi deprezzati in confronto a quelli ufficiali. Nelle fasi di transizione verso la liberalizzazione del mercato dei c., un limitato mercato libero s’affianca al mercato ufficiale.

C. dei biglietti

Operazione (indicata anche come c. della moneta) effettuata per realizzare un drastico risanamento, dopo periodi d’inflazione elevata e persistente. Consiste nella sostituzione, o nella stampigliatura, dei biglietti di banca, una parte dei quali resta acquisita all’erario, riducendo il potere di acquisto spendibile. Si può decidere di bloccare una parte dei biglietti presentati al c. (sempre obbligatorio), congelandoli in particolari conti per sostituirli, gradualmente, con biglietti nuovi, oppure assorbendoli definitivamente a titolo d’imposta straordinaria o prestito forzoso. Ciò può avvenire anche senza mutare l’unità monetaria o la sua parità aurea: in questo caso si parla, più correttamente, di taglio dei biglietti.

Tecnica

C. di velocità

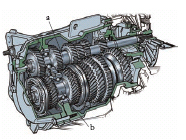

Dispositivo inserito nelle macchine tra l’unità motrice e quella utilizzatrice, che consente di variare il rapporto tra la velocità angolare del motore e quella dell’utilizzatore (v. fig.). Esso permette quindi di far funzionare il motore in un campo di velocità in cui le sue prestazioni (potenza, stabilità, consumo) sono le migliori, indipendentemente dai valori della velocità più conveniente per il funzionamento dell’utilizzatore. I c. si distinguono a seconda che sia possibile variare il rapporto di trasmissione in maniera discontinua (c. discontinui, a salti di velocità o a gradini) o continua (c. continui o c. progressivi o variatori); possono inoltre essere distinti se la variazione del rapporto di trasmissione, continua o discontinua, avviene con l’intervento dell’operatore (c. manuali) o senza tale intervento (c. automatici). Un’altra classificazione si può avere dal punto di vista del principio di funzionamento: si avranno allora i c. meccanici, idraulici ed elettrici. Inoltre a seconda del tipo di macchina sulla quale il c. è impiegato variano, anche notevolmente, le particolarità costruttive. Si impiegano c. di velocità sugli autoveicoli, sulle automotrici, sulle biciclette, su quasi tutte le macchine utensili, su alcune macchine operatrici (pompe, ventilatori ecc.).

Il c. a innesti per automobili è costituito generalmente da tre alberi: primario (o motore), ausiliario (o contralbero) e secondario (o condotto); il primario è contiguo al secondario e allineato con esso. Il c. comporta una riduzione di velocità, quando il moto è trasmesso attraverso i tre alberi, mentre realizza un rapporto 1:1 (presa diretta) quando si connettono direttamente l’albero primario e l’albero secondario. È presente inoltre un altro alberino ausiliario con la funzione di invertire il moto dell’autoveicolo.